7 ноября 2024 БКС Экспресс

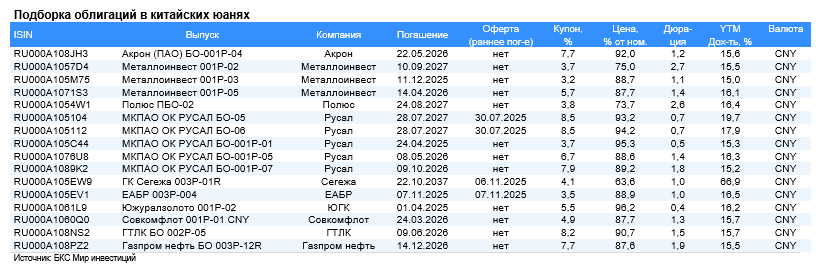

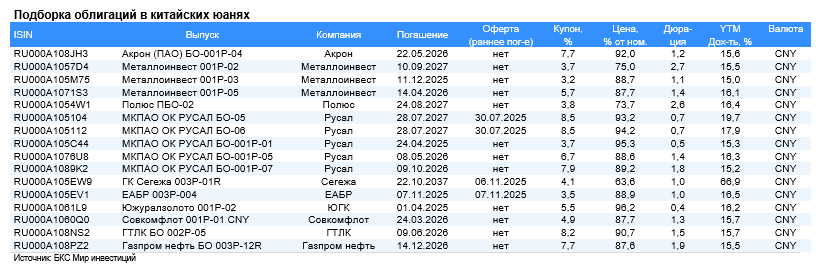

Китайская валюта становится все более популярной у инвесторов, а после невозможности размещать облигации, номинированные в евро, долларах США, фунтах или швейцарских франках, летом 2022 г. многие компании начали предлагать облигации, номинированные в китайских юанях.

Одной их первых компаний на российском рынке, предложившей облигации в юанях, была РУСАЛ, потом ее примеру последовали и другие: Полюс, Роснефть, Металлоинвест, Сегежа, Норильский никель, Совкомфлот, ФосАгро, Альфа-Банк, ЕАБР, Южуралзолото.

Почему облигации интересны

• Вложения в юанях сегодня — один из безопасных способов валютного инвестирования. Сам юань — популярная и ликвидная валюта.

• Покупка облигаций в юанях — хороший способ диверсификации портфеля по валютам.

• Годовой рост индекса потребительских цен (ИПЦ) в Китае заметно меньше по сравнению с западными странами и Россией. Купонная доходность российских облигаций в юанях обгоняет инфляцию в Китае.

• Инвесторы, помимо доходов от купонов, могут получить прибыль от курсовой разницы на фоне ослабления рубля.

Выбор БКС

Выделили два выпуска облигаций в юанях, которые на данный момент выглядят наиболее интересно с точки зрения соотношения риска и доходности. Эмитенты — Акрон и РУСАЛ.

РУСАЛ — российский производитель алюминия с мировой долей 5% и 10% без учета Китая. Себестоимость производства алюминия у компании — одна из лучших в мире из-за низкой стоимости электроэнергии — 30%.

Кроме того, компания владеет 28%-й долей в Норильском никеле с текущей рыночной стоимостью более $8 млрд. Долговая нагрузка РУСАЛа с учетом дивидендов Норильского никеля и обесценения рубля — низкая, прогнозируется снижение чистого долга до нуля в течение двух лет при умеренных дивидендах. Акционеры: Эн+ — 57%, SUAL Partners — 25%, в свободном обращении — 18%.

РУСАЛ 1Р1

Доходность к погашению (yield to maturity, YTM): 15,3%.

Дюрация: 0,5 года.

Валюта: китайский юань.

Из-за прогнозного отрицательного чистого долга и наличия международного бизнеса в размере 20% от EBITDA облигации могут торговаться с доходностью, близкой к бумагам Полюса.

Держим выпуск БО-001Р-01 до погашения в апреле 2025 г. для получения доходности к погашению (YTM) 15,3%.

Акрон — крупный мировой производитель удобрений в сельскохозяйственном секторе, исключенном из санкций. Мировая доля в производстве/добыче составляет 1,5–2% — маленькая, но прибыльность (маржинальность) выше средней по рынку из-за обесценения рубля, близкого расположения производства к морю и вертикальной интеграции в порты.

Операционные риски средние, поскольку у компании есть три основных производства. Долговая нагрузка низкая: показатель Чистый долг/EBITDA за последние 12 месяцев составил 1,5х, с учетом текущей EBITDA долг будет погашен за 1,5 года.

Акционеры: более 95% акций принадлежат Вячеславу Кантору, менее 5% — в свободном обращении.

Акрон Б1P4

Доходность к погашению (yield to maturity, YTM): 15,6%.

Дюрация: 1,2 года.

Валюта: китайский юань.

Бизнес и долговая нагрузка Акрона лучше, чем у Южуралзолота, размещавшего облигации в юанях, и сравнимы с Металлоинвестом, поэтому считаем, что справедливая доходность Акрона должна быть ближе к доходности к погашению (YTM) 15% Металлоинвеста.

Потенциальный доход выпуска БО-001Р-04 составляет 8% за полгода.

Одной их первых компаний на российском рынке, предложившей облигации в юанях, была РУСАЛ, потом ее примеру последовали и другие: Полюс, Роснефть, Металлоинвест, Сегежа, Норильский никель, Совкомфлот, ФосАгро, Альфа-Банк, ЕАБР, Южуралзолото.

Почему облигации интересны

• Вложения в юанях сегодня — один из безопасных способов валютного инвестирования. Сам юань — популярная и ликвидная валюта.

• Покупка облигаций в юанях — хороший способ диверсификации портфеля по валютам.

• Годовой рост индекса потребительских цен (ИПЦ) в Китае заметно меньше по сравнению с западными странами и Россией. Купонная доходность российских облигаций в юанях обгоняет инфляцию в Китае.

• Инвесторы, помимо доходов от купонов, могут получить прибыль от курсовой разницы на фоне ослабления рубля.

Выбор БКС

Выделили два выпуска облигаций в юанях, которые на данный момент выглядят наиболее интересно с точки зрения соотношения риска и доходности. Эмитенты — Акрон и РУСАЛ.

РУСАЛ — российский производитель алюминия с мировой долей 5% и 10% без учета Китая. Себестоимость производства алюминия у компании — одна из лучших в мире из-за низкой стоимости электроэнергии — 30%.

Кроме того, компания владеет 28%-й долей в Норильском никеле с текущей рыночной стоимостью более $8 млрд. Долговая нагрузка РУСАЛа с учетом дивидендов Норильского никеля и обесценения рубля — низкая, прогнозируется снижение чистого долга до нуля в течение двух лет при умеренных дивидендах. Акционеры: Эн+ — 57%, SUAL Partners — 25%, в свободном обращении — 18%.

РУСАЛ 1Р1

Доходность к погашению (yield to maturity, YTM): 15,3%.

Дюрация: 0,5 года.

Валюта: китайский юань.

Из-за прогнозного отрицательного чистого долга и наличия международного бизнеса в размере 20% от EBITDA облигации могут торговаться с доходностью, близкой к бумагам Полюса.

Держим выпуск БО-001Р-01 до погашения в апреле 2025 г. для получения доходности к погашению (YTM) 15,3%.

Акрон — крупный мировой производитель удобрений в сельскохозяйственном секторе, исключенном из санкций. Мировая доля в производстве/добыче составляет 1,5–2% — маленькая, но прибыльность (маржинальность) выше средней по рынку из-за обесценения рубля, близкого расположения производства к морю и вертикальной интеграции в порты.

Операционные риски средние, поскольку у компании есть три основных производства. Долговая нагрузка низкая: показатель Чистый долг/EBITDA за последние 12 месяцев составил 1,5х, с учетом текущей EBITDA долг будет погашен за 1,5 года.

Акционеры: более 95% акций принадлежат Вячеславу Кантору, менее 5% — в свободном обращении.

Акрон Б1P4

Доходность к погашению (yield to maturity, YTM): 15,6%.

Дюрация: 1,2 года.

Валюта: китайский юань.

Бизнес и долговая нагрузка Акрона лучше, чем у Южуралзолота, размещавшего облигации в юанях, и сравнимы с Металлоинвестом, поэтому считаем, что справедливая доходность Акрона должна быть ближе к доходности к погашению (YTM) 15% Металлоинвеста.

Потенциальный доход выпуска БО-001Р-04 составляет 8% за полгода.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба