С момента выхода новости о повышения налога на прибыль для «Транснефти» привилегированные акции компании потеряли почти 30%. При этом даже с повышенным налогом на прибыль «Транснефть», вероятно, продолжит следовать дивидендной политике, так как иначе чистый эффект для бюджета был бы отрицательным. При подобном сценарии дивидендная доходность компании в ближайшие два года будет близка к 16%, что является высоким значением для стабильного бизнеса. На этом фоне мы полагаем, что рынок переоценивает негативный эффект от роста налога на прибыль.

Мы понижаем целевую цену по привилегированным акциям «Транснефти» с 1 691 руб. до 1 360 руб. и сохраняем рейтинг «Покупать». Апсайд составляет 41,5%. Заметное снижение целевой цены связано с неожиданным ростом налога на прибыль для компании, до 40% с 2025 года.

«Транснефть» — естественная монополия в области транспортировки нефти и нефтепродуктов. Компания транспортирует более 80% всей нефти и около 30% всех нефтепродуктов в России.

Правительство РФ неожиданно приняло решение об увеличении налога на прибыль для «Транснефти» — до 40% на период 2025–2030 гг. Негативный эффект от данного решения будет виден уже в финансовых результатах за 2024 год из-за дополнительных расходов по отложенному налогу на прибыль, размер которых может составить порядка 60 млрд руб.

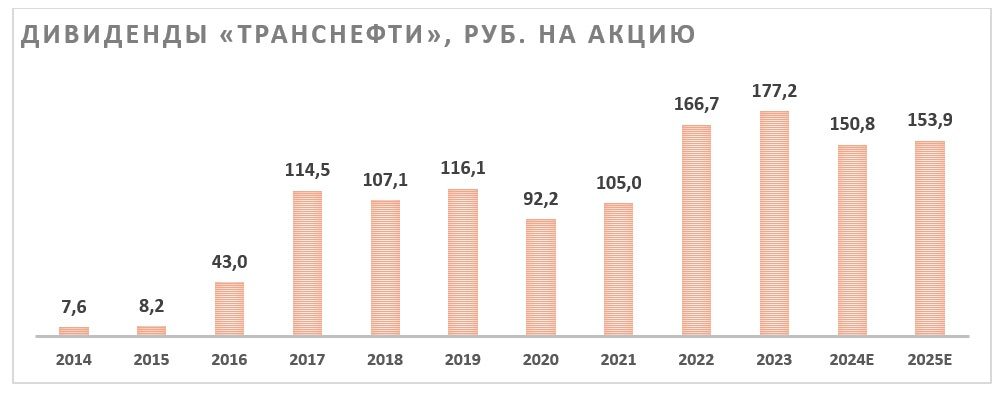

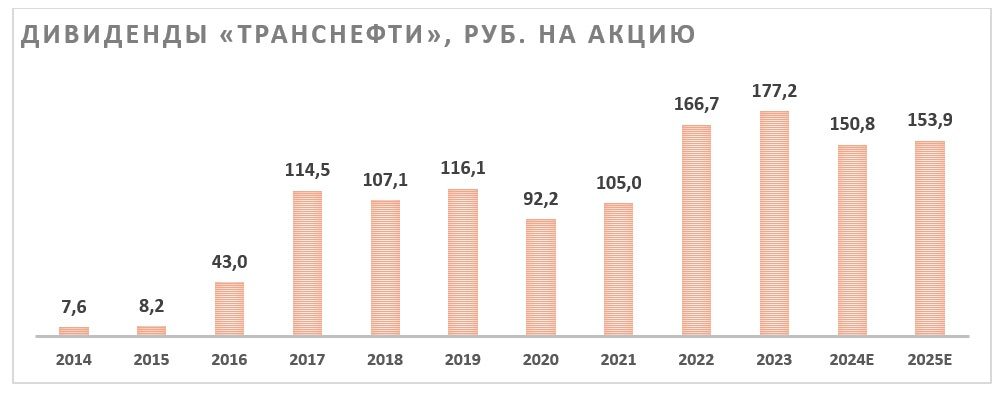

«Транснефть», вероятно, продолжит выплачивать 50% скорр. прибыли в виде дивидендов. Финансовое положение позволяет это делать, а при более низкой норме выплат доходы бюджета снизятся даже с учетом роста налога на прибыль. В таком сценарии дивиденд по итогам 2024 года может составить 150,8 руб. на акцию (15,7% доходности), а по итогам 2025 года — 153,9 руб. на акцию (16,0% доходности).

«Транснефть» является бенефициаром высоких процентных ставок. У компании сформировалась чистая денежная позиция объемом 230 млрд руб., это дает возможность получать повышенные процентные доходы.

У «Транснефти» понятные долгосрочные перспективы роста выручки. Тарифы компании на транспортировку нефти индексируются на 99,9% от прогнозного значения инфляции на следующий год, что позволяет регулярно увеличивать выручку при условии стабильности операционных результатов.

По итогам 2024 года «Транснефть», по нашим оценкам, увеличит выручку 4,2% г/г, до 1 387 млрд руб., но снизит чистую прибыль акционеров на 26,3% г/г, до 219 млрд руб., из-за переоценки отложенных налоговых обязательств.

Для расчета целевой цены акций «Транснефти» мы использовали модель дисконтированных дивидендов (DDM). Наша оценка предполагает апсайд 41,5%.

Ключевой риск в инвестиционной истории «Транснефти» — возможность дальнейшего сокращения добычи нефти в РФ. Среди других рисков можно отметить возможность низких темпов индексации тарифа на транспортировку нефти и негативное влияние роста капитальных затрат и дополнительных налогов на FCF.

Описание компании

«Транснефть» — естественная монополия в области транспортировки нефти и нефтепродуктов. Компания транспортирует более 80% всей нефти и около 30% всех нефтепродуктов в России. Основную часть выручки «Транснефть» получает от транспортировки нефти на экспорт и внутренний рынок. Крупнейшими клиентами «Транснефти» являются государственные нефтяные компании «Роснефть» и «Газпром нефть», Китайская национальная объединенная нефтяная корпорация и крупнейшие российские нефтяники, такие как «Сургутнефтегаз» и «ЛУКОЙЛ».

Кроме основного вида деятельности, «Транснефть» занимается стивидорными и дополнительными услугами порта с помощью мажоритарной доли в группе НМТП (Новороссийский морской торговый порт).

Что касается добычи нефти в РФ, то она локально находится под давлением ограничений ОПЕК+, из-за которых добыча снижена на 1 млн б/с. Изначально предполагалось, что восстановление добычи может начаться в текущем декабре, однако при текущем балансе спроса и предложения на мировом рынке нефти вернуть данные объемы, на наш взгляд, будет сложно. На этом фоне мы ожидаем, что в текущем году под действием ограничений ОПЕК+ добыча нефти и газового конденсата в РФ снизится на 2,8% г/г, до 516 млн т, а в 2025 году — на 0,6% г/г, до 513 млн т. Более глубокого снижения мы не ожидаем, т. е. в 2024–2025 гг. операционные показатели «Транснефти» могут стабилизироваться.

Несмотря на устойчивый рост выручки, дивиденды компании будут находиться под давлением. Недавно правительство РФ приняло решение повысить налог на прибыль для «Транснефти» — до 40% на период 2025–2030 гг. Налоговые изъятия стали неожиданностью для рынка, так как РФ принадлежит почти 79%, в связи с чем некоторые инвесторы ожидали роста нормы выплат дивидендов для пополнения бюджета.

В то же время мы считаем, что «Транснефть» продолжит придерживаться своей дивидендной политики, предполагающей выплату 50% скорректированной прибыли в виде дивидендов. Во-первых, в случае снижения нормы выплат из-за роста налога на прибыль суммарный эффект для бюджета окажется отрицательным. Во-вторых, даже с учетом более высоких налогов у «Транснефти», по нашим расчетам, будет хватать свободного денежного потока для выплаты дивидендов, особенно учитывая значительную чистую денежную позицию компании.

На этом фоне, по нашим оценкам, по итогам 2024 года дивиденды «Транснефти» снизятся на 14,9% г/г из-за переоценки отложенных налоговых обязательств, до 150,8 руб. (15,7% доходности), а в 2025 году составят 153,9 руб. (16,0% доходности). Отметим, что, учитывая защитный характер бизнеса «Транснефти», доходность выглядит привлекательно.

Риски

Ключевой риск для «Транснефти» — возможность продлить сокращение добычи нефти в РФ в обозримой перспективе, что будет оказывать давление на операционные результаты компании.

Переориентация экспортных потоков из Европы на альтернативные рынки требует соответствующей инфраструктуры, что увеличивает инвестиционную программу «Транснефти». В первом полугодии капитальные затраты компании выросли на 27% г/г, до 140 млрд руб., это оказывает давление на FCF компании.

Повышенная налоговая нагрузка может сохраниться и после 2030 года.

Индексация тарифов может быть заметно ниже инфляции, что будет оказывать давление на маржинальность «Транснефти».

Финансовые результаты

«Транснефть» опубликовала неплохие финансовые результаты по итогам первого полугодия. Выручка компании выросла на 12,6% г/г, до 717,2 млрд руб., EBITDA — на 1,7% г/г, до 298,7 млрд руб., а чистая прибыль акционеров уменьшилась на 9,4%, до 164,5 млрд руб.

В то же время довольно сильную динамику показывает свободный денежный поток, который увеличился на 71,8% г/г, до 50,8 млрд руб., несмотря на рост капитальных затрат на 27,0% г/г, до 139,8 млрд руб. На этом фоне кубышка «Транснефти» продолжает расти — чистая денежная позиция за год увеличилась более чем в 2 раза, до 230 млрд руб.

Уверенный рост выручки в первую очередь связан с индексацией тарифов на транспортировку нефти на 7,2% в начале года, однако сдерживающее влияние оказывает снижение добычи в РФ в рамках действия соглашения ОПЕК+. Также отметим, что опережающий рост расходов из-за повышенного уровня инфляции стал причиной снизившейся маржинальности, а на показатель чистой прибыли негативно повлияли курсовые разницы.

«Транснефть»: основные финпоказатели за 1П24 (млрд руб.)

В то же время во втором полугодии «Транснефть» может показать заметное снижение чистой прибыли из-за переоценки отложенных налоговых обязательств в связи с увеличением налога на прибыль, до 40% с 2025 года. Мы оцениваем разовый негативный эффект примерно в 60 млрд руб. На этом фоне в целом по итогам 2024 года мы ожидаем роста выручки на 4,2% г/г, до 1 387 млрд руб., однако чистая прибыль акционеров может сократиться 26,3% г/г, до 219 млрд руб. В 2025 году выручка и EBITDA могут продолжить рост на фоне индексации тарифа на транспортировку. При этом чистая прибыль в 2025 году может быть близка к показателю за 2024 год, так как рост налога на прибыль будет сопоставим с разовой переоценкой налоговых обязательств.

По нашим оценкам, даже с учетом повышенного налога на прибыль, у «Транснефти» будет хватать свободного денежного потока для выплаты 50% прибыли в виде дивидендов. На этом фоне значительная чистая денежная позиция компании может сохраниться, что позволит «Транснефти» и дальше выигрывать от повышенных процентных ставок.

«Транснефть»: историческая и прогнозная динамика ключевых показателей, млрд руб.

Оценка

Для расчета целевой цены привилегированных акций «Транснефти» мы использовали модель дисконтированных дивидендов (DDM).

По нашим оценкам, целевая цена привилегированной акции «Транснефти» на горизонте 12 месяцев составляет 1 360 руб. Это соответствует рейтингу «Покупать» и апсайду 41,5%. С учетом прогнозных дивидендов по итогам 2024 года апсайд равен 57,2%.

В прогнозном периоде мы использовали достаточно высокую норму доходности по акциям — 20,9%, что связано с повышенной доходностью 10-летних ОФЗ. В то же время в постпрогнозном периоде (после 2031 года) мы использовали норму доходности по акциям 14,7%, чтобы учесть вероятную нормализацию ДКП в РФ на долгосрочном горизонте. По сравнению с предыдущей оценкой мы понизили долгосрочные темпы роста дивидендов (TGR) с 4,5% до 3,0%, так как с учетом новых данных рост нормы выплат даже на долгосрочном горизонте выглядит маловероятным.

Акции на фондовом рынке

За последние недели привилегированные акции «Транснефти» заметно снизились из-за повышения налога на прибыль, в связи с чем их динамика за прошедший год стала более слабой, чем у широкого рынка и нефтегазового сектора. При этом сейчас рынок уже полностью отыграл негативные новости, однако позитивные факторы в виде высоких дивидендов, стабильного бизнеса и наличия чистой денежной позиции инвесторами игнорируются. На этом фоне мы ожидаем, что в ближайшие кварталы привилегированные акции «Транснефти» могут выглядеть умеренно лучше рынка на фоне наличия низкой базы.

С технической точки зрения на недельном графике привилегированные акции «Транснефти» в последние недели перешли к безостановочному падению после выхода новостей о налогах. При этом с технической точки зрения акции компании уже выглядят перепроданными, на что указывает низкое значение индекса относительной силы. В случае продолжения коррекции следующая поддержка расположена у отметки 910 руб. Для полноценного отскока акциям необходимо закрепиться выше уровня 1 000 руб.

Мы понижаем целевую цену по привилегированным акциям «Транснефти» с 1 691 руб. до 1 360 руб. и сохраняем рейтинг «Покупать». Апсайд составляет 41,5%. Заметное снижение целевой цены связано с неожиданным ростом налога на прибыль для компании, до 40% с 2025 года.

«Транснефть» — естественная монополия в области транспортировки нефти и нефтепродуктов. Компания транспортирует более 80% всей нефти и около 30% всех нефтепродуктов в России.

Правительство РФ неожиданно приняло решение об увеличении налога на прибыль для «Транснефти» — до 40% на период 2025–2030 гг. Негативный эффект от данного решения будет виден уже в финансовых результатах за 2024 год из-за дополнительных расходов по отложенному налогу на прибыль, размер которых может составить порядка 60 млрд руб.

«Транснефть», вероятно, продолжит выплачивать 50% скорр. прибыли в виде дивидендов. Финансовое положение позволяет это делать, а при более низкой норме выплат доходы бюджета снизятся даже с учетом роста налога на прибыль. В таком сценарии дивиденд по итогам 2024 года может составить 150,8 руб. на акцию (15,7% доходности), а по итогам 2025 года — 153,9 руб. на акцию (16,0% доходности).

«Транснефть» является бенефициаром высоких процентных ставок. У компании сформировалась чистая денежная позиция объемом 230 млрд руб., это дает возможность получать повышенные процентные доходы.

У «Транснефти» понятные долгосрочные перспективы роста выручки. Тарифы компании на транспортировку нефти индексируются на 99,9% от прогнозного значения инфляции на следующий год, что позволяет регулярно увеличивать выручку при условии стабильности операционных результатов.

По итогам 2024 года «Транснефть», по нашим оценкам, увеличит выручку 4,2% г/г, до 1 387 млрд руб., но снизит чистую прибыль акционеров на 26,3% г/г, до 219 млрд руб., из-за переоценки отложенных налоговых обязательств.

Для расчета целевой цены акций «Транснефти» мы использовали модель дисконтированных дивидендов (DDM). Наша оценка предполагает апсайд 41,5%.

Ключевой риск в инвестиционной истории «Транснефти» — возможность дальнейшего сокращения добычи нефти в РФ. Среди других рисков можно отметить возможность низких темпов индексации тарифа на транспортировку нефти и негативное влияние роста капитальных затрат и дополнительных налогов на FCF.

Описание компании

«Транснефть» — естественная монополия в области транспортировки нефти и нефтепродуктов. Компания транспортирует более 80% всей нефти и около 30% всех нефтепродуктов в России. Основную часть выручки «Транснефть» получает от транспортировки нефти на экспорт и внутренний рынок. Крупнейшими клиентами «Транснефти» являются государственные нефтяные компании «Роснефть» и «Газпром нефть», Китайская национальная объединенная нефтяная корпорация и крупнейшие российские нефтяники, такие как «Сургутнефтегаз» и «ЛУКОЙЛ».

Кроме основного вида деятельности, «Транснефть» занимается стивидорными и дополнительными услугами порта с помощью мажоритарной доли в группе НМТП (Новороссийский морской торговый порт).

Что касается добычи нефти в РФ, то она локально находится под давлением ограничений ОПЕК+, из-за которых добыча снижена на 1 млн б/с. Изначально предполагалось, что восстановление добычи может начаться в текущем декабре, однако при текущем балансе спроса и предложения на мировом рынке нефти вернуть данные объемы, на наш взгляд, будет сложно. На этом фоне мы ожидаем, что в текущем году под действием ограничений ОПЕК+ добыча нефти и газового конденсата в РФ снизится на 2,8% г/г, до 516 млн т, а в 2025 году — на 0,6% г/г, до 513 млн т. Более глубокого снижения мы не ожидаем, т. е. в 2024–2025 гг. операционные показатели «Транснефти» могут стабилизироваться.

Несмотря на устойчивый рост выручки, дивиденды компании будут находиться под давлением. Недавно правительство РФ приняло решение повысить налог на прибыль для «Транснефти» — до 40% на период 2025–2030 гг. Налоговые изъятия стали неожиданностью для рынка, так как РФ принадлежит почти 79%, в связи с чем некоторые инвесторы ожидали роста нормы выплат дивидендов для пополнения бюджета.

В то же время мы считаем, что «Транснефть» продолжит придерживаться своей дивидендной политики, предполагающей выплату 50% скорректированной прибыли в виде дивидендов. Во-первых, в случае снижения нормы выплат из-за роста налога на прибыль суммарный эффект для бюджета окажется отрицательным. Во-вторых, даже с учетом более высоких налогов у «Транснефти», по нашим расчетам, будет хватать свободного денежного потока для выплаты дивидендов, особенно учитывая значительную чистую денежную позицию компании.

На этом фоне, по нашим оценкам, по итогам 2024 года дивиденды «Транснефти» снизятся на 14,9% г/г из-за переоценки отложенных налоговых обязательств, до 150,8 руб. (15,7% доходности), а в 2025 году составят 153,9 руб. (16,0% доходности). Отметим, что, учитывая защитный характер бизнеса «Транснефти», доходность выглядит привлекательно.

Риски

Ключевой риск для «Транснефти» — возможность продлить сокращение добычи нефти в РФ в обозримой перспективе, что будет оказывать давление на операционные результаты компании.

Переориентация экспортных потоков из Европы на альтернативные рынки требует соответствующей инфраструктуры, что увеличивает инвестиционную программу «Транснефти». В первом полугодии капитальные затраты компании выросли на 27% г/г, до 140 млрд руб., это оказывает давление на FCF компании.

Повышенная налоговая нагрузка может сохраниться и после 2030 года.

Индексация тарифов может быть заметно ниже инфляции, что будет оказывать давление на маржинальность «Транснефти».

Финансовые результаты

«Транснефть» опубликовала неплохие финансовые результаты по итогам первого полугодия. Выручка компании выросла на 12,6% г/г, до 717,2 млрд руб., EBITDA — на 1,7% г/г, до 298,7 млрд руб., а чистая прибыль акционеров уменьшилась на 9,4%, до 164,5 млрд руб.

В то же время довольно сильную динамику показывает свободный денежный поток, который увеличился на 71,8% г/г, до 50,8 млрд руб., несмотря на рост капитальных затрат на 27,0% г/г, до 139,8 млрд руб. На этом фоне кубышка «Транснефти» продолжает расти — чистая денежная позиция за год увеличилась более чем в 2 раза, до 230 млрд руб.

Уверенный рост выручки в первую очередь связан с индексацией тарифов на транспортировку нефти на 7,2% в начале года, однако сдерживающее влияние оказывает снижение добычи в РФ в рамках действия соглашения ОПЕК+. Также отметим, что опережающий рост расходов из-за повышенного уровня инфляции стал причиной снизившейся маржинальности, а на показатель чистой прибыли негативно повлияли курсовые разницы.

«Транснефть»: основные финпоказатели за 1П24 (млрд руб.)

В то же время во втором полугодии «Транснефть» может показать заметное снижение чистой прибыли из-за переоценки отложенных налоговых обязательств в связи с увеличением налога на прибыль, до 40% с 2025 года. Мы оцениваем разовый негативный эффект примерно в 60 млрд руб. На этом фоне в целом по итогам 2024 года мы ожидаем роста выручки на 4,2% г/г, до 1 387 млрд руб., однако чистая прибыль акционеров может сократиться 26,3% г/г, до 219 млрд руб. В 2025 году выручка и EBITDA могут продолжить рост на фоне индексации тарифа на транспортировку. При этом чистая прибыль в 2025 году может быть близка к показателю за 2024 год, так как рост налога на прибыль будет сопоставим с разовой переоценкой налоговых обязательств.

По нашим оценкам, даже с учетом повышенного налога на прибыль, у «Транснефти» будет хватать свободного денежного потока для выплаты 50% прибыли в виде дивидендов. На этом фоне значительная чистая денежная позиция компании может сохраниться, что позволит «Транснефти» и дальше выигрывать от повышенных процентных ставок.

«Транснефть»: историческая и прогнозная динамика ключевых показателей, млрд руб.

Оценка

Для расчета целевой цены привилегированных акций «Транснефти» мы использовали модель дисконтированных дивидендов (DDM).

По нашим оценкам, целевая цена привилегированной акции «Транснефти» на горизонте 12 месяцев составляет 1 360 руб. Это соответствует рейтингу «Покупать» и апсайду 41,5%. С учетом прогнозных дивидендов по итогам 2024 года апсайд равен 57,2%.

В прогнозном периоде мы использовали достаточно высокую норму доходности по акциям — 20,9%, что связано с повышенной доходностью 10-летних ОФЗ. В то же время в постпрогнозном периоде (после 2031 года) мы использовали норму доходности по акциям 14,7%, чтобы учесть вероятную нормализацию ДКП в РФ на долгосрочном горизонте. По сравнению с предыдущей оценкой мы понизили долгосрочные темпы роста дивидендов (TGR) с 4,5% до 3,0%, так как с учетом новых данных рост нормы выплат даже на долгосрочном горизонте выглядит маловероятным.

Акции на фондовом рынке

За последние недели привилегированные акции «Транснефти» заметно снизились из-за повышения налога на прибыль, в связи с чем их динамика за прошедший год стала более слабой, чем у широкого рынка и нефтегазового сектора. При этом сейчас рынок уже полностью отыграл негативные новости, однако позитивные факторы в виде высоких дивидендов, стабильного бизнеса и наличия чистой денежной позиции инвесторами игнорируются. На этом фоне мы ожидаем, что в ближайшие кварталы привилегированные акции «Транснефти» могут выглядеть умеренно лучше рынка на фоне наличия низкой базы.

С технической точки зрения на недельном графике привилегированные акции «Транснефти» в последние недели перешли к безостановочному падению после выхода новостей о налогах. При этом с технической точки зрения акции компании уже выглядят перепроданными, на что указывает низкое значение индекса относительной силы. В случае продолжения коррекции следующая поддержка расположена у отметки 910 руб. Для полноценного отскока акциям необходимо закрепиться выше уровня 1 000 руб.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба