16 декабря 2024 БКС Экспресс | ГМК Норникель

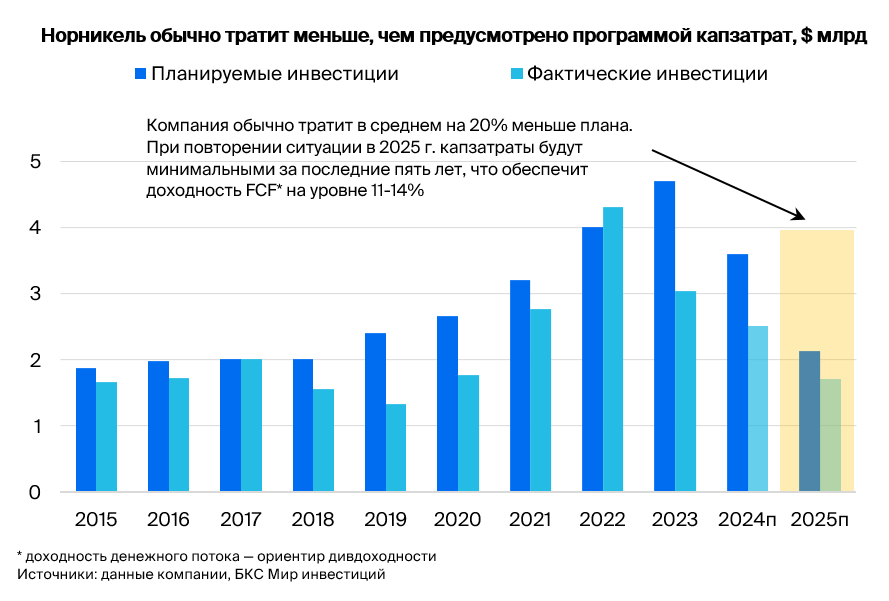

В пятницу, 13 декабря, стало известно, что Норильский никель утвердил капитальные затраты на 2025 г. в размере 215 млрд руб., или $2,1 млрд при текущем курсе. Капзатраты могут быть еще ниже, поскольку исторически компания тратила в среднем на 20% меньше плана. В таком случае они станут рекордно низкими за последние пять лет. На этом фоне допускаем хороший денежный поток с доходностью 11–14%.

Главное

• Совет директоров Норникеля утвердил бюджет на 2025 г. с капзатратами в размере около $2,1 млрд.

• Исторически компания тратила на капитальную программу на 20% ниже прогноза, а за последние два года еще меньше — примерно на треть.

• Капзатраты в следующем году могут тоже уйти ниже планируемых $2,1 млрд, что станет рекордно низким значением за последние пять лет.

• При текущих курсе и ценах на металлы это обеспечит свободный денежный поток (FCF) на уровне $1,7–2 млрд, или 11–14% от капитализации.

• Полагаем, что FCF станет хорошей базой для дивидендов с доходностью от 10% за 2025 г.

В деталях

Программа капзатрат часто больше фактических инвестиций

Норильский никель в пятницу, 13 декабря, выпустил пресс-релиз об утверждении бюджета на следующий год с прогнозом капзатрат на уровне $2,1 млрд, или 215 млрд руб. Однако аналитики БКС допускают, что фактические инвестиции в 2025 г. могут быть ниже этой суммы, поскольку исторически компания всегда была консервативнее с прогнозом капитальной программы. На графике показано, что в среднем за последние 10 лет Норникель тратил на 20% меньше прогноза.

Если заложить более низкие инвестиции, а также текущие курс рубля и цены на металлы (М2М), получаем FCF на уровне $1,7–2 млрд — максимальный за последние три года, с 2022 г. по 2024 г. Для дивидендов Норникеля фактической базой уже выступает именно FCF. Если он действительно достигнет $1,7–2 млрд, дивидендная доходность может составить от 10% в зависимости от коэффициента выплат (75–100%).

Возврат к дивидендам станет позитивным катализатором

На фоне слабых финансовых результатов за I полугодие компания решила поставить дивиденды на паузу. Прогнозируем хороший свободный денежный поток в следующем году на фоне ослабления рубля, более низких капитальных затрат, а также восстановления производства. В таком случае ожидаем возврат к дивидендам после длительной паузы, что в целом уже вызовет интерес к бумагам Норникеля. Дополнительную поддержку акциям может оказать восстановление цен на металлы, которые находятся на низком уровне. В частности, это никель и палладий.

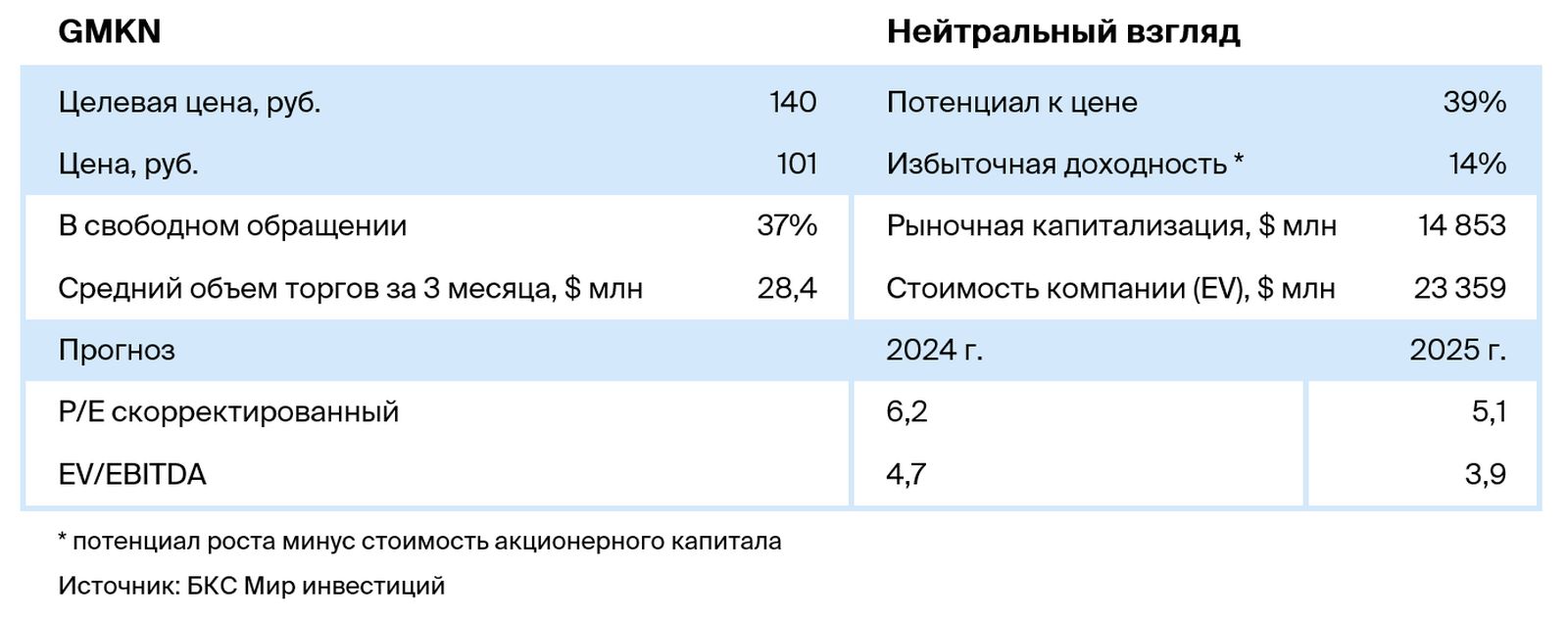

«Нейтральный» взгляд на акции Норникеля

На текущий момент акции торгуются с Р/Е 6,2х с дисконтом 25% к историческим уровням. Такую оценку нельзя назвать сильно низкой, учитывая высокие процентные ставки в экономике. Однако поддержку бумагам могут оказать восстановление цен на металлы, которые находятся на исторически низких уровнях, а также возобновление долгожданных дивидендов.

Главное

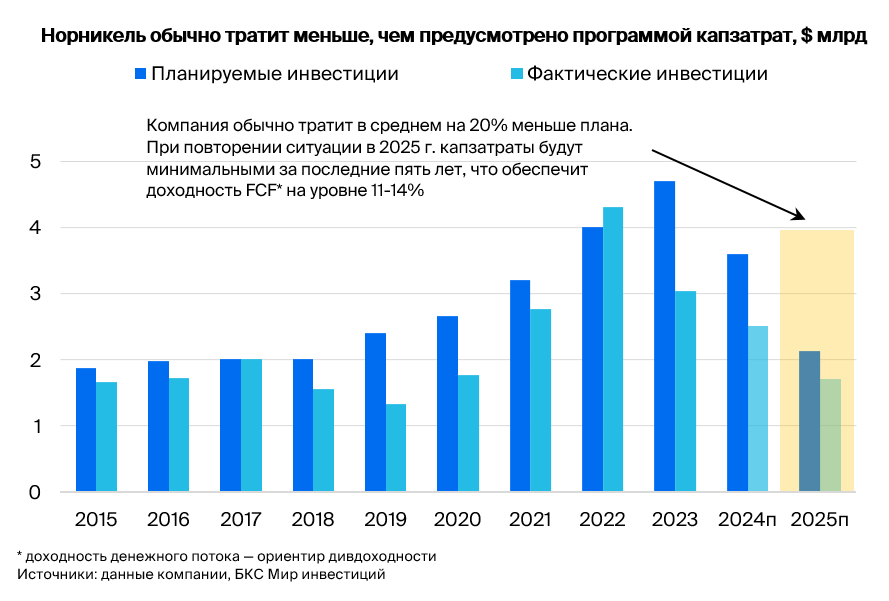

• Совет директоров Норникеля утвердил бюджет на 2025 г. с капзатратами в размере около $2,1 млрд.

• Исторически компания тратила на капитальную программу на 20% ниже прогноза, а за последние два года еще меньше — примерно на треть.

• Капзатраты в следующем году могут тоже уйти ниже планируемых $2,1 млрд, что станет рекордно низким значением за последние пять лет.

• При текущих курсе и ценах на металлы это обеспечит свободный денежный поток (FCF) на уровне $1,7–2 млрд, или 11–14% от капитализации.

• Полагаем, что FCF станет хорошей базой для дивидендов с доходностью от 10% за 2025 г.

В деталях

Программа капзатрат часто больше фактических инвестиций

Норильский никель в пятницу, 13 декабря, выпустил пресс-релиз об утверждении бюджета на следующий год с прогнозом капзатрат на уровне $2,1 млрд, или 215 млрд руб. Однако аналитики БКС допускают, что фактические инвестиции в 2025 г. могут быть ниже этой суммы, поскольку исторически компания всегда была консервативнее с прогнозом капитальной программы. На графике показано, что в среднем за последние 10 лет Норникель тратил на 20% меньше прогноза.

Если заложить более низкие инвестиции, а также текущие курс рубля и цены на металлы (М2М), получаем FCF на уровне $1,7–2 млрд — максимальный за последние три года, с 2022 г. по 2024 г. Для дивидендов Норникеля фактической базой уже выступает именно FCF. Если он действительно достигнет $1,7–2 млрд, дивидендная доходность может составить от 10% в зависимости от коэффициента выплат (75–100%).

Возврат к дивидендам станет позитивным катализатором

На фоне слабых финансовых результатов за I полугодие компания решила поставить дивиденды на паузу. Прогнозируем хороший свободный денежный поток в следующем году на фоне ослабления рубля, более низких капитальных затрат, а также восстановления производства. В таком случае ожидаем возврат к дивидендам после длительной паузы, что в целом уже вызовет интерес к бумагам Норникеля. Дополнительную поддержку акциям может оказать восстановление цен на металлы, которые находятся на низком уровне. В частности, это никель и палладий.

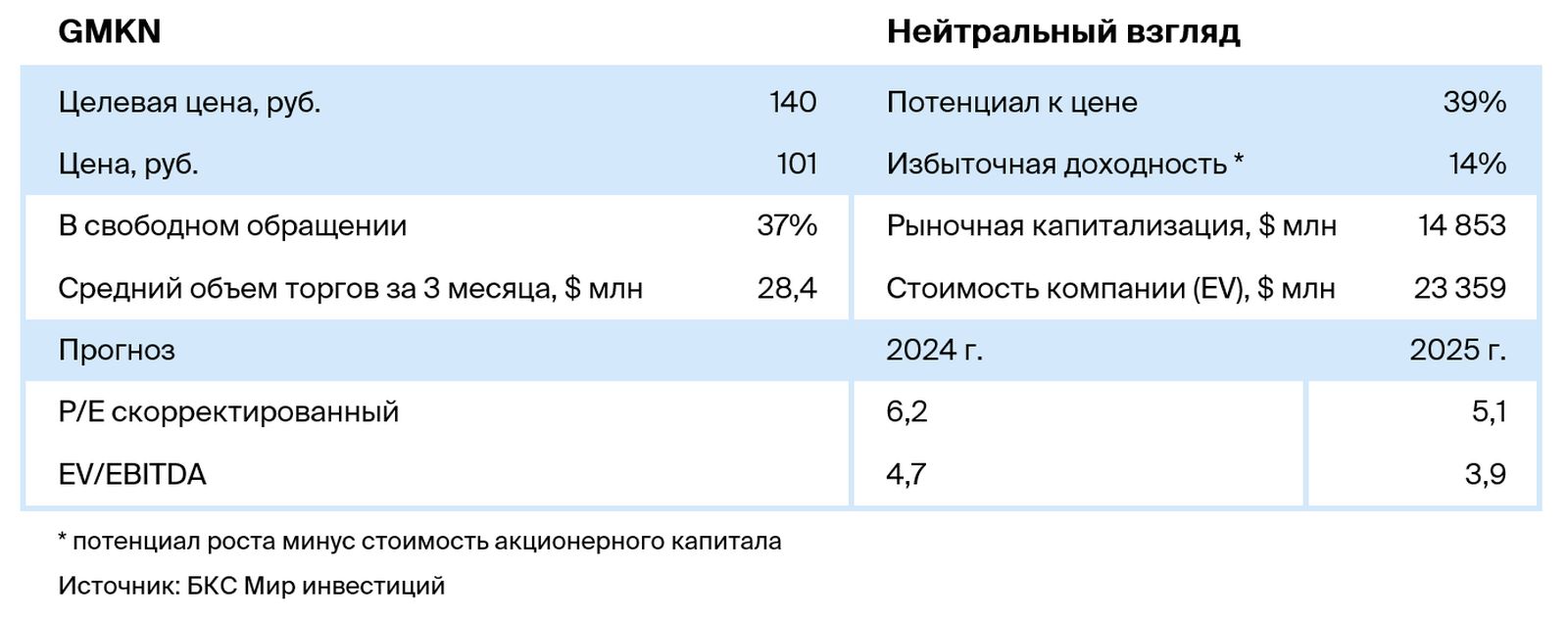

«Нейтральный» взгляд на акции Норникеля

На текущий момент акции торгуются с Р/Е 6,2х с дисконтом 25% к историческим уровням. Такую оценку нельзя назвать сильно низкой, учитывая высокие процентные ставки в экономике. Однако поддержку бумагам могут оказать восстановление цен на металлы, которые находятся на исторически низких уровнях, а также возобновление долгожданных дивидендов.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба