26 декабря 2024 БКС Экспресс Манжос Виталий

По итогам ноября 2024 г. объем торгов на срочном рынке Московской биржи составил 10 трлн руб. Таким образом, месячный торговый оборот во фьючерсах и опционах оказался втрое выше суммарного объема торгов акциями, депозитарными расписками и паями (3,2 трлн руб.).

Мы наблюдаем вполне характерную для современных финансовых рынков картину, когда инвесторы предпочитают совершать сделки не с базовыми активами, а с производными финансовыми инструментами. На это есть три вполне объективные причины:

• Во-первых, в инструменты срочного рынка обычно «зашито» достаточно большое плечо, которое является условно-бесплатным, в отличие от классического маржинального кредитования.

• Во-вторых, комиссии по сделкам на срочном рынке обычно существенно ниже, чем при сделках с базовым активом. Это становится важным при большом объеме торгов.

• В-третьих, срочный рынок позволяет создавать производные инструменты на такие базовые активы, которыми затруднительно или вовсе невозможно торговать: скажем, фьючерсы на погоду или на процентные ставки — сами эти активы недоступны для покупки или продажи.

Как и на фондовом рынке, среди инструментов срочного рынка имеются наиболее популярные фьючерсы и серии опционов. Казалось бы, ими должны выступать контракты на голубые фишки. Однако статистика и инфографика на сайте Московской биржи говорит об ином.

Самые популярные базовые активы к началу 2025

БА — базовые активы

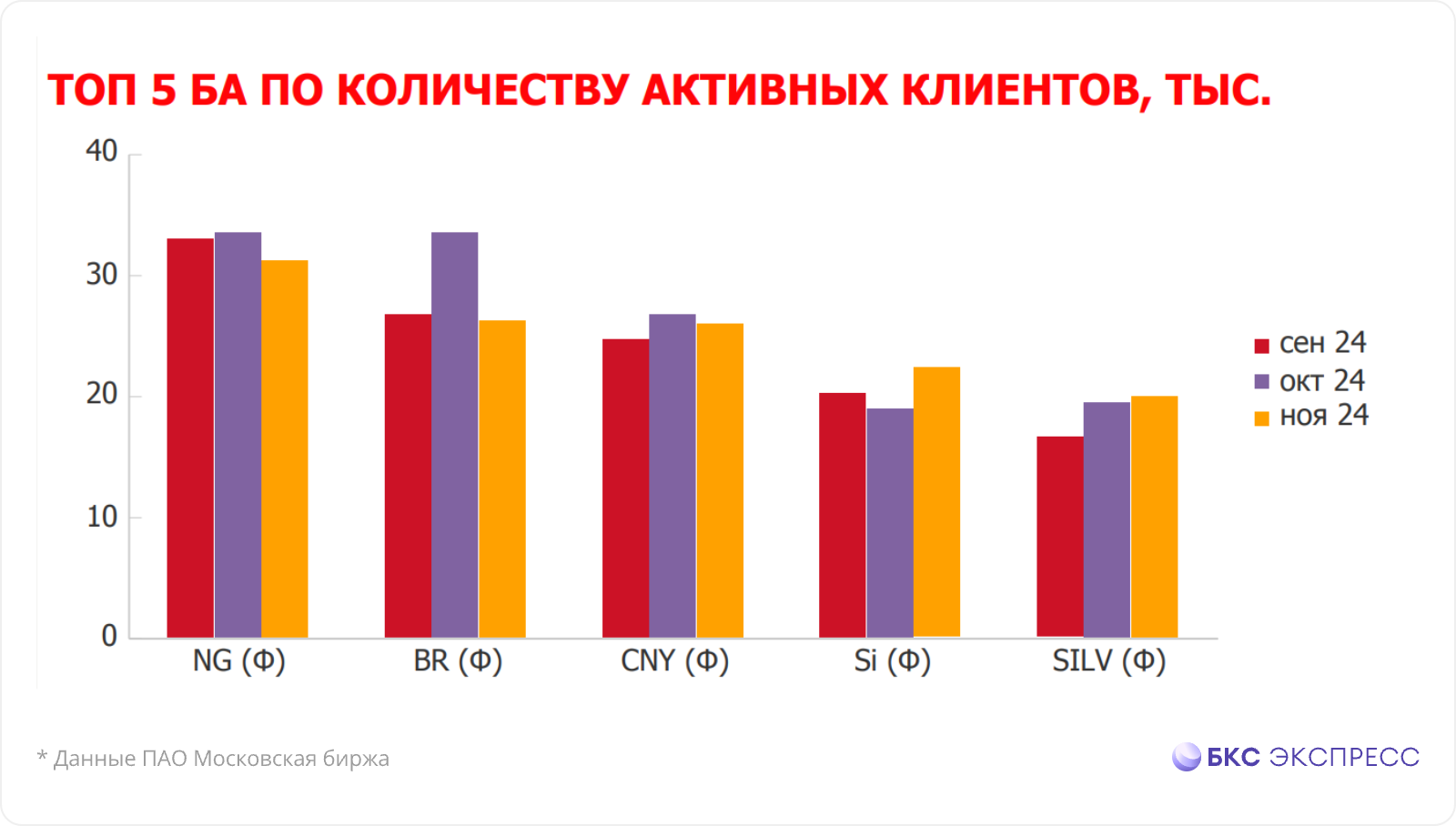

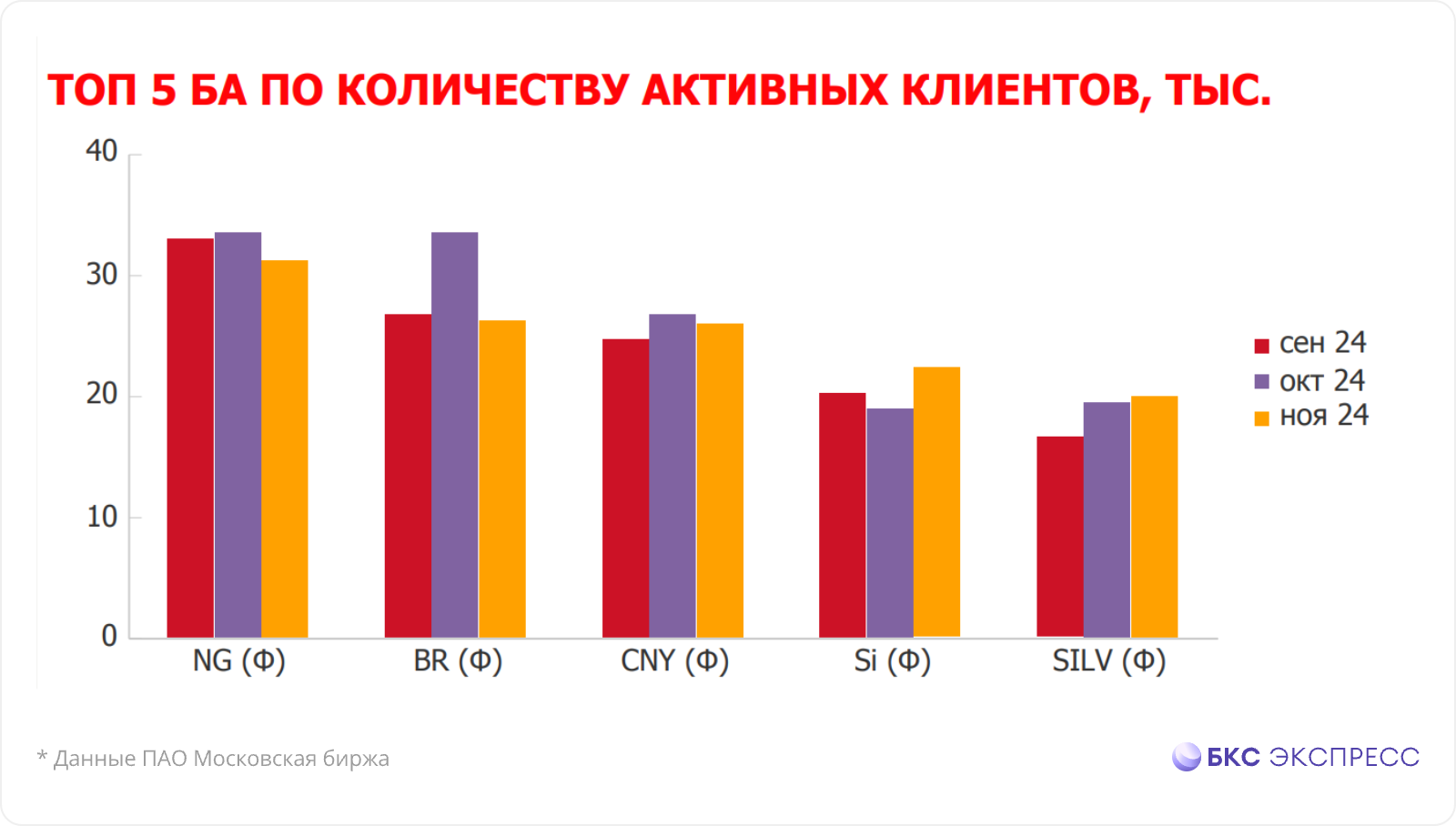

Помимо объема торгов и открытого интереса, популярность инструментов срочного рынка можно измерять количеством активных участников торгов. Так, на Мосбирже сформировалась устойчивая пятерка лидирующих базовых активов, сделки с которыми в течение месяца совершаются с 20–30 тыс. торговых счетов. Рассмотрим их подробнее.

Природный газ

Фьючерсы на природный газ уже долгое время входят в число лидеров по всем количественным параметрам торгов. Это расчетные месячные контракты на стоимость природного газа в США. Их цена определяется в долларах за 1 MMBtu. Базовый актив транспортируется по североамериканским трубопроводам и экспортируется в виде сжиженного природного газа (СПГ) на специальных танкерах.

Очевидно, что американский СПГ имеет лишь опосредованное отношение к российской газодобывающей отрасли. Высокий интерес к этим контрактам связан с широкими спекулятивными возможностями:

Повышенная волатильность позволяет совершать большое количество сделок внутри дня.

Во фьючерсах на газ довольно часто формируются устойчивые среднесрочные тренды.

Явно прослеживаются сезонные тенденции, что позволяет выстраивать сложные торговые стратегии с применением календарных спредов.

Доступная величина гарантийного обеспечения — порядка 9 тыс. руб. на контракт, а с недавних пор торгуются и микрофьючерсы с обеспечением около 90 руб. на контракт

Нефть Brent

Традиционный интерес к контрактам на нефть сорта Brent обусловлен тем, что черное золото остается ключевым российским экспортным товаром. Кроме того, от цен на нефть зависит наполняемость российского бюджета и курс рубля. В последние годы влияние этого фактора на динамику фондового Индекса МосБиржи ослабло. Тем не менее расчетные месячные фьючерсы на нефть Brent сохраняют привлекательность в качестве инструмента срочного рынка. Вот их преимущества:

Ценообразование не зависит от состояния отечественной экономики и других внутренних факторов. Поэтому контракты на нефть повышают уровень диверсификации спекулятивных портфелей.

Фьючерсы на нефть обладают достаточно высоким уровнем волатильности для активной торговли как внутри дня, так и в среднесрочном периоде.

С конца 2024 г. начали торговаться минифьючерсы на нефть Brent c гарантийным обеспечением порядка 1 тыс. руб., что позволяет максимально гибко управлять позицией из большого количества контрактов.

Курс китайский юань — российский рубль

Обороты в квартальных и вечных фьючерсах на пару CNY/RUB сильно выросли с середины уходящего года, что связано с приостановкой биржевых торгов долларом США. Отчасти это и следствие состоявшегося за последние годы разворота отечественной экономики в сторону Глобального Юга. Контракты на курс юаня имеют следующие преимущества:

Самые доступные контракты на курс рубля по отношению к ключевым иностранным валютам: размер гарантийного обеспечения по квартальным фьючерсам составляет порядка 1300 руб.

Динамика валютной пары CNYRUB выступает косвенным ориентиром для определения стоимости доллара и евро через механизм кросс-курсов. Поэтому контракты на курс юаня выступают дополнительным инструментом быстрого хеджирования рисков изменения курса ключевых резервных валют.

Вечный фьючерс на курс юаня к рублю позволяет открывать и удерживать среднесрочные позиции без риска убытка, возможного в случае перекладки из ближних квартальных контрактов в дальние.

Курс доллар США — российский рубль

Контракты на пару USD/RUB отчасти утратили былую популярность. Это связано с прекращением торгов долларом в валютной секции Московской биржи. Тем не менее многие участники срочного рынка продолжают привычно торговать фьючерсами на ключевую мировую резервную валюту. Интерес обусловлен следующим:

После приостановки торгов долларом квартальные и вечные фьючерсы на курс этой валюты фактически заменили собой привычную покупку долларов на бирже с целью защиты от валютных рисков.

Опционы на квартальные фьючерсы по-прежнему остаются ликвидными. Это позволяет открывать крупные синтетические позиции и создавать сложные среднесрочные стратегии в контрактах на доллар.

Фьючерсы на курс доллара остаются важным инструментом диверсификации позиций в акциях российских компаний. Это обусловлено сохраняющейся экспортно-сырьевой ориентацией отечественной экономики.

Серебро

В предыдущие годы квартальные расчетные контракты на долларовую стоимость серебра не входили в пятерку самых популярных инструментов на российском срочном рынке. Всплеск интереса к ним является отголоском недавнего неоднократного обновления исторического ценового максимума в другом драгметалле — золоте. Однако по ряду причин фьючерсы на серебро оказались более популярны:

Достаточно низкая и комфортная величина гарантийного обеспечения — порядка 4400 руб. против 17500 руб. в квартальных фьючерсах на долларовую цену тройской унции золота.

Повышенный уровень волатильности в сравнении с контрактами на золото. С этой точки зрения фьючерсы на серебро более интересны для краткосрочной торговли, в том числе внутри дня.

Рост мировых цен на серебро долгое время отстает от роста стоимости золота. Поэтому контракты на этот металл имеют фундаментальный потенциал для серьезного удорожания. Однако в текущем году он не реализовался.

Удачный запуск экзотических фьючерсов на какао

COCOA-3.25

С конца сентября на Московской бирже начали торговаться квартальные фьючерсы на какао. Запуск инструмента совпал по времени с рекордным ростом стоимости базового актива по причине сокращения урожая в Западной Африке. За пару месяцев контракты на какао показали феноменальный результат: ими торговали более 6 тыс. клиентов, а оборот приблизился к 6 млрд руб.

Стоит отметить, что эти торгующиеся в рублях за килограмм расчетные фьючерсы представляют собой для российского инвестора сугубо спекулятивный актив. Похоже, рынок «проголосовал рублем» за то, чего ему не хватало. Теперь Мосбиржа объявила о планах запуска сходных по сути фьючерсов на кофе и апельсиновый сок.

Мы наблюдаем вполне характерную для современных финансовых рынков картину, когда инвесторы предпочитают совершать сделки не с базовыми активами, а с производными финансовыми инструментами. На это есть три вполне объективные причины:

• Во-первых, в инструменты срочного рынка обычно «зашито» достаточно большое плечо, которое является условно-бесплатным, в отличие от классического маржинального кредитования.

• Во-вторых, комиссии по сделкам на срочном рынке обычно существенно ниже, чем при сделках с базовым активом. Это становится важным при большом объеме торгов.

• В-третьих, срочный рынок позволяет создавать производные инструменты на такие базовые активы, которыми затруднительно или вовсе невозможно торговать: скажем, фьючерсы на погоду или на процентные ставки — сами эти активы недоступны для покупки или продажи.

Как и на фондовом рынке, среди инструментов срочного рынка имеются наиболее популярные фьючерсы и серии опционов. Казалось бы, ими должны выступать контракты на голубые фишки. Однако статистика и инфографика на сайте Московской биржи говорит об ином.

Самые популярные базовые активы к началу 2025

БА — базовые активы

Помимо объема торгов и открытого интереса, популярность инструментов срочного рынка можно измерять количеством активных участников торгов. Так, на Мосбирже сформировалась устойчивая пятерка лидирующих базовых активов, сделки с которыми в течение месяца совершаются с 20–30 тыс. торговых счетов. Рассмотрим их подробнее.

Природный газ

Фьючерсы на природный газ уже долгое время входят в число лидеров по всем количественным параметрам торгов. Это расчетные месячные контракты на стоимость природного газа в США. Их цена определяется в долларах за 1 MMBtu. Базовый актив транспортируется по североамериканским трубопроводам и экспортируется в виде сжиженного природного газа (СПГ) на специальных танкерах.

Очевидно, что американский СПГ имеет лишь опосредованное отношение к российской газодобывающей отрасли. Высокий интерес к этим контрактам связан с широкими спекулятивными возможностями:

Повышенная волатильность позволяет совершать большое количество сделок внутри дня.

Во фьючерсах на газ довольно часто формируются устойчивые среднесрочные тренды.

Явно прослеживаются сезонные тенденции, что позволяет выстраивать сложные торговые стратегии с применением календарных спредов.

Доступная величина гарантийного обеспечения — порядка 9 тыс. руб. на контракт, а с недавних пор торгуются и микрофьючерсы с обеспечением около 90 руб. на контракт

Нефть Brent

Традиционный интерес к контрактам на нефть сорта Brent обусловлен тем, что черное золото остается ключевым российским экспортным товаром. Кроме того, от цен на нефть зависит наполняемость российского бюджета и курс рубля. В последние годы влияние этого фактора на динамику фондового Индекса МосБиржи ослабло. Тем не менее расчетные месячные фьючерсы на нефть Brent сохраняют привлекательность в качестве инструмента срочного рынка. Вот их преимущества:

Ценообразование не зависит от состояния отечественной экономики и других внутренних факторов. Поэтому контракты на нефть повышают уровень диверсификации спекулятивных портфелей.

Фьючерсы на нефть обладают достаточно высоким уровнем волатильности для активной торговли как внутри дня, так и в среднесрочном периоде.

С конца 2024 г. начали торговаться минифьючерсы на нефть Brent c гарантийным обеспечением порядка 1 тыс. руб., что позволяет максимально гибко управлять позицией из большого количества контрактов.

Курс китайский юань — российский рубль

Обороты в квартальных и вечных фьючерсах на пару CNY/RUB сильно выросли с середины уходящего года, что связано с приостановкой биржевых торгов долларом США. Отчасти это и следствие состоявшегося за последние годы разворота отечественной экономики в сторону Глобального Юга. Контракты на курс юаня имеют следующие преимущества:

Самые доступные контракты на курс рубля по отношению к ключевым иностранным валютам: размер гарантийного обеспечения по квартальным фьючерсам составляет порядка 1300 руб.

Динамика валютной пары CNYRUB выступает косвенным ориентиром для определения стоимости доллара и евро через механизм кросс-курсов. Поэтому контракты на курс юаня выступают дополнительным инструментом быстрого хеджирования рисков изменения курса ключевых резервных валют.

Вечный фьючерс на курс юаня к рублю позволяет открывать и удерживать среднесрочные позиции без риска убытка, возможного в случае перекладки из ближних квартальных контрактов в дальние.

Курс доллар США — российский рубль

Контракты на пару USD/RUB отчасти утратили былую популярность. Это связано с прекращением торгов долларом в валютной секции Московской биржи. Тем не менее многие участники срочного рынка продолжают привычно торговать фьючерсами на ключевую мировую резервную валюту. Интерес обусловлен следующим:

После приостановки торгов долларом квартальные и вечные фьючерсы на курс этой валюты фактически заменили собой привычную покупку долларов на бирже с целью защиты от валютных рисков.

Опционы на квартальные фьючерсы по-прежнему остаются ликвидными. Это позволяет открывать крупные синтетические позиции и создавать сложные среднесрочные стратегии в контрактах на доллар.

Фьючерсы на курс доллара остаются важным инструментом диверсификации позиций в акциях российских компаний. Это обусловлено сохраняющейся экспортно-сырьевой ориентацией отечественной экономики.

Серебро

В предыдущие годы квартальные расчетные контракты на долларовую стоимость серебра не входили в пятерку самых популярных инструментов на российском срочном рынке. Всплеск интереса к ним является отголоском недавнего неоднократного обновления исторического ценового максимума в другом драгметалле — золоте. Однако по ряду причин фьючерсы на серебро оказались более популярны:

Достаточно низкая и комфортная величина гарантийного обеспечения — порядка 4400 руб. против 17500 руб. в квартальных фьючерсах на долларовую цену тройской унции золота.

Повышенный уровень волатильности в сравнении с контрактами на золото. С этой точки зрения фьючерсы на серебро более интересны для краткосрочной торговли, в том числе внутри дня.

Рост мировых цен на серебро долгое время отстает от роста стоимости золота. Поэтому контракты на этот металл имеют фундаментальный потенциал для серьезного удорожания. Однако в текущем году он не реализовался.

Удачный запуск экзотических фьючерсов на какао

COCOA-3.25

С конца сентября на Московской бирже начали торговаться квартальные фьючерсы на какао. Запуск инструмента совпал по времени с рекордным ростом стоимости базового актива по причине сокращения урожая в Западной Африке. За пару месяцев контракты на какао показали феноменальный результат: ими торговали более 6 тыс. клиентов, а оборот приблизился к 6 млрд руб.

Стоит отметить, что эти торгующиеся в рублях за килограмм расчетные фьючерсы представляют собой для российского инвестора сугубо спекулятивный актив. Похоже, рынок «проголосовал рублем» за то, чего ему не хватало. Теперь Мосбиржа объявила о планах запуска сходных по сути фьючерсов на кофе и апельсиновый сок.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба