В нашей стране инвестиции становятся доступнее с каждым днём. Если лет десять назад для торговли на бирже нужно было пройти множество бюрократических коридоров, то сегодня достаточно установить приложение на смартфон и дистанционно открыть брокерский счёт.

Для современных начинающих инвесторов актуальна другая проблема — как выбрать торговую стратегию на первое время? С чего начать работу на бирже, чтобы сразу не уйти в минус? Ведь чтобы правильно выбрать акции, ПИФ, облигации, фьючерс или опцион и встать по инструменту в нужную позицию, необходимо его изучить, провести технический анализ, прочитать отчётность компании, сравнить данные с конкурентными бумагами.

Изучение этих методов займёт не один месяц. Начать свой путь на бирже можно, взяв на вооружение одну из нейтральных стратегий торговли. В отличие от классических торговых методик, их прибыльность не зависит от того, в какую сторону пойдёт цена актива. Главная особенность данных стратегий — открытие разнонаправленных сделок на один и тот же актив с соблюдением определённых условий.

Рыночно-нейтральных стратегий можно насчитать более сотни, но все они основаны на четырёх базовых методиках:

арбитраж;

парный трейдинг;

баскет-трейдинг;

торговля волатильностью.

Разберём каждый из типов отдельно.

Арбитраж

Это основной вид рыночно-нейтральных стратегий. Заключается он в извлечении прибыли из нескольких сделок, завязанных на одном активе. Сделки совершаются на одном или нескольких рынках. Чаще всего сделка заключается на акцию и какой-нибудь производный инструмент. Самый важный аспект при заключении арбитражных сделок — корреляция. Для успешного исхода она должна составлять 90–95%.

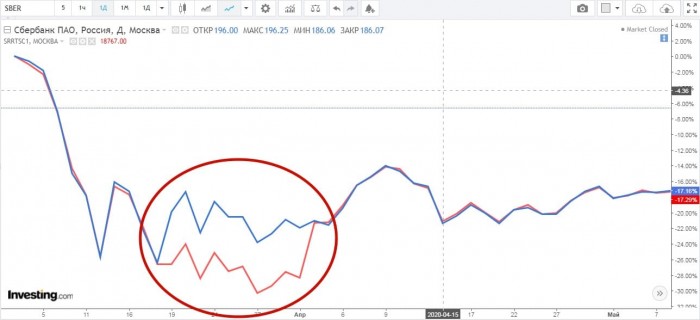

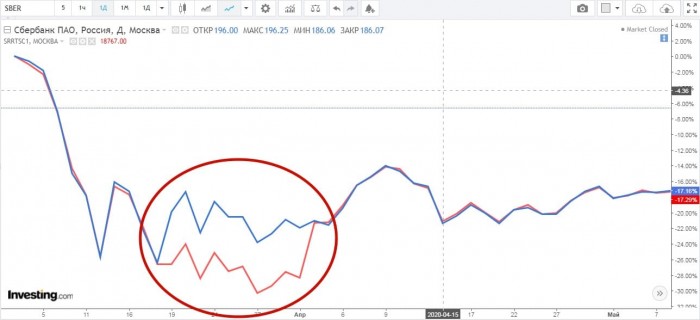

Для примера арбитражной сделки возьмём акцию «Сбербанка» (SBER) и фьючерс SRRTSC1.

Рис. 1. График корреляции SBER и SRRTSC1. Источник: investing.com

На рисунке 1 красным кругом выделена зона интереса для арбитражной сделки — здесь цена фьючерса и базового инструмента значительно отличаются (примерно на 5–6%). На таких расхождениях цены и зарабатывают в арбитраже. Если верить истории графика, то цены фьючерса и базового актива неизбежно сравняются. Если воспользоваться такой ситуацией, как на рисунке, можно извлечь прибыль, открыв короткую сделку по акциям и одновременно купив фьючерс. А когда цены начнут подходить к одинаковому значению — закрыть обе сделки. Главное в арбитраже, чтобы разница в цене на момент открытия позиций была выше, чем размер взимаемых брокером комиссий. Разница в расхождении цены инструментов и будет прибылью инвестора.

Парный трейдинг

Некоторые ценные бумаги тесно связаны между собой каким-нибудь фактором. Например, две разные компании могут работать в одном секторе, и цена на их активы будет сильно зависеть от изменений в этом секторе. Как правило, акции таких эмитентов будут коррелировать, а инвесторы и трейдеры используют такую корреляцию в торговле.

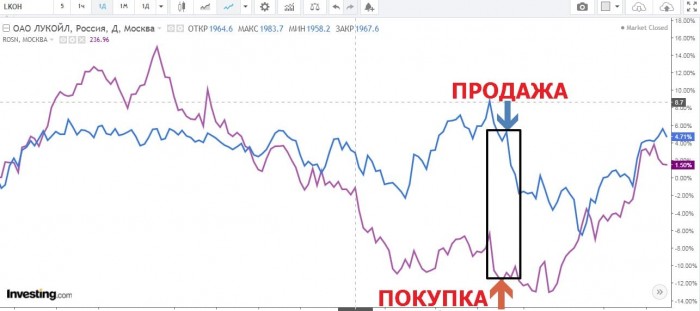

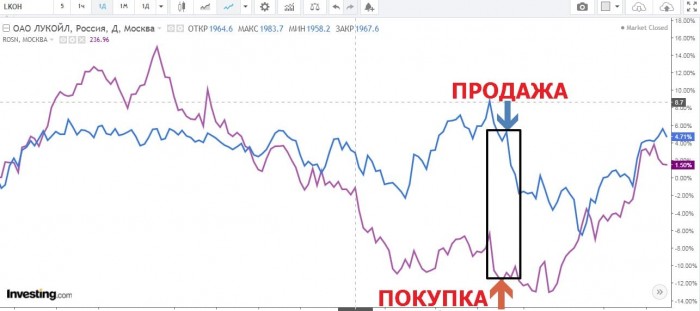

Одни из самых популярных акций для парного трейдинга — бумаги нефтяных компаний.

Рис. 2. График цен ROSN и LKOH. Источник: Investing.com

Если в предыдущих стратегиях используют два актива, то в этой может быть использовано неограниченное количество. Для торговли выбирают несколько ценных бумаг одного сектора и делят на два. Чем сильнее будут коррелировать эти две группы акций, тем эффективнее будет торговля. В момент расхождения цен, как и в парном трейдинге, по активам с более высокой ценой встают в короткую позицию, с низкой — покупают. В момент схождения котировок сделки закрываются.

Минус этой нейтральной стратегии торговли в том, что крайне трудно подобрать две хорошо коррелирующих между собой корзины акций с небольшим спредом.

Торговля волатильностью

Три описанные стратегии основаны на корреляциях цен и моментных расхождениях между ними, а методика торговли волатильностью завязана на движении или его отсутствии. Здесь тоже есть продажи и покупки, но прибыль трейдера зависит от того, насколько сильное движение на рынке. И не так важно, в какую сторону.

В стратегии используются биржевые опционы на базовый актив, фьючерсы и ETF на волатильность. Наибольшую популярность в данной методике имеют опционы. Разные модификации стратегии сводятся к тому, что приобретается два вида опционов на один базовый актив — колл и пут. Главное для трейдера, покупающего волатильность, — чтобы после открытия сделки на рынке присутствовало движение — вверх или вниз, импульсные движения или просто рост подразумеваемой волатильности без изменения цены базового актива.

Для продажи волатильности необходимо продать опционы колл и пут на один актив. Здесь ситуация обратная: чем спокойнее рынок, тем больше получится заработать. Если волатильность будет расти, трейдер получит убыток как при падении цены опциона, так и при её росте.

Недостаток продажи волатильности — ограниченная прибыль и немалые убытки. Преимущество — потенциальная прибыль ничем не ограничена, а убыток можно спрогнозировать.

Любая из описанных рыночно-нейтральных стратегий — отличная стартовая методика для начинающих инвесторов и трейдеров. Освоить их достаточно просто, но необходимо знание базовых принципов биржевой торговли и понимание сути рыночных инструментов торговли. «Открытый журнал» с радостью в этом поможет.

https://journal.open-broker.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Для современных начинающих инвесторов актуальна другая проблема — как выбрать торговую стратегию на первое время? С чего начать работу на бирже, чтобы сразу не уйти в минус? Ведь чтобы правильно выбрать акции, ПИФ, облигации, фьючерс или опцион и встать по инструменту в нужную позицию, необходимо его изучить, провести технический анализ, прочитать отчётность компании, сравнить данные с конкурентными бумагами.

Изучение этих методов займёт не один месяц. Начать свой путь на бирже можно, взяв на вооружение одну из нейтральных стратегий торговли. В отличие от классических торговых методик, их прибыльность не зависит от того, в какую сторону пойдёт цена актива. Главная особенность данных стратегий — открытие разнонаправленных сделок на один и тот же актив с соблюдением определённых условий.

Рыночно-нейтральных стратегий можно насчитать более сотни, но все они основаны на четырёх базовых методиках:

арбитраж;

парный трейдинг;

баскет-трейдинг;

торговля волатильностью.

Разберём каждый из типов отдельно.

Арбитраж

Это основной вид рыночно-нейтральных стратегий. Заключается он в извлечении прибыли из нескольких сделок, завязанных на одном активе. Сделки совершаются на одном или нескольких рынках. Чаще всего сделка заключается на акцию и какой-нибудь производный инструмент. Самый важный аспект при заключении арбитражных сделок — корреляция. Для успешного исхода она должна составлять 90–95%.

Для примера арбитражной сделки возьмём акцию «Сбербанка» (SBER) и фьючерс SRRTSC1.

Рис. 1. График корреляции SBER и SRRTSC1. Источник: investing.com

На рисунке 1 красным кругом выделена зона интереса для арбитражной сделки — здесь цена фьючерса и базового инструмента значительно отличаются (примерно на 5–6%). На таких расхождениях цены и зарабатывают в арбитраже. Если верить истории графика, то цены фьючерса и базового актива неизбежно сравняются. Если воспользоваться такой ситуацией, как на рисунке, можно извлечь прибыль, открыв короткую сделку по акциям и одновременно купив фьючерс. А когда цены начнут подходить к одинаковому значению — закрыть обе сделки. Главное в арбитраже, чтобы разница в цене на момент открытия позиций была выше, чем размер взимаемых брокером комиссий. Разница в расхождении цены инструментов и будет прибылью инвестора.

Парный трейдинг

Некоторые ценные бумаги тесно связаны между собой каким-нибудь фактором. Например, две разные компании могут работать в одном секторе, и цена на их активы будет сильно зависеть от изменений в этом секторе. Как правило, акции таких эмитентов будут коррелировать, а инвесторы и трейдеры используют такую корреляцию в торговле.

Одни из самых популярных акций для парного трейдинга — бумаги нефтяных компаний.

Рис. 2. График цен ROSN и LKOH. Источник: Investing.com

Если в предыдущих стратегиях используют два актива, то в этой может быть использовано неограниченное количество. Для торговли выбирают несколько ценных бумаг одного сектора и делят на два. Чем сильнее будут коррелировать эти две группы акций, тем эффективнее будет торговля. В момент расхождения цен, как и в парном трейдинге, по активам с более высокой ценой встают в короткую позицию, с низкой — покупают. В момент схождения котировок сделки закрываются.

Минус этой нейтральной стратегии торговли в том, что крайне трудно подобрать две хорошо коррелирующих между собой корзины акций с небольшим спредом.

Торговля волатильностью

Три описанные стратегии основаны на корреляциях цен и моментных расхождениях между ними, а методика торговли волатильностью завязана на движении или его отсутствии. Здесь тоже есть продажи и покупки, но прибыль трейдера зависит от того, насколько сильное движение на рынке. И не так важно, в какую сторону.

В стратегии используются биржевые опционы на базовый актив, фьючерсы и ETF на волатильность. Наибольшую популярность в данной методике имеют опционы. Разные модификации стратегии сводятся к тому, что приобретается два вида опционов на один базовый актив — колл и пут. Главное для трейдера, покупающего волатильность, — чтобы после открытия сделки на рынке присутствовало движение — вверх или вниз, импульсные движения или просто рост подразумеваемой волатильности без изменения цены базового актива.

Для продажи волатильности необходимо продать опционы колл и пут на один актив. Здесь ситуация обратная: чем спокойнее рынок, тем больше получится заработать. Если волатильность будет расти, трейдер получит убыток как при падении цены опциона, так и при её росте.

Недостаток продажи волатильности — ограниченная прибыль и немалые убытки. Преимущество — потенциальная прибыль ничем не ограничена, а убыток можно спрогнозировать.

Любая из описанных рыночно-нейтральных стратегий — отличная стартовая методика для начинающих инвесторов и трейдеров. Освоить их достаточно просто, но необходимо знание базовых принципов биржевой торговли и понимание сути рыночных инструментов торговли. «Открытый журнал» с радостью в этом поможет.

https://journal.open-broker.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter