11 ноября 2010 slon.ru

В качестве основной цели ЦБ избрал таргетирование показателя, влияние на который у него ограничено

В середине ноября Банк России должен представить в Государственную Думу РФ проект ЕДКП (единых направлений денежно-кредитной политики) на период 2011—2013 годов. После изучения данного документа напрашиваются три основных вывода: во-первых, регулятор супероптимистичен в видении будущего, во-вторых, в качестве основной цели избрано таргетирование показателя, влияние на который у ЦБ ограничено, в-третьих, валютный курс выпал из основных приоритетов, хотя возможно только для вида.

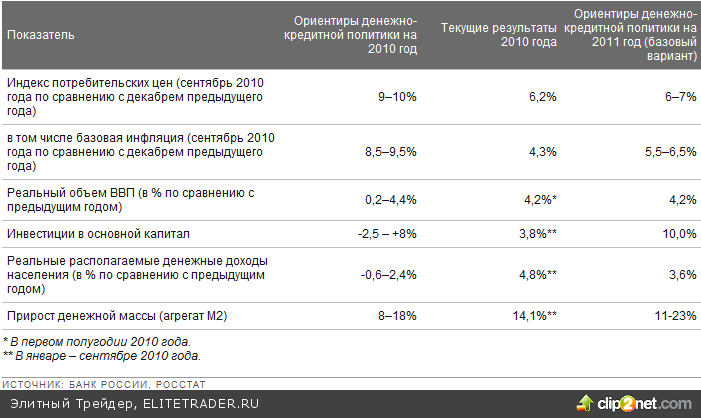

Оптимизм регулятора выражается в ожидании роста экономики на 4,2% в 2011 году, и это при сохранении проблем в мировой экономике и даже их некоторого обострения, росте налоговой нагрузки на бизнес (на 2,3% согласно информации Минфина) и ограниченном потребительском спросе (оборот розничной торговли до сих пор находится ниже уровней 2008 года). Кроме того, с ноября текущего года на статистику начнет влиять эффект «высокой базы»: сравнение изменения макропоказателей будет уже не с кризисными месяцами 2009 года, а с месяцами, когда началось улучшение в экономике. Тем самым макропоказатели могут начать ухудшаться.

Чтобы рассчитывать на рост в 4,2%, необходимо более активное восстановление экономики в 2010 году. Однако текущие данные по росту ВВП (за девять месяцев 2010 года ВВП в РФ вырос на 3,4% по данным Минэкономразвития после падения на 9,9% годом ранее) свидетельствуют скорее о сохранении стагнации в экономике.

Неоднократно (особенно в моменты возникновения напряженности на внутреннем финансовом рынке) озвучивалась необходимость более внимательно отслеживать экономические риски, учитывая их в проводимой денежно-кредитной политике. Насколько Банк России учел это?

В рамках самого пессимистичного варианта прогноза, рассматриваемого Банком России на 2011 год, допускается падение цен на нефть до $60, при этом рост ВВП ожидается на уровне 3,6%, инвестиций в основной капитал — на 2,9%. Таким образом, по мнению ЦБ, в худшем случае ВВП недоберет 0,6 процентных пункта. Практика показывает, что экономика крайне болезненно реагирует на изменение ценовой конъюнктуры на внешних рынках, и в периоды ее ухудшения отечественный ВВП уходит в минус. Более того, сложно назвать пессимистичной оценку роста экономики более 3%, ведь не факт, что в текущем году (даже в условиях выросших цен на нефть) ВВП выйдет на этот уровень.

Тем самым даже самый пессимистичный вариант прогноза ЦБ не рассматривает возможные сценарии значимого замедления (а уж тем более, стагнации) экономического развития России. В условиях сохраняющихся рисков стагнации мировой экономики, полное игнорирование серьезного ухудшения экономической ситуации со стороны ЦБ выглядит несколько озадачивающее. К тому же его коллеги в лице ФРС США, Банка Японии, ЕЦБ не бояться говорить о наличие рисков для национальной и мировой экономики, либо отмечают разочаровывающие данные о темпах восстановления экономики.

Банк России сосредоточился на контроле над инфляцией, официально отойдя от целенаправленного валютного регулирования. Это решение укладывается в рамки принятой долгосрочной стратегии, однако насколько ЦБ в реальности в состоянии таргетировать инфляцию и отвечать за поставленные по ней цели?

Банк России в части влияния на инфляционные процессы по-прежнему ограничен. Здесь многое зависит от бюджетной политики (которая на данный момент является скорее сдержанной, ограничивающей инфляционные процессы) и тарифной политики государства.

Не секрет, что в 2011 году продолжат свой рост тарифы естественных монополий как для населения, так и для предприятий и организаций. Так, согласно средним темпам роста тарифов в 2011 года, для последних газ и электроэнергия подорожают на 15%. То есть при столь значимом удорожании издержек рост цен для конечного пользователя, согласно целям Банка России, должен составить лишь 7%. В целом такая ситуация возможна при существенном сжатии потребительского спроса, когда производитель не сможет перекладывать рост издержек на конечного потребителя.

Если обратиться к ретроспективе, то за последние 10 лет Банк России наиболее успешно достигал целей по инфляции в 2009—2010 годах. Примечательно, что достижение этих целей, согласно объяснению самого Банка России, было обеспечено, прежде всего, за счет сжатия потребительского спроса в 2009 году и низким уровнем потребительского спроса в 2010 году.

Елена МАТРОСОВА

В середине ноября Банк России должен представить в Государственную Думу РФ проект ЕДКП (единых направлений денежно-кредитной политики) на период 2011—2013 годов. После изучения данного документа напрашиваются три основных вывода: во-первых, регулятор супероптимистичен в видении будущего, во-вторых, в качестве основной цели избрано таргетирование показателя, влияние на который у ЦБ ограничено, в-третьих, валютный курс выпал из основных приоритетов, хотя возможно только для вида.

Оптимизм регулятора выражается в ожидании роста экономики на 4,2% в 2011 году, и это при сохранении проблем в мировой экономике и даже их некоторого обострения, росте налоговой нагрузки на бизнес (на 2,3% согласно информации Минфина) и ограниченном потребительском спросе (оборот розничной торговли до сих пор находится ниже уровней 2008 года). Кроме того, с ноября текущего года на статистику начнет влиять эффект «высокой базы»: сравнение изменения макропоказателей будет уже не с кризисными месяцами 2009 года, а с месяцами, когда началось улучшение в экономике. Тем самым макропоказатели могут начать ухудшаться.

Чтобы рассчитывать на рост в 4,2%, необходимо более активное восстановление экономики в 2010 году. Однако текущие данные по росту ВВП (за девять месяцев 2010 года ВВП в РФ вырос на 3,4% по данным Минэкономразвития после падения на 9,9% годом ранее) свидетельствуют скорее о сохранении стагнации в экономике.

Неоднократно (особенно в моменты возникновения напряженности на внутреннем финансовом рынке) озвучивалась необходимость более внимательно отслеживать экономические риски, учитывая их в проводимой денежно-кредитной политике. Насколько Банк России учел это?

В рамках самого пессимистичного варианта прогноза, рассматриваемого Банком России на 2011 год, допускается падение цен на нефть до $60, при этом рост ВВП ожидается на уровне 3,6%, инвестиций в основной капитал — на 2,9%. Таким образом, по мнению ЦБ, в худшем случае ВВП недоберет 0,6 процентных пункта. Практика показывает, что экономика крайне болезненно реагирует на изменение ценовой конъюнктуры на внешних рынках, и в периоды ее ухудшения отечественный ВВП уходит в минус. Более того, сложно назвать пессимистичной оценку роста экономики более 3%, ведь не факт, что в текущем году (даже в условиях выросших цен на нефть) ВВП выйдет на этот уровень.

Тем самым даже самый пессимистичный вариант прогноза ЦБ не рассматривает возможные сценарии значимого замедления (а уж тем более, стагнации) экономического развития России. В условиях сохраняющихся рисков стагнации мировой экономики, полное игнорирование серьезного ухудшения экономической ситуации со стороны ЦБ выглядит несколько озадачивающее. К тому же его коллеги в лице ФРС США, Банка Японии, ЕЦБ не бояться говорить о наличие рисков для национальной и мировой экономики, либо отмечают разочаровывающие данные о темпах восстановления экономики.

Банк России сосредоточился на контроле над инфляцией, официально отойдя от целенаправленного валютного регулирования. Это решение укладывается в рамки принятой долгосрочной стратегии, однако насколько ЦБ в реальности в состоянии таргетировать инфляцию и отвечать за поставленные по ней цели?

Банк России в части влияния на инфляционные процессы по-прежнему ограничен. Здесь многое зависит от бюджетной политики (которая на данный момент является скорее сдержанной, ограничивающей инфляционные процессы) и тарифной политики государства.

Не секрет, что в 2011 году продолжат свой рост тарифы естественных монополий как для населения, так и для предприятий и организаций. Так, согласно средним темпам роста тарифов в 2011 года, для последних газ и электроэнергия подорожают на 15%. То есть при столь значимом удорожании издержек рост цен для конечного пользователя, согласно целям Банка России, должен составить лишь 7%. В целом такая ситуация возможна при существенном сжатии потребительского спроса, когда производитель не сможет перекладывать рост издержек на конечного потребителя.

Если обратиться к ретроспективе, то за последние 10 лет Банк России наиболее успешно достигал целей по инфляции в 2009—2010 годах. Примечательно, что достижение этих целей, согласно объяснению самого Банка России, было обеспечено, прежде всего, за счет сжатия потребительского спроса в 2009 году и низким уровнем потребительского спроса в 2010 году.

Елена МАТРОСОВА

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба