18 мая 2012

Российские фондовые индексы в четверг продолжили свободное падение - значение индекса ММВБ уже ниже отметки в 1300 пунктов, РТС балансирует на грани того, чтобы упасть ниже этой планки. Дешевеющая нефть и отказ инвесторов от высокорискованных активов обвалили не только рынок акций, но и курс рубля. Доллар теперь стоит дороже 31 руб.

Котировки нефти Brent упали ниже $110 за баррель, с начала мая она потеряла в цене более 8%.

Средневзвешенный курс американской валюты расчетами "завтра" по итогам единой торговой сессии ММВБ в четверг составил 31,0571 руб за доллар.

Подверженность рубля влиянию внешних факторов - типичное для сырьевой валюты явление. Иностранные и российские инвесторы избавляются от высокорисковой сырьевой валюты, как только начинает расти напряженность на мировых рынках.

Аналитики CitiGroup Элина Рыбакова и Наталья Новикова выяснили, к каким из факторов курс российской валюты чувствительнее всего, и эмпирически вычислили степень влияния каждого из них.

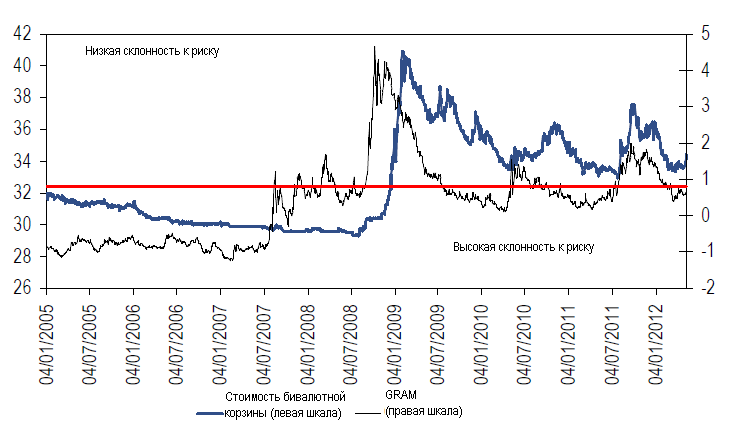

Для оценки настроения инвесторов Citi использует собственный индекс - Global Macro Risk Aversion Index (GRAMI). Он измеряет отклонение от средних значений целого ряда показателей мировых фондовых рынков, начиная от доходности по суверенным облигациям развитых и развивающихся стран и заканчивая динамикой акций. Чем выше значение индекса, тем меньше инвесторы склоны к риску.

Рост индекса на 0,3 пункта приводит к ослаблению рубля к бивалютной корзине на 1%.

Чем напряженнее ситуация на рынках, тем выше влияние этого фактора.

Инвесторы считают вложения в рубль опасными

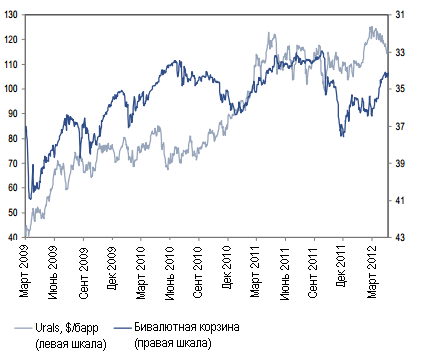

Никуда не деться рублю и от нефтяной зависимости. Обычно изменение нефтяных цен на 10% приводит к изменению курса рубля к доллару на 1%.

Однако если инвесторы не склонны к риску, то снижения цены даже на 8% будет достаточно, чтобы курс рубля потерял 1%.

Рубль сидит на нефтяной игле

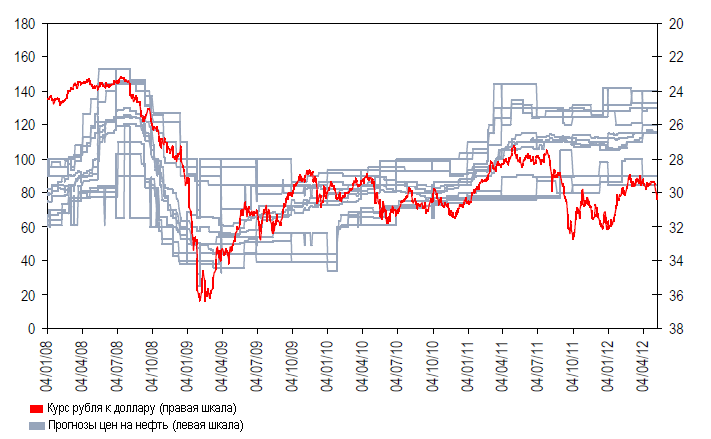

Часто больше внимания инвесторы уделяют даже не текущим нефтяным котировкам, а прогнозам цен на нефть на ближайшие полгода.

Особенно изменение прогноза важно, когда цены на нефть идут вниз. Тогда повышение прогнозной цены на 4% способно вызвать укрепление рубля к бивалютной корзине на 1%.

А вот если нефть дорогая, прогнозы влияют на рубль гораздо меньше. Чтобы повысить курс на 1%, в этом случае понадобится улучшение прогноза уже на 11%.

Прогноз цены на нефть иногда важнее самой нефти

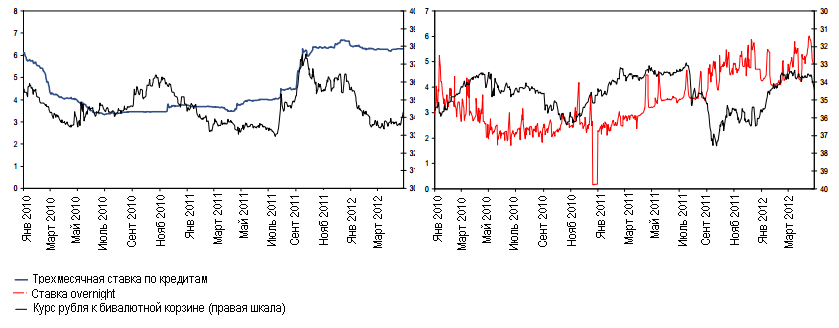

Наконец, еще один важный для инвесторов индикатор - процентные ставки.

Рубль инвесторы начинают продавать, если растет трехмесячная ставка по межбанковским кредитам.

Рост ставок по кредитам overnight (сверхкраткосрочный кредит, используемый на рынке межбанковских кредитов, сроком на сутки либо на выходные), напротив, воспринимается инвесторами позитивно и приводит к укреплению рубля. Особенно, если это сопровождается ростом цен на нефть.

Ставки и рубль - все зависит от срока

Котировки нефти Brent упали ниже $110 за баррель, с начала мая она потеряла в цене более 8%.

Средневзвешенный курс американской валюты расчетами "завтра" по итогам единой торговой сессии ММВБ в четверг составил 31,0571 руб за доллар.

Подверженность рубля влиянию внешних факторов - типичное для сырьевой валюты явление. Иностранные и российские инвесторы избавляются от высокорисковой сырьевой валюты, как только начинает расти напряженность на мировых рынках.

Аналитики CitiGroup Элина Рыбакова и Наталья Новикова выяснили, к каким из факторов курс российской валюты чувствительнее всего, и эмпирически вычислили степень влияния каждого из них.

Для оценки настроения инвесторов Citi использует собственный индекс - Global Macro Risk Aversion Index (GRAMI). Он измеряет отклонение от средних значений целого ряда показателей мировых фондовых рынков, начиная от доходности по суверенным облигациям развитых и развивающихся стран и заканчивая динамикой акций. Чем выше значение индекса, тем меньше инвесторы склоны к риску.

Рост индекса на 0,3 пункта приводит к ослаблению рубля к бивалютной корзине на 1%.

Чем напряженнее ситуация на рынках, тем выше влияние этого фактора.

Инвесторы считают вложения в рубль опасными

Никуда не деться рублю и от нефтяной зависимости. Обычно изменение нефтяных цен на 10% приводит к изменению курса рубля к доллару на 1%.

Однако если инвесторы не склонны к риску, то снижения цены даже на 8% будет достаточно, чтобы курс рубля потерял 1%.

Рубль сидит на нефтяной игле

Часто больше внимания инвесторы уделяют даже не текущим нефтяным котировкам, а прогнозам цен на нефть на ближайшие полгода.

Особенно изменение прогноза важно, когда цены на нефть идут вниз. Тогда повышение прогнозной цены на 4% способно вызвать укрепление рубля к бивалютной корзине на 1%.

А вот если нефть дорогая, прогнозы влияют на рубль гораздо меньше. Чтобы повысить курс на 1%, в этом случае понадобится улучшение прогноза уже на 11%.

Прогноз цены на нефть иногда важнее самой нефти

Наконец, еще один важный для инвесторов индикатор - процентные ставки.

Рубль инвесторы начинают продавать, если растет трехмесячная ставка по межбанковским кредитам.

Рост ставок по кредитам overnight (сверхкраткосрочный кредит, используемый на рынке межбанковских кредитов, сроком на сутки либо на выходные), напротив, воспринимается инвесторами позитивно и приводит к укреплению рубля. Особенно, если это сопровождается ростом цен на нефть.

Ставки и рубль - все зависит от срока

/Элитный Трейдер, ELITETRADER.RU/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба