28 мая 2012

Часть 1: Условия входа в сделку

Торговая стратегия – это заранее определенный набор правил, которые трейдер разработал для управления своей торговлей. Разработка торговой стратегии дает трейдеру следующие преимущества:

- Она удаляет эмоции из трейдинга. Трейдер, использующий стратегию, знает, что делать в зависимости от того, что делает рынок. Трейдер, который не имеет стратегии, пытается принимать решения, когда рынок открыт, и бывает эмоционально привязан к позициям. Он может паниковать и испытывать нерешительность, когда рынок движется против него, так как он не имеет подготовленного ответа.

- Экономия времени. Разработка торговой стратегии, которая имеет преимущество, это тяжелый труд. Однако, как только правила разработаны, они могут быть легко автоматизированы, чтобы освободить трейдера от необходимости смотреть график весь день и предоставляет время для разработки дальнейшей стратегии.

Тем не менее, разработка торговой стратегии, которая является эффективной, может стать сложным процессом. Существуют компьютерные программы (например, TradeStation и WealthLab), которые автоматизируют процесс. К сожалению, легкость, с которой системы могут быть разработаны и оптимизированы с помощью этих программ, может ввести в заблуждение неосторожного трейдера. Стратегия должна быть построена вокруг какого-то статистического преимущества. Это то преимущество, которое будет существовать в течение долгого времени и создавать положительный денежный поток для системы и трейдера.

В этой статье, которая будет опубликована в двух частях, мы будем рассматривать каждый этап процесса разработки торговой стратегии, начиная с определения возможного преимущества до написания плана торговли. По пути мы будем разрабатывать простую стратегию для торговли внутри дня для Индекса Dow Jones.

Условия открытия позиции

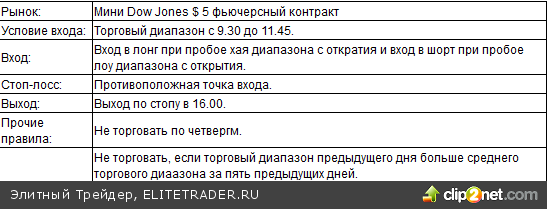

Итак, мы решили разработать систему для внутридневной торговли мини-фьючерсами на индекс Dow Jones. Далее нам необходимо определить характеристику рынка, которая может обеспечить статистическое преимущество, чтобы сформировать условия для наших сделок.

Условия открытия позиции (сетап) представляет собой стандартизированный набор условий, которые мы будем использовать для определения потенциальной сделки. После определения характеристики рынка, с помощью которой мы хотим получить преимущество, могут быть получены условия открытия позиции. Давайте возьмем следующий пример.

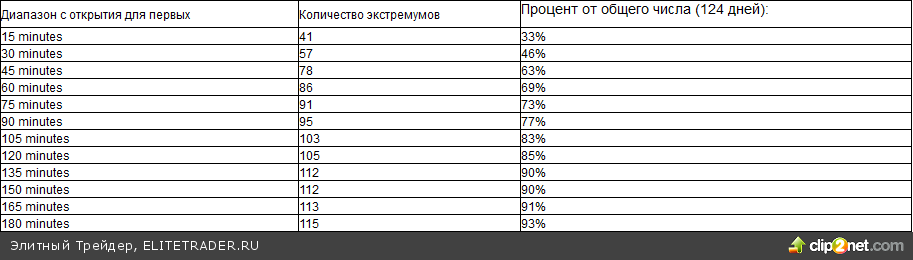

Пробой диапазона с открытия является очень популярным стилем торговли. Теория, лежащая в основе него, говорит, что рынки будут стремиться установить экстремум дня (верхний или нижний) относительно рано в течение торгового дня. Насколько это верно? Рассмотрев данные по мини-фьючерсам на индекс Dow Jones за период с января 2004 года по июнь 2004 года (124 торговых дня), мы находим следующие результаты:

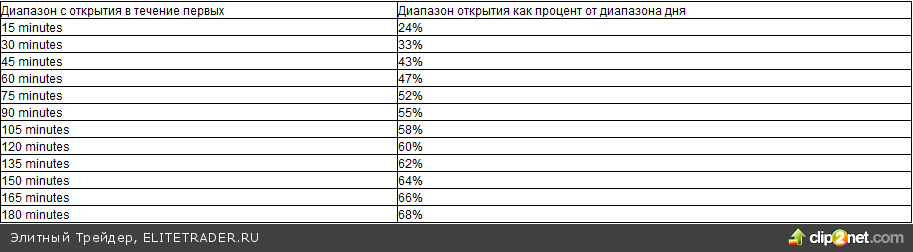

Мы видим, что 1/3 (33%) рассмотренных дней установили хай или лоу в течение 15 минут от открытия, более 2/3 (69%) - в течение 1 часа и более чем 90% - в течение 3-х часов. Это выглядит статистически значимым. Если мы торгуем пробои хая или лоу после 60 минут со стопом за пределами другого экстремума, то мы знаем, что стоп не сработает в 69% наших сделок. Однако мы должны изучить наши данные внимательней, поскольку может быть так, что большая часть движения за день на самом деле происходит в начальный период, оставляя нашим сделкам очень мало места, чтобы перейти в прибыль. Итак, давайте взглянем на диапазон с открытия как на процент от общего диапазона дня:

Надо полагать, что процент дневного диапазона определяет наш стоп, так как это та точка, где наша причина быть в сделке (пробой) пропадает. Наши потенциальные прибыли от торговли определяются балансом диапазона дня. Например, для 30 минут стоп-лосс срабатывает в 33% дней, оставляя 67% дней для потенциальной прибыли. Мы также можем видеть из первой таблицы, что мы имеем вероятность 46% того, что стоп не будет достигнут.

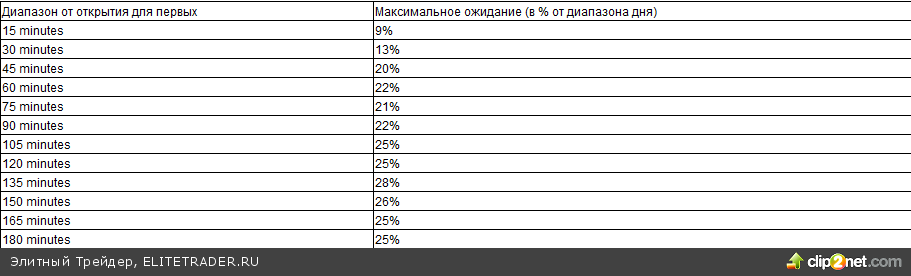

Из этих цифр мы можем рассчитать максимально возможное ожидание (средняя сумма процентов дневного торгового диапазона , который мы захватываем) по формуле:

Максимальное ожидание = (Pw х (1-Al)) - ((1-PW) х Al)

Где Pw = процент дней, где стоп не сбит, из первой таблицы.

И Al = стоп в процентах от общего диапазона дня, из второй таблицы.

Мы видим, что наилучшее сочетание диапазона от открытия и потенциальная прибыль приходится на 135 минут, где мы можем рассчитывать на захват в среднем 28% от диапазона дня. Следует помнить, что это максимально возможный доход, так как на данный момент мы считаем, что мы закрываем сделку на втором экстремуме дня, то есть точно на хае или лоу.

Цель этого упражнения - доказать, что пробой диапазона от открытия имеет потенциал для формирования основы для условий сделки. Из третьей таблицы мы видим, что каждый диапазон тестирования имеет положительное ожидание, и что разница между пробоем диапазона первого часа и первых 3 часов невелика. Процент сработавших стопов уменьшается, но также уменьшается потенциальная прибыль. Это означает что разница, торговать ли пробой первого часа, первых трех часов или что-то между ними, очень мала, а максимальный потенциал приходится на 135 минут (с 9:30 до 11:45 утра), поэтому мы будем использовать его.

Правила входа

Теперь у нас есть торговые условия, и мы должны решить, как именно мы будем входить в рынок после появления этих условий. Условия для нашей стратегии очень просты, мы будем ждать до 11:45 утра, а затем войдем в лонг (покупка), если хай диапазона с открытия (с 9.30 до 11:45) пробит, или в шорт (продажа), если пробит лоу диапазона с открытия. Самый простой способ установить это - разместить стоп-приказ на покупку на рынке на 1 тик выше максимума диапазона и стоп-приказ на продажу на рынке на 1 тик ниже минимума диапазона.

В качестве примера возьмем торговый день 2 января 2004 года. Диапазон от открытия устаналивает максимум 10510 в 10:58 утра и минимум 10462 в 10.00 часов. В 11.45 мы размещаем следующие ордера:

Buy stop по 10511

Sell stop 10461

Когда рынок достигает одну из стоп-заявок, чтобы открыть позицию, мы оставим другой стоп-ордер на рынке как наш первоначальный стоп-лосс. Если стоп-лосс будет достигнут, то наша причина быть в рынке пропадет.

Наши правила входа довольно просты, но мы могли бы посмотреть на их изменения в двух направлениях:

1. Мы могли бы подождать еще несколько тиков после пробоя диапазона открытия перед открытием нашей торговли. Например, мы могли бы поставить наш стоп на 5 пунктов за хаем и лоу диапазона, в примере 2 января 2004г., это будет покупка по 10515 и продажа по 10457. Смысл в том, чтобы защититься от того, что рынок лишь собьет стоп за хай или лоу дня, а затем вернется. Мы можем рассматривать эту теорию, глядя на максимальное благоприятное движение (MFE) по каждой сделке, то есть максимальное движение в нашу пользу в течение дня.

Из таблицы видно, что в 2 случаях рынок ударил по нашей заявке и сразу возвратился, что стоило нам 40 пунктов в общей сложности на конец дня. Чтобы избежать этого, мы могли бы иметь триггер размером в 2 пункта вместо 1 для входа в рынок. Однако всего есть 109 сделок, добавление по 1 пункту к каждому входу в рынок будет стоить дополнительно 107 очков на оставшиеся сделки, а чистый убыток - 67 пунктов.

Мы можем заключить, что ожидание более чем на 1 тик, чтобы войти в сделку, снижает общую доходность системы.

2. Кроме того, после того как условия входа в сделку выполнены, мы могли бы ждать отката перед входом в торговлю. Например, 2 января 2004 г. после того как лоу 10462 пробит, мы входим в продажу, скажем, на 5 пунктов лучше - по 10467. Опасность здесь в том, что мы можем упустить крупнейшие движения, если цена не возвратится, тем не менее, мы будем зарабатывать пункты на тех сделках, что получаются. Мы должны изучить максимальное движение против нашей цены входа (MAE):

Из таблицы видно, что в 6 случаях рынок не откатился более чем на 1 пункт назад от нашей точки входа и эти 6 сделок дали в общей сложности 348 пунктов прибыли в конце. Если бы мы ждали возврата всего на 1 пункт на каждой сделке, мы могли бы сохранить 103 пункта (при условии, что лимит-ордера были выполнены), а чистый убыток был бы в 245 пунктов.

Мы можем заключить, что ожидания возврата перед входом в рынок снижает общую доходность, потому что наиболее выгодные сделки пропускаются.

В нашей стратегии мы будем придерживаться вхождения в сделку по стопу на покупку или по стопу на продажу на 1 очко за хаем / лоу диапазона открытия (9.30 - 11:45).

Часть 2: условия выходов, фильтры сделок

Правила ограничения убытков

Наша стратегия уже имеет естественный стоп-лосс в виде стоп-ордера, который остается не исполненным. Целью этой стратегии является заработать на тех днях, когда хай или лоу дня устанавливается рано (9.30-11:45). Если мы входим в сделку на пробое либо хая, либо лоу и затем рынок в дальнейшем достигает другого стоп-ордера, мы знаем, что наша сделка оказалась неудачной. Мы знаем из нашего тестирования, проведенного ранее, что это происходит только в 10% случаев.

Мы могли бы добавить дополнительные правила для стоп-лосса, такие как:

• Перемещение стопа в точку безубыточности, когда мы имеем определенный размер прибыли. Однако, как и почему рынок будет заботиться о том, где наша точка безубыточности?

• Скользящий начальный стоп-лосс по мере того, как сделка переходит в прибыль.

• Иметь фиксированный максимальный стоп-лосс (скажем 35 пунктов). Фиксированных стопов следует избегать, так как они не принимают во внимание изменения рыночной волатильности и «не выдерживают проверку временем».

• Установка стопа в процентах от диапазона с открытия. Теория здесь в том, что если рынок откатился на определенное расстояние, то это, вероятно, продолжится и в конечном итоге собьет наш первоначальный стоп.

• Диапазон с открытия, который мы выбрали, дает лучшее ожидание системы за наш срок тестирования, и он может быть довольно широким, в среднем 62% от диапазона дня. Таким образом, если диапазон дня 200 пунктов, то стоп в среднем будет 124 пункта. Многие трейдеры предпочитают гораздо более узкие стопы по психологическим причинам. Однако, как мы выяснили с диапазоном с открытия, существует зависимость между более узким стоп-лоссом и более низким процентом выигрышей.

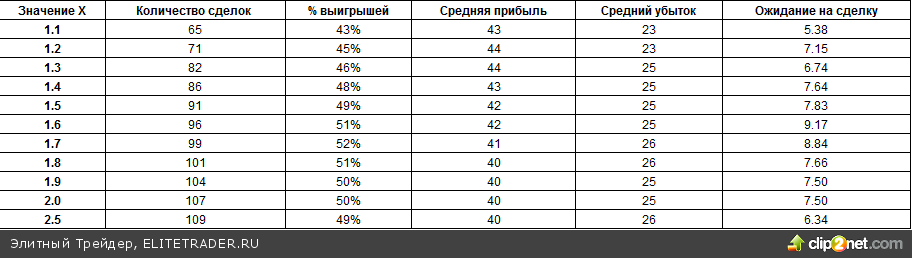

Рассмотрим результаты, основанные на установке стоп-лосса как процента от диапазона с открытия. Предположим, что сделка закрывается в 16:00, если не сработал стоп:

Ожидание на сделку рассчитывается как (%Приб.* Ср.прибыль) - (%Убыт. * Ср.убыток).

Вышеприведенная таблица основана на 109 сделках, которые были совершены за 124 дня тестового периода.

Мы можем ясно видеть результат - средний убыток снижается при сужении стопа, а процент убыточных сделок увеличивается. Со стопом, равным 20% от диапазона с открытия, у нас средний убыток только 12 пунктов, а средний выигрыш 37 - соотношение риск / вознаграждение 1 к 3, чего хотят многие трейдеры. Однако стоп сработал в 74% случаев со средним ожиданием менее 1 пункта.

Оставить стоп на противоположной стороне от диапазона входа означает, что стоп будет срабатывать в 11% случаев, в среднем теряя 48 пунктов. Тем не менее, средняя прибыль по оставшимся 89% сделкам составляет всего 13 пунктов. Многие трейдеры будут опасаться соотношения риск / вознаграждение как 3,5:1, но гораздо лучший процент сделок, по которым не срабатывает стоп в 89% случаев, означает, что средняя прибыль на сделку 6,42 пункта.

Важно изучить взаимосвязь между процентом прибыльных и убыточных сделок, также как между средней прибылью и средним убытком. Мы не можем считать соотношение риск / вознаграждение без проверки процента выигрышных сделок.

Мы продолжим ставить наши стопы на противоположную сторону диапазона с открытия.

Выходы из прибыльных сделок

На данный момент у нас есть единственное правило фиксации прибыли в конце дня просто потому, что мы разрабатываем дейтрейдинговую систему без риска переноса позиции через ночь. Вообще в дни сильного тренда (которые мы стремимся захватить) рынок закроется вблизи хая / лоу дня, поэтому закрытие сделки в конце дня имеет смысл.

Тем не менее, бывают дни, когда рынок будет идти в одну сторону, а затем сделает разворот перед закрытием. Если мы ждем до конца дня, чтобы закрыться, мы можем обнаружить, что наши сделки становятся сильно прибыльными до разворота, но отдают эту прибыль.

Наиболее распространенные выходы с фиксацией прибыли:

• Трейлинг-стоп

• Цель

Давайте рассмотрим оба эти способа по отношению к нашей системе Dow, начиная с трейлинг-стопа. Вместо того, чтобы оставить наш стоп на противоположном экстремуме диапазона с открытия, мы передвигаем его за рынком - если мы имеем 10 пунктов прибыли, то наш стоп будет передвигаться на 10 пунктов. Конечно, трейлинг-стоп может двигаться только в нашу пользу, мы никогда не должны его отодвигать.

Скользящий стоп дает чистую прибыль в размере 5,55 пункта на сделку, по сравнению с 6,50, когда мы не переставляем его. В данной системе, трейлинг-стоп, очевидно, уступает стопу, который стоит на месте.

Как насчет установки цели? Для того чтобы сделать нашу систему пригодной в будущем, мы должны убедиться, что цель является функцией текущей волатильности рынка. Поэтому в качестве цели мы будем использовать процент от диапазона с открытия.

Установив цель, мы стремимся увеличить процент выигрышей, компромисс в том, что мы уменьшаем среднюю прибыль. Мы видим, что установление жесткой цели на 10% от диапазона открытия дает нам 88% сделок, где цель была достигнута. Что психологически здорово: мы выигрываем почти 9 раз из 10 сделок. К сожалению, наш средний выигрыш только 6,47 пунктов против среднего убытка 19,00 пунктов по 12% сделкам, которые не достигли цели.

Установка цели снизила эффективность нашей системы, поэтому мы будем продолжать держать сделки до закрытия.

Способы улучшить прибыль на сделку.

Есть два пути повышения прибыли в торговле:

• Увеличение прибыли от прибыльных сделок или уменьшить потери от убыточных сделок - чего мы пытались достичь за счет использования стопов и целей в предыдущих разделах.

• Уменьшить количество убыточных сделок за счет использования фильтров - что мы и рассмотрим в данном разделе.

Три идеи для системы фильтрации могут быть такими:

• Сезонные факторы - эта система будет работать лучше или хуже в определенный день недели?

• Рынки часто консолидируются на следующий день после большого расширения диапазона, мы хотим избежать эти дни?

• Должны ли мы принимать только сигналы в направлении текущей тенденции?

Во-первых, давайте посмотрим на результаты, которые мы получаем от дня недели:

Каждый день недели достаточно последователен, кроме четверга. Четверг имеет самый низкий процент выигрышей (32%), самый низкий средний выигрыш (26 пунктов), самый высокий средний убыток (32) и фактически дает убытки в торговле. Следует отметить, что наши выборки для отдельных дней довольно малы, около 20, но четверг в подавляющем большинстве случаев убыточен.

Не торгуя по четвергам, мы повысим наше общее ожидание на сделку с 6,42 до 11,41.

Во-вторых, когда рынок делает довольно большое движение, он стремится сделать паузу и консолидироваться. Для нашей системы на пробоях мы хотели бы избежать те дни, когда рынок, скорее всего, будет консолидироваться. Скажем, мы не будем торговать, когда фактический торговый диапазон за день до этого был более, чем в х раз больше среднего фактического торгового диапазона за последние 5 дней. Фактический торговый диапазон определяется как разница между хаем (или предыдущим закрытием, если оно выше) и лоу (или предыдущим закрытием, если оно ниже). Мы будем тестировать различные значения х:

Мы видим, что если фактический торговый диапазон предыдущего дня в 1,6 и более раз больше среднего диапазона за предыдущие 5 дней, то, не торгуя, мы увеличим процент выигрышей с 49% до 51%, увеличим средний выигрыш с 40 пунктов до 42 и сократим средний убыток с 26 до 25 пунктов - увеличив ожидание на сделку до 9,17 пунктов.

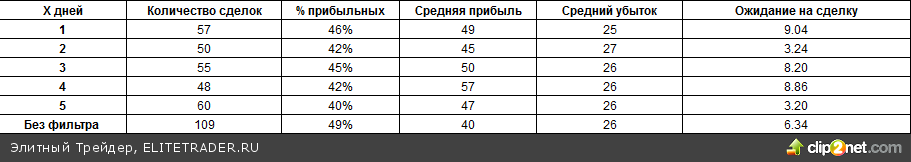

В-третьих, еще один популярный фильтр – брать только сделки в направлении текущего тренда. Мы могли бы определить текущую тенденцию довольно просто - как разницу между последней ценой закрытия и ценой закрытия х дней назад. Если последняя цена закрытия выше, то тренд идет вверх, и мы будем принимать только сделки в лонг, если она ниже, то тренд вниз, и мы будем принимать только короткие сделки. Давайте протестируем различные значения х, т.е. будем брать закрытие х дней назад

Есть две проблемы с этими результатами:

• Если мы возьмем наш направленный индикатор за 1 день, 3 дня или 4 дня, то мы можем улучшить наше ожидание на сделку, но если взять 2 дня или 5 дней, то мы существенно уменьшим его. Это противоречие указывает на то, что фильтр не может быть слишком надежным для этой выборки данных.

• Количество совершенных сделок уменьшается в два раза при относительно небольшом увеличении ожидания, если взять 1 день как самое лучшее значение. Частота сделок важна, и если мы убираем половину сделок, то мы хотели бы компенсировать ожидание более чем в два раза.

По этим причинам я бы не стал включать направленный фильтр, как указано выше в нашей системе.

В целом, мы добавили два фильтра для нашей системы:

• Мы не будем совершать никаких сделок в четверг.

• Мы не будем совершать сделки, если средний диапазон вчерашних торгов в 1,6 раза больше среднего торгового диапазона за последние 5 день.

Общий эффект:

При использовании двух фильтров мы вырезали 29 сделок, что помогло увеличить наш процент выигрышей с 49% до 54%, а средний выигрыш с 40 до 43 пунктов и сократить средний убыток с 26 до 23 пунктов. В целом ожидание каждой сделки выросло в два раза с 6,34 до 12,64 пунктов.

Часть 3: Управление капиталом

После того как мы разработали правила торговли, есть еще одно важное решение - сколько рисковать в каждой сделке. Хорошее управление капиталом служит двум целям:

• Минимизирует риск потери всего торгового счета, прежде чем преимущество системы проявит себя.

• Максимизирует потенциал торговой системы, когда будут благоприятные условия.

Многие трейдеры, ошибочно, стараются свести к минимуму риски, установив узкие стопы-лоссы. Уровень стоп-лоссов, на самом деле, устанавливается в зависимости от поведения рынка. Если убытки, которые случаются в результате срабатывания стопов, для нас неприемлемы, то мы должны уменьшить количество торгуемых контрактов, а не просто затянуть стопы. Как мы видели, такой курс действий, скорее всего, приведет к увеличению убыточных сделок и общей деградации системы. Другими словами, управление капиталом контролирует риски, а не стоп-ордера.

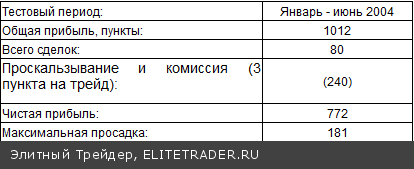

Для того чтобы установить правила управления капиталом для нашей системы, мы должны изучить, как она работала за наш тестовый период:

С точки зрения управления капиталом мы больше всего интересуемся размером максимальной просадки . Один пункт мини-фьючерса на Доу стоит $5, так что максимальная просадка на 1 контракт была 181 х $5, или $905. Для того, чтобы торговать в этом периоде одним контрактом, нам необходимо минимум $ 905 плюс минимальное требование баланса счета (для Interactive Brokers) в размере $ 2000 = $ 2905.

Тем не менее, в будущем система вряд ли повторит результаты нашего тестового периода, по этой причине мы должны быть гораздо более консервативны. Помните, что наши цели в управлении капиталом - свести к минимуму шансы потерять все, и в то же время максимально использовать потенциал.

Если мы удвоим нашу максимальную историческую просадку в размере $ 905 и добавим минимальное требование баланса в размере $ 2,000, то мы получим $ 3810. Таким образом, если мы начнем торговать 1 контрактом с суммой $ 4,000 на нашем счете, то чтобы мы не имели возможности продолжать торговлю по системе, просадка, которая в два раза больше той, что была на тестах, должна случиться немедленно. Ситуация могла бы, конечно, случиться, но это достаточно маловероятно.

Риск на сделку может показаться очень высоким. Если наш стоп 50 пунктов, или $ 250, то мы рискуем 6,25% нашего счета, тогда как много книг рекомендуют лишь 1%. Однако помните, наша задача управления деньгами - максимально использовать потенциал нашей системы. Единственный способ сделать это с небольшим размером счета - увеличить риск до предела приемлемости: мы показали, что даже на этом более высоком уровне риска мы вряд ли потеряем весь счет. Если бы мы рисковали только 1%, то мы должны иметь, по крайней мере, $25000 на счете, чтобы торговать только 1 контракт, что с учетом нашей исторической максимальной просадки, равной всего $ 905, явно чрезмерно.

После того как мы установили минимум, необходимый для начала торговли по системе, мы должны посмотреть, как мы будем увеличивать количество торгуемых контрактов по мере того, как остаток на счете будет расти. Существуют 2 основных варианта:

Фиксированная доля. Здесь мы будем торговать 1 контрактом на каждые $ х на счете. В нашем примере это 1 контракт на каждые $ 4000. Таким образом, на $ 8000 мы будем торговать 2 контрактами, на $ 12,000 - 3 контрактами и так далее. Отметим, что, если остаток на счете опускается ниже порога, то мы будем снижать число контрактов. В итоге:

Мы можем продолжать торговать 1 контрактом ниже $ 4000 до счета не менее $ 2000, как определено выше.

Фиксированная доля является популярным методом управления капиталом, однако у него есть серьезный недостаток. А именно: он требует неравные достижения на разных уровнях числа торгуемых контрактов. Для перехода с 1 контракт на 2 требуется получить прибыль в размере $ 4000 от торговли 1 контрактом. Однако, чтобы перейти от 2 до 3 контрактов по-прежнему требуется $ 4000 прибыли, но на этот раз от 2 контрактов. Это означает, что на небольших счетах потребуется время, чтобы вырасти, а на больших счетах количество торгуемых контрактов будет дико скакать. Этот метод не подходит как для малых, так и больших счетов!

Фиксированное отношение: Проблема фиксированной доли решается путем добавления в расчет переменной. Эта переменная (или дельта) - это сумма, необходимая на контракт, чтобы перейти к следующему уровню. Чем меньше дельта, тем более агрессивной будет система.

Формула такова:

Капитал, который требуется для торговли предыдущим числом контрактов + (число контрактов х Дельта) = Следующий уровень.

Если мы используем $ 4000 в качестве нашего базового уровня на 1 контракт и дельту в $ 1000, то мы получаем:

Сравнение таблиц показывает, что при более низком балансе счета риск выше (мы можем торговать больше контрактов), но по мере того как счет растает, риск снижается. Например, с баланса в размере $ 10000 мы будем торговать 4 контракта, против только 2 контрактов для фиксированной доли. Для баланса в размере $ 40000, однако, мы будем торговать только 9 контрактов против 10 для фиксированной доли. Если счет опускается ниже $ 4000, то мы будем продолжать торговать только 1 контрактом в обоих методах.

Фиксированная доля позволяет нам быть агрессивным, имея небольшой счет, и уменьшать риск по мере того, как счет растет.

Заключение

В этой статье мы разработали систему торговли мини-фьючерсами на индекс Dow Jones по данным с января 2004 по июнь 2004 года. Начав с основной идеи для торговли по пробоям диапазона с открытия, мы по методике проверили и добавили каждый компонент системы. Важно понимать, что наша система была создана с использованием конкретных данных и оптимизирована для конкретного набора данных. Если мы "переоптимизируем" ее, то мы обнаружим, что, когда мы проверим систему с помощью других периодов, система развалится.

Признаками переоптимизации системы являются:

• Много различных параметров

• Очень специфичные значения параметров, т.е. значение 47 дает прибыль, а 46 или 48 не дает.

• Различные значения параметров для различных рынков или даже периодов.

• Использование фиксированных значений - то есть фиксированный стоп 35 пунктов независимо от того, какова текущая волатильность рынка.

• Система делает впечатляющую прибыль за период тестирования и впечатляющие потери в остальное время!

Давайте взглянем на нашу систему, чтобы убедиться, что она не выглядит слишком оптимизированной:

аше условие входа содержит определенное значение для диапазона с открытия - 135 минут. Однако мы проверили соседние значения, и все значения от 45 минут до 180 минут в целом дают очень маленькую разницу.

Не торговать в четверг - очень специфичное правило и, возможно, оптимизировано для нашего тестового набора данных.

За пределами тестируемых данных

Заключительный тест системы - проверить доходность за пределами выборки данных. Вот результаты по месяцам с учетом 3 пунктов на проскальзывание и комиссию

Как и ожидалось, наша выборка за период с января по июнь 2004 года дает хорошие результаты, однако мы также видим похожие результаты за 1-й и 3-й квартал 2003 года, предполагая, что система не переоптимизирована для одного определенного периода.

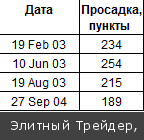

Просадка

Во время тестового периода мы пережили максимальную просадку 181 пункт, во время нашего большого теста она была превышена 4 раза:

Все это приемлемо, так как в нашем разделе управления капиталом мы заложили максимальную просадку в 2 х 181, или 362 пункта.

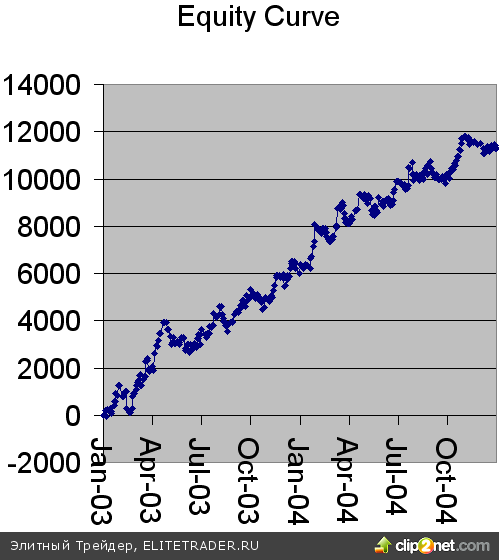

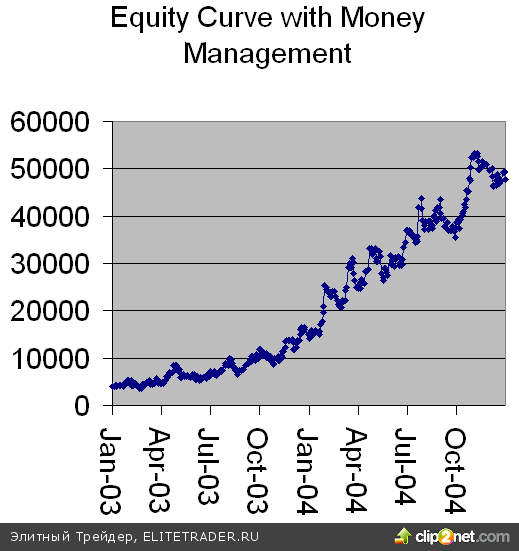

Кривая роста активов

Наконец, быстрый взгляд на кривую роста активов при торговле одним контрактом ниже показывает, что система является достаточно последовательной на протяжении всего периода:

Управление капиталом

Торговля одним контрактом дает 2254 пунктов прибыли ($ 11270) в течение 2 лет. Ранее нами было установлена модель фиксированного отношения управления деньгами, основанная на наших тестовых данных. Используя эту модель для торговли по системе в течение 2-х лет, стартовый баланс в размере $ 4000 увеличился до $ 47785, прибыль составила $ 43785. В этом случае кривая роста капитала выглядит следующим образом:

Итоги

В этой статье мы рассмотрели поэтапное развитие одной торговой системы на примере фьючерсного мини-контракта на индекс Dow Jones. Мы создали систему, которая стабильна и которая в течение последних 2 лет дала бы разумную прибыль, особенно при использовании агрессивного управления деньгами.

Следует отметить, что за эти 2 года индекс Dow Jones пережил очень низкую волатильность по сравнению с предыдущими годами, что делает довольно трудной торговлю по внутридневной системе. Тем не менее, валютные рынки были волатильны за этот период, и мы могли бы выбрать для разработки системы торговлю фьючерсами на доллар / евро или доллар / фунт, что было бы гораздо выгоднее. Смысл статьи был продемонстрировать системный подход к разработке системы с помощью инструмента, с которым люди знакомы.

Не стоит полагаться только на одну систему. Ряд различных систем должен быть разработан (с использованием методологии, описанной выше) с использованием различных инструментов, сроков и условий для входа (как трендовые, так и контртрендовые системы). В последний год валюты были более волатильными, чем индексы, тогда как в 2002 году было верно обратное. Все системы имеют хорошие периоды и плохие периоды. Диверсифицируя торгуемые системы, мы можем существенно снизить общие просадки и сделать намного более гладкой кривую роста капитала.

Торговая стратегия – это заранее определенный набор правил, которые трейдер разработал для управления своей торговлей. Разработка торговой стратегии дает трейдеру следующие преимущества:

- Она удаляет эмоции из трейдинга. Трейдер, использующий стратегию, знает, что делать в зависимости от того, что делает рынок. Трейдер, который не имеет стратегии, пытается принимать решения, когда рынок открыт, и бывает эмоционально привязан к позициям. Он может паниковать и испытывать нерешительность, когда рынок движется против него, так как он не имеет подготовленного ответа.

- Экономия времени. Разработка торговой стратегии, которая имеет преимущество, это тяжелый труд. Однако, как только правила разработаны, они могут быть легко автоматизированы, чтобы освободить трейдера от необходимости смотреть график весь день и предоставляет время для разработки дальнейшей стратегии.

Тем не менее, разработка торговой стратегии, которая является эффективной, может стать сложным процессом. Существуют компьютерные программы (например, TradeStation и WealthLab), которые автоматизируют процесс. К сожалению, легкость, с которой системы могут быть разработаны и оптимизированы с помощью этих программ, может ввести в заблуждение неосторожного трейдера. Стратегия должна быть построена вокруг какого-то статистического преимущества. Это то преимущество, которое будет существовать в течение долгого времени и создавать положительный денежный поток для системы и трейдера.

В этой статье, которая будет опубликована в двух частях, мы будем рассматривать каждый этап процесса разработки торговой стратегии, начиная с определения возможного преимущества до написания плана торговли. По пути мы будем разрабатывать простую стратегию для торговли внутри дня для Индекса Dow Jones.

Условия открытия позиции

Итак, мы решили разработать систему для внутридневной торговли мини-фьючерсами на индекс Dow Jones. Далее нам необходимо определить характеристику рынка, которая может обеспечить статистическое преимущество, чтобы сформировать условия для наших сделок.

Условия открытия позиции (сетап) представляет собой стандартизированный набор условий, которые мы будем использовать для определения потенциальной сделки. После определения характеристики рынка, с помощью которой мы хотим получить преимущество, могут быть получены условия открытия позиции. Давайте возьмем следующий пример.

Пробой диапазона с открытия является очень популярным стилем торговли. Теория, лежащая в основе него, говорит, что рынки будут стремиться установить экстремум дня (верхний или нижний) относительно рано в течение торгового дня. Насколько это верно? Рассмотрев данные по мини-фьючерсам на индекс Dow Jones за период с января 2004 года по июнь 2004 года (124 торговых дня), мы находим следующие результаты:

Мы видим, что 1/3 (33%) рассмотренных дней установили хай или лоу в течение 15 минут от открытия, более 2/3 (69%) - в течение 1 часа и более чем 90% - в течение 3-х часов. Это выглядит статистически значимым. Если мы торгуем пробои хая или лоу после 60 минут со стопом за пределами другого экстремума, то мы знаем, что стоп не сработает в 69% наших сделок. Однако мы должны изучить наши данные внимательней, поскольку может быть так, что большая часть движения за день на самом деле происходит в начальный период, оставляя нашим сделкам очень мало места, чтобы перейти в прибыль. Итак, давайте взглянем на диапазон с открытия как на процент от общего диапазона дня:

Надо полагать, что процент дневного диапазона определяет наш стоп, так как это та точка, где наша причина быть в сделке (пробой) пропадает. Наши потенциальные прибыли от торговли определяются балансом диапазона дня. Например, для 30 минут стоп-лосс срабатывает в 33% дней, оставляя 67% дней для потенциальной прибыли. Мы также можем видеть из первой таблицы, что мы имеем вероятность 46% того, что стоп не будет достигнут.

Из этих цифр мы можем рассчитать максимально возможное ожидание (средняя сумма процентов дневного торгового диапазона , который мы захватываем) по формуле:

Максимальное ожидание = (Pw х (1-Al)) - ((1-PW) х Al)

Где Pw = процент дней, где стоп не сбит, из первой таблицы.

И Al = стоп в процентах от общего диапазона дня, из второй таблицы.

Мы видим, что наилучшее сочетание диапазона от открытия и потенциальная прибыль приходится на 135 минут, где мы можем рассчитывать на захват в среднем 28% от диапазона дня. Следует помнить, что это максимально возможный доход, так как на данный момент мы считаем, что мы закрываем сделку на втором экстремуме дня, то есть точно на хае или лоу.

Цель этого упражнения - доказать, что пробой диапазона от открытия имеет потенциал для формирования основы для условий сделки. Из третьей таблицы мы видим, что каждый диапазон тестирования имеет положительное ожидание, и что разница между пробоем диапазона первого часа и первых 3 часов невелика. Процент сработавших стопов уменьшается, но также уменьшается потенциальная прибыль. Это означает что разница, торговать ли пробой первого часа, первых трех часов или что-то между ними, очень мала, а максимальный потенциал приходится на 135 минут (с 9:30 до 11:45 утра), поэтому мы будем использовать его.

Правила входа

Теперь у нас есть торговые условия, и мы должны решить, как именно мы будем входить в рынок после появления этих условий. Условия для нашей стратегии очень просты, мы будем ждать до 11:45 утра, а затем войдем в лонг (покупка), если хай диапазона с открытия (с 9.30 до 11:45) пробит, или в шорт (продажа), если пробит лоу диапазона с открытия. Самый простой способ установить это - разместить стоп-приказ на покупку на рынке на 1 тик выше максимума диапазона и стоп-приказ на продажу на рынке на 1 тик ниже минимума диапазона.

В качестве примера возьмем торговый день 2 января 2004 года. Диапазон от открытия устаналивает максимум 10510 в 10:58 утра и минимум 10462 в 10.00 часов. В 11.45 мы размещаем следующие ордера:

Buy stop по 10511

Sell stop 10461

Когда рынок достигает одну из стоп-заявок, чтобы открыть позицию, мы оставим другой стоп-ордер на рынке как наш первоначальный стоп-лосс. Если стоп-лосс будет достигнут, то наша причина быть в рынке пропадет.

Наши правила входа довольно просты, но мы могли бы посмотреть на их изменения в двух направлениях:

1. Мы могли бы подождать еще несколько тиков после пробоя диапазона открытия перед открытием нашей торговли. Например, мы могли бы поставить наш стоп на 5 пунктов за хаем и лоу диапазона, в примере 2 января 2004г., это будет покупка по 10515 и продажа по 10457. Смысл в том, чтобы защититься от того, что рынок лишь собьет стоп за хай или лоу дня, а затем вернется. Мы можем рассматривать эту теорию, глядя на максимальное благоприятное движение (MFE) по каждой сделке, то есть максимальное движение в нашу пользу в течение дня.

Из таблицы видно, что в 2 случаях рынок ударил по нашей заявке и сразу возвратился, что стоило нам 40 пунктов в общей сложности на конец дня. Чтобы избежать этого, мы могли бы иметь триггер размером в 2 пункта вместо 1 для входа в рынок. Однако всего есть 109 сделок, добавление по 1 пункту к каждому входу в рынок будет стоить дополнительно 107 очков на оставшиеся сделки, а чистый убыток - 67 пунктов.

Мы можем заключить, что ожидание более чем на 1 тик, чтобы войти в сделку, снижает общую доходность системы.

2. Кроме того, после того как условия входа в сделку выполнены, мы могли бы ждать отката перед входом в торговлю. Например, 2 января 2004 г. после того как лоу 10462 пробит, мы входим в продажу, скажем, на 5 пунктов лучше - по 10467. Опасность здесь в том, что мы можем упустить крупнейшие движения, если цена не возвратится, тем не менее, мы будем зарабатывать пункты на тех сделках, что получаются. Мы должны изучить максимальное движение против нашей цены входа (MAE):

Из таблицы видно, что в 6 случаях рынок не откатился более чем на 1 пункт назад от нашей точки входа и эти 6 сделок дали в общей сложности 348 пунктов прибыли в конце. Если бы мы ждали возврата всего на 1 пункт на каждой сделке, мы могли бы сохранить 103 пункта (при условии, что лимит-ордера были выполнены), а чистый убыток был бы в 245 пунктов.

Мы можем заключить, что ожидания возврата перед входом в рынок снижает общую доходность, потому что наиболее выгодные сделки пропускаются.

В нашей стратегии мы будем придерживаться вхождения в сделку по стопу на покупку или по стопу на продажу на 1 очко за хаем / лоу диапазона открытия (9.30 - 11:45).

Часть 2: условия выходов, фильтры сделок

Правила ограничения убытков

Наша стратегия уже имеет естественный стоп-лосс в виде стоп-ордера, который остается не исполненным. Целью этой стратегии является заработать на тех днях, когда хай или лоу дня устанавливается рано (9.30-11:45). Если мы входим в сделку на пробое либо хая, либо лоу и затем рынок в дальнейшем достигает другого стоп-ордера, мы знаем, что наша сделка оказалась неудачной. Мы знаем из нашего тестирования, проведенного ранее, что это происходит только в 10% случаев.

Мы могли бы добавить дополнительные правила для стоп-лосса, такие как:

• Перемещение стопа в точку безубыточности, когда мы имеем определенный размер прибыли. Однако, как и почему рынок будет заботиться о том, где наша точка безубыточности?

• Скользящий начальный стоп-лосс по мере того, как сделка переходит в прибыль.

• Иметь фиксированный максимальный стоп-лосс (скажем 35 пунктов). Фиксированных стопов следует избегать, так как они не принимают во внимание изменения рыночной волатильности и «не выдерживают проверку временем».

• Установка стопа в процентах от диапазона с открытия. Теория здесь в том, что если рынок откатился на определенное расстояние, то это, вероятно, продолжится и в конечном итоге собьет наш первоначальный стоп.

• Диапазон с открытия, который мы выбрали, дает лучшее ожидание системы за наш срок тестирования, и он может быть довольно широким, в среднем 62% от диапазона дня. Таким образом, если диапазон дня 200 пунктов, то стоп в среднем будет 124 пункта. Многие трейдеры предпочитают гораздо более узкие стопы по психологическим причинам. Однако, как мы выяснили с диапазоном с открытия, существует зависимость между более узким стоп-лоссом и более низким процентом выигрышей.

Рассмотрим результаты, основанные на установке стоп-лосса как процента от диапазона с открытия. Предположим, что сделка закрывается в 16:00, если не сработал стоп:

Ожидание на сделку рассчитывается как (%Приб.* Ср.прибыль) - (%Убыт. * Ср.убыток).

Вышеприведенная таблица основана на 109 сделках, которые были совершены за 124 дня тестового периода.

Мы можем ясно видеть результат - средний убыток снижается при сужении стопа, а процент убыточных сделок увеличивается. Со стопом, равным 20% от диапазона с открытия, у нас средний убыток только 12 пунктов, а средний выигрыш 37 - соотношение риск / вознаграждение 1 к 3, чего хотят многие трейдеры. Однако стоп сработал в 74% случаев со средним ожиданием менее 1 пункта.

Оставить стоп на противоположной стороне от диапазона входа означает, что стоп будет срабатывать в 11% случаев, в среднем теряя 48 пунктов. Тем не менее, средняя прибыль по оставшимся 89% сделкам составляет всего 13 пунктов. Многие трейдеры будут опасаться соотношения риск / вознаграждение как 3,5:1, но гораздо лучший процент сделок, по которым не срабатывает стоп в 89% случаев, означает, что средняя прибыль на сделку 6,42 пункта.

Важно изучить взаимосвязь между процентом прибыльных и убыточных сделок, также как между средней прибылью и средним убытком. Мы не можем считать соотношение риск / вознаграждение без проверки процента выигрышных сделок.

Мы продолжим ставить наши стопы на противоположную сторону диапазона с открытия.

Выходы из прибыльных сделок

На данный момент у нас есть единственное правило фиксации прибыли в конце дня просто потому, что мы разрабатываем дейтрейдинговую систему без риска переноса позиции через ночь. Вообще в дни сильного тренда (которые мы стремимся захватить) рынок закроется вблизи хая / лоу дня, поэтому закрытие сделки в конце дня имеет смысл.

Тем не менее, бывают дни, когда рынок будет идти в одну сторону, а затем сделает разворот перед закрытием. Если мы ждем до конца дня, чтобы закрыться, мы можем обнаружить, что наши сделки становятся сильно прибыльными до разворота, но отдают эту прибыль.

Наиболее распространенные выходы с фиксацией прибыли:

• Трейлинг-стоп

• Цель

Давайте рассмотрим оба эти способа по отношению к нашей системе Dow, начиная с трейлинг-стопа. Вместо того, чтобы оставить наш стоп на противоположном экстремуме диапазона с открытия, мы передвигаем его за рынком - если мы имеем 10 пунктов прибыли, то наш стоп будет передвигаться на 10 пунктов. Конечно, трейлинг-стоп может двигаться только в нашу пользу, мы никогда не должны его отодвигать.

Скользящий стоп дает чистую прибыль в размере 5,55 пункта на сделку, по сравнению с 6,50, когда мы не переставляем его. В данной системе, трейлинг-стоп, очевидно, уступает стопу, который стоит на месте.

Как насчет установки цели? Для того чтобы сделать нашу систему пригодной в будущем, мы должны убедиться, что цель является функцией текущей волатильности рынка. Поэтому в качестве цели мы будем использовать процент от диапазона с открытия.

Установив цель, мы стремимся увеличить процент выигрышей, компромисс в том, что мы уменьшаем среднюю прибыль. Мы видим, что установление жесткой цели на 10% от диапазона открытия дает нам 88% сделок, где цель была достигнута. Что психологически здорово: мы выигрываем почти 9 раз из 10 сделок. К сожалению, наш средний выигрыш только 6,47 пунктов против среднего убытка 19,00 пунктов по 12% сделкам, которые не достигли цели.

Установка цели снизила эффективность нашей системы, поэтому мы будем продолжать держать сделки до закрытия.

Способы улучшить прибыль на сделку.

Есть два пути повышения прибыли в торговле:

• Увеличение прибыли от прибыльных сделок или уменьшить потери от убыточных сделок - чего мы пытались достичь за счет использования стопов и целей в предыдущих разделах.

• Уменьшить количество убыточных сделок за счет использования фильтров - что мы и рассмотрим в данном разделе.

Три идеи для системы фильтрации могут быть такими:

• Сезонные факторы - эта система будет работать лучше или хуже в определенный день недели?

• Рынки часто консолидируются на следующий день после большого расширения диапазона, мы хотим избежать эти дни?

• Должны ли мы принимать только сигналы в направлении текущей тенденции?

Во-первых, давайте посмотрим на результаты, которые мы получаем от дня недели:

Каждый день недели достаточно последователен, кроме четверга. Четверг имеет самый низкий процент выигрышей (32%), самый низкий средний выигрыш (26 пунктов), самый высокий средний убыток (32) и фактически дает убытки в торговле. Следует отметить, что наши выборки для отдельных дней довольно малы, около 20, но четверг в подавляющем большинстве случаев убыточен.

Не торгуя по четвергам, мы повысим наше общее ожидание на сделку с 6,42 до 11,41.

Во-вторых, когда рынок делает довольно большое движение, он стремится сделать паузу и консолидироваться. Для нашей системы на пробоях мы хотели бы избежать те дни, когда рынок, скорее всего, будет консолидироваться. Скажем, мы не будем торговать, когда фактический торговый диапазон за день до этого был более, чем в х раз больше среднего фактического торгового диапазона за последние 5 дней. Фактический торговый диапазон определяется как разница между хаем (или предыдущим закрытием, если оно выше) и лоу (или предыдущим закрытием, если оно ниже). Мы будем тестировать различные значения х:

Мы видим, что если фактический торговый диапазон предыдущего дня в 1,6 и более раз больше среднего диапазона за предыдущие 5 дней, то, не торгуя, мы увеличим процент выигрышей с 49% до 51%, увеличим средний выигрыш с 40 пунктов до 42 и сократим средний убыток с 26 до 25 пунктов - увеличив ожидание на сделку до 9,17 пунктов.

В-третьих, еще один популярный фильтр – брать только сделки в направлении текущего тренда. Мы могли бы определить текущую тенденцию довольно просто - как разницу между последней ценой закрытия и ценой закрытия х дней назад. Если последняя цена закрытия выше, то тренд идет вверх, и мы будем принимать только сделки в лонг, если она ниже, то тренд вниз, и мы будем принимать только короткие сделки. Давайте протестируем различные значения х, т.е. будем брать закрытие х дней назад

Есть две проблемы с этими результатами:

• Если мы возьмем наш направленный индикатор за 1 день, 3 дня или 4 дня, то мы можем улучшить наше ожидание на сделку, но если взять 2 дня или 5 дней, то мы существенно уменьшим его. Это противоречие указывает на то, что фильтр не может быть слишком надежным для этой выборки данных.

• Количество совершенных сделок уменьшается в два раза при относительно небольшом увеличении ожидания, если взять 1 день как самое лучшее значение. Частота сделок важна, и если мы убираем половину сделок, то мы хотели бы компенсировать ожидание более чем в два раза.

По этим причинам я бы не стал включать направленный фильтр, как указано выше в нашей системе.

В целом, мы добавили два фильтра для нашей системы:

• Мы не будем совершать никаких сделок в четверг.

• Мы не будем совершать сделки, если средний диапазон вчерашних торгов в 1,6 раза больше среднего торгового диапазона за последние 5 день.

Общий эффект:

При использовании двух фильтров мы вырезали 29 сделок, что помогло увеличить наш процент выигрышей с 49% до 54%, а средний выигрыш с 40 до 43 пунктов и сократить средний убыток с 26 до 23 пунктов. В целом ожидание каждой сделки выросло в два раза с 6,34 до 12,64 пунктов.

Часть 3: Управление капиталом

После того как мы разработали правила торговли, есть еще одно важное решение - сколько рисковать в каждой сделке. Хорошее управление капиталом служит двум целям:

• Минимизирует риск потери всего торгового счета, прежде чем преимущество системы проявит себя.

• Максимизирует потенциал торговой системы, когда будут благоприятные условия.

Многие трейдеры, ошибочно, стараются свести к минимуму риски, установив узкие стопы-лоссы. Уровень стоп-лоссов, на самом деле, устанавливается в зависимости от поведения рынка. Если убытки, которые случаются в результате срабатывания стопов, для нас неприемлемы, то мы должны уменьшить количество торгуемых контрактов, а не просто затянуть стопы. Как мы видели, такой курс действий, скорее всего, приведет к увеличению убыточных сделок и общей деградации системы. Другими словами, управление капиталом контролирует риски, а не стоп-ордера.

Для того чтобы установить правила управления капиталом для нашей системы, мы должны изучить, как она работала за наш тестовый период:

С точки зрения управления капиталом мы больше всего интересуемся размером максимальной просадки . Один пункт мини-фьючерса на Доу стоит $5, так что максимальная просадка на 1 контракт была 181 х $5, или $905. Для того, чтобы торговать в этом периоде одним контрактом, нам необходимо минимум $ 905 плюс минимальное требование баланса счета (для Interactive Brokers) в размере $ 2000 = $ 2905.

Тем не менее, в будущем система вряд ли повторит результаты нашего тестового периода, по этой причине мы должны быть гораздо более консервативны. Помните, что наши цели в управлении капиталом - свести к минимуму шансы потерять все, и в то же время максимально использовать потенциал.

Если мы удвоим нашу максимальную историческую просадку в размере $ 905 и добавим минимальное требование баланса в размере $ 2,000, то мы получим $ 3810. Таким образом, если мы начнем торговать 1 контрактом с суммой $ 4,000 на нашем счете, то чтобы мы не имели возможности продолжать торговлю по системе, просадка, которая в два раза больше той, что была на тестах, должна случиться немедленно. Ситуация могла бы, конечно, случиться, но это достаточно маловероятно.

Риск на сделку может показаться очень высоким. Если наш стоп 50 пунктов, или $ 250, то мы рискуем 6,25% нашего счета, тогда как много книг рекомендуют лишь 1%. Однако помните, наша задача управления деньгами - максимально использовать потенциал нашей системы. Единственный способ сделать это с небольшим размером счета - увеличить риск до предела приемлемости: мы показали, что даже на этом более высоком уровне риска мы вряд ли потеряем весь счет. Если бы мы рисковали только 1%, то мы должны иметь, по крайней мере, $25000 на счете, чтобы торговать только 1 контракт, что с учетом нашей исторической максимальной просадки, равной всего $ 905, явно чрезмерно.

После того как мы установили минимум, необходимый для начала торговли по системе, мы должны посмотреть, как мы будем увеличивать количество торгуемых контрактов по мере того, как остаток на счете будет расти. Существуют 2 основных варианта:

Фиксированная доля. Здесь мы будем торговать 1 контрактом на каждые $ х на счете. В нашем примере это 1 контракт на каждые $ 4000. Таким образом, на $ 8000 мы будем торговать 2 контрактами, на $ 12,000 - 3 контрактами и так далее. Отметим, что, если остаток на счете опускается ниже порога, то мы будем снижать число контрактов. В итоге:

Мы можем продолжать торговать 1 контрактом ниже $ 4000 до счета не менее $ 2000, как определено выше.

Фиксированная доля является популярным методом управления капиталом, однако у него есть серьезный недостаток. А именно: он требует неравные достижения на разных уровнях числа торгуемых контрактов. Для перехода с 1 контракт на 2 требуется получить прибыль в размере $ 4000 от торговли 1 контрактом. Однако, чтобы перейти от 2 до 3 контрактов по-прежнему требуется $ 4000 прибыли, но на этот раз от 2 контрактов. Это означает, что на небольших счетах потребуется время, чтобы вырасти, а на больших счетах количество торгуемых контрактов будет дико скакать. Этот метод не подходит как для малых, так и больших счетов!

Фиксированное отношение: Проблема фиксированной доли решается путем добавления в расчет переменной. Эта переменная (или дельта) - это сумма, необходимая на контракт, чтобы перейти к следующему уровню. Чем меньше дельта, тем более агрессивной будет система.

Формула такова:

Капитал, который требуется для торговли предыдущим числом контрактов + (число контрактов х Дельта) = Следующий уровень.

Если мы используем $ 4000 в качестве нашего базового уровня на 1 контракт и дельту в $ 1000, то мы получаем:

Сравнение таблиц показывает, что при более низком балансе счета риск выше (мы можем торговать больше контрактов), но по мере того как счет растает, риск снижается. Например, с баланса в размере $ 10000 мы будем торговать 4 контракта, против только 2 контрактов для фиксированной доли. Для баланса в размере $ 40000, однако, мы будем торговать только 9 контрактов против 10 для фиксированной доли. Если счет опускается ниже $ 4000, то мы будем продолжать торговать только 1 контрактом в обоих методах.

Фиксированная доля позволяет нам быть агрессивным, имея небольшой счет, и уменьшать риск по мере того, как счет растет.

Заключение

В этой статье мы разработали систему торговли мини-фьючерсами на индекс Dow Jones по данным с января 2004 по июнь 2004 года. Начав с основной идеи для торговли по пробоям диапазона с открытия, мы по методике проверили и добавили каждый компонент системы. Важно понимать, что наша система была создана с использованием конкретных данных и оптимизирована для конкретного набора данных. Если мы "переоптимизируем" ее, то мы обнаружим, что, когда мы проверим систему с помощью других периодов, система развалится.

Признаками переоптимизации системы являются:

• Много различных параметров

• Очень специфичные значения параметров, т.е. значение 47 дает прибыль, а 46 или 48 не дает.

• Различные значения параметров для различных рынков или даже периодов.

• Использование фиксированных значений - то есть фиксированный стоп 35 пунктов независимо от того, какова текущая волатильность рынка.

• Система делает впечатляющую прибыль за период тестирования и впечатляющие потери в остальное время!

Давайте взглянем на нашу систему, чтобы убедиться, что она не выглядит слишком оптимизированной:

аше условие входа содержит определенное значение для диапазона с открытия - 135 минут. Однако мы проверили соседние значения, и все значения от 45 минут до 180 минут в целом дают очень маленькую разницу.

Не торговать в четверг - очень специфичное правило и, возможно, оптимизировано для нашего тестового набора данных.

За пределами тестируемых данных

Заключительный тест системы - проверить доходность за пределами выборки данных. Вот результаты по месяцам с учетом 3 пунктов на проскальзывание и комиссию

Как и ожидалось, наша выборка за период с января по июнь 2004 года дает хорошие результаты, однако мы также видим похожие результаты за 1-й и 3-й квартал 2003 года, предполагая, что система не переоптимизирована для одного определенного периода.

Просадка

Во время тестового периода мы пережили максимальную просадку 181 пункт, во время нашего большого теста она была превышена 4 раза:

Все это приемлемо, так как в нашем разделе управления капиталом мы заложили максимальную просадку в 2 х 181, или 362 пункта.

Кривая роста активов

Наконец, быстрый взгляд на кривую роста активов при торговле одним контрактом ниже показывает, что система является достаточно последовательной на протяжении всего периода:

Управление капиталом

Торговля одним контрактом дает 2254 пунктов прибыли ($ 11270) в течение 2 лет. Ранее нами было установлена модель фиксированного отношения управления деньгами, основанная на наших тестовых данных. Используя эту модель для торговли по системе в течение 2-х лет, стартовый баланс в размере $ 4000 увеличился до $ 47785, прибыль составила $ 43785. В этом случае кривая роста капитала выглядит следующим образом:

Итоги

В этой статье мы рассмотрели поэтапное развитие одной торговой системы на примере фьючерсного мини-контракта на индекс Dow Jones. Мы создали систему, которая стабильна и которая в течение последних 2 лет дала бы разумную прибыль, особенно при использовании агрессивного управления деньгами.

Следует отметить, что за эти 2 года индекс Dow Jones пережил очень низкую волатильность по сравнению с предыдущими годами, что делает довольно трудной торговлю по внутридневной системе. Тем не менее, валютные рынки были волатильны за этот период, и мы могли бы выбрать для разработки системы торговлю фьючерсами на доллар / евро или доллар / фунт, что было бы гораздо выгоднее. Смысл статьи был продемонстрировать системный подход к разработке системы с помощью инструмента, с которым люди знакомы.

Не стоит полагаться только на одну систему. Ряд различных систем должен быть разработан (с использованием методологии, описанной выше) с использованием различных инструментов, сроков и условий для входа (как трендовые, так и контртрендовые системы). В последний год валюты были более волатильными, чем индексы, тогда как в 2002 году было верно обратное. Все системы имеют хорошие периоды и плохие периоды. Диверсифицируя торгуемые системы, мы можем существенно снизить общие просадки и сделать намного более гладкой кривую роста капитала.

Оригинал /Элитный Трейдер, ELITETRADER.RU/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба