На прошлой неделе, фондовый рынок США отметился ростом. Так, индекс S&P вырос на 1,33%, индекс Dow Jones - на 0,28%. В начале прошедшей недели положительное влияние на рынок оказали итоги саммита Большой восьмерки, которые частично нейтрализовали опасения инвесторов относительно экономической ситуации в Европе. Во вторник, 22 мая, поддержку фондовым рынкам оказала публикация данных по объему продаж домов на вторичном рынке США в апреле 2012 года, согласно которым показатель вырос на 3,4% против падения на 2,8% в марте 2012 г. В четверг, 24 мая, рынок поддержало заявление итальянского премьер-министра Марио Монти относительно готовности убедить Германию поддержать идею выпуска еврооблигаций. Реализация данной идеи предполагает снижение процентной ставки их обслуживания и облегчения положения Италии, Испании и Ирландии. Однако, в этом случае, более богатые государства, например, Германия, будут вынуждены взять на себя часть долговых обязательств более бедных.

Негативное влияние на рынок оказали новости из Китая. Крупнейшие банки страны объявили о рисках впервые за семь лет не достичь целевых показателей по займам, поскольку на фоне сокращения экономики спрос на кредиты снижается. Таким образом, новые кредиты, в целом, могут составить около 7 трлн. юаней ($1,1 трлн.), а не 8-8,5 трлн. юаней, как прогнозировалось ранее. Без большого энтузиазма инвесторы восприняли опубликованный в пятницу, 25 мая, индекс потребительского доверия в США, который в мае вырос до 79,3 п. (максимум с октября 2007г.) по сравнению с 76,4 п. месяцем ранее. Стоит отметить, что инвесторов продолжает беспокоить рынок труда, который находится сейчас не в лучшей форме.

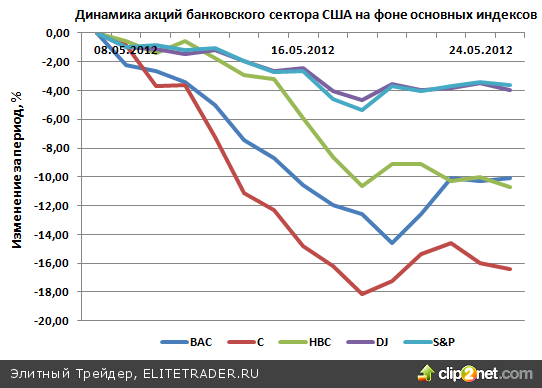

В итоге, акции банковского сектора США на прошлой неделе продемонстрировали разнонаправленную динамику. Так, акции Bank of America и Citigroup выросли на 2,88% и 2,20% соответственно. Ценные бумаги HSBC, наоборот, снизились на 0,07%. Индекс банковского сектора США на прошлой неделе вырос на 1,94%.

Также влияние на рынок продолжили оказывать новости корпоративного сектора. В понедельник, 21 мая, интернет-компания Yahoo! объявила о продаже своих 20% акций китайского интернет-магазина Alibaba за $ 7,1 млрд. Покупателем стала сама компания Alibaba. Бумаги Yahoo! на этом фоне подорожали на 1%. В среду, 23 мая, один из крупнейших американских автопроизводителей Ford отметился ростом котировок акций на 2,16% на фоне рейтинговых действий агентства Moody's, которое повысило рейтинг приоритетного необеспеченного долга компании с Ba2 до Ваа3, что позволило Ford выкупить ранее заложенное имущество, а именно логотип, товарный знак и заводы в Дирборне и Мичигане.

В четверг, 24 мая, производитель компьютеров Hewlett-Packard отметился ростом котировок на 3,3% после объявления о намерении сократить штат на 27 тыс. сотрудников. Акции американского производителя ювелирных украшений и эксклюзивных подарков Tiffany & Co подешевели на 6,8% после того, как компания сократила прогноз по прибыли и продажам на 2012 г.

Среди новостей текущей недели стоит выделить данные по США: уровень безработицы, объем ВВП за второй квартал, индикатор потребительской уверенности и индекс деловой активности. Также ожидается публикация данных по количеству занятых от агентства ADP, число предварительных заявок на получение пособия по безработице и изменение числа занятых в несельскохозяйственном секторе. Ожидается, что данная статистика выйдет умеренно положительной, что может поддержать американский фондовый рынок.

Определенное давление на фондовые рынки может оказать публикация безработицы в Еврозоне за апрель, которая рискует оказаться максимальной за 21 год.

Bank of America

В понедельник, 21 мая, банк сообщил о планах продать свое индийское подразделение по управлению капиталом. На сегодня, численность персонала подразделения составляет около 125-150 человек. Кроме Индии, компания намерена продать целый ряд своих подразделений по управлению активами, за исключением Японии, Европы, Западной Азии и Латинской Америки. В конце прошлой недели банк сообщил о намерении продать свое подразделение в Нью-Джерси.

В пятницу, 25 мая, Bank of America был признан Лучшим Брокером Азии по версии журнала «Инвестор». Питер Макдональд, глава Азиатско-тихоокеанского подразделения, отметил, что цель банка состоит, прежде всего, в обеспечении своих клиентов лучшими идеями, возможностями и услугами на основе целого комплекса решений. В частности, на прошлой неделе, банк сообщил о росте количества клиентов компании, активно использующих мобильный банкинг – до отметки 10 млн. клиентов. За последние 12 месяцев количество активных пользователей данной услугой выросло на 3 млн.

Отметим, что Bank of America продолжает активно отказываться от нерентабельных структурных единиц, реализуя стратегию реструктуризации и программу сокращения расходов. Напомним, финансовая отчетность компании за I кв. 2012 оказалась отрицательной. В текущем периоде, важную роль для банка играть инновационное направление и инвестиционная деятельность на новых рынках. Показатель E/EPS составляет 42,06 против 11,81 по финансовому сектору США и 21,17 по индексу S&P. Это является свидетельством переоценки акций Bank of America по сравнению с целым сектором и американским рынком в целом.

С точки зрения технического анализа, график цены на прошлой неделе обновил уровень поддержки – до отметки $6,72 за акцию. В случае пробоя вниз, следующей целью будет ценовая отметка $6. Тем не менее, индикатор RSI вышел из зоны перепроданности. В случае пробоя вверх линии сопротивления, возможен рост до уровня $7,70 за акцию.

Торговая рекомендация:

Рекомендуем продажу при пробое вниз уровня поддержки $6,72 за акцию. Цель: $6. Длинные позиции возможны в случае пробоя вверх линии сопротивления с последующей целью $7,70 за акцию.

Citigroup

Во вторник, 22 мая, стало известно о решении Citigroup стать спонсором «Colombia InsideOut». В рамках мероприятия, американский банк в партнерстве с колумбийскими финансовыми компаниями, будет способствовать поощрению иностранных портфельных инвестиций в страну. По мнению руководителя Citigroup в Колумбии, Бернардо Норен, это событие позволит привлечь внимание крупных компаний, сосредоточенных в мировых финансовых центрах, чем, несомненно, принесет пользу каждому эмитенту в Колумбии. Также на прошлой неделе руководство Citigroup сообщило о решении продать свои 10,1% акций Akbank в Турции. Таким образом, банковский гигант планирует сократить свои инвестиции в турецкий банк вдвое. Стоимость акций оценивается в $1,27 млрд. В январе 2007 года Citigroup приобрел 20% турецкого холдинга за $3,1 млрд.

Citigroup продолжает реализацию стратегии реструктуризации, параллельно работая над улучшением своего имиджа. Основной конечной целью банка остается сбалансирование эффективности деятельности на текущих рынках и выход на новые. В итоге, при благоприятном внешнем экономическом фоне, мы оцениваем перспективы акций банка в среднесрочном периоде, как положительные. Показатель E/EPS составляет 7,41 против 11,81 по финансовому сектору США и 21,17 по индексу S&P. Это является свидетельством недооценки акций Citigroup по сравнению с целым сектором и американским рынком в целом.

С точки зрения технического анализа, график цены прошлой неделе, частично приостановил свое падение, связанное с негативным внешним фоном. Уровень поддержки - $25,75 за акцию. В случае пробоя вниз, следующей целью будет ценовая отметка $23,50 за акцию. Уровень сопротивления - $27,69 за акцию. При пробое вверх, возможен дальнейший рост к ценовой отметки $29.

Торговая рекомендация:

Рекомендуем продажу при пробое вниз уровня поддержки $25,75 за акцию. Цель - $23,50. Также, войти в короткую позицию можно в случае отбоя от уровня сопротивления $27,69 за акцию. Покупка возможна при пробое вверх уровня $27,69 с последующей целью $29 за акцию.

HSBC

В понедельник, 21 мая, стало известно о завершении продажи банком HSBC своих 195 розничных отделений, которые были сосредоточены, в основном, в северной части штата Нью-Йорк. Ориентировочная сумма сделки составляет $0,9 млрд. Вместе с тем, в заявлении банка говорится, что компания, как и раньше, привержена к развитию корпоративных отношений в штате Нью-Йорк, включая предоставление брокерских услуг и управления денежными средствами. В частности, генеральный директор HSBC, Стюарт Гулливер, отметил, что большой ошибкой было бы полностью покидать рынок США, который концентрирует в себе крупнейшие инвестиционные фонды.

Мы оцениваем перспективы акций HSBC в среднесрочном периоде, как умеренно позитивные. Оптимизма добавляют текущие результаты, достигнутые банком в результате реализации своей основной стратегии, предусматривающей реорганизацию и сокращение расходов. Отдельно стоит выделить успех инвестиционного подразделения компании на новых рынках, что также нашло свое отражение в финансовой отчетности HSBC за I кв. 2012 года. Показатель E/EPS составляет 10,05 против 11,81 по финансовому сектору США и 21,17 по индексу S&P. Это является свидетельством недооценки акций HSBC по сравнению с целым сектором и американским рынком в целом.

С точки зрения технического анализа, график цены на прошлой неделе обновил уровень поддержки до отметки $39,82 за акцию. В случае пробоя вниз данного уровня, следующей целью станет ценовая отметка $38 за акцию. Уровень сопротивления - $41,55 за акцию. При пробое вверх данного уровня, возможен рост до $42,50 за акцию.

Торговая рекомендация:

Рекомендуем продажу при пробое вниз уровня поддержки $39,82 за акцию. Цель - $38. Также, войти в короткую позицию можно в случае отбоя от уровня сопротивления $41,55 за акцию. Покупка возможна при пробое вверх уровня сопротивления с последующей целью $42,55 за акцию.

Coca-Cola Enterprises (ССE): «Чистые намерения» компании могут повысить стоимость акций в среднесрочной перспективе

На мировых фондовых рынках на прошлой неделе наблюдалась консолидация цен. Основное влияние на стоимость фондовых активов оказывали политические события в еврозоне. Саммит большой восьмерки (G8), который завершился на выходных, добавил оптимизма инвесторам. Лидеры стран еврозоны, а именно новый президент Франции Оланд и канцлер Германии Ангела Меркель отметили, что им стоит придерживаться ранее намеченного плана по выходу из долгового кризиса, и постараться сохранить Грецию в составе валютного союза. Тем не менее, у участников рынка сохраняются сомнения в способности нового греческого правительства, которое будет выбрано 17 июня, придерживаться мер жесткой экономии. Негатива рынкам также добавили рекомендации странам участницам еврозоны подготовить индивидуальные экстренные планы на случай, если новое греческое правительство не сможет договориться о сотрудничестве с МВФ и ЕС.

На фоне этих событий на прошлой неделе наблюдалось некоторое повышение основных американских и европейских индексов. Так, DJI повысился на 0,77%, S&P500 вырос на 0,84%, немецкий DAX – на 1,47%, французский CAC 40 – на 2,35%, а EURO STOXX 50 – на 1,99%. Акции компании Coca-Cola Enterprises (CCE) прибавили в цене 1,47%, подорожав до 27,53$ за акцию.

17 мая состоялась международная конференция ассоциации безалкогольных напитков, на которой директор по переработке тары в компании Coca-Cola Enterprises Патрик Мак Гирк сказал, что у большинства потребителей их продукции есть осознание и понимание того, что нужно заботиться об окружающей среде, однако мало кто доказывает это действиями. Компания Coca-Cola Enterprises (CCE) активно принимает участие в проектах по увеличению количества вторичной переработки тары, благодаря чему проявляет свои не только коммерческие цели, а и желание помочь окружающей среде, то есть повышает имиджевую составляющую бренда Coca-Cola. Ранее Гирк отмечал, что в Великобритании уже 75% мягких упаковок от напитков отдается на переработку. Также в компании ожидают, что на Олимпийских и паралимпийских играх в Лондоне, которые пройдут в конце июля – начале августа, будет собрано на вторичную переработку около 20 миллионов единиц упаковочной тары. На Олимпийских играх Coca-Cola Enterprises будет официальным партнером по переработке и утилизации тары.

Действительно, в перспективе квартал — два, благодаря участию компании в Олимпийских играх, акции компании выглядят достаточно привлекательными. Это событие положительно повлияет, как на выручку компании, так и на показатель доходность на акцию (EPS). Сдерживающим фактором для стремительного роста акций может выступить замедление экономического роста в еврозоне и США. Необходимо внимательно следить за заявлениями политических лидеров в Греции и еврозоны о мерах по выходу из долгового кризиса. Также стоит внимательно отнестись к заявлениям ФРС США о возможности начала третьей программы количественного смягчения (QE3), что может привести к резкому росту акций Coca-Cola Enterprises.

Если говорить о перспективе акций на ближайшую неделю-две, то они, скорее всего, будут находиться в диапазоне в ожидании голосования в Греции. Появившиеся новости о том, что по последним опросам, в Греции лидирует правая партия «Новая Демократия», которая выступает за продолжение мер по сокращению расходов и продолжение сотрудничества с МВФ и ЕС, будут поддерживать котировки компании. Также на стороне Coca-Cola Enterprises на текущей неделе может выступить статистика по ВВП в США за первый квартал 2012 года, которая, как ожидается, выйдет негативная. Это может привести к возобновлению разговоров о необходимости третьего этапа количественного смягчения в США, что приведет к росту стоимости финансовых активов. С другой стороны, проблемы в банковском секторе Испании, и обращение данной страны к ЕЦБ и фонду европейской стабильности за помощью будет оказывать давление на акции Coca-Cola Enterprises.

С технической точки зрения, уровнем поддержки на текущий момент выступает цена 26,63$, уровнем сопротивления – отметка в 28,14$. Также вблизи уровня поддержки проходит восходящая линия тренда с конца октября 2011 года.

Торговая рекомендация:

При отбое вверх от уровня поддержки 26,63$ рекомендуем покупки, рост возможен до отметки $28,14.

Негативное влияние на рынок оказали новости из Китая. Крупнейшие банки страны объявили о рисках впервые за семь лет не достичь целевых показателей по займам, поскольку на фоне сокращения экономики спрос на кредиты снижается. Таким образом, новые кредиты, в целом, могут составить около 7 трлн. юаней ($1,1 трлн.), а не 8-8,5 трлн. юаней, как прогнозировалось ранее. Без большого энтузиазма инвесторы восприняли опубликованный в пятницу, 25 мая, индекс потребительского доверия в США, который в мае вырос до 79,3 п. (максимум с октября 2007г.) по сравнению с 76,4 п. месяцем ранее. Стоит отметить, что инвесторов продолжает беспокоить рынок труда, который находится сейчас не в лучшей форме.

В итоге, акции банковского сектора США на прошлой неделе продемонстрировали разнонаправленную динамику. Так, акции Bank of America и Citigroup выросли на 2,88% и 2,20% соответственно. Ценные бумаги HSBC, наоборот, снизились на 0,07%. Индекс банковского сектора США на прошлой неделе вырос на 1,94%.

Также влияние на рынок продолжили оказывать новости корпоративного сектора. В понедельник, 21 мая, интернет-компания Yahoo! объявила о продаже своих 20% акций китайского интернет-магазина Alibaba за $ 7,1 млрд. Покупателем стала сама компания Alibaba. Бумаги Yahoo! на этом фоне подорожали на 1%. В среду, 23 мая, один из крупнейших американских автопроизводителей Ford отметился ростом котировок акций на 2,16% на фоне рейтинговых действий агентства Moody's, которое повысило рейтинг приоритетного необеспеченного долга компании с Ba2 до Ваа3, что позволило Ford выкупить ранее заложенное имущество, а именно логотип, товарный знак и заводы в Дирборне и Мичигане.

В четверг, 24 мая, производитель компьютеров Hewlett-Packard отметился ростом котировок на 3,3% после объявления о намерении сократить штат на 27 тыс. сотрудников. Акции американского производителя ювелирных украшений и эксклюзивных подарков Tiffany & Co подешевели на 6,8% после того, как компания сократила прогноз по прибыли и продажам на 2012 г.

Среди новостей текущей недели стоит выделить данные по США: уровень безработицы, объем ВВП за второй квартал, индикатор потребительской уверенности и индекс деловой активности. Также ожидается публикация данных по количеству занятых от агентства ADP, число предварительных заявок на получение пособия по безработице и изменение числа занятых в несельскохозяйственном секторе. Ожидается, что данная статистика выйдет умеренно положительной, что может поддержать американский фондовый рынок.

Определенное давление на фондовые рынки может оказать публикация безработицы в Еврозоне за апрель, которая рискует оказаться максимальной за 21 год.

Bank of America

В понедельник, 21 мая, банк сообщил о планах продать свое индийское подразделение по управлению капиталом. На сегодня, численность персонала подразделения составляет около 125-150 человек. Кроме Индии, компания намерена продать целый ряд своих подразделений по управлению активами, за исключением Японии, Европы, Западной Азии и Латинской Америки. В конце прошлой недели банк сообщил о намерении продать свое подразделение в Нью-Джерси.

В пятницу, 25 мая, Bank of America был признан Лучшим Брокером Азии по версии журнала «Инвестор». Питер Макдональд, глава Азиатско-тихоокеанского подразделения, отметил, что цель банка состоит, прежде всего, в обеспечении своих клиентов лучшими идеями, возможностями и услугами на основе целого комплекса решений. В частности, на прошлой неделе, банк сообщил о росте количества клиентов компании, активно использующих мобильный банкинг – до отметки 10 млн. клиентов. За последние 12 месяцев количество активных пользователей данной услугой выросло на 3 млн.

Отметим, что Bank of America продолжает активно отказываться от нерентабельных структурных единиц, реализуя стратегию реструктуризации и программу сокращения расходов. Напомним, финансовая отчетность компании за I кв. 2012 оказалась отрицательной. В текущем периоде, важную роль для банка играть инновационное направление и инвестиционная деятельность на новых рынках. Показатель E/EPS составляет 42,06 против 11,81 по финансовому сектору США и 21,17 по индексу S&P. Это является свидетельством переоценки акций Bank of America по сравнению с целым сектором и американским рынком в целом.

С точки зрения технического анализа, график цены на прошлой неделе обновил уровень поддержки – до отметки $6,72 за акцию. В случае пробоя вниз, следующей целью будет ценовая отметка $6. Тем не менее, индикатор RSI вышел из зоны перепроданности. В случае пробоя вверх линии сопротивления, возможен рост до уровня $7,70 за акцию.

Торговая рекомендация:

Рекомендуем продажу при пробое вниз уровня поддержки $6,72 за акцию. Цель: $6. Длинные позиции возможны в случае пробоя вверх линии сопротивления с последующей целью $7,70 за акцию.

Citigroup

Во вторник, 22 мая, стало известно о решении Citigroup стать спонсором «Colombia InsideOut». В рамках мероприятия, американский банк в партнерстве с колумбийскими финансовыми компаниями, будет способствовать поощрению иностранных портфельных инвестиций в страну. По мнению руководителя Citigroup в Колумбии, Бернардо Норен, это событие позволит привлечь внимание крупных компаний, сосредоточенных в мировых финансовых центрах, чем, несомненно, принесет пользу каждому эмитенту в Колумбии. Также на прошлой неделе руководство Citigroup сообщило о решении продать свои 10,1% акций Akbank в Турции. Таким образом, банковский гигант планирует сократить свои инвестиции в турецкий банк вдвое. Стоимость акций оценивается в $1,27 млрд. В январе 2007 года Citigroup приобрел 20% турецкого холдинга за $3,1 млрд.

Citigroup продолжает реализацию стратегии реструктуризации, параллельно работая над улучшением своего имиджа. Основной конечной целью банка остается сбалансирование эффективности деятельности на текущих рынках и выход на новые. В итоге, при благоприятном внешнем экономическом фоне, мы оцениваем перспективы акций банка в среднесрочном периоде, как положительные. Показатель E/EPS составляет 7,41 против 11,81 по финансовому сектору США и 21,17 по индексу S&P. Это является свидетельством недооценки акций Citigroup по сравнению с целым сектором и американским рынком в целом.

С точки зрения технического анализа, график цены прошлой неделе, частично приостановил свое падение, связанное с негативным внешним фоном. Уровень поддержки - $25,75 за акцию. В случае пробоя вниз, следующей целью будет ценовая отметка $23,50 за акцию. Уровень сопротивления - $27,69 за акцию. При пробое вверх, возможен дальнейший рост к ценовой отметки $29.

Торговая рекомендация:

Рекомендуем продажу при пробое вниз уровня поддержки $25,75 за акцию. Цель - $23,50. Также, войти в короткую позицию можно в случае отбоя от уровня сопротивления $27,69 за акцию. Покупка возможна при пробое вверх уровня $27,69 с последующей целью $29 за акцию.

HSBC

В понедельник, 21 мая, стало известно о завершении продажи банком HSBC своих 195 розничных отделений, которые были сосредоточены, в основном, в северной части штата Нью-Йорк. Ориентировочная сумма сделки составляет $0,9 млрд. Вместе с тем, в заявлении банка говорится, что компания, как и раньше, привержена к развитию корпоративных отношений в штате Нью-Йорк, включая предоставление брокерских услуг и управления денежными средствами. В частности, генеральный директор HSBC, Стюарт Гулливер, отметил, что большой ошибкой было бы полностью покидать рынок США, который концентрирует в себе крупнейшие инвестиционные фонды.

Мы оцениваем перспективы акций HSBC в среднесрочном периоде, как умеренно позитивные. Оптимизма добавляют текущие результаты, достигнутые банком в результате реализации своей основной стратегии, предусматривающей реорганизацию и сокращение расходов. Отдельно стоит выделить успех инвестиционного подразделения компании на новых рынках, что также нашло свое отражение в финансовой отчетности HSBC за I кв. 2012 года. Показатель E/EPS составляет 10,05 против 11,81 по финансовому сектору США и 21,17 по индексу S&P. Это является свидетельством недооценки акций HSBC по сравнению с целым сектором и американским рынком в целом.

С точки зрения технического анализа, график цены на прошлой неделе обновил уровень поддержки до отметки $39,82 за акцию. В случае пробоя вниз данного уровня, следующей целью станет ценовая отметка $38 за акцию. Уровень сопротивления - $41,55 за акцию. При пробое вверх данного уровня, возможен рост до $42,50 за акцию.

Торговая рекомендация:

Рекомендуем продажу при пробое вниз уровня поддержки $39,82 за акцию. Цель - $38. Также, войти в короткую позицию можно в случае отбоя от уровня сопротивления $41,55 за акцию. Покупка возможна при пробое вверх уровня сопротивления с последующей целью $42,55 за акцию.

Coca-Cola Enterprises (ССE): «Чистые намерения» компании могут повысить стоимость акций в среднесрочной перспективе

На мировых фондовых рынках на прошлой неделе наблюдалась консолидация цен. Основное влияние на стоимость фондовых активов оказывали политические события в еврозоне. Саммит большой восьмерки (G8), который завершился на выходных, добавил оптимизма инвесторам. Лидеры стран еврозоны, а именно новый президент Франции Оланд и канцлер Германии Ангела Меркель отметили, что им стоит придерживаться ранее намеченного плана по выходу из долгового кризиса, и постараться сохранить Грецию в составе валютного союза. Тем не менее, у участников рынка сохраняются сомнения в способности нового греческого правительства, которое будет выбрано 17 июня, придерживаться мер жесткой экономии. Негатива рынкам также добавили рекомендации странам участницам еврозоны подготовить индивидуальные экстренные планы на случай, если новое греческое правительство не сможет договориться о сотрудничестве с МВФ и ЕС.

На фоне этих событий на прошлой неделе наблюдалось некоторое повышение основных американских и европейских индексов. Так, DJI повысился на 0,77%, S&P500 вырос на 0,84%, немецкий DAX – на 1,47%, французский CAC 40 – на 2,35%, а EURO STOXX 50 – на 1,99%. Акции компании Coca-Cola Enterprises (CCE) прибавили в цене 1,47%, подорожав до 27,53$ за акцию.

17 мая состоялась международная конференция ассоциации безалкогольных напитков, на которой директор по переработке тары в компании Coca-Cola Enterprises Патрик Мак Гирк сказал, что у большинства потребителей их продукции есть осознание и понимание того, что нужно заботиться об окружающей среде, однако мало кто доказывает это действиями. Компания Coca-Cola Enterprises (CCE) активно принимает участие в проектах по увеличению количества вторичной переработки тары, благодаря чему проявляет свои не только коммерческие цели, а и желание помочь окружающей среде, то есть повышает имиджевую составляющую бренда Coca-Cola. Ранее Гирк отмечал, что в Великобритании уже 75% мягких упаковок от напитков отдается на переработку. Также в компании ожидают, что на Олимпийских и паралимпийских играх в Лондоне, которые пройдут в конце июля – начале августа, будет собрано на вторичную переработку около 20 миллионов единиц упаковочной тары. На Олимпийских играх Coca-Cola Enterprises будет официальным партнером по переработке и утилизации тары.

Действительно, в перспективе квартал — два, благодаря участию компании в Олимпийских играх, акции компании выглядят достаточно привлекательными. Это событие положительно повлияет, как на выручку компании, так и на показатель доходность на акцию (EPS). Сдерживающим фактором для стремительного роста акций может выступить замедление экономического роста в еврозоне и США. Необходимо внимательно следить за заявлениями политических лидеров в Греции и еврозоны о мерах по выходу из долгового кризиса. Также стоит внимательно отнестись к заявлениям ФРС США о возможности начала третьей программы количественного смягчения (QE3), что может привести к резкому росту акций Coca-Cola Enterprises.

Если говорить о перспективе акций на ближайшую неделю-две, то они, скорее всего, будут находиться в диапазоне в ожидании голосования в Греции. Появившиеся новости о том, что по последним опросам, в Греции лидирует правая партия «Новая Демократия», которая выступает за продолжение мер по сокращению расходов и продолжение сотрудничества с МВФ и ЕС, будут поддерживать котировки компании. Также на стороне Coca-Cola Enterprises на текущей неделе может выступить статистика по ВВП в США за первый квартал 2012 года, которая, как ожидается, выйдет негативная. Это может привести к возобновлению разговоров о необходимости третьего этапа количественного смягчения в США, что приведет к росту стоимости финансовых активов. С другой стороны, проблемы в банковском секторе Испании, и обращение данной страны к ЕЦБ и фонду европейской стабильности за помощью будет оказывать давление на акции Coca-Cola Enterprises.

С технической точки зрения, уровнем поддержки на текущий момент выступает цена 26,63$, уровнем сопротивления – отметка в 28,14$. Также вблизи уровня поддержки проходит восходящая линия тренда с конца октября 2011 года.

Торговая рекомендация:

При отбое вверх от уровня поддержки 26,63$ рекомендуем покупки, рост возможен до отметки $28,14.

/Компиляция. 28 мая. Элитный Трейдер, ELITETRADER.RU/

http://www.fxclub.org/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба