15 июня 2012 Лайф капитал Валиев Вахид

Первая половина вчерашнего дня оказалась на редкость невыразительной - большинство валютных пар до начала американской сессии торговались в пределах достаточно узких диапазонов. Находясь под воздействием разнонаправленных факторов, пара евро/доллар установилась на азиатской и европейской сессиях между уровнями 1.2540 и 1.2585. При этом, если в пользу роста риск-аппетитов были, прежде всего, технические факторы вкупе с привычным желанием рынка "двигаться против толпы", то поддержку "медвежьим" настроениям обусловили последние новости из Испании и Италии, которые продолжали вызывать опасения на рынках, а также тревожные ожидания итогов выборов в парламент в Греции, которые будут объявлены поздно вечером в ближайшее воскресенье.

Заметим, что в ситуации вокруг Испании также сохраняет много неясных моментов - при уже заявленной готовности властей ЕС помочь испанским банкам, до сих пор не понятен механизм реализации этой помощи. Тем временем рейтинговые агентства продолжает выносить свои суровые "приговоры" - вчера стало известно о том, что эксперты агентства Мoody's понизили кредитный рейтинг Испании сразу на три пункта, до минимального инвестиционного уровня Ваа3. Реакция рынка долговых бумаг на этом фоне не вызывает удивления - доходности испанских 10-летних облигаций вчера поднимались выше критического уровня 7.0%. Опасения инвесторов перекинулись и на долговые бумаги Италии. Так, доходность трехлетних итальянских облигаций на прошедшем в четверг аукционе поднялась до отметки 5.30%. Напомним, что "под раздачу" попал и Кипр, чей кредитный рейтинг был вчера понижен все тем же агентством Мoody's до уровня Ва3.

Ради объективности заметим, что были вчера и некоторые позитивные моменты, которые, в частности оказали поддержку сырьевым валютам. Так, Резервный банк Новой Зеландии объявил о том, что официальная процентная ставка, устанавливаемая банком, остается на прежнем уровне 2.50%, что привело к активизации покупок "киви" по всему валютному рынку. Примечательно, что "быков" при этом отнюдь не смутили заявления главы РБНЗ о том, что неопределенности развития мировой экономики, а также слабость экономики страны, диктуют необходимость удержания процентных ставок на низком уровне.

Аналогичная картина вчера наблюдалось и в курсе "свисси", который по итогам дня заметно подрос после того, как Национальный банк Швейцарии объявил о решении оставить на прежнем уровне 0.00%-0.25% диапазон для трехмесячной ставки LIBOR по швейцарскому франку. Примечательно и то, что НБШ вчера вновь подтвердил свое намерение продолжать удерживать курс евро/франк выше отметки 1.2000.

Также примечателен и тот факт, что "евробыков" не смутил вчера и тот факт, что уже второй день подряд на долговых рынках наблюдаются продажи немецких облигаций и, как следствие, повышение их доходности. Очевидно, что опасения на рынках продолжают нарастать. Так, в случае реализации худшего варианта событий ключевой донор - Германия, просто не вытянет из "долгового болота" третью и четвертую экономики Еврозоны - Италию и Испанию.

Майские инфляционные показатели Еврозоны оказались несколько выше ожиданий. Так, окончательное значение индекса потребительских цен в Европе(17) за май, при прогнозе -0.2% за месяц, +2.4% за год, и предыдущем значении +0.5% за месяц, +2.6% за год, составил -0.1% за месяц, +2.4% за год. При этом определенное давление на курсы евровалют оказывали вчера снижающиеся фондовые индексы. Не добавили оптимизма «евробыкам» и отдельные вчерашние заявления политиков.

Напомним, что президент Бундесбанка, комментируя ситуацию по разрешению финансового кризиса в Европе, заявил вчера о том, что "ЕЦБ использовал весь набор нестандартных средств". Весьма пессимистично прозвучало вчера и заявление экс-председателя ФРС США Алана Гринспена, который заметил, что "Еврозона в своей нынешней форме нежизнеспособна".

Настроения на глобальных рынках начали меняться после публикации американских показателей. Очевидно, они несколько успокоили рынки. Так, риски "раскрутки инфляционного маховика", о чем предупреждали совсем недавно некоторые американские эксперты, оказались несколько преувеличены. Тогда как количество заявлений на пособие в США за предыдущую неделю, несмотря на увеличение значения показателя, пока остается в пределах уровня 400 тыс. - отметки, которая для многих экспертов служит своеобразным "барометром", указывающим на положение "пасмурно", или "к грозе".

Напомним, что количество заявлений на пособие по безработице в США за неделю составило 386 тыс., тогда как средний прогноз сходился на цифре 376 тыс., а предыдущее значение было равным 377 тыс.

При этом индекс потребительских цен в США за май, при ожиданиях снижения на -0.2% за месяц, после предыдущего значения 0.0% за месяц, +2.3% за год, составил -0.3% за месяц. А индекс потребительских цен, без учета цен на продукты питания и энергоносители, оказался выше прогноза, но на уровне предыдущего значения. Напомним, что показатель составил +0.2% за месяц, тогда как прогноз был +0.1% за месяц, а предыдущее значение было равным +0.2% за месяц, +2.3% за год.

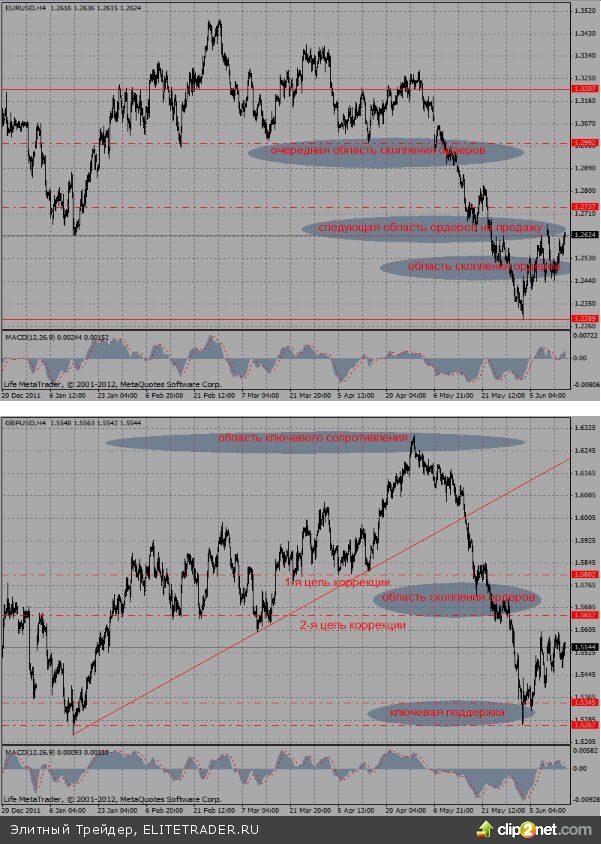

Несмотря на вчерашний рост в курсах основных валют против доллара, мы рекомендуем крайне осторожно принимать решения о покупках - рынки остаются достаточно уязвимыми и подверженными рискам очередных распродаж. Так, уверенно говорить о возобновлении значительной восходящей коррекции, на наш взгляд, можно будет после того, как в рамках повышательной тенденции начнут торговаться кросс-курсы с участием иены, а также британский фунт. Заметим, что стерлинг за последние полторы недели предпринимает уже четвертую попытку продолжить свой рост. Если она окажется неудачной, то вероятность повторного теста минимумов от 1 июня, с образованием всем известной формации "двойного дна", значительно возрастет. Напомним, что вчера от прорыва наверх стерлинг удержала информация о том, что британский банк Barclays ожидает, что в августе-сентябре Банк Англии объявит об очередном раунде количественного ослабления кредитно-денежной политики.

В целом же, мы все еще не исключаем вероятности реализации сценария формирования "двойного дна" и в паре евро/доллар - его формирование могло бы придать мощный импульс покупкам. Однако, нельзя исключать и того, что "евробыки", утомленные полутора- месячным ожидаем, "рванут" наверх с текущих уровней. Напомним вновь о том, что цель 1.2740 пока сохраняет свою актуальность. Более того, как мы указывали ранее, ее успешное достижение увеличит вероятность реализации более высокой коррекции - к уровню 1.2780, а затем и к 1.2895. Принимая во внимание изложенное выше, рекомендуем рассматривать возможность покупок пары на нисходящих откатах, не забывая о том, что просадки могут быть весьма значительными

Заметим, что в ситуации вокруг Испании также сохраняет много неясных моментов - при уже заявленной готовности властей ЕС помочь испанским банкам, до сих пор не понятен механизм реализации этой помощи. Тем временем рейтинговые агентства продолжает выносить свои суровые "приговоры" - вчера стало известно о том, что эксперты агентства Мoody's понизили кредитный рейтинг Испании сразу на три пункта, до минимального инвестиционного уровня Ваа3. Реакция рынка долговых бумаг на этом фоне не вызывает удивления - доходности испанских 10-летних облигаций вчера поднимались выше критического уровня 7.0%. Опасения инвесторов перекинулись и на долговые бумаги Италии. Так, доходность трехлетних итальянских облигаций на прошедшем в четверг аукционе поднялась до отметки 5.30%. Напомним, что "под раздачу" попал и Кипр, чей кредитный рейтинг был вчера понижен все тем же агентством Мoody's до уровня Ва3.

Ради объективности заметим, что были вчера и некоторые позитивные моменты, которые, в частности оказали поддержку сырьевым валютам. Так, Резервный банк Новой Зеландии объявил о том, что официальная процентная ставка, устанавливаемая банком, остается на прежнем уровне 2.50%, что привело к активизации покупок "киви" по всему валютному рынку. Примечательно, что "быков" при этом отнюдь не смутили заявления главы РБНЗ о том, что неопределенности развития мировой экономики, а также слабость экономики страны, диктуют необходимость удержания процентных ставок на низком уровне.

Аналогичная картина вчера наблюдалось и в курсе "свисси", который по итогам дня заметно подрос после того, как Национальный банк Швейцарии объявил о решении оставить на прежнем уровне 0.00%-0.25% диапазон для трехмесячной ставки LIBOR по швейцарскому франку. Примечательно и то, что НБШ вчера вновь подтвердил свое намерение продолжать удерживать курс евро/франк выше отметки 1.2000.

Также примечателен и тот факт, что "евробыков" не смутил вчера и тот факт, что уже второй день подряд на долговых рынках наблюдаются продажи немецких облигаций и, как следствие, повышение их доходности. Очевидно, что опасения на рынках продолжают нарастать. Так, в случае реализации худшего варианта событий ключевой донор - Германия, просто не вытянет из "долгового болота" третью и четвертую экономики Еврозоны - Италию и Испанию.

Майские инфляционные показатели Еврозоны оказались несколько выше ожиданий. Так, окончательное значение индекса потребительских цен в Европе(17) за май, при прогнозе -0.2% за месяц, +2.4% за год, и предыдущем значении +0.5% за месяц, +2.6% за год, составил -0.1% за месяц, +2.4% за год. При этом определенное давление на курсы евровалют оказывали вчера снижающиеся фондовые индексы. Не добавили оптимизма «евробыкам» и отдельные вчерашние заявления политиков.

Напомним, что президент Бундесбанка, комментируя ситуацию по разрешению финансового кризиса в Европе, заявил вчера о том, что "ЕЦБ использовал весь набор нестандартных средств". Весьма пессимистично прозвучало вчера и заявление экс-председателя ФРС США Алана Гринспена, который заметил, что "Еврозона в своей нынешней форме нежизнеспособна".

Настроения на глобальных рынках начали меняться после публикации американских показателей. Очевидно, они несколько успокоили рынки. Так, риски "раскрутки инфляционного маховика", о чем предупреждали совсем недавно некоторые американские эксперты, оказались несколько преувеличены. Тогда как количество заявлений на пособие в США за предыдущую неделю, несмотря на увеличение значения показателя, пока остается в пределах уровня 400 тыс. - отметки, которая для многих экспертов служит своеобразным "барометром", указывающим на положение "пасмурно", или "к грозе".

Напомним, что количество заявлений на пособие по безработице в США за неделю составило 386 тыс., тогда как средний прогноз сходился на цифре 376 тыс., а предыдущее значение было равным 377 тыс.

При этом индекс потребительских цен в США за май, при ожиданиях снижения на -0.2% за месяц, после предыдущего значения 0.0% за месяц, +2.3% за год, составил -0.3% за месяц. А индекс потребительских цен, без учета цен на продукты питания и энергоносители, оказался выше прогноза, но на уровне предыдущего значения. Напомним, что показатель составил +0.2% за месяц, тогда как прогноз был +0.1% за месяц, а предыдущее значение было равным +0.2% за месяц, +2.3% за год.

Несмотря на вчерашний рост в курсах основных валют против доллара, мы рекомендуем крайне осторожно принимать решения о покупках - рынки остаются достаточно уязвимыми и подверженными рискам очередных распродаж. Так, уверенно говорить о возобновлении значительной восходящей коррекции, на наш взгляд, можно будет после того, как в рамках повышательной тенденции начнут торговаться кросс-курсы с участием иены, а также британский фунт. Заметим, что стерлинг за последние полторы недели предпринимает уже четвертую попытку продолжить свой рост. Если она окажется неудачной, то вероятность повторного теста минимумов от 1 июня, с образованием всем известной формации "двойного дна", значительно возрастет. Напомним, что вчера от прорыва наверх стерлинг удержала информация о том, что британский банк Barclays ожидает, что в августе-сентябре Банк Англии объявит об очередном раунде количественного ослабления кредитно-денежной политики.

В целом же, мы все еще не исключаем вероятности реализации сценария формирования "двойного дна" и в паре евро/доллар - его формирование могло бы придать мощный импульс покупкам. Однако, нельзя исключать и того, что "евробыки", утомленные полутора- месячным ожидаем, "рванут" наверх с текущих уровней. Напомним вновь о том, что цель 1.2740 пока сохраняет свою актуальность. Более того, как мы указывали ранее, ее успешное достижение увеличит вероятность реализации более высокой коррекции - к уровню 1.2780, а затем и к 1.2895. Принимая во внимание изложенное выше, рекомендуем рассматривать возможность покупок пары на нисходящих откатах, не забывая о том, что просадки могут быть весьма значительными

/Элитный Трейдер, ELITETRADER.RU/

http://forex.life-capital.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба