Сезон отчетности в США сменил тренд с позитивного на негативный. Особый пессимизм у участников рынка вызывают прогнозы, которые корпорации делают на 4 кв. 2012 года. Статистика по индексам PMI также не радовала инвесторов, индикаторы указали, что в европейской экономике рецессия усиливается, в Китае и США значимых изменений промышленной конъюнктуры не происходит.

Предстоящая неделя будет интересна продолжением сезона отчетности в США, публикацией финальных значений индексов PMI, а также выходом американских данных с рынка труда за октябрь. Мы думаем, что до выборов в США тренд на рынке акций вряд ли сформируется.

В пятницу биржевые индексы закрылись разнонаправлено. Плохие корпоративные отчеты компаний США были нивелированы сильными данными по ВВП страны. В 3 кв. 2012 показатель вырос на 2% по сравнению с подъемом на 1.3% во 2 кв. 2012 года и прогнозом в 1.8%.

В целом прошедшую неделю фондовые площадки завершают снижением основных индикаторов. Поводом для негативных настроений послужил сезон отчетности в США, а также публикация индексов деловой активности за октябрь от агентства Markit.

Основным разочарованием для инвесторов в отчетах компаний стало не то, что эмитенты отчитываются хуже прогнозов (хотя и эта тенденция прослеживается). Из 233 компаний индекса S&P 500, которые уже отчитались, 114 показали результаты лучше ожиданий по прибыли и 108 – по выручке. А то, что корпорации снижают свои прогнозы на 4 кв. 2012 года, ссылаясь на проблемы в Азии и Европе. Причем в их числе достаточно крупные компании такие, как Apple, Alcoa, Intel, IBM, General Electric.

Статистика, выходящая на неделе, также не радовала инвесторов. Опережающий индикатор состояния ключевых экономик – индекс PMI не показал существенного роста. Индексы PMI указали на то, что в октябре в европейской экономике рецессия усиливается, в Китае и США значимых изменений промышленной конъюнктуры не происходит. На основании этих показателей можно сделать вывод о том, что монетарные стимулы запущенные ФРС не нашли реального отражения в ключевых экономиках. Надо отметить, что выводы, сделанные на основании индексов PMI, подтверждают и официальные представители ФРС. На пресс-конференции после заседания FOMC, которое состоялось в четверг, глава ФРС Бен Бернанке сообщил, что рост экономической активности в США продолжался умеренными темпами в последние месяцы, а уровень безработицы остается повышенным.

Сегодня утром биржи АТР снижаются. Цены на нефть и фьючерсы на индексы США также торгуются в «красной зоне». Поводом для снижения служат корпоративные отчеты, но уже японских компаний. Honda Motor понизила прогнозы своих результатов на 4 кв. 2012 года, тем самым подтвердив негативный тренд, который наблюдается в США.

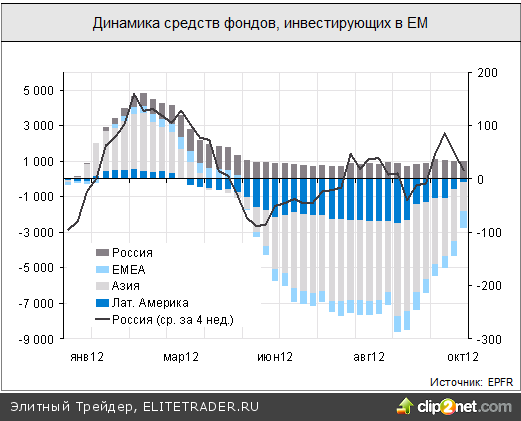

Падение индексов акций не отразилось на отношении фондов, инвестирующих в развивающиеся рынки, но за исключением России. На фоне притоков средств в фонды Азии и Латинской Америки с отечественного рынка наблюдается отток средств третью неделю подряд.

Предстоящая неделя будет насыщена на статистику. В США будут опубликованные данные с рынка труда от ADP (в среду) и от Минтруда (в пятницу). В четверг-пятницу выйдут финальные значения индексов PMI. Сезон отчетности в США пройдет свой экватор сегодня, а всего за неделю свои результаты предоставят 115 компаний. Наибольший интерес представляют отчеты Pfizer, Ford, US Steel (во вторник), Mastercard и Visa (в среду), ExxonMobil и AIG (в четверг), Chevron (в пятницу).

Текущая ситуация на рынке акций мало способствует росту. Индексы, скорее всего, до выборов в США либо продолжат снижать, либо не покажут существенных движений. Мы думаем, что тренд на конец года может быть обозначен после президентских выборов в США, которые пройдут в воскресение 4 ноября.

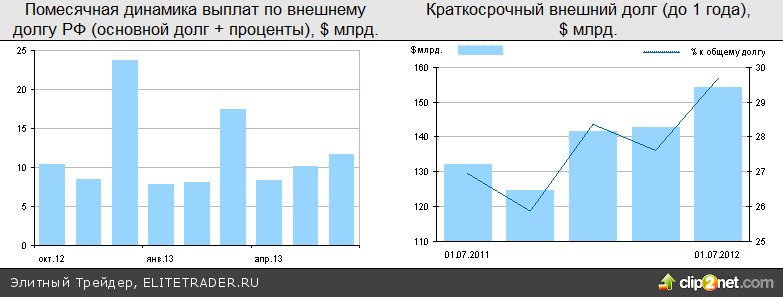

Объем краткосрочного внешнего долга РФ увеличился

Структура внешнего долга российских компаний и банков ухудшается – на долю краткосрочного долга (до года) приходится уже 30 % общей задолженности. Более высокое значение краткосрочного внешнего долга наблюдалось последний раз накануне кризиса 2008 г.

В декабре российские эмитенты должны будут выплатить по внешнему долгу почти что $ 24 млрд., и это создаст дополнительное давление на курс национальной валюты.

Событие. Банк России опубликовал график выплат по внешнему долгу РФ по состоянию на 1 июля.

Комментарий. Структура внешнего долга изменилась не в лучшую сторону. Если на 1 апреля краткосрочный долг (до 1 года) составлял $ 143 млрд. и на него приходилось 27.6 % общей задолженности, то на 1 июля этот показатель увеличился до $ 154 млрд. (29.7 %). Более высокое значение краткосрочной внешней задолженности наблюдалось только накануне кризиса 2008 г.

В текущем квартале объем погашения внешнего долга оценивается в $ 43 млрд., при этом на декабрь приходится почти что $ 24 млрд. внешних выплат. У нас нет сомнений, что при таком объеме внешних выплат отток капитала из РФ до конца года продолжится; мы оцениваем отток капитала на уровне прошлого года, т.е. порядка $ 80 млрд. (без учета влияния сделки по Роснефти). Это создаст повышенное давление на рубль, и можно с высокой вероятностью ожидать сохранение слабости национальной валюты до конца года (в терминах бивалютной корзины: 35-36).

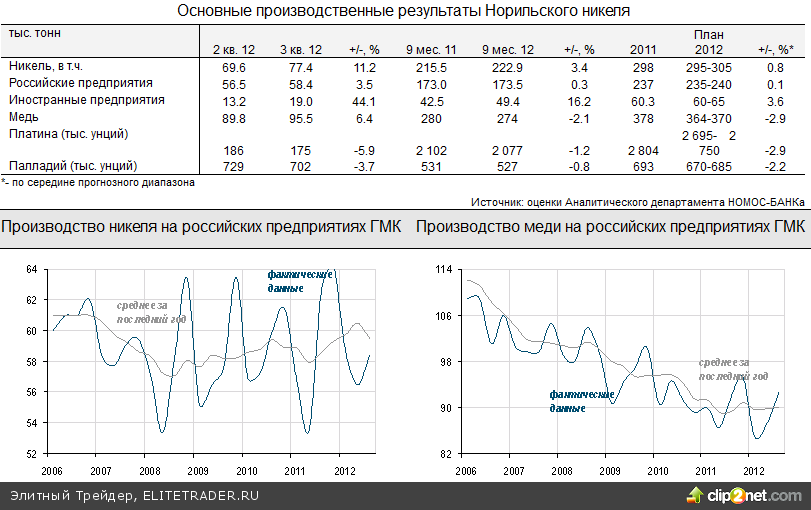

Норильский никель укладывается в годовые производственные планы

Производственные результаты Норильского никеля за 3-й квартал показывают, что компания в этом году может достаточно комфортно уложиться в установленные в начале года производственные планы, а по ряду позиций и перевыполнить их. Впрочем, операционные показатели компании не выглядят фантастично и вряд ли являются драйвером роста для ее акций.

Событие. Норильский никель опубликовал производственные результаты за 3-й квартал, продемонстрировав 11%-ный рост выпуска никеля кв-к-кв на фоне сезонного увеличения производства в РФ и нормализации работы финского Norilsk Nickel Harjavalta.

Комментарий. Увеличение выпуска никеля и меди в 3-ем квартале связано с сезонным фактором, однако и результаты компании за 9 месяцев 2012 года показывают, что Норильский никель в этом году может достаточно комфортно уложиться в установленные в начале года производственные планы на 2012 год, а по некоторым позициям (как, например, выпуск никеля на зарубежных активах) – даже превзойти первоначальные оценки. Впрочем, планы компании на этот год нельзя было назвать особенно агрессивными, а операционные результаты ГМК в ближайшее время вряд ли смогут стать серьезным драйвером роста котировок компании.

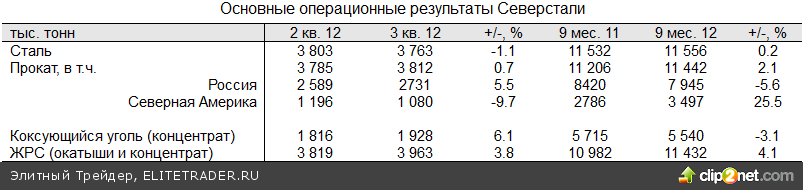

Северсталь: хорошие операционные результаты за 3-й квартал

Северсталь опубликовала неплохие операционные результаты за 3-й квартал: продажи российского сегмента возросли по сравнению с предыдущим кварталом на 5.5% на фоне впечатляющего роста продаж продукции с высокой добавленной стоимостью, улучшились показатели добывающего сегмента. Хорошие операционные результаты позволят Северстали несколько снизить влияние ухудшения рыночной конъюнктуры на EBITDA компании, снижение которой по итогам 3-его квартала, по нашим оценкам, может составить около 13% кв-к-кв.

Событие. Северсталь увеличила продажи проката в 3-ем квартале на 1% кв-к-кв на фоне 6%-ного роста продаж российского сегмента и сокращения сбыта в США. Продажи концентрата коксующегося угля и ЖРС возросли кв-к-кв на 6 и 4% соответственно также за счет улучшения операционных показателей российских предприятий.

Комментарий. Производственные результаты Северстали смотрятся достаточно сильно: рост продаж российского сегмента кв-к-кв обусловлен весьма существенным увеличением сбыта продукции с высокой добавленной стоимостью (х/к проката, проката с полимерным покрытием, оцинковки), что в совокупности с ослаблением рубля и снижением цен на сырье должно компенсировать для стального сегмента падение цен на основной продукт Северстали – г/к лист на 8% кв-к-кв. Итоги работы добывающего сегмента также выглядят очень неплохо. Несмотря на остановку добычи на ряде активов американской PBS Coals, отличные результаты Воркутаугля позволили увеличить продажи концентрата на 6% кв-к-кв, что в совокупности с ростом продаж ЖРС несколько снижает эффект от падения цен на сырье на 12-13% кв-к-кв.

В Северной Америке результаты компании выглядят достаточно слабыми, однако влияние этого сегмента на EBITDA все же достаточно ограничено.

В целом, по нашим оценкам, EBITDA Северстали в 3-ем квартале будет примерно на 13% ниже результатов предыдущего квартала и составит около $579 млн. Вклад сырьевого сегмента в EBITDA, вероятно, сократится до 40% по сравнению с 52 и 44% в первых двух кварталах соответственно.

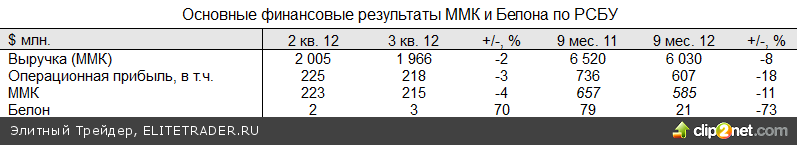

ММК и Белон опубликовали слабые результаты по РСБУ за 3-й квартал

Результаты ММК и Белона по РСБУ за 3-й квартал выглядят слабо: операционная прибыль головной компании в долларовом выражении упала кв-к-кв на 3%, в то время как Белон добился лишь незначительного улучшения, несмотря на рост добычи на 67%. Результаты ММК по МСФО не всегда точно соответствуют итогам по РСБУ: мы полагаем, что по международным стандартам отчетности поквартальная динамика показателей компании будет несколько лучше, хотя итоги по РСБУ несколько настораживают

Событие. ММК и Белон опубликовали отчетность по РСБУ за 3-й квартал 2012 г. По сравнению с предыдущим кварталом выручка головной площадки (в долларовом выражении) сократилась на 2%, операционная прибыль – на 4%. Белону удалось нарастить квартальную операционную прибыль чуть более чем на $1 млн.

Комментарий. Результаты ММК по РСБУ выглядят достаточно слабо. По нашим оценкам, снижение цен на сырье, ослабление рубля на 3% и увеличение продаж на 6% должны были компенсировать основной площадке снижение цен на прокат в 3-ем квартале 2012 г. Так, например, головная компания отчитавшегося на прошлой неделе по РСБУ НЛМК, несмотря на стабильные продажи в объемном выражении, показала рост операционной прибыли в 3-ем квартале на 6%.

Результаты Белона также выглядят слабо. В 3-ем квартале компания после завершения перемонтажа лав увеличила добычу на 67%, в то время как операционная прибыль возросла лишь на $1 млн., что едва ли можно полностью объяснить падением цен на уголь.

Впрочем, отчетность по РСБУ не всегда в четко отражает динамику соответствующих показателей по МСФО, в том числе и потому, что не учитывает результаты трейдиновых компаний. Кроме того, на величину операционной прибыли значительное влияние оказывает размер амортизации (в составе сокращенной отчетности по РСБУ этот показатель не раскрывается), который у ММК мог увеличиться после ввода в эксплуатацию второй очереди стана-2000 в середине года. Мы рассчитываем, что по международным стандартам отчетности по итогам 3-его квартала ММК продемонстрирует небольшой рост EBITDA по сравнению с результатами 2-ого квартала, когда этот показатель составил $369 млн. Отчетность компании, как ожидается, будет опубликована примерно через месяц – в конце ноября.

Фосагро запускает новое производство карбамида

Фосагро в пятницу в присутствии премьер-министра РФ Д. Медведева открыла новое производство карбамида мощностью 500 тыс. тонн и газотурбинную установку на 32 МВт на площадке в Череповце стоимостью 7.6 млрд. рублей ($245 млн.) По нашим оценкам, в нынешней ценовой конъюнктуре проект позволит компании увеличить EBITDA на $40-60 млн. или на 4-6% от прогнозного результата 2012 г.

Событие. Фосагро в пятницу запустила новое производство карбамида мощностью 500 тыс. тонн и газотурбинную установку мощностью 32 МВт на площадке в Череповце. Проект обошелся компании в 7.6 млрд. рублей и стал крупнейшим для Фосагро за последние годы. В церемонии запуска принимал участие премьер-министр РФ Д. Медведев.

Комментарий. По нашим оценкам, в нынешней ценовой конъюнктуре, новые мощности позволят Фосагро получить дополнительно $40-60 млн. EBITDA, что составляет примерно 4-6% от прогнозного результата 2012 г. Запущенный проект был крупнейшим проектом Фосагро последних лет. С его завершением компания имеет возможность сократить инвестиционные расходы (мы ожидаем сокращения с $400 млн. в 2012 г. до $288 млн. в 2013 г.), что увеличивает шансы на хорошие дивидендные выплаты акционерам.

ИнтерРАО завершила размещение допэмиссии

Допэмиссия проводилась для консолидации ОГК-1 и ОГК-3. В рамках допэмиссии УК компании увеличился на 6.8%. Итоги размещения немного разошлись с нашими ожиданиями. Тем не менее, относительно УК компании, расхождение не является существенным. При ближайшем пересмотре мы учтем новое количество акций.

Событие. В рамках проводимой консолидации ОГК-1 и ОГК-3, ИнтерРАО разместила 664.96 млрд. обыкновенных акций (6.84% от УК до размещения). После размещения общее количество акций увеличилось до 10 380.96 млрд шт.

Комментарий. О консолидации ОГК-1 и ОГК-3 было объявлено в начале года. В начале октября ОГК-1 и ОГК-3 прекратили свое существование, как самостоятельные юридические лица. Допэмиссия ИнтерРАО осуществлялась для акционеров ОГК-1 и ОГК-3, поддержавших объединение.

Итоги размещения немного разошлись с нашими ожиданиями. Тем не менее, относительно УК компании, расхождение не является существенным. При ближайшем пересмотре мы учтем новое количество акций. Отметим, что вскоре ИнтеРАО будет проводить еще одно размещение для консолидации генерирующего подразделения Башкирэнерго. Кроме того, в середине ноября ожидается важное решение о докапитализации компании и продажи 40% пакета Иркутскэнерго. Мы полагаем, что оба предстоящих решения могут оказать более важное влияние на оценку комапнии.

МРСК СЗ новые параметры RAB

Четырем филиалам МРСК СЗ были установлены новые параметры RAB регулирования. По нашим оценкам, новые параметры регулирования для филиалов компании, позволяют уложиться в 10-11 % рост тарифов, но не сильно улучшаю ситуацию с потоками компании. В настоящее время наша рекомендация по акциям МРСК СЗ отозвана.

Событие. В пятницу менеджмент МРСК СЗ провел конференцию, посвященную новым параметрам RAB-регулирования филиалов.

Основные моменты конференции:

· RAB. В 2012 г сохранено RAB-регулирования в трех филиалах: Вологдаэнерго, Новгородэнерго и Псковэнерго. Кроме того на новое регулирование переведен филиал Карелэнерго. С 2013 – 1 пл. 2013 г, на RAB могут быть переведены Мурманская и Архангельская обл. В рамках новых параметров RAB были снижены первоначальные базы капитала для Вологды (-44%) и для Пскова (-10%)

· Прогнозы. Менеджмент компании повысил прогноз по передаче в 2012 г. до 40,3 млрд. кВтч. (+1%). Вместе с тем прогнозы финансовых результатов были снижены: Выручка 31,1 млрд. руб (-3%), EBITDA – 4.1 млрд. руб (-13%).Чистая прибыль 2012 г составит 13 млн. руб, а не 21 млн. руб, как это ожидалось в начале года.

· Последняя миля. Проблемы последней мили решаются переговорами с крупными потребителями регионов. Основной метод решения проблем в соглашении о постепенном (3-4 года) уходе от договоров последней мили. Общий объем передачи 2012 г по данным договорам 7.2 млрд. кВтч или около 18 %.

Комментарий. Окончательно тарифные решения должны быть приняты до 1 ноября. Тем не менее, последнее время все чаше упоминается о запуске новой модели рынка в 2014 г и полного решение проблем «последней мили» к середине 2013 г. Соответственно, мы не исключаем, что текущие параметры могут, как и предыдущие, носить временный характер. Регионы МРСК СЗ, также вовлечены в схему «последней мили», без учета которой рост тарифов составит более 50%. Другим, по-нашему, мнению негативным моментом является тот факт, что даже с учетом RAB, два региона МРСК СЗ (Псковэнерго и Вологдаэнерго) продолжают работать с убытком (около 50 млн. руб).

По нашим оценкам, новые параметры регулирования для филиалов компании, позволяют уложиться в 10-11 % рост тарифов, но не сильно улучшаю ситуацию с потоками компании. В настоящее время наша рекомендация по акциям МРСК СЗ отозвана.

Предстоящая неделя будет интересна продолжением сезона отчетности в США, публикацией финальных значений индексов PMI, а также выходом американских данных с рынка труда за октябрь. Мы думаем, что до выборов в США тренд на рынке акций вряд ли сформируется.

В пятницу биржевые индексы закрылись разнонаправлено. Плохие корпоративные отчеты компаний США были нивелированы сильными данными по ВВП страны. В 3 кв. 2012 показатель вырос на 2% по сравнению с подъемом на 1.3% во 2 кв. 2012 года и прогнозом в 1.8%.

В целом прошедшую неделю фондовые площадки завершают снижением основных индикаторов. Поводом для негативных настроений послужил сезон отчетности в США, а также публикация индексов деловой активности за октябрь от агентства Markit.

Основным разочарованием для инвесторов в отчетах компаний стало не то, что эмитенты отчитываются хуже прогнозов (хотя и эта тенденция прослеживается). Из 233 компаний индекса S&P 500, которые уже отчитались, 114 показали результаты лучше ожиданий по прибыли и 108 – по выручке. А то, что корпорации снижают свои прогнозы на 4 кв. 2012 года, ссылаясь на проблемы в Азии и Европе. Причем в их числе достаточно крупные компании такие, как Apple, Alcoa, Intel, IBM, General Electric.

Статистика, выходящая на неделе, также не радовала инвесторов. Опережающий индикатор состояния ключевых экономик – индекс PMI не показал существенного роста. Индексы PMI указали на то, что в октябре в европейской экономике рецессия усиливается, в Китае и США значимых изменений промышленной конъюнктуры не происходит. На основании этих показателей можно сделать вывод о том, что монетарные стимулы запущенные ФРС не нашли реального отражения в ключевых экономиках. Надо отметить, что выводы, сделанные на основании индексов PMI, подтверждают и официальные представители ФРС. На пресс-конференции после заседания FOMC, которое состоялось в четверг, глава ФРС Бен Бернанке сообщил, что рост экономической активности в США продолжался умеренными темпами в последние месяцы, а уровень безработицы остается повышенным.

Сегодня утром биржи АТР снижаются. Цены на нефть и фьючерсы на индексы США также торгуются в «красной зоне». Поводом для снижения служат корпоративные отчеты, но уже японских компаний. Honda Motor понизила прогнозы своих результатов на 4 кв. 2012 года, тем самым подтвердив негативный тренд, который наблюдается в США.

Падение индексов акций не отразилось на отношении фондов, инвестирующих в развивающиеся рынки, но за исключением России. На фоне притоков средств в фонды Азии и Латинской Америки с отечественного рынка наблюдается отток средств третью неделю подряд.

Предстоящая неделя будет насыщена на статистику. В США будут опубликованные данные с рынка труда от ADP (в среду) и от Минтруда (в пятницу). В четверг-пятницу выйдут финальные значения индексов PMI. Сезон отчетности в США пройдет свой экватор сегодня, а всего за неделю свои результаты предоставят 115 компаний. Наибольший интерес представляют отчеты Pfizer, Ford, US Steel (во вторник), Mastercard и Visa (в среду), ExxonMobil и AIG (в четверг), Chevron (в пятницу).

Текущая ситуация на рынке акций мало способствует росту. Индексы, скорее всего, до выборов в США либо продолжат снижать, либо не покажут существенных движений. Мы думаем, что тренд на конец года может быть обозначен после президентских выборов в США, которые пройдут в воскресение 4 ноября.

Объем краткосрочного внешнего долга РФ увеличился

Структура внешнего долга российских компаний и банков ухудшается – на долю краткосрочного долга (до года) приходится уже 30 % общей задолженности. Более высокое значение краткосрочного внешнего долга наблюдалось последний раз накануне кризиса 2008 г.

В декабре российские эмитенты должны будут выплатить по внешнему долгу почти что $ 24 млрд., и это создаст дополнительное давление на курс национальной валюты.

Событие. Банк России опубликовал график выплат по внешнему долгу РФ по состоянию на 1 июля.

Комментарий. Структура внешнего долга изменилась не в лучшую сторону. Если на 1 апреля краткосрочный долг (до 1 года) составлял $ 143 млрд. и на него приходилось 27.6 % общей задолженности, то на 1 июля этот показатель увеличился до $ 154 млрд. (29.7 %). Более высокое значение краткосрочной внешней задолженности наблюдалось только накануне кризиса 2008 г.

В текущем квартале объем погашения внешнего долга оценивается в $ 43 млрд., при этом на декабрь приходится почти что $ 24 млрд. внешних выплат. У нас нет сомнений, что при таком объеме внешних выплат отток капитала из РФ до конца года продолжится; мы оцениваем отток капитала на уровне прошлого года, т.е. порядка $ 80 млрд. (без учета влияния сделки по Роснефти). Это создаст повышенное давление на рубль, и можно с высокой вероятностью ожидать сохранение слабости национальной валюты до конца года (в терминах бивалютной корзины: 35-36).

Норильский никель укладывается в годовые производственные планы

Производственные результаты Норильского никеля за 3-й квартал показывают, что компания в этом году может достаточно комфортно уложиться в установленные в начале года производственные планы, а по ряду позиций и перевыполнить их. Впрочем, операционные показатели компании не выглядят фантастично и вряд ли являются драйвером роста для ее акций.

Событие. Норильский никель опубликовал производственные результаты за 3-й квартал, продемонстрировав 11%-ный рост выпуска никеля кв-к-кв на фоне сезонного увеличения производства в РФ и нормализации работы финского Norilsk Nickel Harjavalta.

Комментарий. Увеличение выпуска никеля и меди в 3-ем квартале связано с сезонным фактором, однако и результаты компании за 9 месяцев 2012 года показывают, что Норильский никель в этом году может достаточно комфортно уложиться в установленные в начале года производственные планы на 2012 год, а по некоторым позициям (как, например, выпуск никеля на зарубежных активах) – даже превзойти первоначальные оценки. Впрочем, планы компании на этот год нельзя было назвать особенно агрессивными, а операционные результаты ГМК в ближайшее время вряд ли смогут стать серьезным драйвером роста котировок компании.

Северсталь: хорошие операционные результаты за 3-й квартал

Северсталь опубликовала неплохие операционные результаты за 3-й квартал: продажи российского сегмента возросли по сравнению с предыдущим кварталом на 5.5% на фоне впечатляющего роста продаж продукции с высокой добавленной стоимостью, улучшились показатели добывающего сегмента. Хорошие операционные результаты позволят Северстали несколько снизить влияние ухудшения рыночной конъюнктуры на EBITDA компании, снижение которой по итогам 3-его квартала, по нашим оценкам, может составить около 13% кв-к-кв.

Событие. Северсталь увеличила продажи проката в 3-ем квартале на 1% кв-к-кв на фоне 6%-ного роста продаж российского сегмента и сокращения сбыта в США. Продажи концентрата коксующегося угля и ЖРС возросли кв-к-кв на 6 и 4% соответственно также за счет улучшения операционных показателей российских предприятий.

Комментарий. Производственные результаты Северстали смотрятся достаточно сильно: рост продаж российского сегмента кв-к-кв обусловлен весьма существенным увеличением сбыта продукции с высокой добавленной стоимостью (х/к проката, проката с полимерным покрытием, оцинковки), что в совокупности с ослаблением рубля и снижением цен на сырье должно компенсировать для стального сегмента падение цен на основной продукт Северстали – г/к лист на 8% кв-к-кв. Итоги работы добывающего сегмента также выглядят очень неплохо. Несмотря на остановку добычи на ряде активов американской PBS Coals, отличные результаты Воркутаугля позволили увеличить продажи концентрата на 6% кв-к-кв, что в совокупности с ростом продаж ЖРС несколько снижает эффект от падения цен на сырье на 12-13% кв-к-кв.

В Северной Америке результаты компании выглядят достаточно слабыми, однако влияние этого сегмента на EBITDA все же достаточно ограничено.

В целом, по нашим оценкам, EBITDA Северстали в 3-ем квартале будет примерно на 13% ниже результатов предыдущего квартала и составит около $579 млн. Вклад сырьевого сегмента в EBITDA, вероятно, сократится до 40% по сравнению с 52 и 44% в первых двух кварталах соответственно.

ММК и Белон опубликовали слабые результаты по РСБУ за 3-й квартал

Результаты ММК и Белона по РСБУ за 3-й квартал выглядят слабо: операционная прибыль головной компании в долларовом выражении упала кв-к-кв на 3%, в то время как Белон добился лишь незначительного улучшения, несмотря на рост добычи на 67%. Результаты ММК по МСФО не всегда точно соответствуют итогам по РСБУ: мы полагаем, что по международным стандартам отчетности поквартальная динамика показателей компании будет несколько лучше, хотя итоги по РСБУ несколько настораживают

Событие. ММК и Белон опубликовали отчетность по РСБУ за 3-й квартал 2012 г. По сравнению с предыдущим кварталом выручка головной площадки (в долларовом выражении) сократилась на 2%, операционная прибыль – на 4%. Белону удалось нарастить квартальную операционную прибыль чуть более чем на $1 млн.

Комментарий. Результаты ММК по РСБУ выглядят достаточно слабо. По нашим оценкам, снижение цен на сырье, ослабление рубля на 3% и увеличение продаж на 6% должны были компенсировать основной площадке снижение цен на прокат в 3-ем квартале 2012 г. Так, например, головная компания отчитавшегося на прошлой неделе по РСБУ НЛМК, несмотря на стабильные продажи в объемном выражении, показала рост операционной прибыли в 3-ем квартале на 6%.

Результаты Белона также выглядят слабо. В 3-ем квартале компания после завершения перемонтажа лав увеличила добычу на 67%, в то время как операционная прибыль возросла лишь на $1 млн., что едва ли можно полностью объяснить падением цен на уголь.

Впрочем, отчетность по РСБУ не всегда в четко отражает динамику соответствующих показателей по МСФО, в том числе и потому, что не учитывает результаты трейдиновых компаний. Кроме того, на величину операционной прибыли значительное влияние оказывает размер амортизации (в составе сокращенной отчетности по РСБУ этот показатель не раскрывается), который у ММК мог увеличиться после ввода в эксплуатацию второй очереди стана-2000 в середине года. Мы рассчитываем, что по международным стандартам отчетности по итогам 3-его квартала ММК продемонстрирует небольшой рост EBITDA по сравнению с результатами 2-ого квартала, когда этот показатель составил $369 млн. Отчетность компании, как ожидается, будет опубликована примерно через месяц – в конце ноября.

Фосагро запускает новое производство карбамида

Фосагро в пятницу в присутствии премьер-министра РФ Д. Медведева открыла новое производство карбамида мощностью 500 тыс. тонн и газотурбинную установку на 32 МВт на площадке в Череповце стоимостью 7.6 млрд. рублей ($245 млн.) По нашим оценкам, в нынешней ценовой конъюнктуре проект позволит компании увеличить EBITDA на $40-60 млн. или на 4-6% от прогнозного результата 2012 г.

Событие. Фосагро в пятницу запустила новое производство карбамида мощностью 500 тыс. тонн и газотурбинную установку мощностью 32 МВт на площадке в Череповце. Проект обошелся компании в 7.6 млрд. рублей и стал крупнейшим для Фосагро за последние годы. В церемонии запуска принимал участие премьер-министр РФ Д. Медведев.

Комментарий. По нашим оценкам, в нынешней ценовой конъюнктуре, новые мощности позволят Фосагро получить дополнительно $40-60 млн. EBITDA, что составляет примерно 4-6% от прогнозного результата 2012 г. Запущенный проект был крупнейшим проектом Фосагро последних лет. С его завершением компания имеет возможность сократить инвестиционные расходы (мы ожидаем сокращения с $400 млн. в 2012 г. до $288 млн. в 2013 г.), что увеличивает шансы на хорошие дивидендные выплаты акционерам.

ИнтерРАО завершила размещение допэмиссии

Допэмиссия проводилась для консолидации ОГК-1 и ОГК-3. В рамках допэмиссии УК компании увеличился на 6.8%. Итоги размещения немного разошлись с нашими ожиданиями. Тем не менее, относительно УК компании, расхождение не является существенным. При ближайшем пересмотре мы учтем новое количество акций.

Событие. В рамках проводимой консолидации ОГК-1 и ОГК-3, ИнтерРАО разместила 664.96 млрд. обыкновенных акций (6.84% от УК до размещения). После размещения общее количество акций увеличилось до 10 380.96 млрд шт.

Комментарий. О консолидации ОГК-1 и ОГК-3 было объявлено в начале года. В начале октября ОГК-1 и ОГК-3 прекратили свое существование, как самостоятельные юридические лица. Допэмиссия ИнтерРАО осуществлялась для акционеров ОГК-1 и ОГК-3, поддержавших объединение.

Итоги размещения немного разошлись с нашими ожиданиями. Тем не менее, относительно УК компании, расхождение не является существенным. При ближайшем пересмотре мы учтем новое количество акций. Отметим, что вскоре ИнтеРАО будет проводить еще одно размещение для консолидации генерирующего подразделения Башкирэнерго. Кроме того, в середине ноября ожидается важное решение о докапитализации компании и продажи 40% пакета Иркутскэнерго. Мы полагаем, что оба предстоящих решения могут оказать более важное влияние на оценку комапнии.

МРСК СЗ новые параметры RAB

Четырем филиалам МРСК СЗ были установлены новые параметры RAB регулирования. По нашим оценкам, новые параметры регулирования для филиалов компании, позволяют уложиться в 10-11 % рост тарифов, но не сильно улучшаю ситуацию с потоками компании. В настоящее время наша рекомендация по акциям МРСК СЗ отозвана.

Событие. В пятницу менеджмент МРСК СЗ провел конференцию, посвященную новым параметрам RAB-регулирования филиалов.

Основные моменты конференции:

· RAB. В 2012 г сохранено RAB-регулирования в трех филиалах: Вологдаэнерго, Новгородэнерго и Псковэнерго. Кроме того на новое регулирование переведен филиал Карелэнерго. С 2013 – 1 пл. 2013 г, на RAB могут быть переведены Мурманская и Архангельская обл. В рамках новых параметров RAB были снижены первоначальные базы капитала для Вологды (-44%) и для Пскова (-10%)

· Прогнозы. Менеджмент компании повысил прогноз по передаче в 2012 г. до 40,3 млрд. кВтч. (+1%). Вместе с тем прогнозы финансовых результатов были снижены: Выручка 31,1 млрд. руб (-3%), EBITDA – 4.1 млрд. руб (-13%).Чистая прибыль 2012 г составит 13 млн. руб, а не 21 млн. руб, как это ожидалось в начале года.

· Последняя миля. Проблемы последней мили решаются переговорами с крупными потребителями регионов. Основной метод решения проблем в соглашении о постепенном (3-4 года) уходе от договоров последней мили. Общий объем передачи 2012 г по данным договорам 7.2 млрд. кВтч или около 18 %.

Комментарий. Окончательно тарифные решения должны быть приняты до 1 ноября. Тем не менее, последнее время все чаше упоминается о запуске новой модели рынка в 2014 г и полного решение проблем «последней мили» к середине 2013 г. Соответственно, мы не исключаем, что текущие параметры могут, как и предыдущие, носить временный характер. Регионы МРСК СЗ, также вовлечены в схему «последней мили», без учета которой рост тарифов составит более 50%. Другим, по-нашему, мнению негативным моментом является тот факт, что даже с учетом RAB, два региона МРСК СЗ (Псковэнерго и Вологдаэнерго) продолжают работать с убытком (около 50 млн. руб).

По нашим оценкам, новые параметры регулирования для филиалов компании, позволяют уложиться в 10-11 % рост тарифов, но не сильно улучшаю ситуацию с потоками компании. В настоящее время наша рекомендация по акциям МРСК СЗ отозвана.

/Элитный Трейдер, ELITETRADER.RU/

http://elitetrader.ru/uploads/posts/2012-06/1338533813_logo.png Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба