ЕЦБ существенно понизил прогнозы по динамике экономики региона в 2012-2013 гг, однако инвесторы проигнорировали эти действия, сосредоточив свое внимание на событиях в США. В результате ключевые биржевые индикаторы завершили день ростом. Сегодня утром подъем в Азии продолжается, он может перекинуться и на Россию. Тем не менее, финал дня определят данные с рынка труда США за ноябрь.

В четверг ключевые биржевые индикаторы продолжили подъем. Инвесторы проигнорировали понижение ЕЦБ прогнозов по темпам роста экономики ЕС в 2012-2013 гг, сосредоточив свое внимание на статистике из США и росте акций Apple.

М. Драги на пресс-конференции после заседания ЕЦБ сообщил, что в 2013 году экономика ЕС останется слабой. Макроэкономический прогноз ЕЦБ для еврозоны на период с 2012 по 2014 гг. ухудшен: теперь ожидается снижение ВВП региона в текущем году на 0.4-0.6% против ожидавшихся ранее 0.2-0.6%, в следующем году - на 0.3-0.9%, ранее ожидалось, что в 2013 году может наблюдаться как снижение ВВП вплоть до 0.3%, так и рост показателя на 1.4%. В 2014 году ЕЦБ ожидает роста экономики на 0.2-2.2%.

В США была опубликована традиционная статистика с рынка труда, согласно ей число американцев, впервые обратившихся за пособием по безработице, на прошлой неделе упало на 25 тыс. - до 370 тыс. Эксперты ожидали снижения всего на 13 тыс. Росту индексов в Штатах помогал и подъем бумаг Apple, которые корректировались после сильного падения накануне.

В России биржевые индикаторы также демонстрировали рост. Дорожающие бумаги нефтегазового сектора, вкупе с продолжающимся ралли в акциях ГМК Норильский никель способствовали этому.

Сегодня утром настроения в Азии преимущественно оптимистические. Цены на нефть и фьючерсы на индексы США торгуются в «зеленой зоне». Участники рынка позитивно реагирую на вчерашнюю статистику в Штатах. На этом фоне можно ожидать роста российских акций на открытии. Однако финал дня определят ноябрьские данные с рынка труда США.

БСПБ: прибыль за счет единоразовых статей

Чистая прибыль БСПБ за 3-ий квартал по МСФО является самой высокой в этом году: 0.7 млрд. руб., однако она достигнута в основном за счет единоразовых статей: доходов от продажи инвестиционной собственности (0.2 млрд. руб.) и максимальных за два года доходов от торговых ценных бумаг.(0.3 млрд. руб.). При этом кредитный портфель стагнирует, чистая процентная маржа продолжает снижаться, а просроченная задолженность – расти. Мы сохраняем рекомендацию «продавать» по обыкновенным акциям Банка Санкт-Петербург.

Событие. Банк Санкт-Петербург вчера опубликовал отчетность по МСФО за 3-ий квартал 2012 г.

Комментарий. Чистая прибыль БСПБ за 3-ий квартал по МСФО является самой высокой в этом году: 0.7 млрд. руб., но при этом чистые процентные доходы снизились, а расходы по резервам возросли. Объяснение – доходы от продажи инвестиционной собственности (0.2 млрд. руб.), в том числе являвшейся взысканным объектом залога доли владения в аэропорту Калининграда, и максимальные за два года доходы от торговых ценных бумаг.(0.3 млрд. руб.). Таким образом, рекордная квартальная прибыль была достигнута за счет по сути единоразовых доходов.

Как мы и ожидали, чистый процентный доход снизился (на 5% кв-к-кв) как за счет снижения доходности кредитов, так и в связи с ростом стоимости депозитов, в основном, физических лиц. Менеджмент считает, что чистая процентная маржа прекратит снижение в 4-ом квартале, но у нас есть сомнения в этом с учетом общего повышения банками ставок по вкладам, а также признанием менеджмента того, что переориентация на кредитование более мелких предприятий и населения идет медленнее, чем ожидалось.

Несмотря на стагнацию кредитного портфеля (рост 0.7% кв-к-кв) просроченная более, чем на 90 дней задолженность продолжает расти, поднявшись с 4.2% до 5.0% за квартал. Это привело к росту уровня резервов с 9.14% до 9.50% в 3-ем квартале и росту расходов по резервам на 7% кв-к-кв. В то же время относительно низкая просрочка до 90 дней (0.19%) позволяет надеяться на то, что рост резервов в 4-ом квартале будет более сдержанным. Некоторую дополнительную уверенность в этом придают заверения менеджмента в том, что резервы под проблемные кредиты Группе JFC уже полностью сформированы.

Менеджмент БСПБ подтвердил, что текущие значения достаточности капитала (9.8% на основе капитала 1 уровня Базелю) ограничивают рост бизнеса, вследствие чего основные акционеры банка обсуждают следующие варианты действий:

Возможность невыплаты дивидендов по привилегированным акциям по итогам 2012 года;

Привлечение дополнительного акционерного капитала, вероятнее всего, от текущих акционеров в связи с низкими котировками акций банка;

Дополнительные размещения субординированных долговых инструментов.

По оценкам менеджмента, потребность БСПБ в дополнительном капитале на 2013 год составляет $50-100 млн. Отсутствие четкой стратегии по привлечению дополнительного капитала и возможная невыплата дивидендов по привилегированным акциям, что будет крайне чувствительным для не связанных с банком их держателей, создают дополнительную неопределенность, оказывающую давление и на обыкновенные акции БСПБ.

Таким образом, в целом мы сохраняем рекомендацию «продавать» по обыкновенным акциям БСПБ.

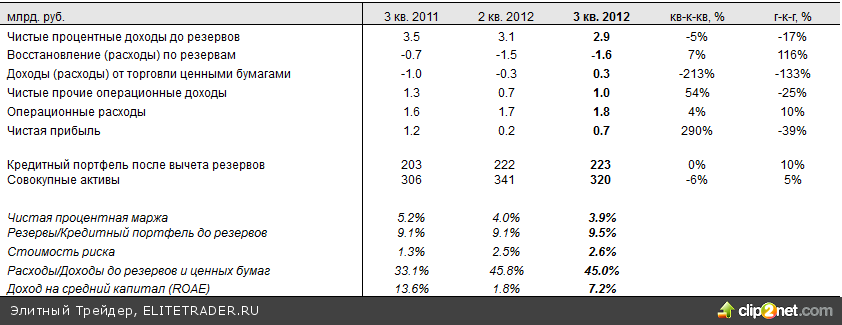

Финансовые результаты БСПБ по МСФО

Татнефть обнародовала финансовую отчетность за 3 кв. 2012 г по US GAAP

Накануне Татнефть представила финансовые результаты за 3 кв. 2012 г по US GAAP, которые в части потоков от операционной деятельности до изменения в оборотном капитале оказались ожидаемо хорошими за счет действия эффекта от перевернутых «ножниц Кудрина». Однако, негативная динамика оборотного капитала (прежде всего, за счет роста дебиторской задолженности) и увеличение CAPEX привели к тому, что величина свободного денежного потока находилась вблизи нулевых отметок. Этот факт может оказать охлаждающее воздействие на динамику котировок TATN, которые с начала года являются одними из лидеров в секторе. Более подробно см. наш flashnote «Отчетность Татнефти за 3 кв. 2012 г по US GAAP: денежные потоки не порадовали» от 06.12.2012 г.

Событие. Вчера Татнефть опубликовала финансовую отчетность по US GAAP за 3 кв. 2012.

Комментарий. Как мы уже отмечали, третий квартал 2012 года прошел под знаком восстановления чистого дохода нефтяников в upstream (по нашим оценкам, этот показатель вырос с $ 16.5 до $ 28.3/bbl) в результате действия эффекта от перевернутых «ножниц Кудрина». В результате EBITDA Татнефти выросла кв-к-кв на 114 % (до $ 1.22 млрд.), повторив рекордные значения первого квартала 2012 г и оказавшись на 4 % лучше нашего прогноза за счет оптимизации каналов продаж. Однако квартальный рост дебиторской задолженности (почти на $ 500 млн.) и CAPEX (с $ 410 до $ 470 млн.) привели к тому, что свободные денежные компании находились вблизи нулевых отметок. Мы ожидаем, что вышедшие результаты могут оказать охлаждающее воздействие на динамику котировок TATN (из-за низкого значения FCF), и пока не видим основания для пересмотра нашего уровня target price, сохраняя рекомендацию «Держать». Более подробно см. наш flashnote «Отчетность Татнефти за 3 кв. 2012 г по US GAAP: денежные потоки не порадовали» от 06.12.2012 г. Телеконференция менеджмента состоится сегодня в 16.00 по мск.

Финансовые результаты Татнефти за 3 кв. 2012 г по US GAAP

РусГидро может изменить параметры допэмиссии

По данным газеты Коммерсант, РусГидро может отменить или изменить условия допэмиссии на 110 млрд. акций. Отказ размещать ранее утвержденную допэмиссию, согласованную с правительством и Президентом, выглядит немного странно. Поддержка новой инициативы 6 членами СД, увеличивает шансы отмены утвержденных параметров эмиссии, тем не менее, как нам кажется, более важной информацией будут причины отмены

Событие. По данным газеты Коммерсант, РусГидро может отменить или изменить условия допэмиссии на 110 млрд. акций. Ранее планировалось за счет размещения акций привлечь 50 млрд. руб. из бюджета и ряд активов. в числе которых 40% акций Иркутскэнерго.

Коммерсант сообщает, что один из членов совета директоров РусГидро Владимир Таций предложил отменить уже утвержденное решение о размещении акций и инициировать новое собрание акционеров для утверждения новых условий. По данным издания, предложение поддерживают 6 членов совета директоров (из 13).

Комментарий. Издание не сообщает о причинах и возможных изменениях в условиях размещения. Механизм утверждения допэмисии в госкомпании довольно сложный, соответственно изменение условия потребует время. В данной связи, отказ размещать ранее утвержденную допэмиссию, согласованную с правительством и Президентом, выглядит немного странно.

Поддержка новой инициативы 6 членами СД, увеличивает шансы отмены утвержденных параметров эмиссии. Как нам кажется, более важной информацией будут причины отмены.

В четверг ключевые биржевые индикаторы продолжили подъем. Инвесторы проигнорировали понижение ЕЦБ прогнозов по темпам роста экономики ЕС в 2012-2013 гг, сосредоточив свое внимание на статистике из США и росте акций Apple.

М. Драги на пресс-конференции после заседания ЕЦБ сообщил, что в 2013 году экономика ЕС останется слабой. Макроэкономический прогноз ЕЦБ для еврозоны на период с 2012 по 2014 гг. ухудшен: теперь ожидается снижение ВВП региона в текущем году на 0.4-0.6% против ожидавшихся ранее 0.2-0.6%, в следующем году - на 0.3-0.9%, ранее ожидалось, что в 2013 году может наблюдаться как снижение ВВП вплоть до 0.3%, так и рост показателя на 1.4%. В 2014 году ЕЦБ ожидает роста экономики на 0.2-2.2%.

В США была опубликована традиционная статистика с рынка труда, согласно ей число американцев, впервые обратившихся за пособием по безработице, на прошлой неделе упало на 25 тыс. - до 370 тыс. Эксперты ожидали снижения всего на 13 тыс. Росту индексов в Штатах помогал и подъем бумаг Apple, которые корректировались после сильного падения накануне.

В России биржевые индикаторы также демонстрировали рост. Дорожающие бумаги нефтегазового сектора, вкупе с продолжающимся ралли в акциях ГМК Норильский никель способствовали этому.

Сегодня утром настроения в Азии преимущественно оптимистические. Цены на нефть и фьючерсы на индексы США торгуются в «зеленой зоне». Участники рынка позитивно реагирую на вчерашнюю статистику в Штатах. На этом фоне можно ожидать роста российских акций на открытии. Однако финал дня определят ноябрьские данные с рынка труда США.

БСПБ: прибыль за счет единоразовых статей

Чистая прибыль БСПБ за 3-ий квартал по МСФО является самой высокой в этом году: 0.7 млрд. руб., однако она достигнута в основном за счет единоразовых статей: доходов от продажи инвестиционной собственности (0.2 млрд. руб.) и максимальных за два года доходов от торговых ценных бумаг.(0.3 млрд. руб.). При этом кредитный портфель стагнирует, чистая процентная маржа продолжает снижаться, а просроченная задолженность – расти. Мы сохраняем рекомендацию «продавать» по обыкновенным акциям Банка Санкт-Петербург.

Событие. Банк Санкт-Петербург вчера опубликовал отчетность по МСФО за 3-ий квартал 2012 г.

Комментарий. Чистая прибыль БСПБ за 3-ий квартал по МСФО является самой высокой в этом году: 0.7 млрд. руб., но при этом чистые процентные доходы снизились, а расходы по резервам возросли. Объяснение – доходы от продажи инвестиционной собственности (0.2 млрд. руб.), в том числе являвшейся взысканным объектом залога доли владения в аэропорту Калининграда, и максимальные за два года доходы от торговых ценных бумаг.(0.3 млрд. руб.). Таким образом, рекордная квартальная прибыль была достигнута за счет по сути единоразовых доходов.

Как мы и ожидали, чистый процентный доход снизился (на 5% кв-к-кв) как за счет снижения доходности кредитов, так и в связи с ростом стоимости депозитов, в основном, физических лиц. Менеджмент считает, что чистая процентная маржа прекратит снижение в 4-ом квартале, но у нас есть сомнения в этом с учетом общего повышения банками ставок по вкладам, а также признанием менеджмента того, что переориентация на кредитование более мелких предприятий и населения идет медленнее, чем ожидалось.

Несмотря на стагнацию кредитного портфеля (рост 0.7% кв-к-кв) просроченная более, чем на 90 дней задолженность продолжает расти, поднявшись с 4.2% до 5.0% за квартал. Это привело к росту уровня резервов с 9.14% до 9.50% в 3-ем квартале и росту расходов по резервам на 7% кв-к-кв. В то же время относительно низкая просрочка до 90 дней (0.19%) позволяет надеяться на то, что рост резервов в 4-ом квартале будет более сдержанным. Некоторую дополнительную уверенность в этом придают заверения менеджмента в том, что резервы под проблемные кредиты Группе JFC уже полностью сформированы.

Менеджмент БСПБ подтвердил, что текущие значения достаточности капитала (9.8% на основе капитала 1 уровня Базелю) ограничивают рост бизнеса, вследствие чего основные акционеры банка обсуждают следующие варианты действий:

Возможность невыплаты дивидендов по привилегированным акциям по итогам 2012 года;

Привлечение дополнительного акционерного капитала, вероятнее всего, от текущих акционеров в связи с низкими котировками акций банка;

Дополнительные размещения субординированных долговых инструментов.

По оценкам менеджмента, потребность БСПБ в дополнительном капитале на 2013 год составляет $50-100 млн. Отсутствие четкой стратегии по привлечению дополнительного капитала и возможная невыплата дивидендов по привилегированным акциям, что будет крайне чувствительным для не связанных с банком их держателей, создают дополнительную неопределенность, оказывающую давление и на обыкновенные акции БСПБ.

Таким образом, в целом мы сохраняем рекомендацию «продавать» по обыкновенным акциям БСПБ.

Финансовые результаты БСПБ по МСФО

Татнефть обнародовала финансовую отчетность за 3 кв. 2012 г по US GAAP

Накануне Татнефть представила финансовые результаты за 3 кв. 2012 г по US GAAP, которые в части потоков от операционной деятельности до изменения в оборотном капитале оказались ожидаемо хорошими за счет действия эффекта от перевернутых «ножниц Кудрина». Однако, негативная динамика оборотного капитала (прежде всего, за счет роста дебиторской задолженности) и увеличение CAPEX привели к тому, что величина свободного денежного потока находилась вблизи нулевых отметок. Этот факт может оказать охлаждающее воздействие на динамику котировок TATN, которые с начала года являются одними из лидеров в секторе. Более подробно см. наш flashnote «Отчетность Татнефти за 3 кв. 2012 г по US GAAP: денежные потоки не порадовали» от 06.12.2012 г.

Событие. Вчера Татнефть опубликовала финансовую отчетность по US GAAP за 3 кв. 2012.

Комментарий. Как мы уже отмечали, третий квартал 2012 года прошел под знаком восстановления чистого дохода нефтяников в upstream (по нашим оценкам, этот показатель вырос с $ 16.5 до $ 28.3/bbl) в результате действия эффекта от перевернутых «ножниц Кудрина». В результате EBITDA Татнефти выросла кв-к-кв на 114 % (до $ 1.22 млрд.), повторив рекордные значения первого квартала 2012 г и оказавшись на 4 % лучше нашего прогноза за счет оптимизации каналов продаж. Однако квартальный рост дебиторской задолженности (почти на $ 500 млн.) и CAPEX (с $ 410 до $ 470 млн.) привели к тому, что свободные денежные компании находились вблизи нулевых отметок. Мы ожидаем, что вышедшие результаты могут оказать охлаждающее воздействие на динамику котировок TATN (из-за низкого значения FCF), и пока не видим основания для пересмотра нашего уровня target price, сохраняя рекомендацию «Держать». Более подробно см. наш flashnote «Отчетность Татнефти за 3 кв. 2012 г по US GAAP: денежные потоки не порадовали» от 06.12.2012 г. Телеконференция менеджмента состоится сегодня в 16.00 по мск.

Финансовые результаты Татнефти за 3 кв. 2012 г по US GAAP

РусГидро может изменить параметры допэмиссии

По данным газеты Коммерсант, РусГидро может отменить или изменить условия допэмиссии на 110 млрд. акций. Отказ размещать ранее утвержденную допэмиссию, согласованную с правительством и Президентом, выглядит немного странно. Поддержка новой инициативы 6 членами СД, увеличивает шансы отмены утвержденных параметров эмиссии, тем не менее, как нам кажется, более важной информацией будут причины отмены

Событие. По данным газеты Коммерсант, РусГидро может отменить или изменить условия допэмиссии на 110 млрд. акций. Ранее планировалось за счет размещения акций привлечь 50 млрд. руб. из бюджета и ряд активов. в числе которых 40% акций Иркутскэнерго.

Коммерсант сообщает, что один из членов совета директоров РусГидро Владимир Таций предложил отменить уже утвержденное решение о размещении акций и инициировать новое собрание акционеров для утверждения новых условий. По данным издания, предложение поддерживают 6 членов совета директоров (из 13).

Комментарий. Издание не сообщает о причинах и возможных изменениях в условиях размещения. Механизм утверждения допэмисии в госкомпании довольно сложный, соответственно изменение условия потребует время. В данной связи, отказ размещать ранее утвержденную допэмиссию, согласованную с правительством и Президентом, выглядит немного странно.

Поддержка новой инициативы 6 членами СД, увеличивает шансы отмены утвержденных параметров эмиссии. Как нам кажется, более важной информацией будут причины отмены.

/Элитный Трейдер, ELITETRADER.RU/

http://elitetrader.ru/uploads/posts/2012-06/1338533813_logo.png Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба