28 марта 2013 Газпромбанк | Tele2 | ТГК-5 | Банк Возрождение (VZRZ) | ОАО "Газпром" | ВТБ (VTBR) Назаров Александр, Тулинов Юрий, Питалефф Александр, Клапко Андрей, Хромушин Иван, Котляров Дмитрий, Баикин Виталий, Шевелева Наталья, Васин Сергей

Среда – день меняющихся настроений. Рынок акций РФ открылся в неплохом плюсе, к середине дня опустился к минимумам года, но к вечеру развернулся и вышел снова в плюс. Индекс ММВБ опускался ниже 1410 п., обновив годовой минимум, после чего отскочил до 1425 п. По итогам торгов индекс ММВБ составил 1425,0 п. (+0,6%, минимум дня и года - 1407,36 п.), РТС – 1446,04 п. (+0,04%). В лидерах была энергетика: бумаги ФСК (+3,6%), Русгидро (4%), Холдинга МРСК (+3,8%) отскакивали после распродаж начала недели. А вот в аутсайдерах, привычно для последнего времени, были банки – Сбербанк (-0,3%) и особенно ВТБ (-1,5%) на фоне кипрских проблем не позволили индексам вырасти еще больше. Ситуация с Кипром, похоже, продолжает давить на рынки. Сегодня все ожидают открытия кипрских банков – реакция вкладчиков непредсказуема. Кроме того, вчера в течение дня выходила слабая макростатистика. Слабее ожиданий рынка оказались индексы потребительского доверия в еврозоне, сильнее ожидаемого упали также незавершенные сделки по покупке недвижимости в США. Нефть остается островком спокойствия на фоне новостей о падении запасов нефти в США и увеличения объемов нефтепереработки в стране в преддверии летнего «водительского» сезона. Майский фьючерс на Brent стоит на уровне 109,7 долл. за баррель, недельная вершина.

Прогноз на сегодня: Внешний фон однозначно негативный. Падает Азия – на 0,4-0,5%, кроме Китая, где снижение составляет более 2,5%. В серьезном минусе и американские фьючерсы – на 0,3-0,4%, за последние две недели они так сильно падали только в прошлый понедельник, когда вышли первые тревожные новости по Кипру. Мы ожидаем, что российский рынок на открытии может обновить годовые минимумы, с потерями примерно в 0,5%. Упасть дальше, скорее всего, не позволит нефть. Главное событие дня – третье, окончательное чтение динамики ВВП США за 4К12 в 16:30 мск. А до этого можно будет следить за данными из еврозоны – в 11:00 мск Германия выпустит данные о розничных продажах за февраль, в 12:55 мск там же выйдут данные о безработице в марте

Обзор валютного рынка Вчера российский рубль оставался под давлением негативной конъюнктуры. На ММВБ национальная валюта потеряла 19 коп. против доллара (до 31,04 руб.) и 8 коп. против корзины (до 34,91 руб.), укрепившись при этом на 6 коп. против евро (до 39,63 руб.). Объем торгов по паре USDRUB_TOM при этом существенно возрос – до 5,6 млрд долл. Стоит при этом заметить, что динамика российского рубля за более длительный период пока выглядит не столь пугающе, если сравнить ее с другими валютами развивающихся стран. Так, по нашим подсчетам, если с начала 2013 года рубль потерял 1,6% против доллара, то сводный индекс валют прочих развивающихся стран – 2,1% (см. график ниже). К тому же индийская рупия и бразильский реал – две из трех валют, демонстрирующих более сильную динамику с начала года, чем рубль, - показали существенно более слабую динамику в 2012 году, что дает возможность предполагать технический отскок. Так, по итогам прошлого года рупия потеряла 2,96% против доллара, реал – 9,01%, в то время как рубль укрепился на 5,17%.

КОММЕНТАРИЙ ТРЕЙДЕРА Удачным выдался вчерашний день. Рынок открылся повышением, затем прошла мощная волна продаж, но после нее возобновился рост. Индекс ММВБ к концу дня достиг 1 400 п. Торги закончились на дневных максимумах, котировки поднялись на 20 б. п. при солидном обороте. Впрочем, банки опять были в отстающих, чему было две причины: по- прежнему активные продажи акций европейских банков и сохраняющееся влияние кипрской истории. В итоге ВТБ к закрытию опустился до нового минимума за последние четыре года (в такое даже с трудом верится). Металлургические акции тоже пострадали, но несильно. Нефтяной сектор же опять вырос. На этой неделе он открывает перед инвесторами лучшие возможности для «защитных» позиций. Лидерами здесь стали обыкновенные и привилегированные акции Сургутнефтегаза, а также бумаги Татнефти и Лукойла. Не страдает на этой неделе от продаж и телекоммуникационный сектор. Котировки здесь даже немного подросли. Сегодня – последний день квартала в США и Европе. Американский рынок вновь выступил хорошо, после того как заставил нас понервничать в ожидании распродажи. В прошлом году S&P 500 и курс евро коррелировали друг с другом, однако в последние два месяца картина изменилась на противоположную. Сегодня мы ожидаем разворота на рынке, но далеко не масштабного. Вчера после закрытия торгов Газпром опубликовал финансовые результаты за 2012 год по РСБУ, и они не оправдали ожиданий, что может вылиться в снижение дивидендов. Инвесторы, конечно, едва ли обрадуются, но рынок уже упал так низко, что, возможно, и не отреагирует на эту новость. Нам же остается только стиснуть зубы и терпеть

Банк «Возрождение»: результаты за 4К12 – ниже комиссионный доход, ниже прибыль

Тикер VZRZ

Цена 506,20 руб.

Целевая цена 861,00 руб.

Потенциал роста 70%

Рекомендация ЛУЧШЕ РЫНКА

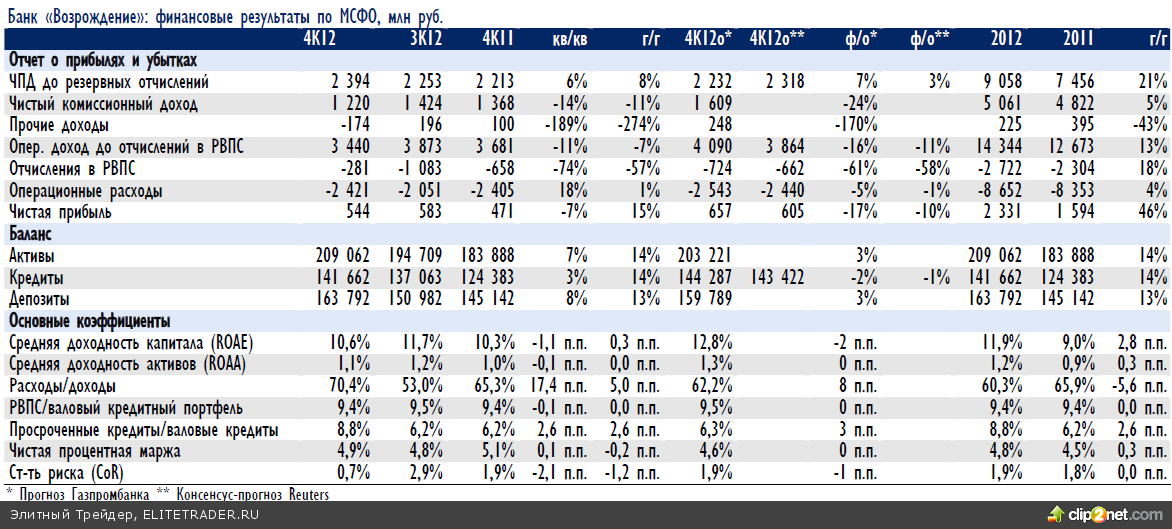

Чистая прибыль сократилась вместе с комиссионным доходом. Чистая прибыль за 4К12 составила 544 млн руб. (снижение на 7% кв/кв и рост на 15% г/г), что на 17% ниже нашей оценки и на 10% – консенсус-прогноза. За год в целом чистая прибыль поднялась на 46% г/г до 2,33 млрд руб. при ROAE в 11,9%. Самый неприятный сюрприз преподнес комиссионный доход, сократившийся на 14% кв/кв, хотя в конце года он обычно бывает высоким. Качество активов: низкие отчисления в РВПС, но доля просроченных кредитов растет. По итогам года отношение просроченных кредитов и РВПС к валовым кредитам составило 9,4% и 8,8% соответственно (9,5% и 6,2% на конец 3К12). Отметим, что отчисления в РВПС оказались намного ниже, чем ожидалось, а стоимость риска в 4К12 равнялась 0,7% (1,9% за весь 2012 году), что может быть связано с волатильностью от квартала к кварталу. Тем не менее доля просроченных кредитов выросла на 2,6 п.п., в силу того, что крупный проблемный корпоративный кредит (на сумму в 3,7 млрд руб.), анонсированный банком еще в 3К12, перешел в категорию займов, просроченных более чем на 90 дней. Динамика балансовых показателей: активы и депозиты выше прогнозов, а объем кредитов – ниже. Активы и депозиты в 4К12 выросли соответственно на 7% и 8% кв/кв и на 14% и 13% г/г, что превосходит наши прогнозы. Объем кредитов, напротив, увеличился немного скромнее, чем мы ожидали (+3% кв/кв и +14% г/г), по причине замедленного роста розничных кредитов (+5% кв/кв и +35% г/г). ЧПМ стабильна. Мы ожидали некоторого снижения рентабельности, однако чистая процентная маржа не упала относительно уровня 3К12 и составила 4,9% в 4К12 и 4,8% по итогам всего года. Повышение стоимости фондирования на 20 б. п. до 4,5% в терминах средней ставки по процентным обязательствам банк сумел компенсировать аналогичным приростом средней доходности процентных активов, которая в итоге достигла 9,1%. Расходы под контролем. Банк добился уверенного контроля над издержками: в 4К12 операционные расходы выросли на 17% кв/кв, но всего на 1% г/г. По итогам 2012 года издержки увеличились всего на 4% г/г (на 16% в 2011 году). Отношение операционных издержек к операционным доходам в 4К12 поднялось до 70,4%, однако за 2012 год этот коэффициент понизился на 5,6 п.п. до 60,3%. Результаты неоднозначны. Возможно некоторое давление на котировки. В целом результаты выглядят неплохо: высокая чистая процентная маржа, уверенный контроль над издержками. Но картину портят два серьезных обстоятельства. Если неожиданное сокращение комиссионного дохода можно посчитать временным явлением, то рост доли просроченных корпоративных кредитов в будущем может грозить новым витком отчислений в РВПС. Мы полагаем, что результаты банка могут быть восприняты умеренно негативно

ВТБ намерен увеличить уровень дивидендных выплат за 2012 год. Нейтрально

Тикер VTBR

Цена 0,05 руб.

Целевая цена 0,09 руб.

Потенциал роста 76%

Рекомендация ЛУЧШЕ РЫНКА

Новость: Банк ВТБ может по итогам 2012 года выплатить дивиденды в размере 15% от чистой прибыли по МСФО (12% было выплачено за 2011 год). Об этом сообщил на заседании консультационного совета акционеров (КСА) банка зампред правления ВТБ Герберт Моос. Предполагая, что чистая прибыль банка в 2012 году останется на уровне 2011 года (90,5 млрд руб.), совокупный объем выплат может составить 13,5 млрд руб. или 0,0013 руб. на акцию (текущая доходность 2,7%). Если данный объем дивидендных выплат будет утвержден, он окажется рекордным в истории банка. Эффект на компанию: Данный шаг выглядит с одной стороны несколько неожиданным, с учетом не самого простого для финансовых результатов ВТБ года, а также некоторого давления на капитал. С другой стороны, данный шаг укладывается в новую дивидендную стратегию банка, которая предусматривает увеличение выплат как раз до 15% от консолидированной прибыли группы, а также может быть направлен на повышение инвестиционной привлекательности бумаг в преддверии ожидаемого размещения допэмиссии. Напомним, что в случае одобрения акции ВТБ сравняются по доходности с «обычкой» Сбербанка (2,6-2,7%). Эффект на акции: Нейтрально. Позитивный эффект от увеличения выплат видимо будет компенсирован сохраняющейся невысокой доходностью в абсолютном выражении, а также ожиданиями повышенного давления на капитал банка

Дивиденды Газпрома по итогам 2012 г. могут снизиться до 5,9-6,2 руб. на акцию

Тикер GAZP

Цена 136,4 руб.

Целевая цена 8,1 долл./

250,1 руб.

Потенциал роста 83%

Рекомендация ЛУЧШЕ РЫНКА

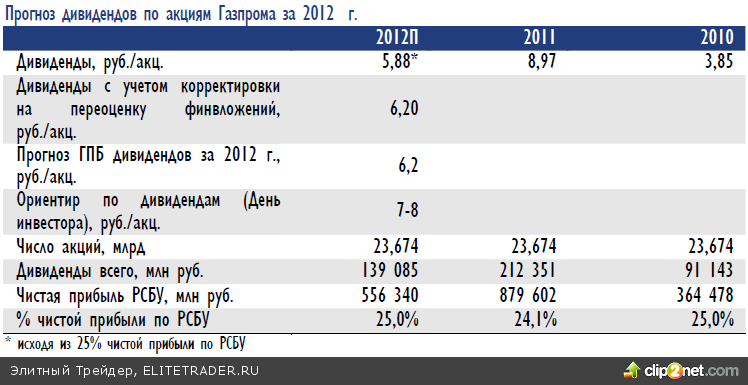

Новость: Газпром опубликовал отчетность за 4К12 и 2012 г. по РСБУ. Чистая прибыль головной компании группы Газпром, являющаяся базой для расчета дивидендов, снизилась на 37% по сравнению с результатом за 2011 г. до 556 млрд руб. Эффект на компанию: Причинами снижения чистой прибыли в 2012 г. стал рост ставок НДПИ на газ и снижение темпов роста цен на внутреннем рынке. Кроме того, на величину чистой прибыли повлияло отражение на балансе головной компании эффекта от ретроактивных корректировок цен на газ в размере 113,9 млрд руб., переоценки финвложений – в основном акций Газпром нефти – в размере 31,5 млрд руб. Исходя из размера чистой прибыли при выплате 25% по РСБУ дивиденды за 2012 г. могут составить 5,9 руб. на акцию, а дивидендная доходность – 4,3%. Вместе с тем мы полагаем, что в соответствии с дивидендной политикой Газпром может повысить размер дивидендов, проведя обратную корректировку бумажного убытка от переоценки акций Газпром нефти. В этом случае дивиденды могут составить 6,2 руб. на акцию, а дивидендная доходность 4,5%. Мы снижаем наш прогноз дивидендов по акциям Газпрома за 2012 г. до 6,2 руб на акцию. Вместе с тем мы отмечаем, что снижение дивидендов, вероятно, будет иметь разовый характер. В 2013 г. не ожидается эффекта ретроактивных платежей, кроме того, темпы роста цен на газ на внутреннем рынке вновь увеличатся до 15%.

Структура КЭС может приобрести госпакет ТГК-5. Позитивно

Тикер TGKЕ

Цена 0,0034 руб.

Новость: Вчера ФАС удовлетворила ходатайство Merol Trading о приобретении 25,09% акций ТГК-5. Merol Trading – компания, зарегистрированная на Кипре и подконтрольная КЭС Холдингу Виктора Вексельберга. Эффект на компанию: На данный момент КЭС контролирует 21,18% ТГК-5 напрямую и еще 19,0% через IES Ltd. и 11,15% Merol Trading, что в сумме превышает 51%. Напомним, что госпакет ТГК-5 был выставлен на тендер в рамках приватизации, с минимальной ценой продажи 0,0035 руб. за акцию. Торги должны были завершиться 13 марта, но были перенесены на 12 апреля. До этого пакет выставлялся на торги еще в 2011 г., но тогда не нашел покупателя. Теперь же продажа может состояться, учитывая удовлетворение заявки Merol Trading. Это согласуется с заявлением Виктора Вексельберга о планах по вложению части средств, полученных от продажи доли в ТНК-BP, в подконтрольные ему генкомпании, которые перегружены долгами и имеют большие инвестобязательства. Эффект на акции: Удовлетворение заявки Merol Trading означает вероятное участие компании в тендере, и повышает шансы того, что он состоится. Учитывая, что у Merol уже есть 11% акций ТГК-5, покупка еще 25% приведет к необходимости выставления оферты миноритариям. В 2009 г. Merol Trading уже выставляла оферту по Волжской ТГК, и мы считаем такое развитие событий весьма вероятным. С этой точки зрения новость должна поддержать котировки генкомпании. Впрочем, минимальная цена продажи акций ТГК-5 всего на 3% выше вчерашней цены закрытия на ММВБ (по итогам торгов бумага выросла на 4,95%). Однако цена может возрасти в случае интереса со стороны других участников

Компания «М.видео» опубликовала финансовые результаты по МСФО за 2012 г. Нейтрально

Тикер MVID RX

Цена 238,46 руб

Новость: Компания «М.видео» вчера опубликовала финансовые результаты по МСФО за 2012 г. Эффект на компанию: Выручка выросла на 19% г/г в рублях до 133,6 млрд руб., валовая прибыль – на 20% до 33,0 млрд руб. (валовая рентабельность составила 24,7% против консенсус-прогноза по данным Bloomberg 24,85%). Общехозяйственные и административные расходы как процент от выручки практически не изменились год к году: 20,6% в 2012 г. по сравнению с 20,5% в 2011 г. В результате EBITDA выросла на 21% и составила 7,53 млрд руб., совпав с прогнозами аналитиков. Рентабельность EBITDA составила, как и годом ранее, 5,6%. Чистая прибыль достигла 4,14 млрд руб. (+23% г/г), на 2% превзойдя консенсус. Чистая рентабельность составила 3,0%, не изменившись по сравнению с уровнем прошлого года. Эффект на акции: Поскольку основные финансовые показатели были близки к консенсус-прогнозу, мы ожидаем нейтрального эффекта на акции

Evraz намерен продать 85% в Highveld Steel and Vanadium за 320 млн долл. Позитивно

Тикер EVR LN

Цена 219,90 GBp

Целевая цена 513,53 GBp

Потенциал роста 134%

Рекомендация ЛУЧШЕ РЫНКА

Новость: Evraz объявил о подписании протокола о намерении продать 85% в Evraz Highveld Steel and Vanadium (Южная Африка) консорциуму Nemascore (Pty) Ltd. Примерная стоимость сделки составляет 320 млн долл. Средства будут направлены на общекорпоративные цели. Стороны планируют завершить сделку во 2К13. Эффект на компанию: Evraz Highveld Steel and Vanadium – вертикально интегрированная компания, производящая сталь и ванадиевый шлак. Металлургический завод, расположенный в г. Эмалахени, Мпумаланга, производит чугун и стальную продукцию, а также ванадиевый шлак; руда для стального производства добывается на шахте Мапокс в Руссенекале в Лимпопо. В 2012 году было произведено около 572 тыс. т стального проката и 43 тыс. т ванадиевого шлака Выручка Highveld Steel and Vanadium составила в 2012 году 532 млн долл., а операционный убыток – 114 млн долл. (-18 млн долл. в 2011 году, при более благоприятном рынке). EBITDA убыток составил 85 млн долл. На 31 декабря 2012 года общая стоимость активов составляла около 396 млн долл. Evraz приобрел 85% в Highveld Steel and Vanadium в несколько итераций, начиная с 2006 года, потратив в сумме около 700 млн долл. Рыночная капитализация данной дочерней компании до объявления сделки составляла 139 млн долл. 100% акционерного капитала в Highveld Steel and Vanadium оценено на уровне 376 млн долл. На наш взгляд, высокая премия частично объясняется отсутствием дисконта за ликвидность и премией за контроль. Мы полагаем, что Evraz получил хорошую цену за данный актив. Сокращение чистого долга (мы оцениваем в 6,2 млрд долл. на конец 2012) и возможного убытка в 2013 на EBITDA уровне могут быть главными позитивными моментами данной сделки. Продажа позволит Евразу сосредоточиться на ключевых активах. Развитие ванадиевого бизнеса будет по-прежнему основано на интегрированной модели, объединяющей активы в России, США, Европе и оставшиеся активы в ЮАР. По нашим оценкам, Evraz торгуется по показателю 2013 EV/EBITDA на уровне 4,4х без учета данной сделки, и коэффициент снижается с учетом сделки до 4,1х, то есть достаточно существенно. К тому же инвестиционная история группы становится более привлекательной. Эффект на акции: Мы полагаем, что данная сделка позитивна для котировок компании

На шахте Евраза приостановлена добыча угля – не ждем влияния на продажи в 2013. Нейтрально

Новость: На шахте Осинниковская (группа «Евраз») приостановлена добыча коксующегося угля из-за подтопления выработок. Шахта, тем не менее, будет вести отгрузку угля потребителям со склада. На данной шахте добывается уголь премиальной марки «Ж». Эффект на компанию: По нашей оценке, шахта Осинниковская добывает около 120-130 тыс. тонн рядового угля в месяц, что трансформируется в 1,44–1,56 млн тонн угля в год (7-8% от ожидаемого нами производства рядового угля группой в 2013 г, на консолидированной основе). Как мы понимаем, эффект на производство группой угля в 2013 году из-за аварии будет очень незначительным, притом что негативного эффекта на продажи может вовсе не быть. Эффект на акции: Мы не видим существенного риска для финансовых показателей группы «Евраз» из-за вышеупомянутой аварии, а потому рассматриваем эту новость как нейтральную для котировок акций

Прогноз финансовых результатов Распадской за 2П12. Ожидаем слабые результаты. Нейтрально для акций

Тикер RASP

Цена 2,10 долл.

Целевая цена 4,00 долл.

Потенциал роста 90%

Рекомендация ЛУЧШЕ РЫНКА

Новость: В пятницу Распадская опубликует финансовые результаты за 2012 год по МСФО. Эффект на компанию: Распадская публикует финансовую отчетность на полугодовой основе. Во втором полугодии 2012 года на фоне восстановления добычи угля после аварии группа нарастила продажи угольного концентрата на 17% относительно 1П12. При этом из-за крайне неблагоприятного рынка средневзвешенная цена реализации угольного концентрата снизилась на 21% в долларовом исчислении. Соответственно, мы ожидаем падения выручки во 2П12 на 8% относительно 1П12 до 263 млн долл. EBITDA, по нашим ожиданиям, составит 40 млн долл., EBITDA рентабельность соответственно снизится до 15% по сравнению с 35% в 1П12 (выручка и EBITDA по году – 548 млн долл. и 139 млн долл.). Со стороны выручки мы не ожидаем больших сюрпризов, так как Распадская уже опубликовала достаточно детализированные операционные данные. На уровне EBITDA сюрпризы возможны, однако внимание рынка сосредоточено на восстановлении объемов продаж, которые, соответственно, на фоне ожидаемого роста цен с текущего низкого уровня должны трансформироваться в улучшение показателей. Мы полагаем, что во 2П12 Распадская продемонстрирует самые слабые финансовые показатели в 2012-2013 году (мы ожидаем EBITDA в 2013 году на уровне 299 млн долл.). В 2012 Распадская добыла 7 млн т угля, и менеджмент ожидает нарастить добычу на 40% г/г в 2013 году. Мировой угольный рынок сейчас относительно слаб, и основное внимание игроков будет сосредоточено на прогнозах менеджмента по продажам в 2013 году. Отметим, что Распадская продолжает демонстрировать позитивные сдвиги в отношении наращивания экспорта, что видно по операционным данным за 4К12 (+45% кв/кв) и недавно подписанный контракт с Hyundai Steel Company (поставки с постепенным ростом до 300 тыс т в год, притом что весь экспорт за 2012 год составил 769 тыс. т). Эффект на акции: Мы полагаем, что в случае сохранения прогноза по добыче результаты будут восприняты рынком нейтрально

ВТБ покупает Теле2 Россия с целью продажи актива позднее. Можно ожидать перепродажи Ростелекому. Позитивно для акций Ростелекома

Tele2

Тикер TEL2B SS

Цена 108 SEK

Ростелеком

Тикер RTKM

Цена 123,05 руб.

Целевая цена 153,00 руб.

Потенциал роста 24%

Рекомендация ЛУЧШЕ РЫНКА

Новость: Tele2 приняла решение о продаже своего российского подразделения группе ВТБ. Структура сделки предполагает выплату 2,4 млрд долл. за акции компании и погашение чистого долга «Tele2 Россия» в размере 1,15 млрд долл. Сделка проходит по мультипликатору EV/EBITDA 4,9 по результатам за 2012 год, а EV/Абонента составляет 154 долл. Завершить сделку планируется в ближайшее время. По сообщениям в СМИ, Альфа-групп готова сделать альтернативное предложение и заплатить за актив 3,6-4,0 млрд долл., а также сделать предложение по ее оставшейся части оператора. Эффект на компанию: Уход из России Теле2 рассматривался как один из вариантов развития компании еще в 2012 году. В России оператору не удалось получить лицензии на 3G и 4G что в значительной степени снизило инвестиционную привлекательность активов. Поэтому продажа – вполне логичный шаг. Так как Россия являлась основным драйвером роста для всей группы и приносила 30% выручки, продажа может быть негативно воспринята акционерами группы Теле2, однако все в большой степени зависит от того, куда компания направит вырученные средства, Мы предполагаем, что ВТБ выступает как финансовый инвестор и через некоторое время продаст актив одному из крупных игроков рынка. Альфа Групп уже обозначила свой интерес. Можно было бы ожидать, что Альфа действует в интересах Вымпелкома. На наш взгляд, наиболее оптимальным кандидатом для покупки актива у ВТБ является Ростелеком, который остро нуждается в усилении своих позиций на рынке сотовой связи. Если сейчас доля компании составляет всего 6%, то в случае объединения с активами Теле2 в России доля Ростелекома увеличилась бы до 16%, что позволило бы оператору окончательно закрепиться на рынке сотовой связи. Однако отметим, что Теле2 Россия является привлекательным активом для всех крупных операторов рынка. Поэтому пока рано говорить об окончательном разрешении судьбы активов Теле2 в России Эффект на акции: новость о продаже ценного актива может оказать давление на акции группы Теле2. При этом мы ожидаем поддержки цены акций всех операторов в период ожидания новостей о дальнейшей судьбе активов Теле2 в России. Особенно выделим акции Ростелекома, так как именно этот оператор, на наш взгляд, является главным кандидатом на приобретение

Одобрены цены выкупа акций Ростелекома и утвержден новый президент компании. Ожидаемо и позитивно для обыкновенных бумаг

Новость: Совет директоров Ростелекома вчера утвердил цену выкупа акций у несогласных с присоединением Связьинвеста акционеров на уровне 136,05 руб. за обыкновенную акцию и 95,24 руб. - за привилегированную. Совет директоров вчера же прекратил полномочия президента компании Александра Провоторова и утвердил на эту должность рекомендованного правительством Сергея Калугина, сооснователя дочерней компании Ростелекома – НТК. Эффект на компанию: Одобренные цены выкупа полностью соответствуют ожиданиям рынка. Смена директора Ростелекома также была объявлена за день до совета, и ее одобрение ожидалось. На наш взгляд, с приходом нового президента стоит ожидать преемственности стратегии развития Ростелекома. Эффект на акции: Утверждение цены выкупа и смены менеджмента Ростелекома положительно влияет на акции оператора. Однако это во многом отыгранные рынком новости. В целом же мы сохраняем позитивный взгляд на компанию и рекомендуем покупать акции Ростелекома.

Прогноз на сегодня: Внешний фон однозначно негативный. Падает Азия – на 0,4-0,5%, кроме Китая, где снижение составляет более 2,5%. В серьезном минусе и американские фьючерсы – на 0,3-0,4%, за последние две недели они так сильно падали только в прошлый понедельник, когда вышли первые тревожные новости по Кипру. Мы ожидаем, что российский рынок на открытии может обновить годовые минимумы, с потерями примерно в 0,5%. Упасть дальше, скорее всего, не позволит нефть. Главное событие дня – третье, окончательное чтение динамики ВВП США за 4К12 в 16:30 мск. А до этого можно будет следить за данными из еврозоны – в 11:00 мск Германия выпустит данные о розничных продажах за февраль, в 12:55 мск там же выйдут данные о безработице в марте

Обзор валютного рынка Вчера российский рубль оставался под давлением негативной конъюнктуры. На ММВБ национальная валюта потеряла 19 коп. против доллара (до 31,04 руб.) и 8 коп. против корзины (до 34,91 руб.), укрепившись при этом на 6 коп. против евро (до 39,63 руб.). Объем торгов по паре USDRUB_TOM при этом существенно возрос – до 5,6 млрд долл. Стоит при этом заметить, что динамика российского рубля за более длительный период пока выглядит не столь пугающе, если сравнить ее с другими валютами развивающихся стран. Так, по нашим подсчетам, если с начала 2013 года рубль потерял 1,6% против доллара, то сводный индекс валют прочих развивающихся стран – 2,1% (см. график ниже). К тому же индийская рупия и бразильский реал – две из трех валют, демонстрирующих более сильную динамику с начала года, чем рубль, - показали существенно более слабую динамику в 2012 году, что дает возможность предполагать технический отскок. Так, по итогам прошлого года рупия потеряла 2,96% против доллара, реал – 9,01%, в то время как рубль укрепился на 5,17%.

КОММЕНТАРИЙ ТРЕЙДЕРА Удачным выдался вчерашний день. Рынок открылся повышением, затем прошла мощная волна продаж, но после нее возобновился рост. Индекс ММВБ к концу дня достиг 1 400 п. Торги закончились на дневных максимумах, котировки поднялись на 20 б. п. при солидном обороте. Впрочем, банки опять были в отстающих, чему было две причины: по- прежнему активные продажи акций европейских банков и сохраняющееся влияние кипрской истории. В итоге ВТБ к закрытию опустился до нового минимума за последние четыре года (в такое даже с трудом верится). Металлургические акции тоже пострадали, но несильно. Нефтяной сектор же опять вырос. На этой неделе он открывает перед инвесторами лучшие возможности для «защитных» позиций. Лидерами здесь стали обыкновенные и привилегированные акции Сургутнефтегаза, а также бумаги Татнефти и Лукойла. Не страдает на этой неделе от продаж и телекоммуникационный сектор. Котировки здесь даже немного подросли. Сегодня – последний день квартала в США и Европе. Американский рынок вновь выступил хорошо, после того как заставил нас понервничать в ожидании распродажи. В прошлом году S&P 500 и курс евро коррелировали друг с другом, однако в последние два месяца картина изменилась на противоположную. Сегодня мы ожидаем разворота на рынке, но далеко не масштабного. Вчера после закрытия торгов Газпром опубликовал финансовые результаты за 2012 год по РСБУ, и они не оправдали ожиданий, что может вылиться в снижение дивидендов. Инвесторы, конечно, едва ли обрадуются, но рынок уже упал так низко, что, возможно, и не отреагирует на эту новость. Нам же остается только стиснуть зубы и терпеть

Банк «Возрождение»: результаты за 4К12 – ниже комиссионный доход, ниже прибыль

Тикер VZRZ

Цена 506,20 руб.

Целевая цена 861,00 руб.

Потенциал роста 70%

Рекомендация ЛУЧШЕ РЫНКА

Чистая прибыль сократилась вместе с комиссионным доходом. Чистая прибыль за 4К12 составила 544 млн руб. (снижение на 7% кв/кв и рост на 15% г/г), что на 17% ниже нашей оценки и на 10% – консенсус-прогноза. За год в целом чистая прибыль поднялась на 46% г/г до 2,33 млрд руб. при ROAE в 11,9%. Самый неприятный сюрприз преподнес комиссионный доход, сократившийся на 14% кв/кв, хотя в конце года он обычно бывает высоким. Качество активов: низкие отчисления в РВПС, но доля просроченных кредитов растет. По итогам года отношение просроченных кредитов и РВПС к валовым кредитам составило 9,4% и 8,8% соответственно (9,5% и 6,2% на конец 3К12). Отметим, что отчисления в РВПС оказались намного ниже, чем ожидалось, а стоимость риска в 4К12 равнялась 0,7% (1,9% за весь 2012 году), что может быть связано с волатильностью от квартала к кварталу. Тем не менее доля просроченных кредитов выросла на 2,6 п.п., в силу того, что крупный проблемный корпоративный кредит (на сумму в 3,7 млрд руб.), анонсированный банком еще в 3К12, перешел в категорию займов, просроченных более чем на 90 дней. Динамика балансовых показателей: активы и депозиты выше прогнозов, а объем кредитов – ниже. Активы и депозиты в 4К12 выросли соответственно на 7% и 8% кв/кв и на 14% и 13% г/г, что превосходит наши прогнозы. Объем кредитов, напротив, увеличился немного скромнее, чем мы ожидали (+3% кв/кв и +14% г/г), по причине замедленного роста розничных кредитов (+5% кв/кв и +35% г/г). ЧПМ стабильна. Мы ожидали некоторого снижения рентабельности, однако чистая процентная маржа не упала относительно уровня 3К12 и составила 4,9% в 4К12 и 4,8% по итогам всего года. Повышение стоимости фондирования на 20 б. п. до 4,5% в терминах средней ставки по процентным обязательствам банк сумел компенсировать аналогичным приростом средней доходности процентных активов, которая в итоге достигла 9,1%. Расходы под контролем. Банк добился уверенного контроля над издержками: в 4К12 операционные расходы выросли на 17% кв/кв, но всего на 1% г/г. По итогам 2012 года издержки увеличились всего на 4% г/г (на 16% в 2011 году). Отношение операционных издержек к операционным доходам в 4К12 поднялось до 70,4%, однако за 2012 год этот коэффициент понизился на 5,6 п.п. до 60,3%. Результаты неоднозначны. Возможно некоторое давление на котировки. В целом результаты выглядят неплохо: высокая чистая процентная маржа, уверенный контроль над издержками. Но картину портят два серьезных обстоятельства. Если неожиданное сокращение комиссионного дохода можно посчитать временным явлением, то рост доли просроченных корпоративных кредитов в будущем может грозить новым витком отчислений в РВПС. Мы полагаем, что результаты банка могут быть восприняты умеренно негативно

ВТБ намерен увеличить уровень дивидендных выплат за 2012 год. Нейтрально

Тикер VTBR

Цена 0,05 руб.

Целевая цена 0,09 руб.

Потенциал роста 76%

Рекомендация ЛУЧШЕ РЫНКА

Новость: Банк ВТБ может по итогам 2012 года выплатить дивиденды в размере 15% от чистой прибыли по МСФО (12% было выплачено за 2011 год). Об этом сообщил на заседании консультационного совета акционеров (КСА) банка зампред правления ВТБ Герберт Моос. Предполагая, что чистая прибыль банка в 2012 году останется на уровне 2011 года (90,5 млрд руб.), совокупный объем выплат может составить 13,5 млрд руб. или 0,0013 руб. на акцию (текущая доходность 2,7%). Если данный объем дивидендных выплат будет утвержден, он окажется рекордным в истории банка. Эффект на компанию: Данный шаг выглядит с одной стороны несколько неожиданным, с учетом не самого простого для финансовых результатов ВТБ года, а также некоторого давления на капитал. С другой стороны, данный шаг укладывается в новую дивидендную стратегию банка, которая предусматривает увеличение выплат как раз до 15% от консолидированной прибыли группы, а также может быть направлен на повышение инвестиционной привлекательности бумаг в преддверии ожидаемого размещения допэмиссии. Напомним, что в случае одобрения акции ВТБ сравняются по доходности с «обычкой» Сбербанка (2,6-2,7%). Эффект на акции: Нейтрально. Позитивный эффект от увеличения выплат видимо будет компенсирован сохраняющейся невысокой доходностью в абсолютном выражении, а также ожиданиями повышенного давления на капитал банка

Дивиденды Газпрома по итогам 2012 г. могут снизиться до 5,9-6,2 руб. на акцию

Тикер GAZP

Цена 136,4 руб.

Целевая цена 8,1 долл./

250,1 руб.

Потенциал роста 83%

Рекомендация ЛУЧШЕ РЫНКА

Новость: Газпром опубликовал отчетность за 4К12 и 2012 г. по РСБУ. Чистая прибыль головной компании группы Газпром, являющаяся базой для расчета дивидендов, снизилась на 37% по сравнению с результатом за 2011 г. до 556 млрд руб. Эффект на компанию: Причинами снижения чистой прибыли в 2012 г. стал рост ставок НДПИ на газ и снижение темпов роста цен на внутреннем рынке. Кроме того, на величину чистой прибыли повлияло отражение на балансе головной компании эффекта от ретроактивных корректировок цен на газ в размере 113,9 млрд руб., переоценки финвложений – в основном акций Газпром нефти – в размере 31,5 млрд руб. Исходя из размера чистой прибыли при выплате 25% по РСБУ дивиденды за 2012 г. могут составить 5,9 руб. на акцию, а дивидендная доходность – 4,3%. Вместе с тем мы полагаем, что в соответствии с дивидендной политикой Газпром может повысить размер дивидендов, проведя обратную корректировку бумажного убытка от переоценки акций Газпром нефти. В этом случае дивиденды могут составить 6,2 руб. на акцию, а дивидендная доходность 4,5%. Мы снижаем наш прогноз дивидендов по акциям Газпрома за 2012 г. до 6,2 руб на акцию. Вместе с тем мы отмечаем, что снижение дивидендов, вероятно, будет иметь разовый характер. В 2013 г. не ожидается эффекта ретроактивных платежей, кроме того, темпы роста цен на газ на внутреннем рынке вновь увеличатся до 15%.

Структура КЭС может приобрести госпакет ТГК-5. Позитивно

Тикер TGKЕ

Цена 0,0034 руб.

Новость: Вчера ФАС удовлетворила ходатайство Merol Trading о приобретении 25,09% акций ТГК-5. Merol Trading – компания, зарегистрированная на Кипре и подконтрольная КЭС Холдингу Виктора Вексельберга. Эффект на компанию: На данный момент КЭС контролирует 21,18% ТГК-5 напрямую и еще 19,0% через IES Ltd. и 11,15% Merol Trading, что в сумме превышает 51%. Напомним, что госпакет ТГК-5 был выставлен на тендер в рамках приватизации, с минимальной ценой продажи 0,0035 руб. за акцию. Торги должны были завершиться 13 марта, но были перенесены на 12 апреля. До этого пакет выставлялся на торги еще в 2011 г., но тогда не нашел покупателя. Теперь же продажа может состояться, учитывая удовлетворение заявки Merol Trading. Это согласуется с заявлением Виктора Вексельберга о планах по вложению части средств, полученных от продажи доли в ТНК-BP, в подконтрольные ему генкомпании, которые перегружены долгами и имеют большие инвестобязательства. Эффект на акции: Удовлетворение заявки Merol Trading означает вероятное участие компании в тендере, и повышает шансы того, что он состоится. Учитывая, что у Merol уже есть 11% акций ТГК-5, покупка еще 25% приведет к необходимости выставления оферты миноритариям. В 2009 г. Merol Trading уже выставляла оферту по Волжской ТГК, и мы считаем такое развитие событий весьма вероятным. С этой точки зрения новость должна поддержать котировки генкомпании. Впрочем, минимальная цена продажи акций ТГК-5 всего на 3% выше вчерашней цены закрытия на ММВБ (по итогам торгов бумага выросла на 4,95%). Однако цена может возрасти в случае интереса со стороны других участников

Компания «М.видео» опубликовала финансовые результаты по МСФО за 2012 г. Нейтрально

Тикер MVID RX

Цена 238,46 руб

Новость: Компания «М.видео» вчера опубликовала финансовые результаты по МСФО за 2012 г. Эффект на компанию: Выручка выросла на 19% г/г в рублях до 133,6 млрд руб., валовая прибыль – на 20% до 33,0 млрд руб. (валовая рентабельность составила 24,7% против консенсус-прогноза по данным Bloomberg 24,85%). Общехозяйственные и административные расходы как процент от выручки практически не изменились год к году: 20,6% в 2012 г. по сравнению с 20,5% в 2011 г. В результате EBITDA выросла на 21% и составила 7,53 млрд руб., совпав с прогнозами аналитиков. Рентабельность EBITDA составила, как и годом ранее, 5,6%. Чистая прибыль достигла 4,14 млрд руб. (+23% г/г), на 2% превзойдя консенсус. Чистая рентабельность составила 3,0%, не изменившись по сравнению с уровнем прошлого года. Эффект на акции: Поскольку основные финансовые показатели были близки к консенсус-прогнозу, мы ожидаем нейтрального эффекта на акции

Evraz намерен продать 85% в Highveld Steel and Vanadium за 320 млн долл. Позитивно

Тикер EVR LN

Цена 219,90 GBp

Целевая цена 513,53 GBp

Потенциал роста 134%

Рекомендация ЛУЧШЕ РЫНКА

Новость: Evraz объявил о подписании протокола о намерении продать 85% в Evraz Highveld Steel and Vanadium (Южная Африка) консорциуму Nemascore (Pty) Ltd. Примерная стоимость сделки составляет 320 млн долл. Средства будут направлены на общекорпоративные цели. Стороны планируют завершить сделку во 2К13. Эффект на компанию: Evraz Highveld Steel and Vanadium – вертикально интегрированная компания, производящая сталь и ванадиевый шлак. Металлургический завод, расположенный в г. Эмалахени, Мпумаланга, производит чугун и стальную продукцию, а также ванадиевый шлак; руда для стального производства добывается на шахте Мапокс в Руссенекале в Лимпопо. В 2012 году было произведено около 572 тыс. т стального проката и 43 тыс. т ванадиевого шлака Выручка Highveld Steel and Vanadium составила в 2012 году 532 млн долл., а операционный убыток – 114 млн долл. (-18 млн долл. в 2011 году, при более благоприятном рынке). EBITDA убыток составил 85 млн долл. На 31 декабря 2012 года общая стоимость активов составляла около 396 млн долл. Evraz приобрел 85% в Highveld Steel and Vanadium в несколько итераций, начиная с 2006 года, потратив в сумме около 700 млн долл. Рыночная капитализация данной дочерней компании до объявления сделки составляла 139 млн долл. 100% акционерного капитала в Highveld Steel and Vanadium оценено на уровне 376 млн долл. На наш взгляд, высокая премия частично объясняется отсутствием дисконта за ликвидность и премией за контроль. Мы полагаем, что Evraz получил хорошую цену за данный актив. Сокращение чистого долга (мы оцениваем в 6,2 млрд долл. на конец 2012) и возможного убытка в 2013 на EBITDA уровне могут быть главными позитивными моментами данной сделки. Продажа позволит Евразу сосредоточиться на ключевых активах. Развитие ванадиевого бизнеса будет по-прежнему основано на интегрированной модели, объединяющей активы в России, США, Европе и оставшиеся активы в ЮАР. По нашим оценкам, Evraz торгуется по показателю 2013 EV/EBITDA на уровне 4,4х без учета данной сделки, и коэффициент снижается с учетом сделки до 4,1х, то есть достаточно существенно. К тому же инвестиционная история группы становится более привлекательной. Эффект на акции: Мы полагаем, что данная сделка позитивна для котировок компании

На шахте Евраза приостановлена добыча угля – не ждем влияния на продажи в 2013. Нейтрально

Новость: На шахте Осинниковская (группа «Евраз») приостановлена добыча коксующегося угля из-за подтопления выработок. Шахта, тем не менее, будет вести отгрузку угля потребителям со склада. На данной шахте добывается уголь премиальной марки «Ж». Эффект на компанию: По нашей оценке, шахта Осинниковская добывает около 120-130 тыс. тонн рядового угля в месяц, что трансформируется в 1,44–1,56 млн тонн угля в год (7-8% от ожидаемого нами производства рядового угля группой в 2013 г, на консолидированной основе). Как мы понимаем, эффект на производство группой угля в 2013 году из-за аварии будет очень незначительным, притом что негативного эффекта на продажи может вовсе не быть. Эффект на акции: Мы не видим существенного риска для финансовых показателей группы «Евраз» из-за вышеупомянутой аварии, а потому рассматриваем эту новость как нейтральную для котировок акций

Прогноз финансовых результатов Распадской за 2П12. Ожидаем слабые результаты. Нейтрально для акций

Тикер RASP

Цена 2,10 долл.

Целевая цена 4,00 долл.

Потенциал роста 90%

Рекомендация ЛУЧШЕ РЫНКА

Новость: В пятницу Распадская опубликует финансовые результаты за 2012 год по МСФО. Эффект на компанию: Распадская публикует финансовую отчетность на полугодовой основе. Во втором полугодии 2012 года на фоне восстановления добычи угля после аварии группа нарастила продажи угольного концентрата на 17% относительно 1П12. При этом из-за крайне неблагоприятного рынка средневзвешенная цена реализации угольного концентрата снизилась на 21% в долларовом исчислении. Соответственно, мы ожидаем падения выручки во 2П12 на 8% относительно 1П12 до 263 млн долл. EBITDA, по нашим ожиданиям, составит 40 млн долл., EBITDA рентабельность соответственно снизится до 15% по сравнению с 35% в 1П12 (выручка и EBITDA по году – 548 млн долл. и 139 млн долл.). Со стороны выручки мы не ожидаем больших сюрпризов, так как Распадская уже опубликовала достаточно детализированные операционные данные. На уровне EBITDA сюрпризы возможны, однако внимание рынка сосредоточено на восстановлении объемов продаж, которые, соответственно, на фоне ожидаемого роста цен с текущего низкого уровня должны трансформироваться в улучшение показателей. Мы полагаем, что во 2П12 Распадская продемонстрирует самые слабые финансовые показатели в 2012-2013 году (мы ожидаем EBITDA в 2013 году на уровне 299 млн долл.). В 2012 Распадская добыла 7 млн т угля, и менеджмент ожидает нарастить добычу на 40% г/г в 2013 году. Мировой угольный рынок сейчас относительно слаб, и основное внимание игроков будет сосредоточено на прогнозах менеджмента по продажам в 2013 году. Отметим, что Распадская продолжает демонстрировать позитивные сдвиги в отношении наращивания экспорта, что видно по операционным данным за 4К12 (+45% кв/кв) и недавно подписанный контракт с Hyundai Steel Company (поставки с постепенным ростом до 300 тыс т в год, притом что весь экспорт за 2012 год составил 769 тыс. т). Эффект на акции: Мы полагаем, что в случае сохранения прогноза по добыче результаты будут восприняты рынком нейтрально

ВТБ покупает Теле2 Россия с целью продажи актива позднее. Можно ожидать перепродажи Ростелекому. Позитивно для акций Ростелекома

Tele2

Тикер TEL2B SS

Цена 108 SEK

Ростелеком

Тикер RTKM

Цена 123,05 руб.

Целевая цена 153,00 руб.

Потенциал роста 24%

Рекомендация ЛУЧШЕ РЫНКА

Новость: Tele2 приняла решение о продаже своего российского подразделения группе ВТБ. Структура сделки предполагает выплату 2,4 млрд долл. за акции компании и погашение чистого долга «Tele2 Россия» в размере 1,15 млрд долл. Сделка проходит по мультипликатору EV/EBITDA 4,9 по результатам за 2012 год, а EV/Абонента составляет 154 долл. Завершить сделку планируется в ближайшее время. По сообщениям в СМИ, Альфа-групп готова сделать альтернативное предложение и заплатить за актив 3,6-4,0 млрд долл., а также сделать предложение по ее оставшейся части оператора. Эффект на компанию: Уход из России Теле2 рассматривался как один из вариантов развития компании еще в 2012 году. В России оператору не удалось получить лицензии на 3G и 4G что в значительной степени снизило инвестиционную привлекательность активов. Поэтому продажа – вполне логичный шаг. Так как Россия являлась основным драйвером роста для всей группы и приносила 30% выручки, продажа может быть негативно воспринята акционерами группы Теле2, однако все в большой степени зависит от того, куда компания направит вырученные средства, Мы предполагаем, что ВТБ выступает как финансовый инвестор и через некоторое время продаст актив одному из крупных игроков рынка. Альфа Групп уже обозначила свой интерес. Можно было бы ожидать, что Альфа действует в интересах Вымпелкома. На наш взгляд, наиболее оптимальным кандидатом для покупки актива у ВТБ является Ростелеком, который остро нуждается в усилении своих позиций на рынке сотовой связи. Если сейчас доля компании составляет всего 6%, то в случае объединения с активами Теле2 в России доля Ростелекома увеличилась бы до 16%, что позволило бы оператору окончательно закрепиться на рынке сотовой связи. Однако отметим, что Теле2 Россия является привлекательным активом для всех крупных операторов рынка. Поэтому пока рано говорить об окончательном разрешении судьбы активов Теле2 в России Эффект на акции: новость о продаже ценного актива может оказать давление на акции группы Теле2. При этом мы ожидаем поддержки цены акций всех операторов в период ожидания новостей о дальнейшей судьбе активов Теле2 в России. Особенно выделим акции Ростелекома, так как именно этот оператор, на наш взгляд, является главным кандидатом на приобретение

Одобрены цены выкупа акций Ростелекома и утвержден новый президент компании. Ожидаемо и позитивно для обыкновенных бумаг

Новость: Совет директоров Ростелекома вчера утвердил цену выкупа акций у несогласных с присоединением Связьинвеста акционеров на уровне 136,05 руб. за обыкновенную акцию и 95,24 руб. - за привилегированную. Совет директоров вчера же прекратил полномочия президента компании Александра Провоторова и утвердил на эту должность рекомендованного правительством Сергея Калугина, сооснователя дочерней компании Ростелекома – НТК. Эффект на компанию: Одобренные цены выкупа полностью соответствуют ожиданиям рынка. Смена директора Ростелекома также была объявлена за день до совета, и ее одобрение ожидалось. На наш взгляд, с приходом нового президента стоит ожидать преемственности стратегии развития Ростелекома. Эффект на акции: Утверждение цены выкупа и смены менеджмента Ростелекома положительно влияет на акции оператора. Однако это во многом отыгранные рынком новости. В целом же мы сохраняем позитивный взгляд на компанию и рекомендуем покупать акции Ростелекома.

/Элитный Трейдер, ELITETRADER.RU/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба