Логотип компании WD-40 (Nasdaq: WDFC)

Мы с kamals хотим купить акции WD-40 (Nasdaq: WDFC), знаем где это можно сделать (United Traders), но пока ещё не определились с целевым уровнем, так что, думаю, наш парный анализ будет интересен внутридневным трейдерам, особенно если учесть, что выходящая сегодня отчётность этой компании проанализирована в данном обзоре, и динамика фундаментальных показателей является основной причиной нашего потенциального спроса на эту бумагу.

Анализ компании WD-40, которая производит аэрозоли на основе специальной смазки для защиты от коррозии, нужно начинать с подсчета ликвидности компании. Одним из наиболее распространенных индикаторов, используемых в таких случаях, является показатель текущей ликвидности (current ratio), который считается как отношение текущих активов к текущей задолженности. На конец первого квартала 2013 года для компании он составил 1,771, что немногим ниже чем в предыдущем квартале – 1,828, но ниже на 32,9%, чем по состоянию 2,639 в конце 2011-го, и это можно объяснить близостью сроков выплат по долгосрочным займам (которая автоматически перевела их на счет текущей задолженности).

Также нельзя оставить без внимания и рентабельность компании, т.к. именно этот показатель чаще всего привлекает внимание потенциальных инвесторов. Данный показатель рассчитывается как отношение прибыли до вычета налогов и расходов на оплату долгов (выплаты процентов) на продажи за отведенный период. Фактически он показывает процент продаж, который составляет операционную прибыль компании.

Как видно из данного графика, четко выделяется тенденция положительного квартального роста рентабельности предприятия, что может положительно сказаться на финансовом положении компании WD-40. С другой стороны, при рассмотрении годовых тенденций, полученная картина резко меняется. При более подробном анализе финансовой отчетности становится понятно, что это связано с серьезными структурными изменениями выручки и операционных расходов (в том числе с ростом продаж за 2011 год), а также с ростом статьи других расходов (other expenses).

Более того, стоит пристально взглянуть на схожий с предыдущим показатель рентабельности, где вместо прибыли до вычета налогов и процентных расходов используются доходы после процентных расходов (Earnings before tax). За счет изменений в данных выплатах полученный показатель колеблется.

Падение EBT/Sales не может объясняться только изменениями в процентных платежах (если быть точнее, то ростом процентных выплат) от 14,8% во второй четверти прошлого года до 19% в 3-ей четверти прошлого года. За первый квартал 2013 года, данное отношение составило 17,2%. При рассмотрении годовых показателей, можно выделить, как и в предыдущем случае, нисходящий тренд.

Также стоит обратить внимание на долговую нагрузку компании. Стоит отметить, что еще к середине 2011 года компании успешно погасила все свои долгосрочные обязательства, что положительно сказывается на ее финансовой успешности, за счет возможности привлечения дополнительных средств на срок от 1 года без серьезного увеличения долговой нагрузки. Более того, данные выводы подтверждаются поведением показателя степени финансовой нагрузки (Degree of financial leverage), который не превышает 1,018, что является хорошим результатом и опять же является сигналом финансовой успешности компании.

Ключевым параметром, с точки зрения инвестора, является доходность компании. Одним из распространённых показателей для оценки привлекательности является ROE (Return on Equity). Он считается как отношение чистой прибыли к размеру собственного капитала и отражает его эффективность. У рассматриваемой компании он находится в районе 5%, но в последние два квартала показал рост до 5,5%.

Для оценки доходности иногда считают EBIT*(1-Tax). Этот показатель ведёт себя очень похоже на ROE. Он также вырос в последние два квартала, что видно из графика.

Наконец, интересно взглянуть и на то, каким темпами развивается компания. Это можно оценить по динамике изменения в выручке и общем количестве активов. Как видно из графика, общее количество активов растет, но малыми темпами, в то время как выручка ведет несколько неоднозначно. Учитывая, что изменения не превышают 1,5% в абсолютных значениях, не стоит считать критичными падения выручки в рассматриваемый период.

Учитывая как квартальные данные, так и годовые показатели стоит отметить, что компания показывает неплохие результаты, учитывая хотя и небольшой, но все же рост ROE. Более того, нельзя не подчеркнуть, что компания не испытывает проблем ликвидности. Более того, при рассмотрении не было выявлено каких-либо значительных сезонных колебаний, что может быть также интересно потенциальным инвесторам. Наконец, полное отсутствие долгосрочных займов оставляет компании возможность свободно манипулировать своими активами, в том числе не может возникнуть проблем при существенном расширении производства за счет привлечения заемных средств.

Почему не стоит покупать iGate?

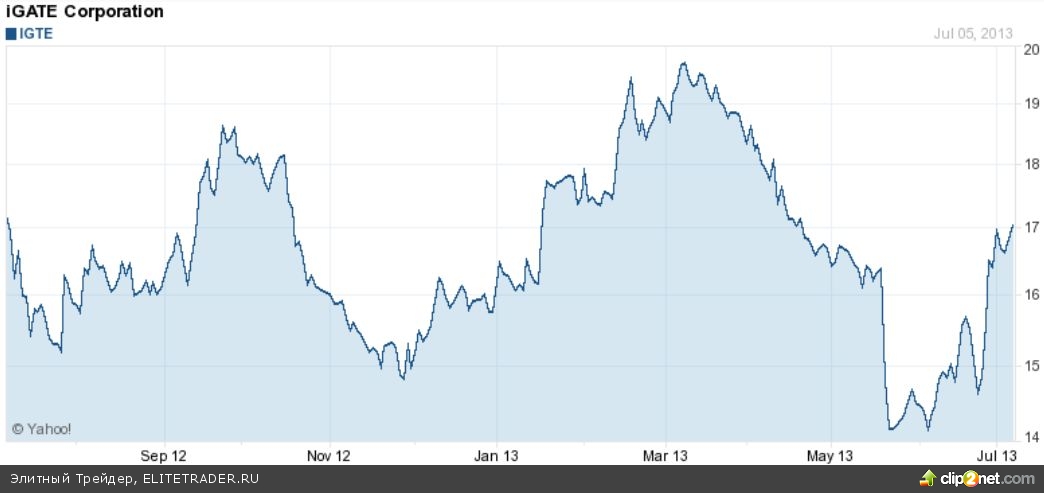

Сейчас нам c Igor Radivil на глаза попала одно интересная консалтинговая компания iGATE Corporation, которая занимается консалтинговыми услугами, и в ближайшее время у неё должен выйти ежеквартальный отчёт. Мы решили проанализировать ее отчетность за прошлые периоды и сделали некоторые выводы.

Акции компании iGate (Nasdaq: IGTE)

Как обычно, начнем с анализа ликвидности данной компании. Как и в прошлой нашей статье мы будем использовать показатель текущей ликвидности – current ratio. Данный индикатор, согласно квартальной отчетности, на протяжении всего года держится выше 3,12 (в сентябре прошлого года достигнув максимума в 3,47) и сейчас составляет порядка 3,17. Этот результат говорит о хорошей ликвидности данной компании.

Более того, из года в год (да и учитывая квартальные показатели), компания сохраняет положительную прибыль (даже после вычета налогов и процентных платежей). Также стоит добавить, что ежеквартально растет рентабельность (Operating profit margin), и за первый квартал 2013 года данный показатель достиг отметки в 0,26, что является неоспоримым плюсом компании. С другой стороны, при подсчете данного показателя, используя прибыль до вычета налогов (Earnings before tax), результаты оказались значительно ниже, что говорит о больших объемах процентных выплат. Тем не менее, при подсчете годовых показателей с применением EBIT, индикатор оставался на стабильном уровне OPM в 0,19.

С другой же стороны, следует обратиться к показателю, отражающему финансовую нагрузку на данную компанию – Long term liabilities/Equity. Здесь нельзя не обратить внимания на огромный долг компании, который на 30 марта 2013 года составил почти миллиард. При этом не стоит забывать о том, что общие активы лишь немного превысили 1,5 миллиарда. Данный показатель превысил отметку в 2,5 30 декабря 2012 и на данный момент опустился до 2,41. Тем не менее, он превышает все допустимые пределы, что ставит компанию в очень тяжелое положение, непомерно увеличив ее процентные расходы и не давая возможности увеличить свои активы (хотя это не помешало ей оценить свой бренд в 0,5 миллиарда).

Что касается показателей доходности, то здесь ситуация обстоит следующим образом. Дело в том, что компания в прошлом потерпела серьезные убытки, связанные с разницей в валютном курсе. Отсюда в отчетности появилась особая строчка со знаком минус, которая тянется из квартала в квартал. Другими словами, эти убытки растянуты во времени, из-за чего акционеры не получают выплаты уже в течение года. Всё это крайне негативно сказывается на ее инвестиционной привлекательности, учитывая почти миллиардный долг.

Ввиду описанных выше причин считать ROE не имеет смысла. Можно посмотреть на поведение EBIT*(1-Tax). Здесь ситуация внушает оптимизм, но этих успехов недостаточно на данном этапе, чтобы привлечь инвесторов. Если говорить об изменении количества активов, то в последние два квартала они практически не менялись.

Даже учитывая значительный годовой рост выручки, отличные показатели ликвидности и наращивания активов за счет краткосрочных инвестиций (и полумиллиардной репутации), нельзя забывать об огромном долге компании, который она вряд ли сможет покрыть в ближайшие годы. Все эти факторы, в совокупности, делают данную компанию не особо привлекательной для вложения денег, за исключением, конечно, того, если вы не сможете приобрести привилегированные акции типа B, которые получают положительные дивиденды. Остается только ждать ее отчетности за второй квартал 2013 года, которая может либо оставить ситуацию неизменной, если та не смогла улучшить свое положение, либо снова подогреть к ней интерес.

Анализ компании WD-40, которая производит аэрозоли на основе специальной смазки для защиты от коррозии, нужно начинать с подсчета ликвидности компании. Одним из наиболее распространенных индикаторов, используемых в таких случаях, является показатель текущей ликвидности (current ratio), который считается как отношение текущих активов к текущей задолженности. На конец первого квартала 2013 года для компании он составил 1,771, что немногим ниже чем в предыдущем квартале – 1,828, но ниже на 32,9%, чем по состоянию 2,639 в конце 2011-го, и это можно объяснить близостью сроков выплат по долгосрочным займам (которая автоматически перевела их на счет текущей задолженности).

Также нельзя оставить без внимания и рентабельность компании, т.к. именно этот показатель чаще всего привлекает внимание потенциальных инвесторов. Данный показатель рассчитывается как отношение прибыли до вычета налогов и расходов на оплату долгов (выплаты процентов) на продажи за отведенный период. Фактически он показывает процент продаж, который составляет операционную прибыль компании.

Как видно из данного графика, четко выделяется тенденция положительного квартального роста рентабельности предприятия, что может положительно сказаться на финансовом положении компании WD-40. С другой стороны, при рассмотрении годовых тенденций, полученная картина резко меняется. При более подробном анализе финансовой отчетности становится понятно, что это связано с серьезными структурными изменениями выручки и операционных расходов (в том числе с ростом продаж за 2011 год), а также с ростом статьи других расходов (other expenses).

Более того, стоит пристально взглянуть на схожий с предыдущим показатель рентабельности, где вместо прибыли до вычета налогов и процентных расходов используются доходы после процентных расходов (Earnings before tax). За счет изменений в данных выплатах полученный показатель колеблется.

Падение EBT/Sales не может объясняться только изменениями в процентных платежах (если быть точнее, то ростом процентных выплат) от 14,8% во второй четверти прошлого года до 19% в 3-ей четверти прошлого года. За первый квартал 2013 года, данное отношение составило 17,2%. При рассмотрении годовых показателей, можно выделить, как и в предыдущем случае, нисходящий тренд.

Также стоит обратить внимание на долговую нагрузку компании. Стоит отметить, что еще к середине 2011 года компании успешно погасила все свои долгосрочные обязательства, что положительно сказывается на ее финансовой успешности, за счет возможности привлечения дополнительных средств на срок от 1 года без серьезного увеличения долговой нагрузки. Более того, данные выводы подтверждаются поведением показателя степени финансовой нагрузки (Degree of financial leverage), который не превышает 1,018, что является хорошим результатом и опять же является сигналом финансовой успешности компании.

Ключевым параметром, с точки зрения инвестора, является доходность компании. Одним из распространённых показателей для оценки привлекательности является ROE (Return on Equity). Он считается как отношение чистой прибыли к размеру собственного капитала и отражает его эффективность. У рассматриваемой компании он находится в районе 5%, но в последние два квартала показал рост до 5,5%.

Для оценки доходности иногда считают EBIT*(1-Tax). Этот показатель ведёт себя очень похоже на ROE. Он также вырос в последние два квартала, что видно из графика.

Наконец, интересно взглянуть и на то, каким темпами развивается компания. Это можно оценить по динамике изменения в выручке и общем количестве активов. Как видно из графика, общее количество активов растет, но малыми темпами, в то время как выручка ведет несколько неоднозначно. Учитывая, что изменения не превышают 1,5% в абсолютных значениях, не стоит считать критичными падения выручки в рассматриваемый период.

Учитывая как квартальные данные, так и годовые показатели стоит отметить, что компания показывает неплохие результаты, учитывая хотя и небольшой, но все же рост ROE. Более того, нельзя не подчеркнуть, что компания не испытывает проблем ликвидности. Более того, при рассмотрении не было выявлено каких-либо значительных сезонных колебаний, что может быть также интересно потенциальным инвесторам. Наконец, полное отсутствие долгосрочных займов оставляет компании возможность свободно манипулировать своими активами, в том числе не может возникнуть проблем при существенном расширении производства за счет привлечения заемных средств.

Почему не стоит покупать iGate?

Сейчас нам c Igor Radivil на глаза попала одно интересная консалтинговая компания iGATE Corporation, которая занимается консалтинговыми услугами, и в ближайшее время у неё должен выйти ежеквартальный отчёт. Мы решили проанализировать ее отчетность за прошлые периоды и сделали некоторые выводы.

Акции компании iGate (Nasdaq: IGTE)

Как обычно, начнем с анализа ликвидности данной компании. Как и в прошлой нашей статье мы будем использовать показатель текущей ликвидности – current ratio. Данный индикатор, согласно квартальной отчетности, на протяжении всего года держится выше 3,12 (в сентябре прошлого года достигнув максимума в 3,47) и сейчас составляет порядка 3,17. Этот результат говорит о хорошей ликвидности данной компании.

Более того, из года в год (да и учитывая квартальные показатели), компания сохраняет положительную прибыль (даже после вычета налогов и процентных платежей). Также стоит добавить, что ежеквартально растет рентабельность (Operating profit margin), и за первый квартал 2013 года данный показатель достиг отметки в 0,26, что является неоспоримым плюсом компании. С другой стороны, при подсчете данного показателя, используя прибыль до вычета налогов (Earnings before tax), результаты оказались значительно ниже, что говорит о больших объемах процентных выплат. Тем не менее, при подсчете годовых показателей с применением EBIT, индикатор оставался на стабильном уровне OPM в 0,19.

С другой же стороны, следует обратиться к показателю, отражающему финансовую нагрузку на данную компанию – Long term liabilities/Equity. Здесь нельзя не обратить внимания на огромный долг компании, который на 30 марта 2013 года составил почти миллиард. При этом не стоит забывать о том, что общие активы лишь немного превысили 1,5 миллиарда. Данный показатель превысил отметку в 2,5 30 декабря 2012 и на данный момент опустился до 2,41. Тем не менее, он превышает все допустимые пределы, что ставит компанию в очень тяжелое положение, непомерно увеличив ее процентные расходы и не давая возможности увеличить свои активы (хотя это не помешало ей оценить свой бренд в 0,5 миллиарда).

Что касается показателей доходности, то здесь ситуация обстоит следующим образом. Дело в том, что компания в прошлом потерпела серьезные убытки, связанные с разницей в валютном курсе. Отсюда в отчетности появилась особая строчка со знаком минус, которая тянется из квартала в квартал. Другими словами, эти убытки растянуты во времени, из-за чего акционеры не получают выплаты уже в течение года. Всё это крайне негативно сказывается на ее инвестиционной привлекательности, учитывая почти миллиардный долг.

Ввиду описанных выше причин считать ROE не имеет смысла. Можно посмотреть на поведение EBIT*(1-Tax). Здесь ситуация внушает оптимизм, но этих успехов недостаточно на данном этапе, чтобы привлечь инвесторов. Если говорить об изменении количества активов, то в последние два квартала они практически не менялись.

Даже учитывая значительный годовой рост выручки, отличные показатели ликвидности и наращивания активов за счет краткосрочных инвестиций (и полумиллиардной репутации), нельзя забывать об огромном долге компании, который она вряд ли сможет покрыть в ближайшие годы. Все эти факторы, в совокупности, делают данную компанию не особо привлекательной для вложения денег, за исключением, конечно, того, если вы не сможете приобрести привилегированные акции типа B, которые получают положительные дивиденды. Остается только ждать ее отчетности за второй квартал 2013 года, которая может либо оставить ситуацию неизменной, если та не смогла улучшить свое положение, либо снова подогреть к ней интерес.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба