14 августа 2013 Инвесткафе Демиденко Дмитрий

Популярность индексов деловой активности (PMI), относящихся к числу опережающих индикаторов и предоставляющих возможность прогнозировать динамику ВВП, в настоящее время настолько велика, что их публикация вызывает большую волатильность в валютных курсах, чем выход данных по внешней торговле, промышленному производству или инфляции.

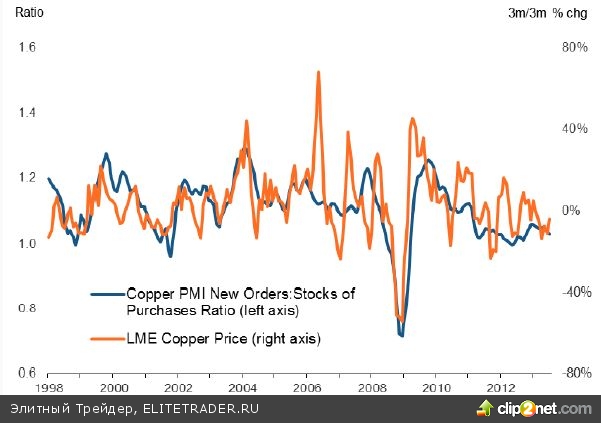

Использование PMI меди от Markit позволяет не только оценить мировой экономический рост, но и определить силу или слабость отдельных валют в обозримом будущем. Способность меди выступать в качестве опережающего экономического индикатора была подмечена уже давно. Ее тесная корреляция с валютной парой евро/доллар порой позволяет определять формирование экстремумов на графике последней быстрее, чем они там появляются на самом деле. При этом исследование динамики индекса менеджеров по закупкам от Markit способствует также прогнозированию котировок базового металла.

Источник: Markit.

Для валютного рынка большее значение имеет изменение PMI меди для отдельных регионов и мировой экономики в целом.

Источник: Markit.

В качестве основного позитива для любителей рискованных активов выступает рост индикатора в основных регионах мира выше ключевой отметки 50. При этом восстановление экономики США способствует увеличению спроса на медь, который в еврозоне остается слабым. Самый большой негатив исходит из азиатского региона, где PMI замедляется, свидетельствуя об ухудшении ситуации в сфере потребления металла. На первый взгляд, это может показаться странным, если принять во внимание последние цифры по китайскому импорту. Однако индекс менеджеров по закупкам отделят шелуху в виде повышенного спроса на «медные» схемы финансирования и учитывает лишь спрос в основных сферах потребления металла: в сфере производства оборудования, реализации инфраструктурных проектов и в строительстве.

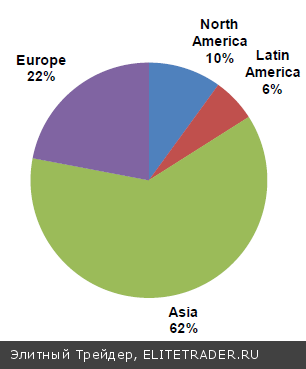

Выбор регионов неслучаен, так как Китай, США и ЕС являются крупнейшими потребителями меди.

Удельный вес отдельных регионов в структуре спроса со стороны крупнейших потребителей меди

Источник: ICSG.

Каким образом можно использовать представленную информацию инвесторам, работающим на валютном рынке?

На мой взгляд, во второй половине 2013 года американская экономика продолжит набирать обороты, китайская, несмотря на краткосрочные всплески, продемонстрирует сокращение темпов прироста ВВП, а европейская по-прежнему будет ощущать слабость, невзирая на временный подъем.

Это дает основания для покупок американского доллара против валют, страны-эмитенты которых имеют тесные внешнеэкономические связи с Поднебесной (австралийский и новозеландский доллары, японская иена), а также против ряда европейских валют. В первую очередь речь идет о франке, динамика которого нередко характеризуется большей волатильностью, чем динамика евро.

По моему мнению, оптимальной областью для покупки USD/CHF является 0,905-0,915, USD/JPY — 94,5-95,5. Продавать AUD/USD лучше всего из области 0,945-0,96, а NZD/USD — от отметок 0,81-0,82.

Использование PMI меди от Markit позволяет не только оценить мировой экономический рост, но и определить силу или слабость отдельных валют в обозримом будущем. Способность меди выступать в качестве опережающего экономического индикатора была подмечена уже давно. Ее тесная корреляция с валютной парой евро/доллар порой позволяет определять формирование экстремумов на графике последней быстрее, чем они там появляются на самом деле. При этом исследование динамики индекса менеджеров по закупкам от Markit способствует также прогнозированию котировок базового металла.

Источник: Markit.

Для валютного рынка большее значение имеет изменение PMI меди для отдельных регионов и мировой экономики в целом.

Источник: Markit.

В качестве основного позитива для любителей рискованных активов выступает рост индикатора в основных регионах мира выше ключевой отметки 50. При этом восстановление экономики США способствует увеличению спроса на медь, который в еврозоне остается слабым. Самый большой негатив исходит из азиатского региона, где PMI замедляется, свидетельствуя об ухудшении ситуации в сфере потребления металла. На первый взгляд, это может показаться странным, если принять во внимание последние цифры по китайскому импорту. Однако индекс менеджеров по закупкам отделят шелуху в виде повышенного спроса на «медные» схемы финансирования и учитывает лишь спрос в основных сферах потребления металла: в сфере производства оборудования, реализации инфраструктурных проектов и в строительстве.

Выбор регионов неслучаен, так как Китай, США и ЕС являются крупнейшими потребителями меди.

Удельный вес отдельных регионов в структуре спроса со стороны крупнейших потребителей меди

Источник: ICSG.

Каким образом можно использовать представленную информацию инвесторам, работающим на валютном рынке?

На мой взгляд, во второй половине 2013 года американская экономика продолжит набирать обороты, китайская, несмотря на краткосрочные всплески, продемонстрирует сокращение темпов прироста ВВП, а европейская по-прежнему будет ощущать слабость, невзирая на временный подъем.

Это дает основания для покупок американского доллара против валют, страны-эмитенты которых имеют тесные внешнеэкономические связи с Поднебесной (австралийский и новозеландский доллары, японская иена), а также против ряда европейских валют. В первую очередь речь идет о франке, динамика которого нередко характеризуется большей волатильностью, чем динамика евро.

По моему мнению, оптимальной областью для покупки USD/CHF является 0,905-0,915, USD/JPY — 94,5-95,5. Продавать AUD/USD лучше всего из области 0,945-0,96, а NZD/USD — от отметок 0,81-0,82.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба