27 августа 2013 long-short.ru

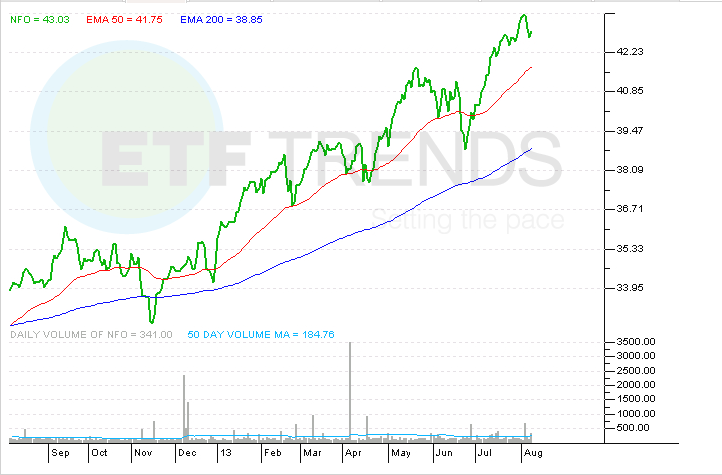

Guggenheim Insider Sentiment ETF (NYSEArca: NFO) – это ETF (Exchange Traded Fund, торгуемый на бирже фонд), с которым инвесторы могут играть тренды инсайдерских покупок. Несмотря на то, что концепция, лежащая в основе NFO, может казаться новой и даже гипер-сфокусированной, ее результаты заслуживают внимания. NFO вырос почти на 21% с начала года до настоящего момента, и получил прибыль 52% за последние два года, немного опережая S&P 500.

NFO, у которого примерно $135,5 миллионов в активах под управлением, отслеживает Sabrient Insider Sentiment Index. Согласно Guggenheim, индекс «состоит приблизительно из 100 ценных бумаг, отобранных основываясь на инвестициях и других критериях, из широкой области торгуемых в США ценных бумаг, включая MLP (Master Limited Partnership) и ADR (American depository receipt)».

Основная сложность для многих нишевых ETF, будь то обратный выкуп, выделение или инсайдерская торговля фондами, состоит в том, чтобы доказать инвесторам, что на самом деле нет никаких хитростей за ETF, и что все законно. Как было доказано, участие в законной инсайдерской торговле – это способ получить положительную прибыль.

«Опыт показал, что инсайдерская торговля обгоняла рыночные индексы в течение 50 лет» - утверждает Insider Monkey – «Научные работы об этом публиковались в течение 40 лет».

Руководители компании обычно покупают ценные бумаги с намерением держать их в течение долгого срока. Они не ищут быстрых сделок, разве что когда от них требуется по закону раскрыть информацию о покупках и продажах. Продажа блока акций, купленного всего несколькими неделями раньше, создает впечатление, что должностное лицо думает, что акции его компании сейчас оценены адекватно, и потенциал будущего роста ограничен. Инвесторы могут отреагировать на это, увеличив продажи акций - никакой руководитель по своему желанию не будет создавать такой сценарий.

NFO смотрит на низко-волатильные (low-beta) сектора. Товары повседневного спроса (consumer staples), коммунальные услуги (utilities) и здравоохранение (health care) занимают чуть больше 13% веса фонда. Финансовые услуги (financial services), второстепенные товары (discretionary) и технология (technology) занимают 54,5% веса NFO, давая фонду бету 1,36. Верхняя десятка активов включает Herbalife (NYSE: HLF), Tyson Foods (NYSE: TSN) и Celgene (NasdaqGM: CELG).

У NFO отношение курса акций к доходам (price-earning ratio, P/E ratio) составляет 14,8 и стандартное отклонение 19,13%. Это означает, что фонд примерно на 560 базовых пунктов более волатилен, чем S&P 500.

http://www.long-short.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба