30 января 2014

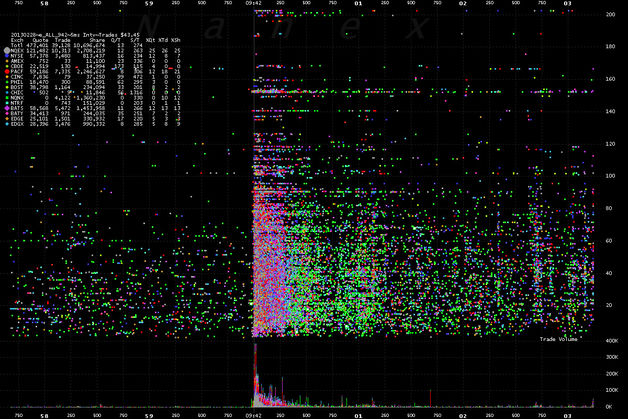

Перед Эриком Скоттом Хунсадером (Eric Scott Hunsader), основателем Nanex LLC, провайдера данных по фондовым рынкам, целых четыре монитора, демонстрирующие психоделические изображения прыгающих треугольников и точек, в которых он высматривает признаки незаконных торгов. Треугольники и точки на его мониторах – это выходящие со скоростью в доли секунды котировки на продажу и покупку акций на фондовых биржах США.

Графики торгов, которые создает компания Хунсадера, состоящая из восьми человек, враз привлекли внимание буквально всех, начиная с органов госконтроля и заканчивая владельцами арт-галерей. Был проделан даже вот какой трюк: команды на покупку и продажу акций одного из фондов перевели в мелодию цифрового фортепиано. Некоторых трейдеров это привело в ярость: они стали заявлять, что результаты работы Nanex ничем не подтверждены, а сама компания просто распускает слухи об очередной теории заговора.

Для Хунсадера изображения, создаваемые из данных, получаемых с рынков – доказательство того, что фирмы, которые занимаются высокочастотным трейдингом, нарочно используют рыночные правила, чтобы получать прибыль в среде, не регулируемой законодательством. И хотя другие видят в отчетах и графиках Nanex пропаганду, выводы компании помогают инициировать публичное обсуждение фундаментального вопроса честности современных фондовых рынков.

«Вы смотрели или может быть читали Повелителя мух?», – спрашивает Хунсадер, используя роман Уильяма Голдинга о мальчиках, брошенных на произвол судьбы на необитаемом острове, в качестве метафоры фондовых рынков. «Когда рядом нет родителей, ситуация выходит из под контроля».

‘Ticker Plant’

С точки зрения 51-летнего Хунсадера, эта метафора особенно хорошо отражает ситуацию на рынках, выдающих котировки на продажу и покупку акций с частотой 2 миллиона в секунду – в 1990 году этот показатель составлял всего 1000 значений котировок в секунду. По данным Nanex, в чьи задачи выходит обработка данных и предоставление информации пользователям в форме, известной под названием ticker plant, рынок опционов выдает новые котировки с частотой более 10 миллионов в секунду.

Компания Хунсадера выявила то, что по его словам можно считать свидетельством торговых махинаций накануне правительственного отчета по занятости в США от 22 октября. 16 октября система Nanex зафиксировала команду на покупку акций суммой более $400 миллионов незадолго до открытия европейских фондовых рынков. По словам Nanex, команда на покупку фьючерсов E-mini SnP 500 была отменена «как раз перед началом серьезных продаж».

В Nanex отчет по этим событиям назвали «Пантеры снова на свободе?», намекая на то, что эти торги напоминают ситуацию, которая спровоцировала Комиссию по Торговле Товарными Фьючерсами принудить компанию Panther Energy Trading LLC к выплате штрафов и конфискации прибыли на сумму в 2,8 миллиона долларов. Этой фирме было предъявлено обвинение в «спуфинге», то есть использовании алгоритма для нелегального размещения и быстрой отмены запросов на покупку и продажу фьючерсных контрактов с целью искусственного повышения спроса.

Давид и Голиаф

«Регулятор должен тратить не более часа на вычисление того, кто это сделал, и не больше одного дня должно тратиться на выяснение причин» – написано в отчете Nanex за 16 октября. «Мы подождем».

Компания Хунсадера рисует себя своего рода Давидом, борющимся с индустриальным Голиафом – богатыми компаниями, работающими в сфере высокочастотного трейдинга, которые доминируют на фондовых рынках США. И эта индустрия начала наносить ответные удары, обвиняя Хунсадера в том, что его компания делает неверные выводы из собственных графиков.

Когда в прошлом месяце Крис Конкэннон (Chris Concannon), партнер в частной нью-йоркской трейдинговой фирме Virtu Financial LLC и бывший уполномоченный Комиссии по Ценным Бумагам и Биржам, подошел к микрофону на одном из отраслевых мероприятий, первым делом он отпустил шутку про Nanex.

«Имею честь объявить, что спонсором этого сегмента мероприятия является Nanex», – сказал Конкэннон под смех аудитории на вашингтонской Конференции Ассоциации Трейдеров Ценных Бумаг по вопросам структурирования рынка. По его словам, девиз Nanex: «улучшать состояние рынков за счет недостоверной информации».

Слово за слово

Компании Virtu и Nanex обменивались взаимными обвинениями с того момента, как Хунсадер опубликовал свой отчет от 20-го сентября, через два дня после того, как ФРС США удивила рынки, продолжив ежемесячные покупки облигаций на сумму в $85 миллиардов, которые ФРС проводит в рамках программы количественного смягчения.

Отчет, озаглавленный «Эйнштейн и большое федеральное ограбление», содержал в себе данные, по мнению Nanex демонстрирующие, что какая-то трейдинговая компания или компании получили преимущества от решения ФРС, а потом использовали фору в несколько миллисекунд, чтобы начать размещать заказы в общей сумме более, чем на миллион долларов. Миллисекунда – это одна тысячная доля секунды или значение с тремя знаками после запятой: с такой степенью точности скорость измеряется во время забегов или соревнований пловцов на Олимпийских играх. Приняв во внимание отчет Nanex, Центробанк начал проверку и в итоге сделал более строгими правила публикации своих указаний.

Во встречном отчете Virtu было сказано, что исследование компании Nanex проводилось с «серьезными нарушениями» в связи с типом данных, на которых оно было основано. Хунсадер заявил, что Virtu необходимо купить «новый калькулятор» и что если вы прочтете отчет Virtu достаточно вдумчиво, станет очевидно, что он не опровергает, а наоборот, подтверждает теорию Nanex о том, что информация о решении ФРС покинула Вашингтон раньше, чем об этом стало известно рынкам.

Конкэннон не ответил на пять телефонных звонков и электронные письма с просьбой прокомментировать сообщение Nanex.

Опровергните меня

В своем офисе в Уиннетке Хунсадер, одетый в джинсы, белую рубашку с коротким рукавом и кроссовки указывает примерно на 3000 публикаций, содержащих данные его трейдинговых исследований, заявляя, что никогда не отступался от своих открытий.

«Как нам удается публиковать так много отчетов и ни разу не выступить с опровержением собственных слов? Если вы не можете доказать свою точку зрения, тогда опровергните мою», – говорит он. «Но не ходите вокруг да около, заявляя, что вам кажется, что мы просто пытаемся прыгнуть выше головы».

Хунсадер часто пишет в Twitter, где у него больше 11 тысяч фолловеров, однако его «крестовый поход» на Интернет не ограничивается только этим: он дает интервью журналистам, режиссерам-документалистам и всем тем, кто пытается объяснить причину сегодняшнего беспрецедентного влияния компьютеров на рынки акций.

Немалая часть из ок. 11500 его постов в Твиттере содержит ссылки на созданные им графики, указывающие на необычные паттерны поведения котировок на акции, а также обвинения в адрес компьютерных алгоритмов, использующихся фирмами, практикующими высокочастотный трейдинг. «Грязные манипуляции с акциями AAPL. Как @SEC_News собирается разбираться с этой ситуацией и тысячами других подобных примеров?» – вот, что написал он в Твиттере 5 октября, ссылаясь на биржевой тикер Apple и новостную ленту Комиссии по Ценным Бумагам и Биржам. [@SEC_News – официальная страница Комиссии по Ценным Бумагам и Биржам США в Твиттере – прим. переводчика].

Рыночная политика

Система управления Национальной Рыночной Системой (NMS) США – свод правил, шесть лет назад позволивших создать более конкурентоспособную среду для торговли ценными бумагами, помог раздробить рынок ЦБ США, оцениваемый в $22 триллиона, до состояния, когда приказы на покупку и продажу акций можно отдавать на любой из 13 бирж и 40 альтернативных платформ. Например, Bloomberg LP, родительская компания для медиакорпорации Bloomberg News, работает на платформе по торговле акциями под названием Tradebook и является провайдером данных по рынку и рыночной аналитики.

По мнению Хунсадера, компьютеризированные фирмы, получающие преимущества от фрагментации рынка и связанных с этим незначительных расхождений в ценах на акции на разных площадках, недостаточно регулируются госорганами.

Результаты, по словам Хунсадера, выражаются в виде более высоких сборов за обработку данных и необъяснимых колебаниях на цены отдельных акций, что заставляет инвесторов беспокоиться. Наряду с этим, по мнению руководителя Nanex, далеко не исчерпан потенциал и для более существенных рыночных коллапсов, подобных обвалу фондового рынка Flash Crash в мае 2010 года, когда индекс Dow Jones Industrial Average упал почти на 1000 пунктов в течение нескольких минут.

Искатели правды

По мнению Маножа Наранга (Manoj Narang), основателя и исполнительного директора компании Tradeworx Inc., работающей в сфере высокочастотного трейдинга в городке Ред Банк, Нью Джерси, Nanex регулярно грешит неверной трактовкой данных и распространяет заблуждения, разрушающие уверенность инвесторов в рынке. Глава Tradeworx Inc. сравнивает Nanex с «правдолюбами», сомневающимися в официальной трактовке событий 11 сентября 2001 года.

Как правило, для того, что, по мнению Nanex, выглядит, как попытки манипулирования ценами за счет «накрутки котировок», существуют вполне тривиальные объяснения – считает Наранг. Например, поясняет он, то, что выглядит как взрывной рост котировок, может оказаться реакцией торговых алгоритмов на ситуацию, когда разница между лучшей ценой покупки и лучшей ценой продажи вырастает больше, чем на 1 пенни. По мнению Наранга, программы автоматически отменяют приказы, после того, как биржи меняют их, чтобы избегать рынков с равными лучшими ценами покупки и продажи. Результат при этом выражается в «неумышленном повторяющемся поведении» алгоритмов.

«Выводы, которые они делают, как правило имеют явный крен в сторону их параноидального или конспирологического восприятия действительности», – говорит Наранг. «Подливать масла в огонь всех этих теорий заговора и выносить на общее обсуждение подобные вещи – значит подрывать доверие инвесторов. И это в ситуации, когда к такому поведению нет никаких реальных оснований».

Упростить работу рынка, который «размазан» по стольким торговым площадкам – проще сказать, чем сделать, считает Ларри Тэбб (Larry Tabb), главный исполнительный директор компании по исследованию рынка Tabb Group LLC.

YouTube

Чтобы проиллюстрировать процесс ведения компьютеризированных торгов неискушенной публике, Nanex начал преобразовывать трейдинговую информацию в анимированные видеоролики с треугольниками и точками, показывающими десятки тысяч команд, стремительно перемещающихся между биржами. Один видеоролик, опубликованный на YouTube, демонстрировал отрезок в 50 миллисекунд, во время которого цена на котировки Nokia Ovi менялась со скоростью 22 000 раз в секунду. Видео, опубликованное 9 октября, уже просмотрели больше 6 400 раз [на момент перевода статьи число просмотров превысило 10 300 – прим. переводчика].

В Nanex компьютер запрограммировали воспроизводить ту или иную ноту на фортепиано, когда акции одной известной на биржах компании покупались и продавались. В результате программа выдала композицию стаккато, звучащую довольно дико даже если проигрывать ее в медленном темпе. Она должна была проиллюстрировать то, что Хунсадер назвал абсурдностью современного «компьютерного» трейдинга.

«Каждый, кто пошел этим путем, должен вести себя слегка театрально, а Wall Street этого не любит», – говорит Хаим Бодек (Haim Bodek), основатель Decimus Capital Markets LLC, компании, разрабатывающей компьютерные программы для помощи организациям лучше торговать совместно с высокочастотными фирмами и избегать «хищнического» поведения на рынке.

«Серьезные недостатки»

«Ирония заключается в том, что он указывает на действительно серьезные недостатки», – говорит Бодек, который ранее был основателем Trading Machines LLC, фирмы, специализирующейся на высокочастотной торговле опционами, и возглавлял отдел электронных волатильных торгов в UBS AG.

Один из графиков Nanex был замечен в книге художника Тревора Пэглена (Trevor Paglen), «Последние рисунки» (The Last Pictures), диск с электронной версией которой был запущен в космос на борту спутника год назад, как часть проекта, призванного оставить «следы человеческой цивилизации», которые, как гласит официальный сайт проекта, продолжат обращаться по орбите Земли спустя много лет после того, как человечество исчезнет.

Хунсадер начинал в эпоху дискет, потратив по его словам «все сбережения», чтобы в 1984 году купить компьютер, машину, которую он все еще хранит под рабочим столом. Он ежедневно сохранял трейдинговые данные с Чикагской Товарной Биржи и продавал информацию держателям электронных досок объявлений, предшественников современного Интернета.

Кадиллак, Compaq

В 1987 году он получил приглашение на работу от Тома Джозефа (Tom Joseph), основателя Trading Techniques Inc., который разработал графики для технического анализа и изучения изменения стоимости ценных бумаг. В то время, как большинство трейдеров все еще кричали и махали руками в биржевых ямах или сгорбившись сидели перед первыми ПК, Хунсадер и Джозеф могли получить графики движения акций, не выходя из «Кадиллака» Джозефа с помощью компьютера Compaq, подсоединенного к автомобильному телефону.

Компанию Trading Techniques купила CQG, фирма-производитель трейдингового ПО, и Хунсадер перешел туда работать. Он прочел книгу по программированию на Java, затем написал приложение, позволившее пользователям получать внутридневные графики поведения акций по недавно ставшей популярной сети Интернет. Основатель вебсайта Quote.com заинтересовался приложением и нанял Хунсадера на работу.

«Мы поместили это приложение на их сайт и выросли с нуля до 10 000 платных подписчиков примерно за 18 месяцев», – вспоминает Хунсадер. «Эти ребята платили примерно $100 в месяц за такую вот простую вещь из Сети. Компании пришлось нанимать временных сотрудников на выходные, чтобы банально успевать обработать данные с кредитных карт».

Номер пять

Интернет-портал Lycos Inc. приобрел Quote.com в 1999, и Хунсадер ушел из компании. В следующем году он сосредоточился на написании ПО для собственного венчурного проекта, в который он вложил тысячи часов программирования.

Результатом стала компания Nanex, которая получает котировки из объединенных рыночных лент новостей и распределяет данные пользователям с помощью ПО, позволяющего последним анализировать данные, рисовать графики и писать собственные трейдинговые программы, дополняющие исходную.

«Flash Crash» вдохновил Хунсадера более внимательно присмотреться к данным, которые он пересылал пользователям. Он решил выяснить, что происходит, совместно с Донованом, серфером из Южной Калифорнии и программистом, который, кроме прочего, разрабатывал ПО, использующее 3D-графику.

«Мы увидели, что Комиссия по Ценным Бумагам и Биржам как будто тормозила с реакцией на происходящее», – вспоминает Хунсадер. «Я сказал ему: – Знаешь, у нас есть данные. Мы должны это сделать. Посмотрим, что у нас получится».

Чем больше эти двое углублялись в изучение котировок, тем больше неожиданных паттернов возникало на графиках поведения акций. Они назвали это кругами на полях, имея в виду ссылку на загадочные орнаменты, которые иногда возникают в сельской местности, и опубликовали отчет о найденной информации на сайте компании.

«Это было одновременно благословением и проклятьем», – говорит Хунсадер. «Благословением – потому что отчет привлек внимание издания Main Street, чем впоследствии заинтересовалась the Atlantic, что в конечном итоге привело нас к the New York Times. А проклятием это стало из-за того, что заправилы Wall Street, или элита, использовали эти данные, чтобы выставить нас апологетами теории заговора».

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба