7 апреля 2014 Велес Капитал | Архив Соболева Анна, Танурков Василий, Кравченко Юрий, Манаенко Иван, Халиков Айрат, Костюков Александр

Украина. На протяжении марта все внимание мирового сообщества было приковано к событиям на Украине. Пока Запад следил за военным конфликтом в Киеве, В. Путин провел молниеносную операцию по возвращению Крыма в состав России, чем вызвал большую волну негодования со стороны Западных партнеров. Угрозы Европы и США ввести экономические санкции в ответ на «аннексию» Крыма спровоцировали опасения от экономической блокады России до начала новой холодной войны, что привело лишь к новой негативной реакции на финансовых площадках. И лишь к концу месяца накал страстей начал спадать, когда стало понятно, что Путин не планирует присоединения других территорий к России, а Западу экономические санкции окажутся столь же невыгодными.

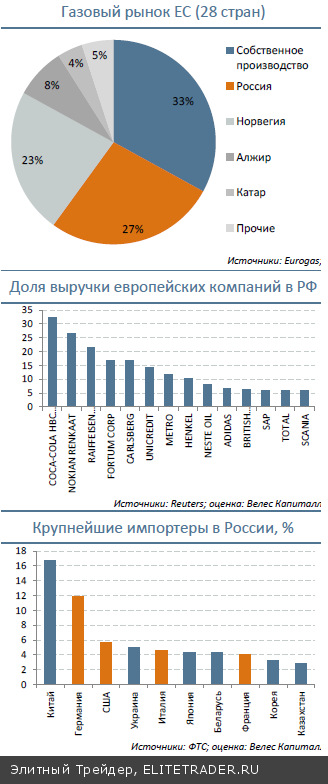

В первую очередь, Европа является крупным импортером российского газа (более 30%) и быстро заменить эти поставки ей не удастся. Обещанный СПГ из США Европа сможет начать получать не ранее 2П 2015 г, да и мощности единственного готовящегося к вводу терминала составят лишь 1/6 часть газа, покупаемого у России.

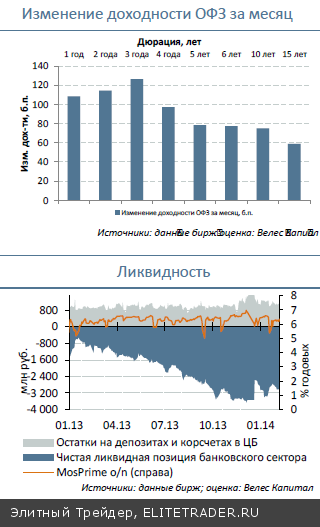

Во вторых, экономика Европы уже достаточно серьезно завязана на российскую, поэтому введение санкций ударит и по европейским странам. Для сравнения, европейское подразделение Coca-Cola получает более 30% выручки в РФ, Nokian – 26,4%, Raiffeisen Bank – 22,5%, Unicredit – 14,3% и т.д.

Пример блокировки карт банков Россия, СМП, Инвесткапиталбанк показал, что санкции являются обоюдоострым инструментом. Действия Visa и Mastercard подорвали доверие к себе как к международным расчетным системам. В результате Россия уже объявила планы по созданию народного оператора, что в результате приведет к снижению доли Visa и Mastercard на российском рынке.

США и ЕС. Новости по Европе и США остались в тени проблем на Украине. Между тем, Дж. Йеллен по итогам мартовского заседания ФРС обозначила сроки повышения базовой ставки. Согласно ожиданиям регулятора, этот вопрос может быть рассмотрен спустя полгода после окончания QE. Следовательно, уже к середине 2015 г. ФРС может провести первое повышение ставки, что создает дополнительное давление на Treasuries. Между тем экономика США продолжает расти, не мешая постепенному сворачиванию QE. В марте было отмечено улучшение потребительской активности и рост числа разрешений на строительство, находившившихся в последнее время под давлением неблагоприятной погоды. В апреле, по нашим ожиданиям, погодный фактор должен окончательно сойти на нет, что отразится на динамике статданных. Также в США начнется сезон корпоративной отчетности, что может пролить свет на влияние погодного фактора на американские компании. Кроме того, большую роль для рынков будут играть прогнозы американских компаний.

Ситуация в европейской экономике в марте не претерпела изменений. Макроэкономические индикаторы продолжили постепенно улучшаться, однако, инфляция по-прежнему низка (0,7%). Со стороны представителей ЕЦБ вновь прозвучали слова о готовности регулятора начать борьбу с дефляционными рисками, но никаких шагов в этом направлении пока сделано не было. Впрочем, не стоит исключать, что по мере нарастания таких разговоров, регулятор все же применит один из подготовленных механизмов. При этом если ЕЦБ установит отрицательные ставки по депозитам, это не будет означать однозначного положительного импульса для экономики. Под ударом могут оказаться банки с низкой маржинальной доходностью, поскольку им придется взять дополнительные расходы.

Китай. События на Украине также затмили и новости из Китая. Недавние корпоративные дефолты в строительной, финансовой отрасли и электроэнергетике вкупе с замедлением деловой активности в начале года породили опасения резкого торможения китайской экономики. Серьезные волнения вызывает сталелитейная отрасль из- за снижения объема продаж, падения прибыли и рентабельности. Ряд экспертов высказывает ожидания роста числа дефолтов в сталелитейной отрасли в ближайшее время. Между тем правительство заверило, что оно не допустит сильного влияния корпоративных проблем на экономику и финансовые площадки.

Нефть. В начале марта ситуация в Крыму способствовала временному скачку цен на нефть – инвесторы опасались, что санкции против России могут затронуть российский экспорт нефти. По мере снижения напряженности рисковая премия постепенно исчезла. Более того, активно муссируются слухи о том, что Обама мог достичь соглашения с Саудовской Аравией о повышении загрузки мощностей и снижении цен на нефть с целью наказания России (впрочем, мы этим слухам не доверяем). Большинство факторов продолжает играть в пользу снижения котировок нефти. Наиболее значительным драйвером снижения котировок в ближайшем будущем может стать разблокировка портов в Ливии, что сделает доступными для рынка дополнительно 600 тыс. б/д. Также угрозой остается полное снятие санкций с Ирана, которое стало еще более вероятным в результате выросшей напряженности в отношениях ЕС И США с Россией. Против нефти играет также рост запасов в США и находящийся на максимумах уровень чистой длинной позиции спекулянтов. Свою роль в длительной перспективе сыграет и постепенное сворачивание программы количественного смягчения в США. Мы ожидаем, что нефть в марте будет тяготеть к диапазону 105-110 долл. за баррель марки Brent и давление на котировки будет постепенно возрастать.

Фондовый рынок. Падение рынка в ответ на события в Крыму дало отличную возможность для покупок российских бумаг в марте. Сдерживающими факторами стали сообщения о том, что госкомпаниям могут разрешить сохранить в качестве базы для расчета дивидендов отчетность по РСБУ (в этом случае по давлением могут оказаться в первую очередь Газпром, Транснефть и госбанки – ВТБ и Сбербанк) а также заявления главы ЦБ. Эльвира Набиуллина сообщила, что ключевая ставка, повышенная в марте в чрезвычайном порядке на 1,5% на фоне крымских событий, останется на текущем уровне как минимум до следующего заседания ЦБ, которое пройдет в июне. Так же, по мнению главы ЦБ, темпы роста ВВП в текущем году могут оказаться ниже 1%, а инфляция вряд ли уложится в запланированные рамки. Тем не менее, по нашему мнению, нагатив уже учтен в текущих ценах и, несмотря на то, что значительная часть панического падения уже отыграна, потенциал восстановительного роста все еще сохраняется. Покупкам может способствовать также приближение периода отсечек по дивидендам (см. ст. 8).

Наши фавориты в среднесрочной перспективе – ЛУКОЙЛ и префы Сургутнефтегаза – в нефтегазовом секторе, Акрон – среди производителей удобрений, Э.ОН России и ОГК-5 – среди электроэнергетиков, Северсталь, НЛМК и Норильский Никель – среди металлургов. Сургутнефтегаз преф. – благодаря падению рубля в 2013 г. на 8% дивиденды за 2013 г. могут составить 2,37 руб. на акцию, доходность – более 9% к текущим котировкам. В случае, если цены на нефть и курс рубля останутся на текущем уровне – дивиденды за 2014 г. составят порядка 2,2 руб. на акцию – порядка 8,6%. ЛУКОЙЛ – запуск Западной Курны-2 состоялся в марте, до конца года компания нарастит добычу до 400 тыс. барр. в сутки. Запуск промышленной эксплуатации месторождения означает, что компания с текущего года начнет получать возмещение инвестиций, что увеличит свободный денежный поток ЛУКОЙЛа в 2014 г. более чем на 2 млрд долл. и позволит и далее наращивать дивиденды темпами в 15% в год в рублевом выражении. Кроме того, руководство компании заявляло, что в связи с резким снижением рубля возможен рост дивидендов более высокими темпами. С учетом удешевления рубля, по нашему мнению, дивиденды за 2014 г. могут вырасти на 20-25% – вплоть до 140 руб. на акцию в год (дважды по 70 руб.), что сделает бумаги ЛУКОЙЛа одними из самых привлекательных в секторе с точки зрения дивидендной доходности, которая превысит 7% к текущим котировкам. Компания выплачивает дивиденды дважды в год, за 2П 2013 г. дивиденды еще не выплачены, ожидается, что они составят 60 руб. на акцию. Акрон – крайне дешев в сравнении с конкурентами (как мировыми, так и российскими), на финансовый результат 2013 г. крайне негативное влияние оказала переоценка финансовых вложений (пакет акций Уралкалия и Азоты Тарнов). С начала 4 кв. 2013 г. наблюдается восстановление цен на рынке азотных удобрений. Дополнительным позитивом для рынка может стать снижение объемов производства на Украине (на которую приходится 8% мирового экспорта азотных удобрений) в результате отмены Россией скидки на газ, действовавшей с января по март 2014 г. Также в пользу рынка удобрений – разворот в ценах на зерновые: до конца года цены на кукурузу могут вырасти еще на 15% (консенсус прогноз). Но – негативом может стать сезонная отмена заградительных пошлин на экспорт удобрений в Китае – с июня по октябрь. Э.ОН Россия – ключевым моментом результатов Э.ОН Россия по итогам 2013 г. является рекордный размер дивидендов, которые компания планирует выплатить акционерам. На эти цели компания намерена направить 100% чистой прибыли по РСБУ, которая составила 18,9 млрд руб. В дополнение к этому компания может выплатить дополнительные дивиденды в размере 5 млрд руб., которые должны быть одобрены на годовом собрании акционеров. В сумме с дополнительными выплатами дивидендная доходность может составить 15% (свыше 23% на момент объявления). Энел ОГК-5 – руководство Энел ОГК-5 заявило о приоритетных дивидендных выплатах в течение 2014- 2018 гг., которые планируется выплачивать согласно новой дивидендной политике компании в размере 40% от чистой прибыли. Всего за указанный период компания планирует направить на выплаты 13,5 млрд руб. Для этого компания планирует снизить не только уровень операционных затрат, но и размер инвестиционной программы, которая была скорректирована на 10% относительно предыдущего плана. Ожидаемая доходность дивидендных выплат по итогам 2013 г. составит 6,36%. Северсталь и НЛМК смогли увеличить рентабельность по EBITDA на фоне неблагоприятной конъюнктуры. Эти две компании остаются одними из самых эффективных в секторе. В случае продолжения роста в Еврозоне стоит ожидать улучшения их финансовых результатов. К Норникелю проявляют неплохой интерес, поскольку компания в ближайшие два года будет выплачивать гарантированные дивиденды не менее 13 долл. на акцию (ожидаемая дивидендная доходность не менее 7,7%). Но в целом перспективы рынка никеля безрадостные: в начале марта отмечался 10% рост цены металла на ожидания перебоев поставок металла Норильского никеля на мировой рынок из-за санкций, но к текущему моменту эта тема исчерпана.

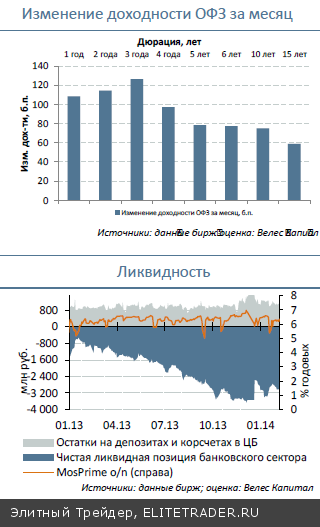

Денежный рынок. В марте участникам денежного рынка пришлось адаптироваться к новым реалиям в виде роста стоимости ликвидности, последовавшего за экстренным решением Банка России повысить процентные ставки по всем своим инструментам на 1,5 п.п., в том числе ключевую ставку — до 7,0% годовых. В результате если в феврале среднее значение индикативной межбанковской ставки MosPrime o/n составило 6,23% годовых, то уже в марте показатель «подтянулся» до 8,06% годовых. Серьезным испытанием для денежного рынка стал и возросший объем валютных интервенций ЦБ. В марте доллар, евро и соответственно корзина валют обновили свои исторические максимумы, поднимаясь в ходе биржевых торгов выше 37 руб., 51 руб. и 43 руб. соответственно. Банк России продал за месяц свыше 25 млрд долл., в том числе чистый объем интервенций только 3-го марта превысил весь объем продаж за февраль (11,3 млрд долл. против 7,1 млрд долл. соответственно). Продажи валюты регулятором за первую неделю марта по сути абсорбировали весь приток ликвидности по бюджетным каналам за указанный период (490,5 млрд руб. против 455,2 млрд руб. соответственно).

В результате уже с самого начала марта и почти всю вторую половину месяца Банк России был вынужден прибегать к операциям «тонкой настройки», то есть однодневным аукционам РЕПО. Напомним, что с февраля текущего года регулятор отказался от проведения аукционов РЕПО на ежедневной основе, и весь февраль банки успешно обходились без них.

Ключевым вопросом на повестке дня, определяющим судьбу денежного рынка в обозримой перспективе, остается период, в течение которого Банк России будет сохранять ставки на текущих повышенных уровнях. Напомним, что по итогам последнего мартовского заседания ЦБ сообщил, что не собирается снижать ключевую ставку в «ближайшие месяцы». При этом тон регулятора, на наш взгляд, был крайне негативным и выражающим серьезное беспокойство в отношении инфляционных рисков в связи с девальвацией рубля, что значительно повышает вероятность сохранения ключевой ставки на уровне 7% годовых вплоть до второго полугодия.

Более свободно «вздохнуть» в апреле участникам денежного рынка позволит снижение «валютной» напряженности. К концу марта на валютном рынке сложился определенный баланс сил, курс корзины валют обосновался на уровне, где валютные интервенции ЦБ находятся на минимальных отметках. Мы полагаем, что в течение апреля ситуация вряд ли существенно изменится: если российская экономика не получит нового пакета западных санкций, то серьезных предпосылок для выхода корзины из диапазона 41,0-41,5 руб. мы не видим.

Долговой рынок. Напряженная ситуация на Украине, негативная реакция Запада на присоединение Крыма, резкое падение рубля и повышение базовой ставки ЦБ ударили по рынку рублевого долга. Доходность ОФЗ взлетела за месяц в среднем на 1 п.п. Неожиданным оказалось и решение SnP и Fitch изменить прогноз по рейтингу России на «негативный» из-за возможного введения экономических санкций. В корпоративном секторе также прошла отрицательная переоценка в связи с ростом суверенной кривой и последовавшими рейтинговыми действиями в отношении многих крупных компаний. Однако ликвидность в сегменте была невысокой, поэтому переоценка носила точечный характер. Наибольшие потери понесли облигации близких к государству компаний в связи с угрозой введения санкций, что могло бы негативно сказаться на их бизнесе.

Во второй половине месяца обстановка на Украине начала стабилизироваться, что позволило отечественным займам немного отыграть потери. При условии отсутствия новых потрясений мы видим в текущей ситуации хорошую возможность войти в рынок, поскольку ожидаем в дальнейшем возвращения котировок отечественных займов к справедливому уровню. В первую очередь, на наш взгляд, интерес представляют банковские займы. В настоящий момент на рынке представлено достаточно много банковских займов с высокой доходностью и короткой дюрацией, что позволяет, в случае необходимости, пересидеть до погашения. К таким выпускам, например, относятся: Ренессанс Кредит БО-5, Бинбанк БО-2, Татфондбанк БО-3, -4, -6, -8, Восточный Экспресс БО-7, ТКС Банк БО-12, Абсолют БО-3, Уралсиб-5, НОМОС БО-6, Зенит БО-5 (все предлагают доходность выше 10% на дюрации до года). Также интересно выглядят займы госбанков: РСХБ-3, -16, -17, -18, -21 (YTM – 9,97-10,5%, дюрация - 1,28-1,77 лет), ГПБ БО-3 (YTM - 10,12%, дюрация - 0,83 года). Корпоративный сегмент предлагает меньший выбор, поскольку ввиду недостаточной в последнее время ликвидности сектора здесь не произошло столь массовой переоценки. Впрочем, сделать ставку на обще-рыночное снижение доходности можно в выпусках ВК-Инвест-6 (YTM-9,8%, дюрация – 1,43 года), МТС-8 (YTM – 9,7%, дюрация – 1,5 лет).

В первую очередь, Европа является крупным импортером российского газа (более 30%) и быстро заменить эти поставки ей не удастся. Обещанный СПГ из США Европа сможет начать получать не ранее 2П 2015 г, да и мощности единственного готовящегося к вводу терминала составят лишь 1/6 часть газа, покупаемого у России.

Во вторых, экономика Европы уже достаточно серьезно завязана на российскую, поэтому введение санкций ударит и по европейским странам. Для сравнения, европейское подразделение Coca-Cola получает более 30% выручки в РФ, Nokian – 26,4%, Raiffeisen Bank – 22,5%, Unicredit – 14,3% и т.д.

Пример блокировки карт банков Россия, СМП, Инвесткапиталбанк показал, что санкции являются обоюдоострым инструментом. Действия Visa и Mastercard подорвали доверие к себе как к международным расчетным системам. В результате Россия уже объявила планы по созданию народного оператора, что в результате приведет к снижению доли Visa и Mastercard на российском рынке.

США и ЕС. Новости по Европе и США остались в тени проблем на Украине. Между тем, Дж. Йеллен по итогам мартовского заседания ФРС обозначила сроки повышения базовой ставки. Согласно ожиданиям регулятора, этот вопрос может быть рассмотрен спустя полгода после окончания QE. Следовательно, уже к середине 2015 г. ФРС может провести первое повышение ставки, что создает дополнительное давление на Treasuries. Между тем экономика США продолжает расти, не мешая постепенному сворачиванию QE. В марте было отмечено улучшение потребительской активности и рост числа разрешений на строительство, находившившихся в последнее время под давлением неблагоприятной погоды. В апреле, по нашим ожиданиям, погодный фактор должен окончательно сойти на нет, что отразится на динамике статданных. Также в США начнется сезон корпоративной отчетности, что может пролить свет на влияние погодного фактора на американские компании. Кроме того, большую роль для рынков будут играть прогнозы американских компаний.

Ситуация в европейской экономике в марте не претерпела изменений. Макроэкономические индикаторы продолжили постепенно улучшаться, однако, инфляция по-прежнему низка (0,7%). Со стороны представителей ЕЦБ вновь прозвучали слова о готовности регулятора начать борьбу с дефляционными рисками, но никаких шагов в этом направлении пока сделано не было. Впрочем, не стоит исключать, что по мере нарастания таких разговоров, регулятор все же применит один из подготовленных механизмов. При этом если ЕЦБ установит отрицательные ставки по депозитам, это не будет означать однозначного положительного импульса для экономики. Под ударом могут оказаться банки с низкой маржинальной доходностью, поскольку им придется взять дополнительные расходы.

Китай. События на Украине также затмили и новости из Китая. Недавние корпоративные дефолты в строительной, финансовой отрасли и электроэнергетике вкупе с замедлением деловой активности в начале года породили опасения резкого торможения китайской экономики. Серьезные волнения вызывает сталелитейная отрасль из- за снижения объема продаж, падения прибыли и рентабельности. Ряд экспертов высказывает ожидания роста числа дефолтов в сталелитейной отрасли в ближайшее время. Между тем правительство заверило, что оно не допустит сильного влияния корпоративных проблем на экономику и финансовые площадки.

Нефть. В начале марта ситуация в Крыму способствовала временному скачку цен на нефть – инвесторы опасались, что санкции против России могут затронуть российский экспорт нефти. По мере снижения напряженности рисковая премия постепенно исчезла. Более того, активно муссируются слухи о том, что Обама мог достичь соглашения с Саудовской Аравией о повышении загрузки мощностей и снижении цен на нефть с целью наказания России (впрочем, мы этим слухам не доверяем). Большинство факторов продолжает играть в пользу снижения котировок нефти. Наиболее значительным драйвером снижения котировок в ближайшем будущем может стать разблокировка портов в Ливии, что сделает доступными для рынка дополнительно 600 тыс. б/д. Также угрозой остается полное снятие санкций с Ирана, которое стало еще более вероятным в результате выросшей напряженности в отношениях ЕС И США с Россией. Против нефти играет также рост запасов в США и находящийся на максимумах уровень чистой длинной позиции спекулянтов. Свою роль в длительной перспективе сыграет и постепенное сворачивание программы количественного смягчения в США. Мы ожидаем, что нефть в марте будет тяготеть к диапазону 105-110 долл. за баррель марки Brent и давление на котировки будет постепенно возрастать.

Фондовый рынок. Падение рынка в ответ на события в Крыму дало отличную возможность для покупок российских бумаг в марте. Сдерживающими факторами стали сообщения о том, что госкомпаниям могут разрешить сохранить в качестве базы для расчета дивидендов отчетность по РСБУ (в этом случае по давлением могут оказаться в первую очередь Газпром, Транснефть и госбанки – ВТБ и Сбербанк) а также заявления главы ЦБ. Эльвира Набиуллина сообщила, что ключевая ставка, повышенная в марте в чрезвычайном порядке на 1,5% на фоне крымских событий, останется на текущем уровне как минимум до следующего заседания ЦБ, которое пройдет в июне. Так же, по мнению главы ЦБ, темпы роста ВВП в текущем году могут оказаться ниже 1%, а инфляция вряд ли уложится в запланированные рамки. Тем не менее, по нашему мнению, нагатив уже учтен в текущих ценах и, несмотря на то, что значительная часть панического падения уже отыграна, потенциал восстановительного роста все еще сохраняется. Покупкам может способствовать также приближение периода отсечек по дивидендам (см. ст. 8).

Наши фавориты в среднесрочной перспективе – ЛУКОЙЛ и префы Сургутнефтегаза – в нефтегазовом секторе, Акрон – среди производителей удобрений, Э.ОН России и ОГК-5 – среди электроэнергетиков, Северсталь, НЛМК и Норильский Никель – среди металлургов. Сургутнефтегаз преф. – благодаря падению рубля в 2013 г. на 8% дивиденды за 2013 г. могут составить 2,37 руб. на акцию, доходность – более 9% к текущим котировкам. В случае, если цены на нефть и курс рубля останутся на текущем уровне – дивиденды за 2014 г. составят порядка 2,2 руб. на акцию – порядка 8,6%. ЛУКОЙЛ – запуск Западной Курны-2 состоялся в марте, до конца года компания нарастит добычу до 400 тыс. барр. в сутки. Запуск промышленной эксплуатации месторождения означает, что компания с текущего года начнет получать возмещение инвестиций, что увеличит свободный денежный поток ЛУКОЙЛа в 2014 г. более чем на 2 млрд долл. и позволит и далее наращивать дивиденды темпами в 15% в год в рублевом выражении. Кроме того, руководство компании заявляло, что в связи с резким снижением рубля возможен рост дивидендов более высокими темпами. С учетом удешевления рубля, по нашему мнению, дивиденды за 2014 г. могут вырасти на 20-25% – вплоть до 140 руб. на акцию в год (дважды по 70 руб.), что сделает бумаги ЛУКОЙЛа одними из самых привлекательных в секторе с точки зрения дивидендной доходности, которая превысит 7% к текущим котировкам. Компания выплачивает дивиденды дважды в год, за 2П 2013 г. дивиденды еще не выплачены, ожидается, что они составят 60 руб. на акцию. Акрон – крайне дешев в сравнении с конкурентами (как мировыми, так и российскими), на финансовый результат 2013 г. крайне негативное влияние оказала переоценка финансовых вложений (пакет акций Уралкалия и Азоты Тарнов). С начала 4 кв. 2013 г. наблюдается восстановление цен на рынке азотных удобрений. Дополнительным позитивом для рынка может стать снижение объемов производства на Украине (на которую приходится 8% мирового экспорта азотных удобрений) в результате отмены Россией скидки на газ, действовавшей с января по март 2014 г. Также в пользу рынка удобрений – разворот в ценах на зерновые: до конца года цены на кукурузу могут вырасти еще на 15% (консенсус прогноз). Но – негативом может стать сезонная отмена заградительных пошлин на экспорт удобрений в Китае – с июня по октябрь. Э.ОН Россия – ключевым моментом результатов Э.ОН Россия по итогам 2013 г. является рекордный размер дивидендов, которые компания планирует выплатить акционерам. На эти цели компания намерена направить 100% чистой прибыли по РСБУ, которая составила 18,9 млрд руб. В дополнение к этому компания может выплатить дополнительные дивиденды в размере 5 млрд руб., которые должны быть одобрены на годовом собрании акционеров. В сумме с дополнительными выплатами дивидендная доходность может составить 15% (свыше 23% на момент объявления). Энел ОГК-5 – руководство Энел ОГК-5 заявило о приоритетных дивидендных выплатах в течение 2014- 2018 гг., которые планируется выплачивать согласно новой дивидендной политике компании в размере 40% от чистой прибыли. Всего за указанный период компания планирует направить на выплаты 13,5 млрд руб. Для этого компания планирует снизить не только уровень операционных затрат, но и размер инвестиционной программы, которая была скорректирована на 10% относительно предыдущего плана. Ожидаемая доходность дивидендных выплат по итогам 2013 г. составит 6,36%. Северсталь и НЛМК смогли увеличить рентабельность по EBITDA на фоне неблагоприятной конъюнктуры. Эти две компании остаются одними из самых эффективных в секторе. В случае продолжения роста в Еврозоне стоит ожидать улучшения их финансовых результатов. К Норникелю проявляют неплохой интерес, поскольку компания в ближайшие два года будет выплачивать гарантированные дивиденды не менее 13 долл. на акцию (ожидаемая дивидендная доходность не менее 7,7%). Но в целом перспективы рынка никеля безрадостные: в начале марта отмечался 10% рост цены металла на ожидания перебоев поставок металла Норильского никеля на мировой рынок из-за санкций, но к текущему моменту эта тема исчерпана.

Денежный рынок. В марте участникам денежного рынка пришлось адаптироваться к новым реалиям в виде роста стоимости ликвидности, последовавшего за экстренным решением Банка России повысить процентные ставки по всем своим инструментам на 1,5 п.п., в том числе ключевую ставку — до 7,0% годовых. В результате если в феврале среднее значение индикативной межбанковской ставки MosPrime o/n составило 6,23% годовых, то уже в марте показатель «подтянулся» до 8,06% годовых. Серьезным испытанием для денежного рынка стал и возросший объем валютных интервенций ЦБ. В марте доллар, евро и соответственно корзина валют обновили свои исторические максимумы, поднимаясь в ходе биржевых торгов выше 37 руб., 51 руб. и 43 руб. соответственно. Банк России продал за месяц свыше 25 млрд долл., в том числе чистый объем интервенций только 3-го марта превысил весь объем продаж за февраль (11,3 млрд долл. против 7,1 млрд долл. соответственно). Продажи валюты регулятором за первую неделю марта по сути абсорбировали весь приток ликвидности по бюджетным каналам за указанный период (490,5 млрд руб. против 455,2 млрд руб. соответственно).

В результате уже с самого начала марта и почти всю вторую половину месяца Банк России был вынужден прибегать к операциям «тонкой настройки», то есть однодневным аукционам РЕПО. Напомним, что с февраля текущего года регулятор отказался от проведения аукционов РЕПО на ежедневной основе, и весь февраль банки успешно обходились без них.

Ключевым вопросом на повестке дня, определяющим судьбу денежного рынка в обозримой перспективе, остается период, в течение которого Банк России будет сохранять ставки на текущих повышенных уровнях. Напомним, что по итогам последнего мартовского заседания ЦБ сообщил, что не собирается снижать ключевую ставку в «ближайшие месяцы». При этом тон регулятора, на наш взгляд, был крайне негативным и выражающим серьезное беспокойство в отношении инфляционных рисков в связи с девальвацией рубля, что значительно повышает вероятность сохранения ключевой ставки на уровне 7% годовых вплоть до второго полугодия.

Более свободно «вздохнуть» в апреле участникам денежного рынка позволит снижение «валютной» напряженности. К концу марта на валютном рынке сложился определенный баланс сил, курс корзины валют обосновался на уровне, где валютные интервенции ЦБ находятся на минимальных отметках. Мы полагаем, что в течение апреля ситуация вряд ли существенно изменится: если российская экономика не получит нового пакета западных санкций, то серьезных предпосылок для выхода корзины из диапазона 41,0-41,5 руб. мы не видим.

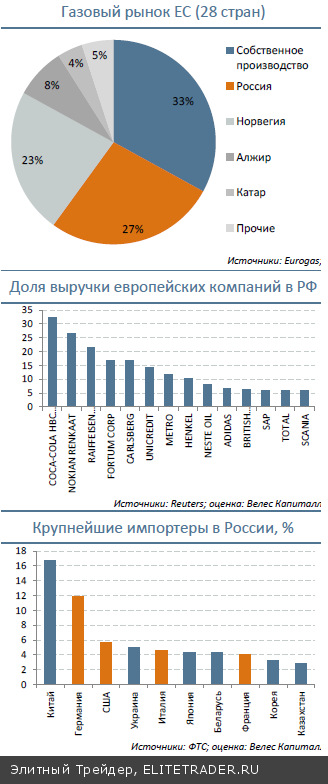

Долговой рынок. Напряженная ситуация на Украине, негативная реакция Запада на присоединение Крыма, резкое падение рубля и повышение базовой ставки ЦБ ударили по рынку рублевого долга. Доходность ОФЗ взлетела за месяц в среднем на 1 п.п. Неожиданным оказалось и решение SnP и Fitch изменить прогноз по рейтингу России на «негативный» из-за возможного введения экономических санкций. В корпоративном секторе также прошла отрицательная переоценка в связи с ростом суверенной кривой и последовавшими рейтинговыми действиями в отношении многих крупных компаний. Однако ликвидность в сегменте была невысокой, поэтому переоценка носила точечный характер. Наибольшие потери понесли облигации близких к государству компаний в связи с угрозой введения санкций, что могло бы негативно сказаться на их бизнесе.

Во второй половине месяца обстановка на Украине начала стабилизироваться, что позволило отечественным займам немного отыграть потери. При условии отсутствия новых потрясений мы видим в текущей ситуации хорошую возможность войти в рынок, поскольку ожидаем в дальнейшем возвращения котировок отечественных займов к справедливому уровню. В первую очередь, на наш взгляд, интерес представляют банковские займы. В настоящий момент на рынке представлено достаточно много банковских займов с высокой доходностью и короткой дюрацией, что позволяет, в случае необходимости, пересидеть до погашения. К таким выпускам, например, относятся: Ренессанс Кредит БО-5, Бинбанк БО-2, Татфондбанк БО-3, -4, -6, -8, Восточный Экспресс БО-7, ТКС Банк БО-12, Абсолют БО-3, Уралсиб-5, НОМОС БО-6, Зенит БО-5 (все предлагают доходность выше 10% на дюрации до года). Также интересно выглядят займы госбанков: РСХБ-3, -16, -17, -18, -21 (YTM – 9,97-10,5%, дюрация - 1,28-1,77 лет), ГПБ БО-3 (YTM - 10,12%, дюрация - 0,83 года). Корпоративный сегмент предлагает меньший выбор, поскольку ввиду недостаточной в последнее время ликвидности сектора здесь не произошло столь массовой переоценки. Впрочем, сделать ставку на обще-рыночное снижение доходности можно в выпусках ВК-Инвест-6 (YTM-9,8%, дюрация – 1,43 года), МТС-8 (YTM – 9,7%, дюрация – 1,5 лет).

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба