• Драги дает понять, что сокращений больше не будет

• Закрадываются сомнения в отношении слабости евро

• Нейтральные данные из США удержат евро/доллар наверху

Никаких медведей по евро до начала количественного смягчения?

Несмотря на то, что свежий набор мер Европейского центрального банка (ЕЦБ) по кредитному смягчению впечатлил своим масштабом и разнообразием (огромная пулеметная очередь из целевых долгосрочных операций по рефинансированию, перспективы ценных бумаг, обеспеченных активами, и остановки стерилизации Программы выкупа облигаций), председатель Марио Драги выразил твердый прогноз в отношении того, что сокращение процентных ставок более или менее подошло к концу. Заседание продемонстрировало меньшую склонность к смягчению, чем того ожидал рынок, поскольку в преддверии заседания появилась спекуляция о том, что ЕЦБ подчеркнет вероятность дальнейшего сокращения ставок.

Распродажа увлекла пару евро/доллар вплоть до области поддержки 1,3500, а затем пара продемонстрировала уверенный рост непосредственно до сопротивления 1,3650 и выше в преддверии сегодняшнего отчета по занятости в США. Динамика в остальных кросс-курсах евро была похожей, а короткие позиции в парах EUR/GBP и EUR/AUD также попались в ловушку ложного нисходящего прорыва. Даже пары EUR/SEK и EUR/NOK продемонстрировали полномасштабные развороты после пробития ключевых целевых уровней внизу.

Это был громкий тревожный звонок для рынка, и он должен посеять сомнение в отношении медвежьего довода касательно евро, если скачок найдет продолжение. По всей видимости, рынок пытается сказать, что мер ЕЦБ по кредитному смягчению просто недостаточно, чтобы изменить ситуацию с единой валютой, и потребуется количественное смягчение объемом в 1 трлн. евро, чтобы действительно положить конец паре евро/доллар. Тем не менее, на мой взгляд, отчасти реакция была также связана с чрезвычайно беспокойным и сильным спекулятивным интересом к коротким позициям, которому не хватило убедительности после периода недавней, чрезвычайно низкой волатильности. В любом случае, разворот – это кульминация почти каждого кросс-курса евро, и его необходимо завершить, если мы хотим надеяться на то, что евро снова направится вниз.

График: EUR/USD

Куда теперь? Вчерашняя модель бычьего разворота не могла быть более выразительной, и она предполагает, что наименьшим сопротивлением в паре евро/доллар является восходящее направление, если только сегодня мы не получим на удивление высокие показатели отчета по занятости в США и/или очередное резкое снижение в уровне безработицы США. При наличии нейтральных данных из США, основным ожиданием будет область 1,3750-1,3800 приблизительно, где 61,8%-ная коррекция пролегает точно на уровне 1,3806. Я бы называл этот последний уровень максимальным уровнем, который "меня устраивает", если пара евро/доллар, в конечном итоге, снова подвергнется распродаже, чего я по-прежнему ожидаю. В конце концов, любое движение выше указанного уровня вскоре привлечет очередную волну усилий со стороны ЕЦБ, направленных на противостояние дальнейшему росту.

О других событиях

Что касается других валют, то американский доллар сдал позиции, консолидируясь, вероятно, под влиянием активных покупок пары евро/доллар, а также, возможно, на фоне закрытия позиций в преддверии сегодняшнего отчета по занятости. Обратите внимание, что доллар упал, в то время как фондовый рынок вырос – здесь определенно прослеживается модель. По всей видимости, в последнее время доллар растет только тогда (разумеется, против менее ликвидных валют), когда облигации падают. Принято во внимание.

Чрезвычайно слабый канадский отчет Ivey PMI в мае не смог поддержать пару USD/CAD, которая снова скатилась ниже, поскольку область 1,0950 продолжает обеспечивать сопротивление. Для определения дальнейшего направления следите за сочетанием отчетов по занятости в Канаде и США.

Нараяна Кочерлакота из ФРС пытается укрепить свое положение в качестве "экстремального сторонника смягчения" в Федеральном комитете по открытым рынкам, поскольку в своей вчерашней речи он раскритиковал политику ФРС, которая не обеспечивает достаточной поддержки, поскольку реальные процентные ставки слишком высоки, а прогнозы по занятости и инфляции слишком низки в соответствии с мандатами ФРС.

В ходе предыдущей сессии китайский регулятор банковской системы ( http://www.bloomberg.com/news/2014-06-06/china-banks-regulator-pledges-to-expand-credit-as-economy-slows.html ) сделал намеки на ослабление, объявив о своем намерении предоставить больше кредитов малым предприятиям, инфраструктурным проектам и тем, кто приобретает жилье впервые.

Что нас ждет

Сегодня выходят отчеты по занятости в США и Канаде, где ожидания в отношении американского отчета носят достаточно сдержанный характер, чему способствовал апрельский показатель изменения вне сельскохозяйственного сектора, который продемонстрировал уверенный рост более чем на 288 000. На этот раз, ожидания (согласно Bloomberg) держатся в области 215 000 и выше, а опубликованный в среду отчет ADP показал 179 000. Ожидается, что уровень безработицы вернется к отметке 6,4% после масштабного снижения в апреле до 6,3% (в основном, это было связано со значительным снижением доли участия рабочей силы – фактически невозможно выверить показатели занятости и значения отчета по домохозяйствам на какой-либо определенный месяц).

Сильный неожиданный рост показателя занятости сегодня, вероятно, сдержит восходящий потенциал для пары евро/доллар, в то время как катастрофически низкие данные будут интересны для возможности подчеркнуть намерение ФРС придерживаться "вечно низких" процентных ставок и могут снова вернуть в игру нисходящее движение пары доллар/иена.

Три показателя: промышленное производство в Германии, занятость и потребительское кредитование в США

• Промпроизводство в Германии растет

• Занятость в США превысит докризисный максимум

• Потребительское кредитование растет стабильными темпами

Регулярный пятничный обзор о занятости в США меркнет на фоне вчерашнего долгожданного заседания Европейского центрального банка. Тем не менее, волатильность на рынке должна сохраниться. Вчера немецкий фондовый индекс DAX впервые в своей истории преодолел отметку в 10 000 пунктов и какое-то время торговался выше этого значения, в то время как курс евро/доллара упал до уровня 1,3500, который в последний раз был зафиксирован в феврале. Впоследствии валютная пара восстановила позиции и завершила сессию на уровнях выше тех, что были перед заседанием ЕЦБ. В связи с этим возникают два насущных вопроса: была ли реализована классическая схема торговли «покупай на слухах, продавай на фактах» и был ли вчера установлен многомесячный минимум по курсу евро/доллара?

Сегодня в 06:30 GMT центральный банк Германии опубликует очередную порцию полугодовых экономических прогнозов. Если оценки ухудшатся, то Германия может с бо̀льшим пониманием отнестись к нетрадиционным методам денежно-кредитной политики или смягчению условий налогово-бюджетной политики. Вице-председатель ЕЦБ Витор Констансиу (Vítor Constâncio) выступит сегодня в 09:00 GMT, и сделанные им заявления могут вызвать реакцию на рынке, так как инвесторы все еще пытаются оценить важность заседания ЕЦБ.

Германия: промышленное производство в апреле (06:00 GMT). Согласно ожиданиям, промышленное производство выросло на 0,4% по сравнению с мартом, когда был зафиксирован спад на 0,5%. В годовом выражении производство растет уверенными темпами в размере 3%, и тенденция остается стабильной. Поскольку колебания на месячном уровне не играют существенной роли, а индексы настроений уже опубликованы, отчет предположительно окажет незначительное воздействие на валюты, даже если результат снова будет неутешительным. ЕЦБ уже раскрыл планы действий на ближайшую пару месяцев.

США: отчет о занятости за май (12:30 GMT). В апреле отчет о занятости, хотя и выглядел на первый взгляд обнадеживающе, таил в себе несколько серьезных проблем, и, согласно прогнозам, в мае ситуация будет аналогичной. Количество новых рабочих мест за исключением сельскохозяйственного сектора предположительно увеличилось на 210 000 (в апреле на 288 000), а уровень безработицы слегка поднялся с 6,3% до 6,4%.

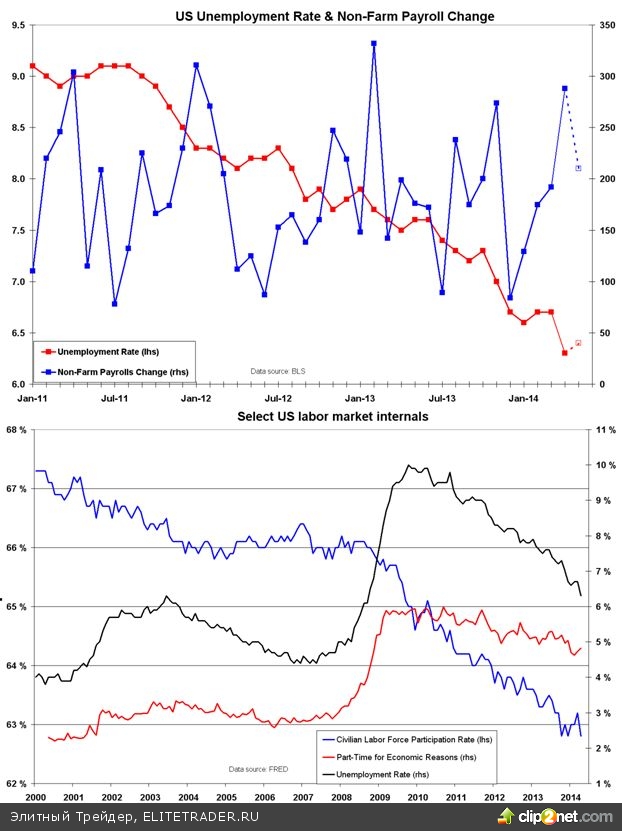

После значительного подъема в апреле незначительное ухудшение показателя на изменит мнения на рынке о том, что экономика восстанавливается и положение на рынке труда медленно улучшается. Даже беглого взгляда на развивающиеся тенденции достаточно, чтобы понять, что уровень безработицы стремится вниз, а темпы роста занятости, хотя и сильно колеблются от месяца к месяцу, в среднем составляли 186 000 рабочих мест с начала 2011 года. Если рост полной занятости и снижение процента людей, занятых частично по экономическим причинам, укрепляет оптимизм, то сохраняющийся нисходящий тренд по показателю доли экономически активного населения и отсутствие роста доходов вызывает тревогу: как показали самые последние данные, средняя заработная плата растет всего на 1,9% в годовом исчислении. Поэтому несмотря на то что безработица снижается, качество рабочих мест ухудшается, и люди продолжают покидать рынок труда, уменьшая тем самым инфляционное давление.

Обратите внимание на то, что показатель роста занятости все сельскохозяйственного сектора должен увеличиться еще на 113 000, чтобы вернуться на докризисный уровень, и есть почти 100-процентная уверенность в том, что эта вершина будет взята сегодня. В новостных лентах могут появиться заголовки в стиле «миссия выполнена». Хотя официально Федеральный резервный банк заявляет, что на курс денежно-кредитной политики влияют перспективы роста инфляции и условия на рынке труда, возросший финансовый риск того, что эпоха либерализации в области денежно-кредитной политики ведет к неизбежным последствиям, может подтолкнуть ФРС на преждевременные действия. Может быть, центральный банк ищет повод, чтобы ужесточить условия монетарной политики раньше, чем того потребуют показатели инфляции и безработицы?

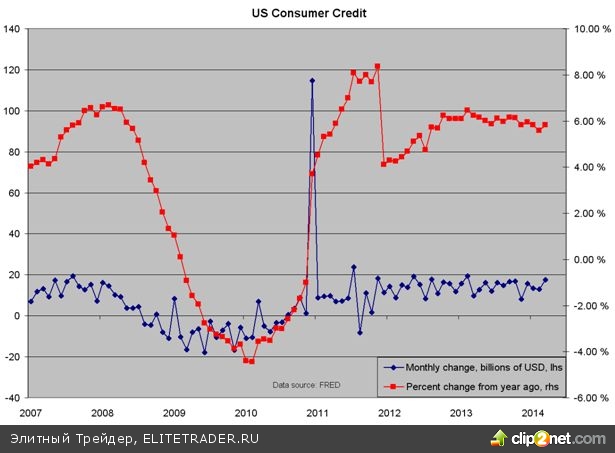

США: потребительское кредитование в апреле (19:00 GMT). Согласно прогнозам, в апреле кредитование увеличилось на 15 миллиардов долларов после прироста на 17,5 миллиардов в марте. С начала 2012 года диапазон колебаний по месячному показателю составляет от 10 до 20 миллиардов, в результате чего годовой темп роста стабилизировался на уровне приблизительно 6%.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба