3 мая 2015 Вести Экономика

Примерно месяц назад инвестиционный гигант Goldman Sachs предупредил о том, что главным риском для фондового рынка является пауза в обратном выкупе акций со стороны компаний перед началом сезона отчетностей.

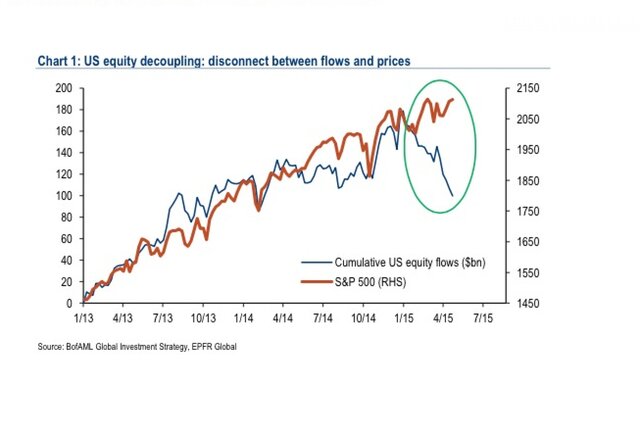

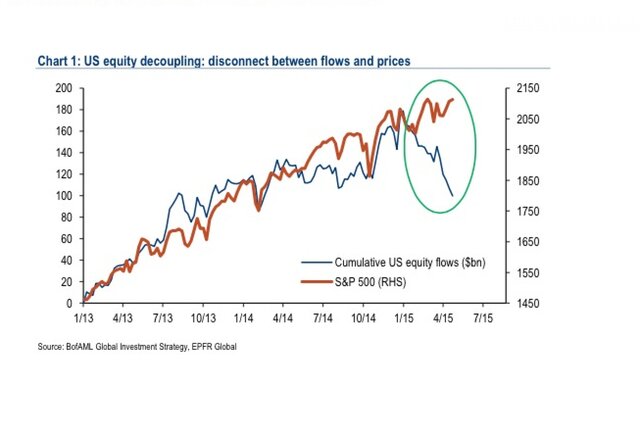

Тогда это привело к волне распродаж, вылившейся в достаточно приличную коррекцию, однако после этого рынок взмыл вверх, причем темпы роста оказались едва ли не самыми быстрыми за несколько лет. Кто стал этим таинственным покупателем, сказать сложно, поскольку данные о потоках капитала говорят о совершенно противоположном:

Таинственным покупателем можно назвать кого угодно, пишет Zerohedge. Пусть это будет Банк Японии или работающий с роботами фонд Citadel, куда недавно устроился на работу Бен Бернанке. Сути дела это не меняет: индексы растут на фоне разворота в динамике притока капитала.

Что ж, в конце концов рост фондового рынка для ФРС является фактически одной из основных задач, несмотря на первое за несколько лет снижение корпоративных прибылей. Впрочем, для Федрезерва уже есть хорошие новости: перерыв в обратных выкупах акций почти на исходе. С начала этой недели большая часть американских предприятий возобновит байбек, несмотря на исторические ценовые максимумы.

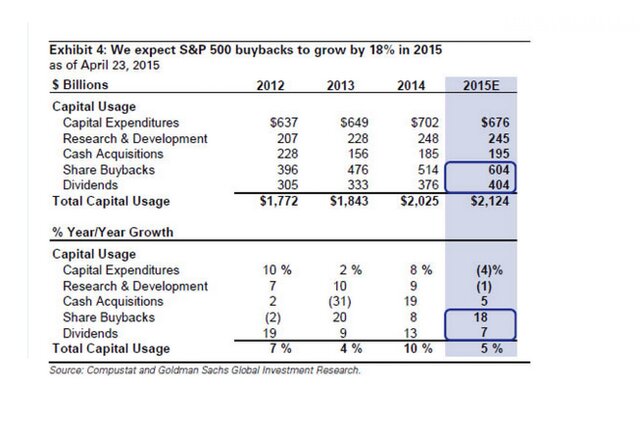

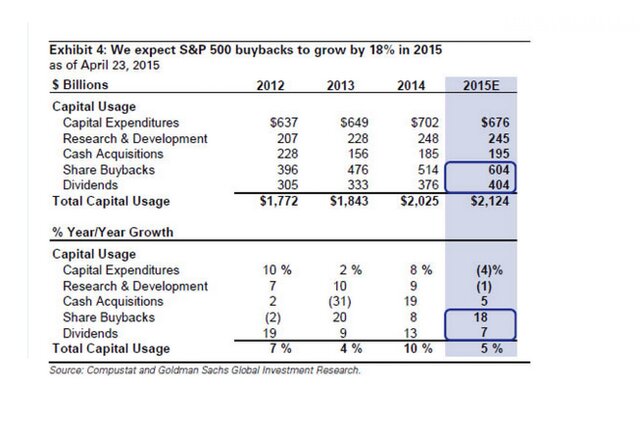

Стоит отметить, что объемы этих байбеков будут просто запредельными. По данным Goldman Sachs, компании только на этот календарный год анонсировали выкуп своих акций на сумму почти $1 трлн. Эта цифра просто за гранью фантастики. Для сравнения, примерно такой объем средств потратила ФРС в самый активный год программы количественного смягчения с начала финансового кризиса.

В каких секторах активность обратного выкупа акций наиболее высока?

За последние четыре квартала 56% байбеков пришлось на сектор информационных технологий, потребительский и финансовый секторы. Одну деталь Goldman Sachs все же не рассказывает: кто является самым большим продавцом всех этих акций? По некоторым данным, в технологичном секторе от акций избавлялись инсайдеры, продавая бумаги, по сути, своим же компаниям.

У большинства руководителей размер бонусов тесно связан со стоимостью акций, поэтому решения о выкупе акций они принимают, не задумываясь. Любопытно другое: Goldman Sachs в кои-то веки решил всех предупредить об опасности и предложил компаниям вспомнить, что случилось в 2007 г., когда объем байбеков был также очень высок.

Goldman Sachs

"Соотношение P/E для индекса SnP 500 находится на максимуме за последние 40 лет. В 2007 г. компании из индекса SnP500 выделили на байбеки около трети своих свободных денежных средств ($637 млрд), после чего индекс рухнул на 56%".

Тогда это привело к волне распродаж, вылившейся в достаточно приличную коррекцию, однако после этого рынок взмыл вверх, причем темпы роста оказались едва ли не самыми быстрыми за несколько лет. Кто стал этим таинственным покупателем, сказать сложно, поскольку данные о потоках капитала говорят о совершенно противоположном:

Таинственным покупателем можно назвать кого угодно, пишет Zerohedge. Пусть это будет Банк Японии или работающий с роботами фонд Citadel, куда недавно устроился на работу Бен Бернанке. Сути дела это не меняет: индексы растут на фоне разворота в динамике притока капитала.

Что ж, в конце концов рост фондового рынка для ФРС является фактически одной из основных задач, несмотря на первое за несколько лет снижение корпоративных прибылей. Впрочем, для Федрезерва уже есть хорошие новости: перерыв в обратных выкупах акций почти на исходе. С начала этой недели большая часть американских предприятий возобновит байбек, несмотря на исторические ценовые максимумы.

Стоит отметить, что объемы этих байбеков будут просто запредельными. По данным Goldman Sachs, компании только на этот календарный год анонсировали выкуп своих акций на сумму почти $1 трлн. Эта цифра просто за гранью фантастики. Для сравнения, примерно такой объем средств потратила ФРС в самый активный год программы количественного смягчения с начала финансового кризиса.

В каких секторах активность обратного выкупа акций наиболее высока?

За последние четыре квартала 56% байбеков пришлось на сектор информационных технологий, потребительский и финансовый секторы. Одну деталь Goldman Sachs все же не рассказывает: кто является самым большим продавцом всех этих акций? По некоторым данным, в технологичном секторе от акций избавлялись инсайдеры, продавая бумаги, по сути, своим же компаниям.

У большинства руководителей размер бонусов тесно связан со стоимостью акций, поэтому решения о выкупе акций они принимают, не задумываясь. Любопытно другое: Goldman Sachs в кои-то веки решил всех предупредить об опасности и предложил компаниям вспомнить, что случилось в 2007 г., когда объем байбеков был также очень высок.

Goldman Sachs

"Соотношение P/E для индекса SnP 500 находится на максимуме за последние 40 лет. В 2007 г. компании из индекса SnP500 выделили на байбеки около трети своих свободных денежных средств ($637 млрд), после чего индекс рухнул на 56%".

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба