22 мая 2015 QuantAlgos

Насколько могут быть прибыльны портфельные инвестиции, если ими правильно управлять? О своем опыте рассказывает Frank Grossman в блоге Seeking Alpha.

Стратегия ротации глобальных рынков использует переключение между 6 разными биржевыми фондами ETF на месячных отрезках. Бэктестирование доходности такой стратегии c 2003 года впечатляет.

Годовая доходность = 41,4% (для SnP500 = 8,4%)

Общая доходность с 2003 года = 3740% (SnP500 = 134%)

69% месячных трейдов имели положительную доходность против 31% с отрицательной доходностью

В заглавии статьи приведен график доходности стратегии по сравнению с индексом SnP500.

Используются следующие рынки и инструменты:

Американский рынок (MDY - SnP MidCap 400 SPDRs)

Европа (IEV- iShares SnP Europe 350 Index Fund)

Развивающиеся рынки (EEM - iShares MSCI Emerging Markets)

Латинская Америка (ILF - iShares SnP Latin America)

Тихоокеанский регион (EPP - iShares MSCI Pacific ex-Japan)

Во время коррекции этих рынков автор инвестирует в:

Казначейские облигации США (EDV - Vanguard Extended Duration Tsy (25+yr))

Денежные средства или облигации SHY (SHY - Barclays Low Duration US Treasury)

Для создания прибыльной ротационной стратегии очень важно, чтобы выбранные акции биржевых фондов не были слишком волатильными, демонстрировали длительные тренды и имели большой объем торгов, для исключения манипуляций этими активами. Все они должны иметь более или менее похожую волатильность. Указанные 5 глобальных фондов соответствуют этим условиям. Они достаточно капитализированы, значит не могут быть манипулируемы на кратких сроках. Они следуют относительно разным экономическим циклам и существуют продолжительные отрезки времени, где один рынок превосходит другие, пока не станет настолько перекупленным, что инвесторы начинают переводить свои деньги с него с целью вложения в более дешевые рынки.

Если посмотреть на последние 12 месяцев, мы увидим, что американский рынок побеждает остальные, и фонд MDY SnP Midcaps показывает доходность +35%. Для сравнения, фонд ILF Latin America потерял около 10% и более интересный фонд EEM Emerging Markets заработал только +3,5%. Но это не будет продолжаться вечно. В какой-то период времени EEM, ILF или другой фонд отскочит и превзойдет американский рынок. В этот момент и необходимо переключать ETF в вашем портфеле.

Тем не менее, только переключение между рынками недостаточно для получения хорошей производительности портфеля. Переключаясь между пятью ETF автор получил доходность около 21% в год, начиная с 2003 года. Неплохо, если сравнивать с доходностью SnP500. Но если посмотреть на графики, то можно увидеть, что во время больших коррекций рынков все эти 5 фондов страдали от значительных просадок. Хотя все эти рынки распределены глобально, корелляция между ними очень высока. 60-дневное ее значение, как правило, больше 0,75. Это означает, что нет способа избежать общей рыночной коррекции, типа кризиса 2008 года, когда SnP500 терял около 55%. Для выхода из такой ситуации нам нужно переключиться на активы, которые отрицательно кореллированы с рынком. Лучшие из них - облигации США, а если и они убыточны в эти периоды, то выходить в кэш.

Основываясь на результатах бэктеста, автор выбрал фонд EDV, который содержит 25-летние (и дольше) казначейские облигации США. В данный момент, из-за высокой доходности облигаций, корелляция с SnP500 около 0, что не совсем нормально. Обычно корелляция показывает значения между - 0,5 и - 0,75. Тем не менее, во время будущих коррекций рынков значение корелляции снизится достаточно быстро.

При разработке хорошей ротационной стратегии коэффициент Шарпа один из наиболее важных показателей. Чем он выше, тем большую доходность вы получите для заданного риска на ваши инвестиции.

Как вы можете видеть, хорошая ротационная стратегия всегда лучше других. Много консервативных и осторожных инвесторов думают, что они подвержены небольшому риску, инвестируя в фонды облигаций, вроде AGG. Но, если вы посмотрите на коэффициент Шарпа, то поймете, что инвестиции в индекс SPY имеют тот же риск при условии, что вы вкладываете только половину ваших денег, остальные сохраняя в кэше. Доходность инвестиций в SPY остается той же самой, так как годовая производительность в 2 раза выше производительности AGG.

Применяя стратегию ротации глобальных рынков, вы сможете легко уменьшить ваш риск и волатильность портфеля, просто держа значительную часть ваших средств в кэше или краткосрочных бондах.

Даже если волатильность около 25,6% кажется высокой, это не значит, что стратегия рискованная. 25,6% - это средняя 20-дневная волатильность с 2003 года, которая принимает большое значения из-за переключения между фондами. Но намного более важно, что случается при коррекции рынка. Здесь эта стратегия показывает устойчивость на исторических данных. В течение кризиса 2008 года стратегия продемонстрировала твердую доходность 55,5%, тогда как SnP500 упал на 36,8% к концу года.

Автор утверждает, что эта стратегия относительно безопасна, так как избегает больших потерь во время серьезных просадок рынка. Она всегда относительно рано переключается на облигации или уходит в кэш, когда бонды больше не играют роль безопасного актива.

Как производить ротацию

В нашей стратегии ротация фондов производится на месячных отрезках. Каждый месяц вычисляется рейтинг 6 фондов и основываясь на этом значении производится покупка лучшего ETF на следующий месяц. Автор использует программу на Mathlab для нахождения лучшего периода расчета а и лучшего инвестиционного периода b. Период b дает доходность инвестиций. Программа варьирует период расчета от 1 недели до 12 месяцев и инвестиционный период от 2 недель до 3 месяцев. Она прогоняет цикл за 10 лет исторических данных и на выходе получается диаграмма разброса, которая показывает, какие периоды а и b дают наилучшие результаты. Инвестиционный период b менее критичен, чем a. Но период b должен быть короче периода a. Один месяц для b - хорошее значение для наших 5 фондов. Период расчета может иметь более широкий разброс. Обычно его значение лежит между 1 и 5 месяцами.

Метод автора с использованием Mathlab интересно протестировать на стратегиях, использующими переключение между активами, а также на трендследящих алгоритмах. Вы не можете использовать актив, если не удалось найти к нему пары на прошлых периодах, дающих совместно стабильную положительную доходность. Также для некоторых фондов вы можете получить очень разную доходность, только немного изменив параметры программы. Такие фонды также не годятся для ротационной стратегии.

Например, почти невозможно создать хорошую ротационную стратегию на сырьевых активах. Они слишком волатильны и могут быть легко манипулируемы. Также, если инвестиционный период b небольшой, то вам будет сложно получить стабильную положительную доходность для таких активов. Чем короче периоды, тем больше ваша доходность становится функцией от случайного рыночного шума, который накладывается на существующие тренды. Поэтому автор не рекомендует заниматься внутридневной торговлей, к тому же это очень трудная работа.

В дополнение для определения рейтинга используется волатильность фондов. Это не сильно важно для 5 фондов глобальных рынков, но важнее для снижения немного рейтинга EDV , из-за повышенной волатильности фонда EDV. Он имеет 20-дневную волатильность примерно на 50% выше волатильности глобальных фондов. Это результат больших выбросов во время небольших рыночных турбуленций и модель может переключаться слишком рано между фондами и облигациями.

Возможно все это покажется достаточно сложным, но если вы попробуете описанную стратегию сами, то получите приличные результаты уже на 3 месячном отрезке и затем всегда будете использовать инвестирование в лучшие из 6 фондов. Это именно то, что вы сможете легко воплотить в реальность самостоятельно. Вы все еще можете получить годовую доходность порядка 34% на будущих периодах. Дополнительная годовая доходность, полученная автором от применения рассмотренных вычислений, оценивается им в +7,4%.

Как вы можете видеть, с января стратегия инвестирует в MDY. Необязательно переключать активы каждый месяц. Вам нужно применять переключение в среднем раз в 2-3 месяца. В дополнение, вместо покупки ETF, можно использовать фьючерсы Comex на некоторые фонды. Это как раз то, что делает автор - использует фьючерсы на MDY и IEV. Вместо EDV можно покупать Ultra-TBonds, которые похожи на TLT ETF, но их нужно приобретать примерно в полтора раза больше чем EDV, потому что EDV ведет себя как Ultra-TBonds c плечом 1,5.

P.S. (от меня). В рамках публикаций о стратегии ротации планируется еще одна статья, где будет приведена практическая реализация этого алгоритма (с кодом), воспроизведенная другим автором, для проверки выше рассмотренных утверждений.

Проверка стратегии GMR с применением языка R

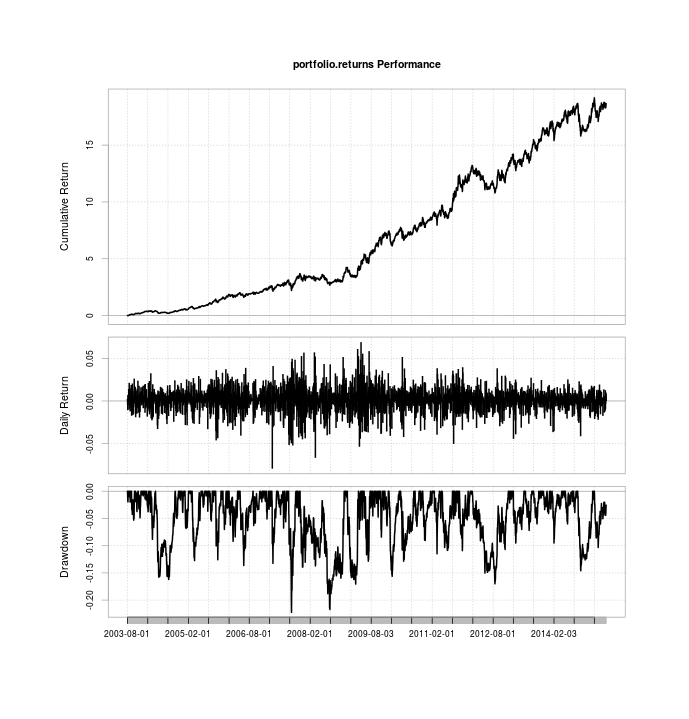

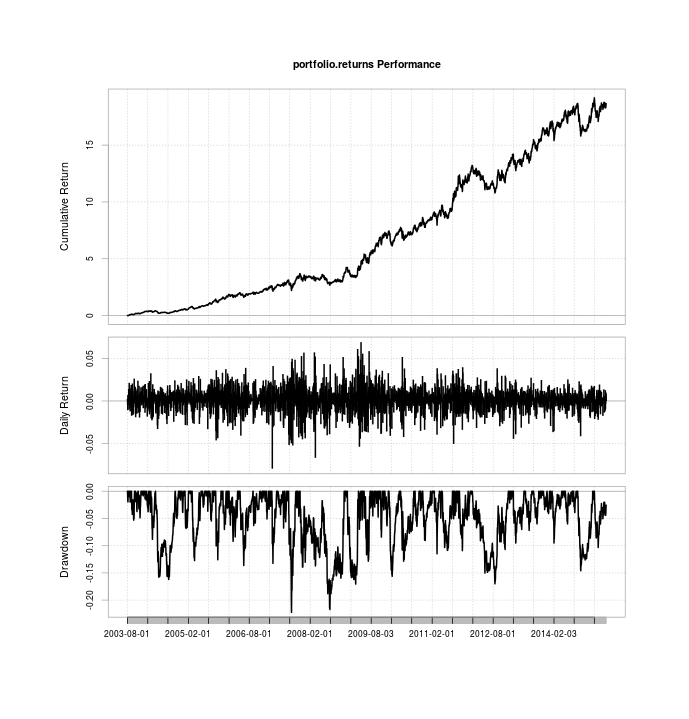

В прошлой статье мы рассмотрели простую портфельную стратегию ротации глобальных рынков. Результаты, которые привел автор статьи, были впечатляющими, однако он не опубликовал алгоритм своих расчетов, а только его общее описание. Ilya Kipnis в своем блоге решил проверить указанную стратегию и воспроизвел алгоритм на языке программирования R.

Для проверки был взят несколько иной набор биржевых фондов, чем у автора оригинальной статьи, но поведение этих активов идентично исходным. Итак, используется 5 ETF : MDY, ILF, FEZ, EEM, и EPP, совместно с облигационным фондом TLT в качестве защитного актива. Каждый месяц происходит инвестирование в фонд, показавший больший ценовой импульс на исторических данных. Автору не удалось получить такой же доходности, которая была обещана в оригинале, но и воспроизведен алгоритм был не со 100% точностью - вместо изменяемого исторического периода, по которому принимается решение о выборе, он использовал фиксированный трехмесячный период, так как не до конца понял принцип его формирования.

Ниже приведен код на языке R для бэктеста:

Эквити бэктеста приведено в заглавии поста. Как видите, обещанные в оригинале 34% годовой доходности не получилось, но и результат в 28,7% очень даже неплох, так же как и солидный коэффициент Шарпа = 1,3. Скорее всего разница объясняется не совсем точным воспроизведением алгоритма, и мы сделаем вывод, что данная стратегия вполне применима для широкого круга инвесторов, в силу ее простоты и хорошей производительности.

Стратегия ротации глобальных рынков использует переключение между 6 разными биржевыми фондами ETF на месячных отрезках. Бэктестирование доходности такой стратегии c 2003 года впечатляет.

Годовая доходность = 41,4% (для SnP500 = 8,4%)

Общая доходность с 2003 года = 3740% (SnP500 = 134%)

69% месячных трейдов имели положительную доходность против 31% с отрицательной доходностью

В заглавии статьи приведен график доходности стратегии по сравнению с индексом SnP500.

Используются следующие рынки и инструменты:

Американский рынок (MDY - SnP MidCap 400 SPDRs)

Европа (IEV- iShares SnP Europe 350 Index Fund)

Развивающиеся рынки (EEM - iShares MSCI Emerging Markets)

Латинская Америка (ILF - iShares SnP Latin America)

Тихоокеанский регион (EPP - iShares MSCI Pacific ex-Japan)

Во время коррекции этих рынков автор инвестирует в:

Казначейские облигации США (EDV - Vanguard Extended Duration Tsy (25+yr))

Денежные средства или облигации SHY (SHY - Barclays Low Duration US Treasury)

Для создания прибыльной ротационной стратегии очень важно, чтобы выбранные акции биржевых фондов не были слишком волатильными, демонстрировали длительные тренды и имели большой объем торгов, для исключения манипуляций этими активами. Все они должны иметь более или менее похожую волатильность. Указанные 5 глобальных фондов соответствуют этим условиям. Они достаточно капитализированы, значит не могут быть манипулируемы на кратких сроках. Они следуют относительно разным экономическим циклам и существуют продолжительные отрезки времени, где один рынок превосходит другие, пока не станет настолько перекупленным, что инвесторы начинают переводить свои деньги с него с целью вложения в более дешевые рынки.

Если посмотреть на последние 12 месяцев, мы увидим, что американский рынок побеждает остальные, и фонд MDY SnP Midcaps показывает доходность +35%. Для сравнения, фонд ILF Latin America потерял около 10% и более интересный фонд EEM Emerging Markets заработал только +3,5%. Но это не будет продолжаться вечно. В какой-то период времени EEM, ILF или другой фонд отскочит и превзойдет американский рынок. В этот момент и необходимо переключать ETF в вашем портфеле.

Тем не менее, только переключение между рынками недостаточно для получения хорошей производительности портфеля. Переключаясь между пятью ETF автор получил доходность около 21% в год, начиная с 2003 года. Неплохо, если сравнивать с доходностью SnP500. Но если посмотреть на графики, то можно увидеть, что во время больших коррекций рынков все эти 5 фондов страдали от значительных просадок. Хотя все эти рынки распределены глобально, корелляция между ними очень высока. 60-дневное ее значение, как правило, больше 0,75. Это означает, что нет способа избежать общей рыночной коррекции, типа кризиса 2008 года, когда SnP500 терял около 55%. Для выхода из такой ситуации нам нужно переключиться на активы, которые отрицательно кореллированы с рынком. Лучшие из них - облигации США, а если и они убыточны в эти периоды, то выходить в кэш.

Основываясь на результатах бэктеста, автор выбрал фонд EDV, который содержит 25-летние (и дольше) казначейские облигации США. В данный момент, из-за высокой доходности облигаций, корелляция с SnP500 около 0, что не совсем нормально. Обычно корелляция показывает значения между - 0,5 и - 0,75. Тем не менее, во время будущих коррекций рынков значение корелляции снизится достаточно быстро.

При разработке хорошей ротационной стратегии коэффициент Шарпа один из наиболее важных показателей. Чем он выше, тем большую доходность вы получите для заданного риска на ваши инвестиции.

Как вы можете видеть, хорошая ротационная стратегия всегда лучше других. Много консервативных и осторожных инвесторов думают, что они подвержены небольшому риску, инвестируя в фонды облигаций, вроде AGG. Но, если вы посмотрите на коэффициент Шарпа, то поймете, что инвестиции в индекс SPY имеют тот же риск при условии, что вы вкладываете только половину ваших денег, остальные сохраняя в кэше. Доходность инвестиций в SPY остается той же самой, так как годовая производительность в 2 раза выше производительности AGG.

Применяя стратегию ротации глобальных рынков, вы сможете легко уменьшить ваш риск и волатильность портфеля, просто держа значительную часть ваших средств в кэше или краткосрочных бондах.

Даже если волатильность около 25,6% кажется высокой, это не значит, что стратегия рискованная. 25,6% - это средняя 20-дневная волатильность с 2003 года, которая принимает большое значения из-за переключения между фондами. Но намного более важно, что случается при коррекции рынка. Здесь эта стратегия показывает устойчивость на исторических данных. В течение кризиса 2008 года стратегия продемонстрировала твердую доходность 55,5%, тогда как SnP500 упал на 36,8% к концу года.

Автор утверждает, что эта стратегия относительно безопасна, так как избегает больших потерь во время серьезных просадок рынка. Она всегда относительно рано переключается на облигации или уходит в кэш, когда бонды больше не играют роль безопасного актива.

Как производить ротацию

В нашей стратегии ротация фондов производится на месячных отрезках. Каждый месяц вычисляется рейтинг 6 фондов и основываясь на этом значении производится покупка лучшего ETF на следующий месяц. Автор использует программу на Mathlab для нахождения лучшего периода расчета а и лучшего инвестиционного периода b. Период b дает доходность инвестиций. Программа варьирует период расчета от 1 недели до 12 месяцев и инвестиционный период от 2 недель до 3 месяцев. Она прогоняет цикл за 10 лет исторических данных и на выходе получается диаграмма разброса, которая показывает, какие периоды а и b дают наилучшие результаты. Инвестиционный период b менее критичен, чем a. Но период b должен быть короче периода a. Один месяц для b - хорошее значение для наших 5 фондов. Период расчета может иметь более широкий разброс. Обычно его значение лежит между 1 и 5 месяцами.

Метод автора с использованием Mathlab интересно протестировать на стратегиях, использующими переключение между активами, а также на трендследящих алгоритмах. Вы не можете использовать актив, если не удалось найти к нему пары на прошлых периодах, дающих совместно стабильную положительную доходность. Также для некоторых фондов вы можете получить очень разную доходность, только немного изменив параметры программы. Такие фонды также не годятся для ротационной стратегии.

Например, почти невозможно создать хорошую ротационную стратегию на сырьевых активах. Они слишком волатильны и могут быть легко манипулируемы. Также, если инвестиционный период b небольшой, то вам будет сложно получить стабильную положительную доходность для таких активов. Чем короче периоды, тем больше ваша доходность становится функцией от случайного рыночного шума, который накладывается на существующие тренды. Поэтому автор не рекомендует заниматься внутридневной торговлей, к тому же это очень трудная работа.

В дополнение для определения рейтинга используется волатильность фондов. Это не сильно важно для 5 фондов глобальных рынков, но важнее для снижения немного рейтинга EDV , из-за повышенной волатильности фонда EDV. Он имеет 20-дневную волатильность примерно на 50% выше волатильности глобальных фондов. Это результат больших выбросов во время небольших рыночных турбуленций и модель может переключаться слишком рано между фондами и облигациями.

Возможно все это покажется достаточно сложным, но если вы попробуете описанную стратегию сами, то получите приличные результаты уже на 3 месячном отрезке и затем всегда будете использовать инвестирование в лучшие из 6 фондов. Это именно то, что вы сможете легко воплотить в реальность самостоятельно. Вы все еще можете получить годовую доходность порядка 34% на будущих периодах. Дополнительная годовая доходность, полученная автором от применения рассмотренных вычислений, оценивается им в +7,4%.

Как вы можете видеть, с января стратегия инвестирует в MDY. Необязательно переключать активы каждый месяц. Вам нужно применять переключение в среднем раз в 2-3 месяца. В дополнение, вместо покупки ETF, можно использовать фьючерсы Comex на некоторые фонды. Это как раз то, что делает автор - использует фьючерсы на MDY и IEV. Вместо EDV можно покупать Ultra-TBonds, которые похожи на TLT ETF, но их нужно приобретать примерно в полтора раза больше чем EDV, потому что EDV ведет себя как Ultra-TBonds c плечом 1,5.

P.S. (от меня). В рамках публикаций о стратегии ротации планируется еще одна статья, где будет приведена практическая реализация этого алгоритма (с кодом), воспроизведенная другим автором, для проверки выше рассмотренных утверждений.

Проверка стратегии GMR с применением языка R

В прошлой статье мы рассмотрели простую портфельную стратегию ротации глобальных рынков. Результаты, которые привел автор статьи, были впечатляющими, однако он не опубликовал алгоритм своих расчетов, а только его общее описание. Ilya Kipnis в своем блоге решил проверить указанную стратегию и воспроизвел алгоритм на языке программирования R.

Для проверки был взят несколько иной набор биржевых фондов, чем у автора оригинальной статьи, но поведение этих активов идентично исходным. Итак, используется 5 ETF : MDY, ILF, FEZ, EEM, и EPP, совместно с облигационным фондом TLT в качестве защитного актива. Каждый месяц происходит инвестирование в фонд, показавший больший ценовой импульс на исторических данных. Автору не удалось получить такой же доходности, которая была обещана в оригинале, но и воспроизведен алгоритм был не со 100% точностью - вместо изменяемого исторического периода, по которому принимается решение о выборе, он использовал фиксированный трехмесячный период, так как не до конца понял принцип его формирования.

Ниже приведен код на языке R для бэктеста:

require(quantmod)

require(PerformanceAnalytics)

symbols <- c("MDY", "TLT", "EEM", "ILF", "EPP", "FEZ")

getSymbols(symbols, from="1990-01-01")

prices <- list()

for(i in 1:length(symbols)) {

prices[[i]] < - Ad(get(symbols[i]))

}

prices <- do.call(cbind, prices)

colnames(prices) <- gsub("\\.[A-z]*", "", colnames(prices))

returns <- Return.calculate(prices)

returns <- na.omit(returns)

logicInvestGMR <- function(returns, lookback = 3) {

ep <- endpoints(returns, on = "months")

weights <- list()

for(i in 2:(length(ep) - lookback)) {

retSubset <- returns[ep[i]:ep[i+lookback],]

cumRets <- Return.cumulative(retSubset)

rankCum <- rank(cumRets)

weight <- rep(0, ncol(retSubset))

weight[which.max(cumRets)] <- 1

weight <- xts(t(weight), order.by=index(last(retSubset)))

weights[[i]] <- weight

}

weights <- do.call(rbind, weights)

stratRets <- Return.portfolio(R = returns, weights = weights)

return(stratRets)

}

gmr rbind(table.AnnualizedReturns(gmr), maxDrawdown(gmr), CalmarRatio(gmr))

portfolio.returns

Годовая доходность 0.287700

Годовое ср.кв.отклонение 0.220700

Коэффициент Шарпа (Rf=0%) 1.303500

Наибольшая просадка 0.222537

Коэффициент Калмара 1.292991

require(PerformanceAnalytics)

symbols <- c("MDY", "TLT", "EEM", "ILF", "EPP", "FEZ")

getSymbols(symbols, from="1990-01-01")

prices <- list()

for(i in 1:length(symbols)) {

prices[[i]] < - Ad(get(symbols[i]))

}

prices <- do.call(cbind, prices)

colnames(prices) <- gsub("\\.[A-z]*", "", colnames(prices))

returns <- Return.calculate(prices)

returns <- na.omit(returns)

logicInvestGMR <- function(returns, lookback = 3) {

ep <- endpoints(returns, on = "months")

weights <- list()

for(i in 2:(length(ep) - lookback)) {

retSubset <- returns[ep[i]:ep[i+lookback],]

cumRets <- Return.cumulative(retSubset)

rankCum <- rank(cumRets)

weight <- rep(0, ncol(retSubset))

weight[which.max(cumRets)] <- 1

weight <- xts(t(weight), order.by=index(last(retSubset)))

weights[[i]] <- weight

}

weights <- do.call(rbind, weights)

stratRets <- Return.portfolio(R = returns, weights = weights)

return(stratRets)

}

gmr rbind(table.AnnualizedReturns(gmr), maxDrawdown(gmr), CalmarRatio(gmr))

portfolio.returns

Годовая доходность 0.287700

Годовое ср.кв.отклонение 0.220700

Коэффициент Шарпа (Rf=0%) 1.303500

Наибольшая просадка 0.222537

Коэффициент Калмара 1.292991

Эквити бэктеста приведено в заглавии поста. Как видите, обещанные в оригинале 34% годовой доходности не получилось, но и результат в 28,7% очень даже неплох, так же как и солидный коэффициент Шарпа = 1,3. Скорее всего разница объясняется не совсем точным воспроизведением алгоритма, и мы сделаем вывод, что данная стратегия вполне применима для широкого круга инвесторов, в силу ее простоты и хорошей производительности.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба