21 мая 2015 Вести Экономика

Citi: сделки M&A вырастут в нефтяном секторе

Активность в сфере слияний и поглощений (M&A) в нефтяном секторе повысится в 2016 г. на фоне повышения цен на топливо и меньшей неясности в отношении оценок стоимости компаний, полагают аналитики Citigroup.

"Рано или поздно эту плотину должно прорвать", - цитирует агентство Bloomberg заместителя председателя правления Citi Стивена Траубера.

По его мнению, большое количество сделок стоит ожидать среди компаний, добывающих нефть на крупнейших в США месторождениях Permian Basin и Eagle Ford, а также действующих на юго-востоке штата Нью-Мексико, поскольку фирмы стремятся к консолидации для сокращения расходов. Также активность будет высокой среди компаний с активами в Мексиканском заливе, добавил С. Траубер.

Его мнение поддержала управляющий директор инвестиционного подразделения UBS Лори Ланкастер. По ее оценке, покупателями будут выступать компании с положительными балансовыми показателями, которые могут без особых потерь пережить период низких цен на нефть, тогда как объектами слияний и поглощений станут более мелкие фирмы, испытывающие финансовые трудности и не имеющие особых вариантов, кроме как смены владельца.

По словам главы хедж-фонда, два фонда BP Capital, который ориентирован на инвестиции в энергетический сектор, покупают нефть.

"Мы не относимся к тому лагерю, который не ожидает возврата цен на нефть к уровню $100 за баррель, - цитирует Мини агентство Bloomberg. - Несмотря на возможность краткосрочных откатов цен, в целом можно говорить о том, что стоимость нефти должна быть выше, чтобы стимулировать добычу в будущем".

Нефть WTI подорожала примерно на 40% с минимального за шесть лет уровня, зафиксированного в марте этого года. Трейдеры ожидают, что сокращение числа буровых установок в США приведет к сокращению добычи в стране.

Шойбле: дефолт Греции возможен

Министр финансов Германии Вольфганг Шойбле дал понять, что не исключает возможности дефолта Греции.

На вопрос о том, готов ли он, как и в 2012 г., дать гарантии того, что Греция избежит дефолта, Шойбле ответил, что он бы "крепко задумался, прежде чем дать такие гарантии в нынешней ситуации".

В интервью газете The Wall Street Journal и французской Les Echos он заявил, что ситуация изменилась после прихода к власти нового правительства Греции. Теперь Афины отказываются продолжать реализацию болезненных мер бюджетной экономии в рамках программы, согласованной с кредиторами.

Как пишет WSJ, Шойбле не предполагает компромисса в переговорах с Грецией по соглашению, заключение которого должно открыть стране доступ к последнему траншу помощи в рамках действующей программы.

Если Афины останутся без средств, страна будет вынуждена объявить дефолт по долговым обязательствам на миллиарды евро с погашением летом этого года, поскольку срок действующей программы помощи истекает через шесть недель.

По словам спикера греческого парламента Никоса Филиса, Греция не сможет перечислить Международному валютному фонду (МВФ) очередной платеж по кредиту 5 июня в размере 305 млн евро, если стране не удастся договориться с кредиторами, и не получит следующий транш помощи.

Ранее министр труда Греции Панос Скурлетис заявил, что "если финансовое решение не будет найдено до 5 июня, ситуация станет сложной".

На прошлой неделе им своевременно удалось перечислить 750 млн евро за счет использования резервной позиции в МВФ, которую также надо восполнить в течение месяца (то есть примерно до 12 июня). Последующие выплаты запланированы на 12 июня (348 млн евро), 16 июня (581 млн евро) и 19 июня (348 млн евро). Это примерный график. Кстати, он еще может немного измениться в части размера платежей.

Шойбле отметил, что Греции необходимо продолжать согласованный ранее с кредиторами курс реформ до достижения с "тройкой" кредиторов соглашения, которое Еврогруппа может либо одобрить, либо отклонить.

"Переговоры между Грецией и кредиторами всегда были сложными, но всегда успешными, - заявил Шойбле. - Я не намерен вмешиваться в этот процесс".

Промышленная активность в Китае остается слабой

Предварительное значение индекса менеджеров закупок (PMI) в перерабатывающем секторе Китая в этом месяце повысилось до 49,1 п. по сравнению с 48,9 п. в предшествующий месяц, показывают предварительные данные HSBC и Markit Economics, которые рассчитывают данный индикатор.

Экономисты, опрошенные агентством Bloomberg, в среднем прогнозировали повышение показателя до 49,3 п. Значение PMI ниже 50 пунктов свидетельствует о спаде деловой активности в отрасли, выше этой отметки – об увеличении.

Текущий уровень индекса PMI говорит о том, что пока меры китайского правительство, нацеленные на повышение темпов экономического подъема в стране, вызывают холодный отклик со стороны компаний перерабатывающей промышленности.

"Политика властей пока не демонстрирует результатов, - подчеркивает главный экономист по Китаю Standard Chartered Plc Дин Шуан. - Объемы кредитования достаточные, но спрос остается вялым".

Китайские регуляторы предписали банкам продолжать инвестировать в проекты, реализуемые региональными властями, даже в том случае, если регионы не могут погасить задолженность, передает агентство Bloomberg.

В совместном заявлении Госсовета КНР, министерства финансов и Народного банка Китая отмечается, что банки не должны отказывать региональным властям в финансировании проектов, одобренных в прошлом году.

Это заявление не соответствует озвученным ранее планам китайских властей по уменьшению долговой нагрузки регионов, оцениваемой в 22 трлн юаней ($3,54 трлн), до более приемлемых уровней.

ЦБ: банки России могут столкнуться с проблемами

Банк России провел стресс-тесты банковского сектора на базе "достаточно жесткого макросценария", который предполагает падение ВВП на 7%, стоимость нефти до $40 за баррель и инфляцию на уровне темпов 16%, сообщается в отчете центробанка о развитии банковской сферы и банковского надзора.

Сценарий предполагает подъем процентных ставок на российском финансовом рынке и снижение фондовых индексов. Параметры стресс-теста были определены на базе оценок возможного воздействия на российскую экономику ухудшения внешнеэкономических условий, отметил ЦБ.

При расчете стресс-теста учитывалась докапитализация банков в рамках осуществления мер по поддержанию финансовой стабильности, намеченных на этот год, в том числе при условии обеспечения этими банками повышения кредитов приоритетным отраслям не менее чем на 1% в месяц на протяжении определенного периода.

Стресс-тест учитывал также дополнительное создание резервов по украинским активам ряда крупных банков. По результатам расчета макромодели, при реализации стрессового сценария размер вкладов физических лиц в номинальном выражении может повыситься на 4,1%, а в реальном выражении - уменьшиться на 4%.

Стресс-тесты продемонстрировали, что может произойти не только отток средств клиентов из банковской системы, но и переток ресурсов между банками. С учетом доходов, полученных банками в стрессовых условиях, банковский сектор в результате данного сценария может иметь финансовый результат от нуля до убытка в размере 0,3 трлн руб., говорится в отчете ЦБ РФ.

Самая большая часть потерь (67%) связана с кредитным риском и доформированием резервов по ссудам. Средняя доля "плохих" ссуд в кредитном портфеле может вырасти с 7,9% до 17,7%. Второе по значимости место (16%) занимают потери от реализации рыночного риска. При этом основная часть этих потерь (около 60%) приходится на процентный риск, еще около 30% - на фондовый риск и примерно 10% - на валютный. На потери от реализации процентного риска по балансу приходится 15% от общего объема потерь.

Спад ВВП в 2015 г. - 2,5%, ЦБ готов снизить ставку

Минфин оценил падение ВВП РФ в 2015 г. в размере 2,5%, что примерно совпадает с ожиданиями Минэкономразвития. ЦБ готов и дальше снижать ставку.

"Падение ВВП в текущем году оцениваем в 2,5%, пик падения придется на III квартал, к концу года ситуация улучшится", - сообщил глава Минфина Антон Силуанов в четверг через Twitter министерства.

Спад экономики России будет меньше прогнозных 2,8% по итогам 2014 г., заявил глава Минэкономразвития РФ Алексей Улюкаев двумя днями ранее.

"Снижение дефицита и доли текущих расходов бюджета открыли бы дорогу росту частных инвестиций и более высокому потенциальному росту экономики. Профицит платежного баланса составляет сегодня 5-6%, дальнейших рисков по этому показателю мы не видим", - сообщается в четверг на странице Twitter Минфина РФ.

"Мы ожидаем инфляцию по итогам года около 11%, данные последней недели говорят, что этот показатель имеет тенденцию к снижению", - заявил Силуанов через Twitter.

"Согласны с оценкой МВФ стимулирующего воздействия на экономику бюджетной политики в этом году и необходимости бюджетной консолидации", - отмечает Минфин на своей социальной странице по итогам встречи с делегацией МВФ в четверг.

"В дальнейшем в условиях развития импортозамещения, постепенной диверсификации источников финансирования и смягчения внутренних условий кредитования, а также некоторого увеличения цен на нефть ожидается восстановление квартальных темпов роста ВВП", - заявляли ранее в Банке России.

Неделей ранее ЕБРР несущественно улучшил прогноз по снижению ВВП России в этом году до 4,5% с январских ожиданий в 4,8%.

Банк России готов и далее снижать ставку, если продолжится снижение инфляционных ожиданий, заявила сегодня в эфире телеканала "Россия 24" первый зампредседателя ЦБ РФ Ксения Юдаева.

Следующее заседание совета директоров Банка России, на котором будет рассматриваться вопрос об уровне ключевой ставки, запланировано на 15 июня 2015 г.

Новак: Китай не выполняет обязательства по контракту

Китай не выполняет свои обязательства по соглашению между Россией и Китаем о поставках нефти, заявил глава Минэнерго Александр Новак.

"Китайская сторона не выполняет свои обязательства по соглашению, поскольку не обеспечила строительство необходимой инфраструктуры на своей части - от границы России до Мохэ.

А мы ("Транснефть" - ред.) в свою очередь сделали такую инфраструктуру. Поэтому здесь нет неисполнения обязательств с нашей стороны. Мы заинтересованы в том, чтобы обеспечивать в полном объеме поставки нефти и сохранять рынок", - подчеркнул министр, сообщает ТАСС.

По словам Новака, китайцы не обеспечили строительство инфраструктуры от границы России до китайского пункта Мохэ. "Пока они проведут свою реконструкцию, мы заинтересованы и будем обеспечивать поставки, в том числе через Козьмино и другие маршруты", - пояснил министр.

Китайская сторона не назвала четких сроков окончания строительства инфраструктуры, "обсуждается 1 января 2018 г."

Россия выполнит обязательства по межправительственному соглашению о дополнительных поставках нефти в Китай, маршруты поставок прорабатывают, подчеркнул Новак.

"Роснефть" испытывает определенные сложности в увеличении поставок на 5 млн тонн в год, которое предусмотрено соглашением на 2015-2017 гг. "Мы прорабатываем этот вопрос. Что касается непосредственно мощностей Козьмино, действительно, там не в полном объеме может быть поставлено. Но есть другие варианты поставок", - пояснил Новак.

В частности, поставки могут нарастить за счет увеличения пропускной способности нефтепровода, проложенного через Казахстан, а также "через частичное увеличение пропускной способности Сковородино-Мохэ, которое могут принять китайцы". "Поэтому в целом мы будем содействовать, чтобы по максимуму были выполнены обязательства по соглашению, то есть по соглашению обязательства будут выполнены, маршруты сейчас прорабатываются", - заключил Новак.

Глава "Транснефти" Николай Токарев заявил ранее, что Китай откладывает как минимум на три года строительство нефтепровода "Мохэ-Дацин".

ЕЦБ расширил объем финансирования греческих банков

Европейский центральный банк (ЕЦБ) расширил предельный объем финансирования греческих банков в рамках программы чрезвычайного предоставления ликвидности (Emergency Liquidity Assistance, ELA) еще на 200 млн евро, передает агентство Bloomberg со ссылкой на информированные источники.

Это минимальное повышение лимита с момента начала последней серии переговоров Греции с международными кредиторами в феврале. Решение было принято руководством ЕЦБ в среду в ходе дискуссии, которая носила конфиденциальный характер.

Суммарный объем финансирования ELA для Греции теперь составляет 80,2 млрд евро, повысившись более чем на 20 млрд евро с февраля. Финансирование банков в рамках программы ELA, риски по которой несет правительство страны, призвано восполнить потребности финансовых компаний в денежных средствах в условиях оттока средств с депозитов в банках.

При этом, по данным источников, на заседании совета управляющих ЕЦБ в среду не было принято какого-либо решения относительно того, чтобы бумаги, предоставляемые банками в качестве обеспечения при заимствовании у греческого регулятора, учитывались в этих сделках с более высоким дисконтом к рыночной цене.

Афины ведут переговоры с "тройкой" кредиторов, в которую входят Европейская комиссия, ЕЦБ и МВФ, о получении нового пакета финансовой помощи. Стороны заинтересованы в согласовании реформ к концу мая. Текущая программа международной финансовой помощи для Греции подходит к концу в июне 2015 г.

Международные резервы в России увеличились

Международные резервы России на 15 мая составили $362,3 млрд, сообщил Банк России.

На 8 мая международные резервы в России равнялись $358,5 млрд. Таким образом, международные резервы увеличились за неделю на $3,8 млрд.

Резервы до марта 2015 г. непрерывно еженедельно снижались с июля 2014 г., показав символический рост на $100 млн лишь однажды – с 21 по 28 ноября (с $420,4 млрд до $420,5 млрд).

МРР в феврале 2015 г. снизились сразу на $15,987 млрд до $360,221 млрд.

На 1 февраля международные резервы составляли $376,208 млрд, на 1 января 2015 г. - $385,46 млрд, на 1 декабря 2014 г. - $416,2 млрд, на 1 января 2014 г. - $510,5 млрд.

Рекордного значения МРР достигли в августе 2008 г. - $598 млрд. В кризис 2008-2009 гг. объем резервов уменьшился до $376 млрд (в марте 2009 г.).

Международные резервы представляют собой высоколиквидные финансовые активы, находящиеся в распоряжении Банка России и правительства РФ. Они складываются из активов в иностранной валюте, монетарного золота, специальных прав заимствования резервной позиции в МВФ и других резервных активов.

В категорию "прочие резервные активы" входят наличная иностранная валюта, остатки средств на корсчетах, включая обезличенные металлические счета в золоте, депозиты с первоначальным сроком погашения до одного года включительно (в том числе депозиты в золоте) в иностранных ЦБ, в Банке международных расчетов (БМР) и кредитных организациях-нерезидентах, долговые ценные бумаги, выпущенные нерезидентами, кредиты, предоставленные в рамках сделок обратного РЕПО, а также прочие финансовые требования к нерезидентам с первоначальным сроком погашения обязательств до одного года включительно.

Goldman Sachs дал прогноз по куриным яйцам в США

Куриные яйца в США стремительно дорожают из-за эпидемии птичьего гриппа, а затраты местных фермеров и сельхозкомпаний на производство этого вида продовольствия подскочат в текущем году на $7,5-8 млрд, прогнозирует Goldman Sachs

По мнению опрошенных агентством Bloomberg экспертов, цены на куриные яйца в США могут вырасти в этом году на 75%, а компании, выпускающие продукты питания с использование яиц, могут столкнуться с дефицитом куриных яиц.

Среди крупных ресторанных сетей самые значительные потери может понести McDonald's Corp., которой сложно переложить повышение цен на клиентов, отмечают эксперты Goldman Sachs. Завтраки составляют почти 25% выручки McDonald's, а именно на завтрак американцы привыкли употреблять жареные яйца.

По оценке Минсельхоза США, из-за птичьего гриппа в 15 штатах погибли 38,9 млн птиц - кур, индеек и других видов, из 303 млн кур-несушек погибли или заболели свыше 26 млн голов. В штатах Среднего Запада, на которые пришелся эпицентр эпидемии, сосредоточено 33% американского птицеводства. В прошлом году средний американец съел 260 яиц.

В супермаркетах Среднего Запада куриные яйца подорожали в мае на 58% к показателю в апреле до $1,88 за дюжину. На прошлой неделе оптовые цены на яйца для последующей переработки (зачастую битые) подскочили на 162% и достигли рекордных $1,65 за дюжину. Следует ожидать роста цен на многие продукты питания, включая майонез и мороженое.

Один из крупнейших в США сельхозпроизводителей - компания Sysco - ожидает, что высокие цены на яйца сохранятся в ближайшие 18 месяцев, и рекомендует американцам пересмотреть меню.

Россия вернет себе инвестиционный рейтинг в 2017 г.

Россия может вернуть себе инвестиционный рейтинг к концу 2017 г., если конфликт на юго-востоке Украины останется в замороженном состоянии, а санкции будут ослаблены, полагает аналитик Bank of America (BofA) Вадим Храмов.

При этом Храмов отметил возросшую за последнее время вероятность того, что Турция потеряет инвестиционный рейтинг в следующие 24 месяца, сообщает агентство Bloomberg.

По словам эксперта, на инвестиционном рейтинге ЮАР могут сказаться разочаровывающие экономические данные, однако рейтинг вряд ли опустится ниже инвестиционного уровня в среднесрочной перспективе.

На российский фондовый рынок позитивно повлияет повышение рейтингов четырех стран - РФ, ЮАР, Турции и Польши, отметил Храмов.

По его словам, данные из Польши свидетельствуют о возможном подъеме рейтинга страны к концу 2017 г.

Как сообщалось, 26 января этого года рейтинговое агентство Standard & Poor's понизило долгосрочный и краткосрочный рейтинги РФ по обязательствам в иностранной валюте до неинвестиционного (спекулятивного) уровня - до "BB+/B" с "BBB-/A-3". Прогноз рейтингов - "негативный".

24 февраля Moody's понизило рейтинг государственных облигаций РФ до спекулятивного уровня "Ba1" с "Baa3", прогноз рейтинга - "негативный".

Таким образом, из большой тройки рейтинговых агентств только Fitch Ratings еще сохраняет рейтинг инвестиционного уровня для России ("BBB-").

МВФ повысил прогноз роста ВВП России

Международный валютный фонд (МВФ) прогнозирует, что в будущем году российская экономика продемонстрирует несущественный рост на 0,2%, отметил глава миссии МВФ по России Эрнесто Рамирес Риго на пресс-конференции в четверг в Москве.

"Согласно новому нашему прогнозу в 2016 г. будет несущественный рост на 0,2%", - отметил он. Предыдущая оценка МВФ предполагала снижение ВВП РФ в будущем на 1,1%.

Ранее, в четверг, МВФ уже сообщил, что изменил прогноз по падению ВВП РФ на этот год до 3,4% с 3,8%.

При этом глава миссии МВФ по России подчеркнул, что в среднесрочной перспективе МВФ прогнозирует темпы роста российской экономики на уровне примерно 1,5% в год.

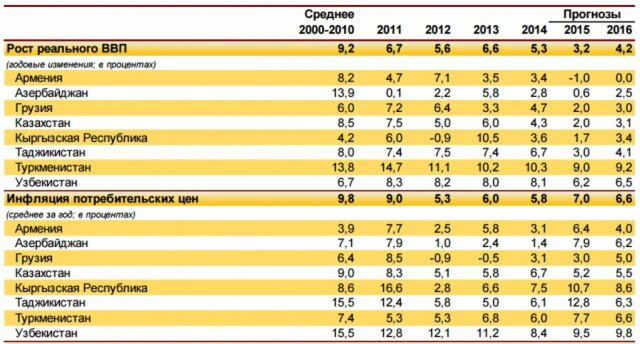

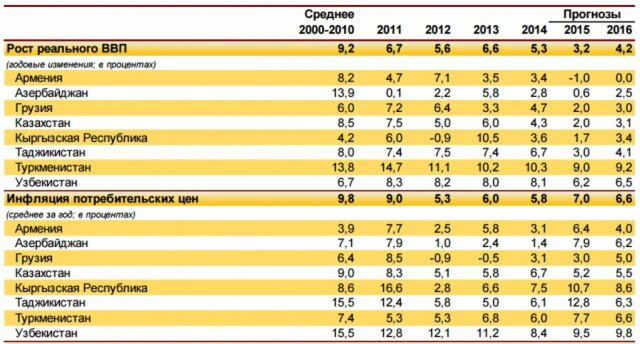

Также МВФ ожидает замедления роста в постсоветских странах Кавказа и Центральной Азии в 2015 г. и его усиления в 2016 г.

"Двойной шок в результате замедления экономического роста в России, основном торговом партнере, и снижение цен на нефть наносят ущерб этому региону", - заявил заместитель директора департамента стран Ближнего Востока и Центральной Азии МВФ Юха Кяконен.

МВФ понизил прогноз экономического роста в регионе КЦА в 2015 г. на 2,5 процентного пункта до чуть более 3% по сравнению с прогнозом, опубликованным МВФ в октябре 2014 г. "Изменения обменных курсов, такие как повышение курса доллара США и снижение курса рубля, усугубляют проблему. В целом перспективы роста в этом регионе не были столь слабыми со времен мирового финансового кризиса 2008–2009 годов", - отмечает Кяконен.

ВЭБ купит облигации на 60 млрд руб. в счет пенсий

Наблюдательный совет "Внешэкономбанка" одобрил приобретение в 2015 г. облигаций госкомпаний на 60 млрд руб. за счет средств пенсионных накоплений. Среди них бумаги РЖД, "КамАЗа", "Почты России", "Россетей".

"Основная часть средств пойдет на выкуп облигаций РЖД, чуть меньше 40 млрд руб. Серьезный объем в размере 10 млрд руб. - это средства, которые предусмотрены на выкуп облигаций "КамАЗа" в рамках той инвестиционной программы, которая заявлена компанией, а это более 80 млрд руб.", — заявил глава госкорпорации Владимир Дмитриев по итогам заседания набсовета ВЭБа.

"В данном случае заявка "КамАЗа" на первый этап работ по модернизации производства, создание нового поколения двигателей, создание новой кабины и машин нового поколения, импортозамещение. Это порядка 35 миллиардов", - отметил он.

Сумма поступивших в ВЭБ предложений компаний по выпускам облигаций составила 110 млрд руб.

ВЭБ в целом приобретет 20-летние облигации РЖД на 40 млрд руб., 15-летние облигации ФГУП "Почта России" - на 4,3 млрд руб., 30-летние облигации "Россетей" - на 7,1 млрд руб., 15-летние облигации "КамАЗа" - на 4,3 млрд руб. и пятилетние бумаги ОАО "ВЭБ-Лизинг" - также на 4,3 млрд руб.

Минимальный уровень плавающей ставки купона инфраструктурных облигаций госкомпаний планируется привязывать не только к инфляции, как ранее, но и к ключевой ставке Банка России в качестве базовой, увеличенной на 1 процентный пункт.

Доходность облигаций ВЭБ-лизинга для минимизации конфликта из-за аффилированности установлена на уровне доходности выпуска ОФЗ со схожим сроком до погашения плюс 2,35 процентного пункта.

Активность в сфере слияний и поглощений (M&A) в нефтяном секторе повысится в 2016 г. на фоне повышения цен на топливо и меньшей неясности в отношении оценок стоимости компаний, полагают аналитики Citigroup.

"Рано или поздно эту плотину должно прорвать", - цитирует агентство Bloomberg заместителя председателя правления Citi Стивена Траубера.

По его мнению, большое количество сделок стоит ожидать среди компаний, добывающих нефть на крупнейших в США месторождениях Permian Basin и Eagle Ford, а также действующих на юго-востоке штата Нью-Мексико, поскольку фирмы стремятся к консолидации для сокращения расходов. Также активность будет высокой среди компаний с активами в Мексиканском заливе, добавил С. Траубер.

Его мнение поддержала управляющий директор инвестиционного подразделения UBS Лори Ланкастер. По ее оценке, покупателями будут выступать компании с положительными балансовыми показателями, которые могут без особых потерь пережить период низких цен на нефть, тогда как объектами слияний и поглощений станут более мелкие фирмы, испытывающие финансовые трудности и не имеющие особых вариантов, кроме как смены владельца.

По словам главы хедж-фонда, два фонда BP Capital, который ориентирован на инвестиции в энергетический сектор, покупают нефть.

"Мы не относимся к тому лагерю, который не ожидает возврата цен на нефть к уровню $100 за баррель, - цитирует Мини агентство Bloomberg. - Несмотря на возможность краткосрочных откатов цен, в целом можно говорить о том, что стоимость нефти должна быть выше, чтобы стимулировать добычу в будущем".

Нефть WTI подорожала примерно на 40% с минимального за шесть лет уровня, зафиксированного в марте этого года. Трейдеры ожидают, что сокращение числа буровых установок в США приведет к сокращению добычи в стране.

Шойбле: дефолт Греции возможен

Министр финансов Германии Вольфганг Шойбле дал понять, что не исключает возможности дефолта Греции.

На вопрос о том, готов ли он, как и в 2012 г., дать гарантии того, что Греция избежит дефолта, Шойбле ответил, что он бы "крепко задумался, прежде чем дать такие гарантии в нынешней ситуации".

В интервью газете The Wall Street Journal и французской Les Echos он заявил, что ситуация изменилась после прихода к власти нового правительства Греции. Теперь Афины отказываются продолжать реализацию болезненных мер бюджетной экономии в рамках программы, согласованной с кредиторами.

Как пишет WSJ, Шойбле не предполагает компромисса в переговорах с Грецией по соглашению, заключение которого должно открыть стране доступ к последнему траншу помощи в рамках действующей программы.

Если Афины останутся без средств, страна будет вынуждена объявить дефолт по долговым обязательствам на миллиарды евро с погашением летом этого года, поскольку срок действующей программы помощи истекает через шесть недель.

По словам спикера греческого парламента Никоса Филиса, Греция не сможет перечислить Международному валютному фонду (МВФ) очередной платеж по кредиту 5 июня в размере 305 млн евро, если стране не удастся договориться с кредиторами, и не получит следующий транш помощи.

Ранее министр труда Греции Панос Скурлетис заявил, что "если финансовое решение не будет найдено до 5 июня, ситуация станет сложной".

На прошлой неделе им своевременно удалось перечислить 750 млн евро за счет использования резервной позиции в МВФ, которую также надо восполнить в течение месяца (то есть примерно до 12 июня). Последующие выплаты запланированы на 12 июня (348 млн евро), 16 июня (581 млн евро) и 19 июня (348 млн евро). Это примерный график. Кстати, он еще может немного измениться в части размера платежей.

Шойбле отметил, что Греции необходимо продолжать согласованный ранее с кредиторами курс реформ до достижения с "тройкой" кредиторов соглашения, которое Еврогруппа может либо одобрить, либо отклонить.

"Переговоры между Грецией и кредиторами всегда были сложными, но всегда успешными, - заявил Шойбле. - Я не намерен вмешиваться в этот процесс".

Промышленная активность в Китае остается слабой

Предварительное значение индекса менеджеров закупок (PMI) в перерабатывающем секторе Китая в этом месяце повысилось до 49,1 п. по сравнению с 48,9 п. в предшествующий месяц, показывают предварительные данные HSBC и Markit Economics, которые рассчитывают данный индикатор.

Экономисты, опрошенные агентством Bloomberg, в среднем прогнозировали повышение показателя до 49,3 п. Значение PMI ниже 50 пунктов свидетельствует о спаде деловой активности в отрасли, выше этой отметки – об увеличении.

Текущий уровень индекса PMI говорит о том, что пока меры китайского правительство, нацеленные на повышение темпов экономического подъема в стране, вызывают холодный отклик со стороны компаний перерабатывающей промышленности.

"Политика властей пока не демонстрирует результатов, - подчеркивает главный экономист по Китаю Standard Chartered Plc Дин Шуан. - Объемы кредитования достаточные, но спрос остается вялым".

Китайские регуляторы предписали банкам продолжать инвестировать в проекты, реализуемые региональными властями, даже в том случае, если регионы не могут погасить задолженность, передает агентство Bloomberg.

В совместном заявлении Госсовета КНР, министерства финансов и Народного банка Китая отмечается, что банки не должны отказывать региональным властям в финансировании проектов, одобренных в прошлом году.

Это заявление не соответствует озвученным ранее планам китайских властей по уменьшению долговой нагрузки регионов, оцениваемой в 22 трлн юаней ($3,54 трлн), до более приемлемых уровней.

ЦБ: банки России могут столкнуться с проблемами

Банк России провел стресс-тесты банковского сектора на базе "достаточно жесткого макросценария", который предполагает падение ВВП на 7%, стоимость нефти до $40 за баррель и инфляцию на уровне темпов 16%, сообщается в отчете центробанка о развитии банковской сферы и банковского надзора.

Сценарий предполагает подъем процентных ставок на российском финансовом рынке и снижение фондовых индексов. Параметры стресс-теста были определены на базе оценок возможного воздействия на российскую экономику ухудшения внешнеэкономических условий, отметил ЦБ.

При расчете стресс-теста учитывалась докапитализация банков в рамках осуществления мер по поддержанию финансовой стабильности, намеченных на этот год, в том числе при условии обеспечения этими банками повышения кредитов приоритетным отраслям не менее чем на 1% в месяц на протяжении определенного периода.

Стресс-тест учитывал также дополнительное создание резервов по украинским активам ряда крупных банков. По результатам расчета макромодели, при реализации стрессового сценария размер вкладов физических лиц в номинальном выражении может повыситься на 4,1%, а в реальном выражении - уменьшиться на 4%.

Стресс-тесты продемонстрировали, что может произойти не только отток средств клиентов из банковской системы, но и переток ресурсов между банками. С учетом доходов, полученных банками в стрессовых условиях, банковский сектор в результате данного сценария может иметь финансовый результат от нуля до убытка в размере 0,3 трлн руб., говорится в отчете ЦБ РФ.

Самая большая часть потерь (67%) связана с кредитным риском и доформированием резервов по ссудам. Средняя доля "плохих" ссуд в кредитном портфеле может вырасти с 7,9% до 17,7%. Второе по значимости место (16%) занимают потери от реализации рыночного риска. При этом основная часть этих потерь (около 60%) приходится на процентный риск, еще около 30% - на фондовый риск и примерно 10% - на валютный. На потери от реализации процентного риска по балансу приходится 15% от общего объема потерь.

Спад ВВП в 2015 г. - 2,5%, ЦБ готов снизить ставку

Минфин оценил падение ВВП РФ в 2015 г. в размере 2,5%, что примерно совпадает с ожиданиями Минэкономразвития. ЦБ готов и дальше снижать ставку.

"Падение ВВП в текущем году оцениваем в 2,5%, пик падения придется на III квартал, к концу года ситуация улучшится", - сообщил глава Минфина Антон Силуанов в четверг через Twitter министерства.

Спад экономики России будет меньше прогнозных 2,8% по итогам 2014 г., заявил глава Минэкономразвития РФ Алексей Улюкаев двумя днями ранее.

"Снижение дефицита и доли текущих расходов бюджета открыли бы дорогу росту частных инвестиций и более высокому потенциальному росту экономики. Профицит платежного баланса составляет сегодня 5-6%, дальнейших рисков по этому показателю мы не видим", - сообщается в четверг на странице Twitter Минфина РФ.

"Мы ожидаем инфляцию по итогам года около 11%, данные последней недели говорят, что этот показатель имеет тенденцию к снижению", - заявил Силуанов через Twitter.

"Согласны с оценкой МВФ стимулирующего воздействия на экономику бюджетной политики в этом году и необходимости бюджетной консолидации", - отмечает Минфин на своей социальной странице по итогам встречи с делегацией МВФ в четверг.

"В дальнейшем в условиях развития импортозамещения, постепенной диверсификации источников финансирования и смягчения внутренних условий кредитования, а также некоторого увеличения цен на нефть ожидается восстановление квартальных темпов роста ВВП", - заявляли ранее в Банке России.

Неделей ранее ЕБРР несущественно улучшил прогноз по снижению ВВП России в этом году до 4,5% с январских ожиданий в 4,8%.

Банк России готов и далее снижать ставку, если продолжится снижение инфляционных ожиданий, заявила сегодня в эфире телеканала "Россия 24" первый зампредседателя ЦБ РФ Ксения Юдаева.

Следующее заседание совета директоров Банка России, на котором будет рассматриваться вопрос об уровне ключевой ставки, запланировано на 15 июня 2015 г.

Новак: Китай не выполняет обязательства по контракту

Китай не выполняет свои обязательства по соглашению между Россией и Китаем о поставках нефти, заявил глава Минэнерго Александр Новак.

"Китайская сторона не выполняет свои обязательства по соглашению, поскольку не обеспечила строительство необходимой инфраструктуры на своей части - от границы России до Мохэ.

А мы ("Транснефть" - ред.) в свою очередь сделали такую инфраструктуру. Поэтому здесь нет неисполнения обязательств с нашей стороны. Мы заинтересованы в том, чтобы обеспечивать в полном объеме поставки нефти и сохранять рынок", - подчеркнул министр, сообщает ТАСС.

По словам Новака, китайцы не обеспечили строительство инфраструктуры от границы России до китайского пункта Мохэ. "Пока они проведут свою реконструкцию, мы заинтересованы и будем обеспечивать поставки, в том числе через Козьмино и другие маршруты", - пояснил министр.

Китайская сторона не назвала четких сроков окончания строительства инфраструктуры, "обсуждается 1 января 2018 г."

Россия выполнит обязательства по межправительственному соглашению о дополнительных поставках нефти в Китай, маршруты поставок прорабатывают, подчеркнул Новак.

"Роснефть" испытывает определенные сложности в увеличении поставок на 5 млн тонн в год, которое предусмотрено соглашением на 2015-2017 гг. "Мы прорабатываем этот вопрос. Что касается непосредственно мощностей Козьмино, действительно, там не в полном объеме может быть поставлено. Но есть другие варианты поставок", - пояснил Новак.

В частности, поставки могут нарастить за счет увеличения пропускной способности нефтепровода, проложенного через Казахстан, а также "через частичное увеличение пропускной способности Сковородино-Мохэ, которое могут принять китайцы". "Поэтому в целом мы будем содействовать, чтобы по максимуму были выполнены обязательства по соглашению, то есть по соглашению обязательства будут выполнены, маршруты сейчас прорабатываются", - заключил Новак.

Глава "Транснефти" Николай Токарев заявил ранее, что Китай откладывает как минимум на три года строительство нефтепровода "Мохэ-Дацин".

ЕЦБ расширил объем финансирования греческих банков

Европейский центральный банк (ЕЦБ) расширил предельный объем финансирования греческих банков в рамках программы чрезвычайного предоставления ликвидности (Emergency Liquidity Assistance, ELA) еще на 200 млн евро, передает агентство Bloomberg со ссылкой на информированные источники.

Это минимальное повышение лимита с момента начала последней серии переговоров Греции с международными кредиторами в феврале. Решение было принято руководством ЕЦБ в среду в ходе дискуссии, которая носила конфиденциальный характер.

Суммарный объем финансирования ELA для Греции теперь составляет 80,2 млрд евро, повысившись более чем на 20 млрд евро с февраля. Финансирование банков в рамках программы ELA, риски по которой несет правительство страны, призвано восполнить потребности финансовых компаний в денежных средствах в условиях оттока средств с депозитов в банках.

При этом, по данным источников, на заседании совета управляющих ЕЦБ в среду не было принято какого-либо решения относительно того, чтобы бумаги, предоставляемые банками в качестве обеспечения при заимствовании у греческого регулятора, учитывались в этих сделках с более высоким дисконтом к рыночной цене.

Афины ведут переговоры с "тройкой" кредиторов, в которую входят Европейская комиссия, ЕЦБ и МВФ, о получении нового пакета финансовой помощи. Стороны заинтересованы в согласовании реформ к концу мая. Текущая программа международной финансовой помощи для Греции подходит к концу в июне 2015 г.

Международные резервы в России увеличились

Международные резервы России на 15 мая составили $362,3 млрд, сообщил Банк России.

На 8 мая международные резервы в России равнялись $358,5 млрд. Таким образом, международные резервы увеличились за неделю на $3,8 млрд.

Резервы до марта 2015 г. непрерывно еженедельно снижались с июля 2014 г., показав символический рост на $100 млн лишь однажды – с 21 по 28 ноября (с $420,4 млрд до $420,5 млрд).

МРР в феврале 2015 г. снизились сразу на $15,987 млрд до $360,221 млрд.

На 1 февраля международные резервы составляли $376,208 млрд, на 1 января 2015 г. - $385,46 млрд, на 1 декабря 2014 г. - $416,2 млрд, на 1 января 2014 г. - $510,5 млрд.

Рекордного значения МРР достигли в августе 2008 г. - $598 млрд. В кризис 2008-2009 гг. объем резервов уменьшился до $376 млрд (в марте 2009 г.).

Международные резервы представляют собой высоколиквидные финансовые активы, находящиеся в распоряжении Банка России и правительства РФ. Они складываются из активов в иностранной валюте, монетарного золота, специальных прав заимствования резервной позиции в МВФ и других резервных активов.

В категорию "прочие резервные активы" входят наличная иностранная валюта, остатки средств на корсчетах, включая обезличенные металлические счета в золоте, депозиты с первоначальным сроком погашения до одного года включительно (в том числе депозиты в золоте) в иностранных ЦБ, в Банке международных расчетов (БМР) и кредитных организациях-нерезидентах, долговые ценные бумаги, выпущенные нерезидентами, кредиты, предоставленные в рамках сделок обратного РЕПО, а также прочие финансовые требования к нерезидентам с первоначальным сроком погашения обязательств до одного года включительно.

Goldman Sachs дал прогноз по куриным яйцам в США

Куриные яйца в США стремительно дорожают из-за эпидемии птичьего гриппа, а затраты местных фермеров и сельхозкомпаний на производство этого вида продовольствия подскочат в текущем году на $7,5-8 млрд, прогнозирует Goldman Sachs

По мнению опрошенных агентством Bloomberg экспертов, цены на куриные яйца в США могут вырасти в этом году на 75%, а компании, выпускающие продукты питания с использование яиц, могут столкнуться с дефицитом куриных яиц.

Среди крупных ресторанных сетей самые значительные потери может понести McDonald's Corp., которой сложно переложить повышение цен на клиентов, отмечают эксперты Goldman Sachs. Завтраки составляют почти 25% выручки McDonald's, а именно на завтрак американцы привыкли употреблять жареные яйца.

По оценке Минсельхоза США, из-за птичьего гриппа в 15 штатах погибли 38,9 млн птиц - кур, индеек и других видов, из 303 млн кур-несушек погибли или заболели свыше 26 млн голов. В штатах Среднего Запада, на которые пришелся эпицентр эпидемии, сосредоточено 33% американского птицеводства. В прошлом году средний американец съел 260 яиц.

В супермаркетах Среднего Запада куриные яйца подорожали в мае на 58% к показателю в апреле до $1,88 за дюжину. На прошлой неделе оптовые цены на яйца для последующей переработки (зачастую битые) подскочили на 162% и достигли рекордных $1,65 за дюжину. Следует ожидать роста цен на многие продукты питания, включая майонез и мороженое.

Один из крупнейших в США сельхозпроизводителей - компания Sysco - ожидает, что высокие цены на яйца сохранятся в ближайшие 18 месяцев, и рекомендует американцам пересмотреть меню.

Россия вернет себе инвестиционный рейтинг в 2017 г.

Россия может вернуть себе инвестиционный рейтинг к концу 2017 г., если конфликт на юго-востоке Украины останется в замороженном состоянии, а санкции будут ослаблены, полагает аналитик Bank of America (BofA) Вадим Храмов.

При этом Храмов отметил возросшую за последнее время вероятность того, что Турция потеряет инвестиционный рейтинг в следующие 24 месяца, сообщает агентство Bloomberg.

По словам эксперта, на инвестиционном рейтинге ЮАР могут сказаться разочаровывающие экономические данные, однако рейтинг вряд ли опустится ниже инвестиционного уровня в среднесрочной перспективе.

На российский фондовый рынок позитивно повлияет повышение рейтингов четырех стран - РФ, ЮАР, Турции и Польши, отметил Храмов.

По его словам, данные из Польши свидетельствуют о возможном подъеме рейтинга страны к концу 2017 г.

Как сообщалось, 26 января этого года рейтинговое агентство Standard & Poor's понизило долгосрочный и краткосрочный рейтинги РФ по обязательствам в иностранной валюте до неинвестиционного (спекулятивного) уровня - до "BB+/B" с "BBB-/A-3". Прогноз рейтингов - "негативный".

24 февраля Moody's понизило рейтинг государственных облигаций РФ до спекулятивного уровня "Ba1" с "Baa3", прогноз рейтинга - "негативный".

Таким образом, из большой тройки рейтинговых агентств только Fitch Ratings еще сохраняет рейтинг инвестиционного уровня для России ("BBB-").

МВФ повысил прогноз роста ВВП России

Международный валютный фонд (МВФ) прогнозирует, что в будущем году российская экономика продемонстрирует несущественный рост на 0,2%, отметил глава миссии МВФ по России Эрнесто Рамирес Риго на пресс-конференции в четверг в Москве.

"Согласно новому нашему прогнозу в 2016 г. будет несущественный рост на 0,2%", - отметил он. Предыдущая оценка МВФ предполагала снижение ВВП РФ в будущем на 1,1%.

Ранее, в четверг, МВФ уже сообщил, что изменил прогноз по падению ВВП РФ на этот год до 3,4% с 3,8%.

При этом глава миссии МВФ по России подчеркнул, что в среднесрочной перспективе МВФ прогнозирует темпы роста российской экономики на уровне примерно 1,5% в год.

Также МВФ ожидает замедления роста в постсоветских странах Кавказа и Центральной Азии в 2015 г. и его усиления в 2016 г.

"Двойной шок в результате замедления экономического роста в России, основном торговом партнере, и снижение цен на нефть наносят ущерб этому региону", - заявил заместитель директора департамента стран Ближнего Востока и Центральной Азии МВФ Юха Кяконен.

МВФ понизил прогноз экономического роста в регионе КЦА в 2015 г. на 2,5 процентного пункта до чуть более 3% по сравнению с прогнозом, опубликованным МВФ в октябре 2014 г. "Изменения обменных курсов, такие как повышение курса доллара США и снижение курса рубля, усугубляют проблему. В целом перспективы роста в этом регионе не были столь слабыми со времен мирового финансового кризиса 2008–2009 годов", - отмечает Кяконен.

ВЭБ купит облигации на 60 млрд руб. в счет пенсий

Наблюдательный совет "Внешэкономбанка" одобрил приобретение в 2015 г. облигаций госкомпаний на 60 млрд руб. за счет средств пенсионных накоплений. Среди них бумаги РЖД, "КамАЗа", "Почты России", "Россетей".

"Основная часть средств пойдет на выкуп облигаций РЖД, чуть меньше 40 млрд руб. Серьезный объем в размере 10 млрд руб. - это средства, которые предусмотрены на выкуп облигаций "КамАЗа" в рамках той инвестиционной программы, которая заявлена компанией, а это более 80 млрд руб.", — заявил глава госкорпорации Владимир Дмитриев по итогам заседания набсовета ВЭБа.

"В данном случае заявка "КамАЗа" на первый этап работ по модернизации производства, создание нового поколения двигателей, создание новой кабины и машин нового поколения, импортозамещение. Это порядка 35 миллиардов", - отметил он.

Сумма поступивших в ВЭБ предложений компаний по выпускам облигаций составила 110 млрд руб.

ВЭБ в целом приобретет 20-летние облигации РЖД на 40 млрд руб., 15-летние облигации ФГУП "Почта России" - на 4,3 млрд руб., 30-летние облигации "Россетей" - на 7,1 млрд руб., 15-летние облигации "КамАЗа" - на 4,3 млрд руб. и пятилетние бумаги ОАО "ВЭБ-Лизинг" - также на 4,3 млрд руб.

Минимальный уровень плавающей ставки купона инфраструктурных облигаций госкомпаний планируется привязывать не только к инфляции, как ранее, но и к ключевой ставке Банка России в качестве базовой, увеличенной на 1 процентный пункт.

Доходность облигаций ВЭБ-лизинга для минимизации конфликта из-за аффилированности установлена на уровне доходности выпуска ОФЗ со схожим сроком до погашения плюс 2,35 процентного пункта.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба