18 сентября 2015 banki.ru

Согласно оценкам рейтингового агентства Fitch, крупные системно значимые российские банки могут выдержать потери, сравнимые с перенесенными в предыдущий кризис. Однако если кризис продлится дольше трех лет или окажется глубже, чем в 2008—2009 годах, то без поддержки капиталом со стороны государства ведущим российским банкам не спастись.

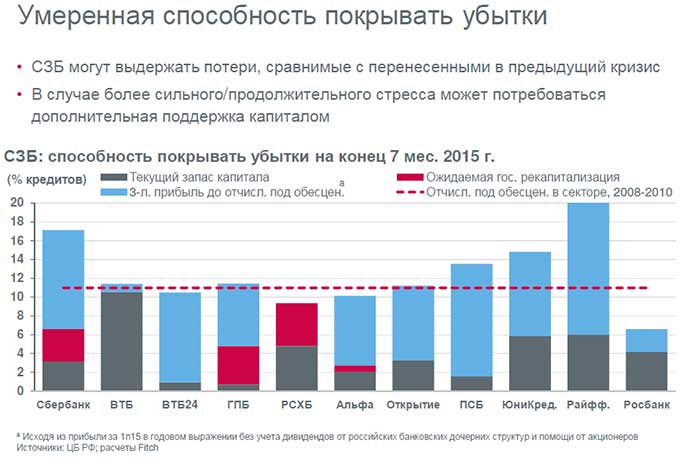

Десять банков, на которых приходится 70% активов российской банковской системы, — Сбербанк, ВТБ, ВТБ 24, Газпромбанк, Россельхозбанк, Альфа-Банк, «Открытие», Промсвязьбанк, «ЮниКредит», Райффайзенбанк и Росбанк — могут выдержать потери, аналогичные тем, что были в прошлый кризис. Однако если кризис затянется или будет сильнее, то ведущим кредитным организациям России потребуется финансовая помощь, считают аналитики Fitch.

«Мы подсчитывали уровень текущего запаса капитала, ожидаемую господдержку и прибыль банков до отчисления в резервы и сравнивали с уровнем потерь — отчислений в резервы — за три года предыдущего кризиса, с 2008 по 2010 год, — поясняет аналитик Fitch Александр Данилов. — Тогда банки зарезервировали 11% от кредитных портфелей. Для сравнения: за первое полугодие 2015-го отчисления в резервы в годовом исчислении составили около 3,5% от кредитных портфелей. По нашим подсчетам, с учетом поддержки у системных банков хватит запаса прочности, чтобы выдержать сопоставимые потери на горизонте трех лет».

Как говорит директор аналитического департамента ИК «Регион» Валерий Вайсберг, в умеренно негативном сценарии кредитные организации могут несколько лет балансировать на грани безубыточности, увеличивая объемы резервирования примерно теми же темпами, что процентные и комиссионные доходы. Если при этом кредитные портфели будут оставаться как минимум стабильными в реальном выражении, давление на капитал будет очень высоким, предупреждает аналитик.

«Устойчивость ряда крупнейших банков в текущих рыночных условиях действительно определяется объемом государственной поддержки. Но в целом, я думаю, запас прочности крупнейших банков значительно выше, чем три года, — рассуждает Вайсберг. — Частные кредитные организации, доказавшие свою устойчивость в острой фазе кризиса, становятся интересными для стратегических инвесторов. И наверняка смогут привлекать средства инвесторов через субординированные займы или напрямую в уставный капитал».

С точки зрения динамики качества активов в прошлый кризис ухудшение было более резким, считает старший аналитик ФГ «БКС» Юлия Мельцова. «Сейчас банки довольно плавно отражают проблемы на своих балансах, в том числе благодаря регуляторным послаблениям от ЦБ РФ. При этом скорость отражения резервов из-за ухудшения качества активов во многом зависит от уровня капитальной позиции игроков — запас капитала по системе в целом более ограничен в сравнении с прошлым кризисом», — отмечает Мельцова.

«Если мы говорим о конкретно десяти крупных системно значимых банках, то особого беспокойства относительно их устойчивости я не испытываю, — заявляет аналитик рейтингового агентства RusRating Евгений Славнов. — Госбанки очевидным образом будут поддержаны государством в случае возникновения подобной необходимости, а крупные частные банки обладают достаточным запасом ресурсов, чтобы пережить текущую ситуацию, тем более что их размер и надежность в настоящий момент являются значительными конкурентными преимуществами перед менее крупными игроками. Не говоря уже о том, что они тоже могут рассчитывать на помощь государства».

По словам Славнова, текущий кризис имеет общие черты с предыдущим, однако его причины совсем иные. «Если в 2008 году Россия стала заложником мирового финансового кризиса, чья острая фаза прошла достаточно быстро за счет цикличности мировой экономики, сейчас мы все же скорее имеем дело с локальным политико-экономическим кризисом в стране, на который накладывается внешний негатив вроде падающих цен на нефть», — говорит аналитик.

Главное различие заключается в том, что в 2008—2009 годах банки, в основной массе, реструктурировали плохие кредиты, а сейчас преимущественно этого уже не делают, отмечает директор аналитического департамента ИК «Евроинвест» Владимир Рожанковский. «Кроме того, нынешний российский кризис не носит системного характера. То есть это внециклический кризис, и, с точки зрения банковского сектора, вызван он только падением личных доходов населения и связанной с ним скованностью спроса на предметы долгосрочного потребления, а следовательно, и на кредиты», — считает Рожанковский.

Однако давление нынешнего кризиса, безусловно, сильнее, говорит Валерий Вайсберг. «Во-первых, действуют более жесткие требования к капиталу. Во-вторых, отсутствие возможностей для кредитной экспансии при продолжающемся падении прибыли в реальном секторе и доходов населения не позволяет рассчитывать на сокращение резервирования», — поясняет Вайсберг.

«Мы придерживаемся консервативных ожиданий и рассчитываем на сохранение повышенной стоимости риска в ближайшие два года минимум, что будет оказывать давление на прибыль и капитал банков, — прогнозирует Юлия Мельцова из БКС. — Локализация проблем на уровне отдельных игроков продолжится в условиях все еще сложной операционной среды при усилении тренда на консолидацию в секторе».

Что касается будущего, заглядывать далее чем на год вперед несколько преждевременно. Но если предположить, что мы уже находимся на дне, то на горизонте 12—18 месяцев многие банки пройдут фазу кризисной мобилизации и ситуация в секторе начнет улучшаться, допускает Вайсберг. «Но, поскольку риски более глубокого спада все еще остаются, я бы назвал такой сценарий умеренно оптимистичным», — заключает он.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба