2 ноября 2016 Mind Money (ИК Церих) Верников Андрей

Вчера индекс РТС продемонстрировал рост, сегодня мы ждем его негативного открытия – боковая коррекция к росту продолжается. Будем надеяться, что эта коррекция сменится новой волной роста, но до этого рынок должен узнать результаты выборов в США. Пока вокруг выборов много тумана…

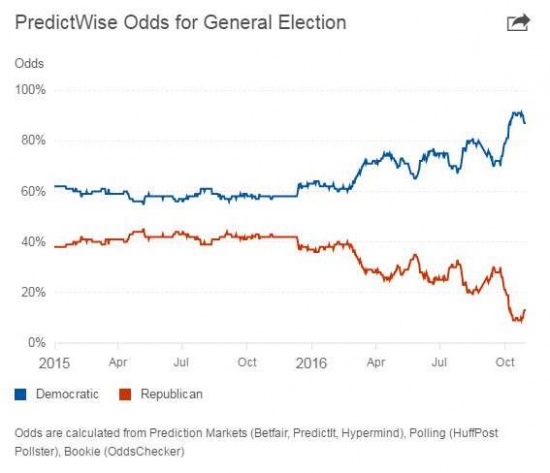

По данным опроса Ipsos, Дональд Трамп впервые с июля опередил Хиллари Клинтон по популярности среди избирателей. Но есть и другие опросы… По подсчетам Predictwise, шансы на победу Хиллари Клинтон несколько упали после появления новости о возобновлении расследования ФБР в отношении нее. Однако, эти потери не настолько велики по сравнению с тем, как сильно понизились шансы на победу у Дональда Трампа после выхода скандальной аудиозаписи. Сейчас Predictwise оценивает шансы на победу Клинтон на уровне 87%, а Трампа – 13%. Five Thirty Eightо ценивает шансы Клинтонна в78,8%, а Трампа – 21,1%. New York Times Upshot (этот прогноз основан на более старых опросах, которые могут не учитывать изменение общественного мнения после возобновления расследования ФБР) дает Клинтон 90% шанс на победу. Напомню, что Президентские выборы в США пройдут 8 ноября.

Нефтяные цены по-прежнему пребывают под отметкой $50 (техническая поддержка в районе $37). На рынок нефти давят вниз рекордно высокие объемы добычи крупнейшими экспортерами и растущая неопределенность касательно действий ОПЕК и других стран-экспортеров по ограничению добычи. Министр энергетики Казахстана Канат Бозумбаев сказал во вторник, что его страна не будет сокращать добычу, особенно в связи с тем, что на месторождении Кашаган планируется нарастить добычу до 200 тысяч баррелей в день к концу этого года. Россия заявила, что рассмотрит лишь заморозку объемов добычи.

«Отсутствие успеха в переговорах сильно толкает цены на нефть вниз. Мы считаем, что ослабление фундаментальных показателей по нефти может привести к падению цен до $40 и чуть выше за баррель, если ОПЕК не сможет достичь убедительного соглашения», – сообщили в аналитической заметке аналитики Goldman Sachs. «Даже если из страха перед таким падением цен ОПЕК достигнет соглашения 30 ноября, мы по-прежнему считаем, что шансы на его успешное выполнение малы». Нефтяные гиганты тоже не слишком оптимистичны — Shell сообщила во вторник, что ориентируется на уровень $50 за баррель в следующем году.

Банк Японии по результатам заседания во вторник не стал расширять стимулирование, хотя снова отодвинул прогноз по времени достижения целевого уровня инфляции. Он дал понять, что монетарная политика останется без изменений, если не произойдут серьезные шоки, которые могли бы стать угрозой для хрупкого восстановления экономики. Банк Японии сохранил прогноз, согласно которому третья по величине экономика в мире продолжит расти умеренными темпами, на фоне выхода из застоя объемов экспорта и потребления. Однако риски смещены в сторону снижения, а потенциал роста инфляции ослабевает, предупредил центральный банк. Понижены также прогнозы по уровню инфляции на 2017 и 2018 фискальные годы. Рост инфляции до целевого уровня 2% теперь ожидается в марте 2019 года (против марта 2018 года по предыдущим прогнозам).

Японская экономика росла второй квартал подряд с апреля по июнь, однако многие аналитики ожидают, что темпы роста останутся скромными до конца года, по причине слабых показателей по объемам экспорта и производства на фоне низкого роста мирового спроса.

Проходит заседание членов Комитета по открытым рынкам (FOMC) ФРС США. Сюрпризов не ожидается. В середине декабря пройдет еще одно заседание ФРС, и шансы на рост ставок на том заседании сейчас оцениваются примерно в 70%. Хорошие показатели по занятости в США и темпам роста мировой экономики в последнее время говорят в пользу повышения.

В целом мы настроены оптимистично. Между выборами в США и декабрьским заседанием ФРС США есть люфт по времени, когда «быки» могут перехватить инициативу. Индекс развивающихся рынков MSCI Emerging Markets с начала года вырос на 16,3%. Ряд фундаментальных факторов говорит в пользу продолжения роста развивающихся рынков. Многие из них имеют низкое соотношение долга к ВВП, поэтому не сильно страдают от укрепления доллара. Кроме того, на развивающихся рынках пока еще есть «фундаментально недооцененные» акции.

По данным опроса Ipsos, Дональд Трамп впервые с июля опередил Хиллари Клинтон по популярности среди избирателей. Но есть и другие опросы… По подсчетам Predictwise, шансы на победу Хиллари Клинтон несколько упали после появления новости о возобновлении расследования ФБР в отношении нее. Однако, эти потери не настолько велики по сравнению с тем, как сильно понизились шансы на победу у Дональда Трампа после выхода скандальной аудиозаписи. Сейчас Predictwise оценивает шансы на победу Клинтон на уровне 87%, а Трампа – 13%. Five Thirty Eightо ценивает шансы Клинтонна в78,8%, а Трампа – 21,1%. New York Times Upshot (этот прогноз основан на более старых опросах, которые могут не учитывать изменение общественного мнения после возобновления расследования ФБР) дает Клинтон 90% шанс на победу. Напомню, что Президентские выборы в США пройдут 8 ноября.

Нефтяные цены по-прежнему пребывают под отметкой $50 (техническая поддержка в районе $37). На рынок нефти давят вниз рекордно высокие объемы добычи крупнейшими экспортерами и растущая неопределенность касательно действий ОПЕК и других стран-экспортеров по ограничению добычи. Министр энергетики Казахстана Канат Бозумбаев сказал во вторник, что его страна не будет сокращать добычу, особенно в связи с тем, что на месторождении Кашаган планируется нарастить добычу до 200 тысяч баррелей в день к концу этого года. Россия заявила, что рассмотрит лишь заморозку объемов добычи.

«Отсутствие успеха в переговорах сильно толкает цены на нефть вниз. Мы считаем, что ослабление фундаментальных показателей по нефти может привести к падению цен до $40 и чуть выше за баррель, если ОПЕК не сможет достичь убедительного соглашения», – сообщили в аналитической заметке аналитики Goldman Sachs. «Даже если из страха перед таким падением цен ОПЕК достигнет соглашения 30 ноября, мы по-прежнему считаем, что шансы на его успешное выполнение малы». Нефтяные гиганты тоже не слишком оптимистичны — Shell сообщила во вторник, что ориентируется на уровень $50 за баррель в следующем году.

Банк Японии по результатам заседания во вторник не стал расширять стимулирование, хотя снова отодвинул прогноз по времени достижения целевого уровня инфляции. Он дал понять, что монетарная политика останется без изменений, если не произойдут серьезные шоки, которые могли бы стать угрозой для хрупкого восстановления экономики. Банк Японии сохранил прогноз, согласно которому третья по величине экономика в мире продолжит расти умеренными темпами, на фоне выхода из застоя объемов экспорта и потребления. Однако риски смещены в сторону снижения, а потенциал роста инфляции ослабевает, предупредил центральный банк. Понижены также прогнозы по уровню инфляции на 2017 и 2018 фискальные годы. Рост инфляции до целевого уровня 2% теперь ожидается в марте 2019 года (против марта 2018 года по предыдущим прогнозам).

Японская экономика росла второй квартал подряд с апреля по июнь, однако многие аналитики ожидают, что темпы роста останутся скромными до конца года, по причине слабых показателей по объемам экспорта и производства на фоне низкого роста мирового спроса.

Проходит заседание членов Комитета по открытым рынкам (FOMC) ФРС США. Сюрпризов не ожидается. В середине декабря пройдет еще одно заседание ФРС, и шансы на рост ставок на том заседании сейчас оцениваются примерно в 70%. Хорошие показатели по занятости в США и темпам роста мировой экономики в последнее время говорят в пользу повышения.

В целом мы настроены оптимистично. Между выборами в США и декабрьским заседанием ФРС США есть люфт по времени, когда «быки» могут перехватить инициативу. Индекс развивающихся рынков MSCI Emerging Markets с начала года вырос на 16,3%. Ряд фундаментальных факторов говорит в пользу продолжения роста развивающихся рынков. Многие из них имеют низкое соотношение долга к ВВП, поэтому не сильно страдают от укрепления доллара. Кроме того, на развивающихся рынках пока еще есть «фундаментально недооцененные» акции.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба