20 июня 2017 Financial Times

Российские компании вернулись на рынок зарубежного финансирования. За первые пять месяцев года ими было привлечено средств почти столько же, сколько за весь 2016 г.

Согласно подсчетам Pricewaterhousecoopers за период с января по май 23 российские компании разместили еврооблигаций на 12,9 млрд долларов. Для сравнения, за весь прошлый год было совершено 29 сделок и привлечено 13 млрд долларов. Средний срок погашения облигаций – 5 лет.

В 2017 г. средний объем сделки пока составляет порядка 561 млн долларов, когда в 2016 г. он был равен 448 млн. Доходность по бумагам ниже, чем в среднем по развивающимся рынкам. Российские компании привлекают в среднем под 5% годовых, что на 80 базисных пунктов ниже аналогичного показателя других стран развивающегося мира.

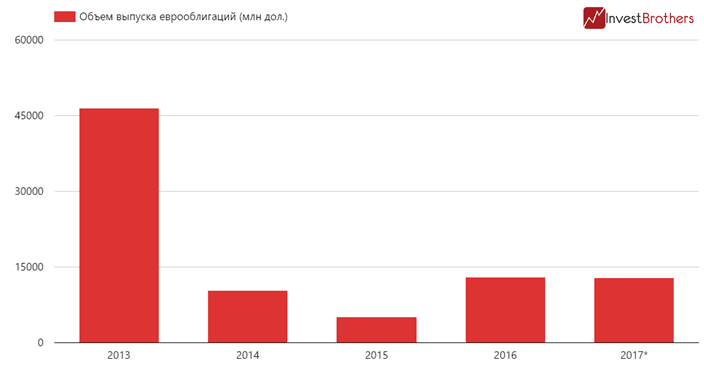

Объем выпуск еврооблигаций российскими компаниями (млн дол.)

Источник: Pricewaterhousecoopers

Несмотря на бурный рост привлечения, до показателей 2013 г. нашим корпорациям еще далеко. Тогда, за весь год ими было размещено облигаций на 46,5 млрд долларов.

Не остались в стороне и государственные долговые бумаги России. С 2015 г. доля нерезидентов в них практически удвоилась. По словам Председателя Правления Московской биржи сейчас нерезиденты владеют 28% всех ОФЗ, тогда как два года назад лишь 16%. Напомним, что по данным Центрального банка доля иностранцев составляет 30,4%, то есть, скорее всего часть из них относится к контролируемым из России иностранным компаниям.

Резюме от Investbrothers

Учитывая практически нулевую доходность по ряду европейских облигаций инвесторы были вынуждены искать новые источники зарабатывания денег, что и привело некоторых на российский рынок. Да и страновые риски России существенно снизились.

Кроме того, в последнее время компании чаще прибегают к выпуску именно долговых бумаг, так как привлечь в банках под эти же условия не всегда представляется возможным.

Согласно подсчетам Pricewaterhousecoopers за период с января по май 23 российские компании разместили еврооблигаций на 12,9 млрд долларов. Для сравнения, за весь прошлый год было совершено 29 сделок и привлечено 13 млрд долларов. Средний срок погашения облигаций – 5 лет.

В 2017 г. средний объем сделки пока составляет порядка 561 млн долларов, когда в 2016 г. он был равен 448 млн. Доходность по бумагам ниже, чем в среднем по развивающимся рынкам. Российские компании привлекают в среднем под 5% годовых, что на 80 базисных пунктов ниже аналогичного показателя других стран развивающегося мира.

Объем выпуск еврооблигаций российскими компаниями (млн дол.)

Источник: Pricewaterhousecoopers

Несмотря на бурный рост привлечения, до показателей 2013 г. нашим корпорациям еще далеко. Тогда, за весь год ими было размещено облигаций на 46,5 млрд долларов.

Не остались в стороне и государственные долговые бумаги России. С 2015 г. доля нерезидентов в них практически удвоилась. По словам Председателя Правления Московской биржи сейчас нерезиденты владеют 28% всех ОФЗ, тогда как два года назад лишь 16%. Напомним, что по данным Центрального банка доля иностранцев составляет 30,4%, то есть, скорее всего часть из них относится к контролируемым из России иностранным компаниям.

Резюме от Investbrothers

Учитывая практически нулевую доходность по ряду европейских облигаций инвесторы были вынуждены искать новые источники зарабатывания денег, что и привело некоторых на российский рынок. Да и страновые риски России существенно снизились.

Кроме того, в последнее время компании чаще прибегают к выпуску именно долговых бумаг, так как привлечь в банках под эти же условия не всегда представляется возможным.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба