11 декабря 2017 banki.ru Кошкаров Альберт

В погоне за высокой доходностью все больше клиентов российских брокеров выбирают акции компаний США. Стоит ли пытаться заработать на них непрофессиональному инвестору и о чем нужно помнить, Банки.ру спросил у профессиональных участников фондового рынка.

Как инвестировать

Еще несколько лет назад инвестиции в американские или европейские компании были исключительно уделом состоятельных граждан, которые для этого открывали валютные счета в иностранных юрисдикциях, например на Кипре. Сейчас попытаться заработать на акциях Facebook или Apple может даже непрофессионал с тысячей долларов. Достаточно открыть брокерский счет или ИИС у отечественного брокера — и можно торговать.

Правда, список потенциальных кандидатов на покупку ограничен исключительно российскими фондовыми площадками — Московской и Санкт-Петербургской биржами. Но это уже более 500 эмитентов. В основном акции американских компаний — если говорить об акциях, — котировки бумаг которых выставляются в Питере. Для сравнения: число компаний, акции которых торгуются на Московской бирже, — немногим более 200. «На российском рынке есть акции и облигации, которые могут показывать хорошую доходность на горизонте в один-два года, но разнообразие зарубежных инструментов в любом случае дает новые, зачастую более интересные возможности для инвестиций», — говорит начальник отдела анализа рынков «Открытие Брокер» Константин Бушуев.

Единственное условие — все сделки проводятся в долларах, ведь мы имеем дело с иностранными акциями. Если вы открыли брокерский счет, то можно перевести на него валюту, например, через интернет-банк. В случае ИИС придется вносить рубли, а затем конвертировать их по биржевому курсу в доллары. Минимальный лот — 1 тыс. долларов, плюс придется заплатить комиссию брокеру за сделку. Но все равно курс покупки выгоднее, чем в обменнике банка.

Все инвестиционные доходы начисляются также в валюте. Поэтому с точки зрения диверсификации инвестиций иностранные акции подходят как нельзя лучше. Однако нужно помнить, что за прибыль с иностранных инвестиций придется заплатить налог. Риск заключается в том, что если к моменту выплаты налогов курс рубля к доллару упадет, то придется еще заплатить налог, связанный с доходом от переоценки валюты.

«В этом году рынок США растет явно лучше российского»

В отличие от волатильного российского рынка, фондовый рынок США стабильно растет. С начала года индекс S&P 500 (отражает котировки крупнейших по капитализации компаний США) вырос почти на 18%, промышленный индекс Dow Jones поднялся на 22%. «Среднегодовой прирост американского рынка акций S&P 500 за 100 лет составляет 7% — в два раза выше среднегодовой доходности облигаций, недвижимости и других активов», — говорит начальник управления инвестиционных стратегий «БКС Брокер» Юрий Скоркин.

По словам управляющего директора компании «Атон» Андрея Ревенко, если коррекция на рынке США и будет, то скорее незначительная. Начальник департамента торговых операций ИК «Фридом Финанс» Игорь Клюшнев согласен, что американский фондовый рынок не является безрисковым: он может как расти, так и снижаться. «Но в последние годы он растет стабильнее и спокойнее, чем рынки в Европе или Азии», — отмечает эксперт. Он указывает, что технологический сектор США в этом году уже вырос на 25%. «Лидер индекса DJ-30, компания Boeing подорожала примерно на 80%, акции Apple выросли на 45%, зато Ford прибавил всего около 3%. Все неравномерно, но в этом году рынок США растет явно лучше российского», — заключает Клюшнев.

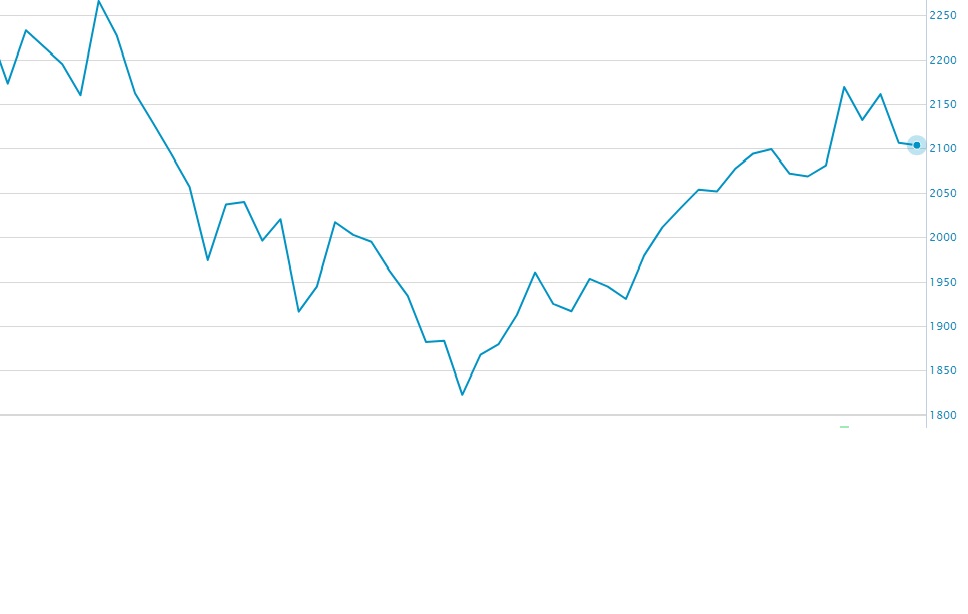

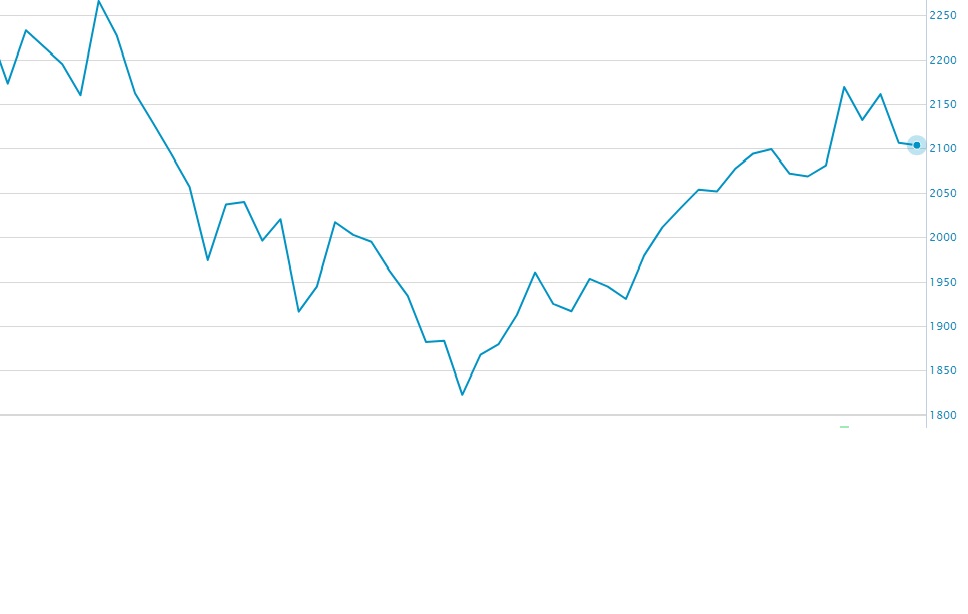

Индекс Московской биржи с начала 2017 года

Источник: Московская биржа

Действительно, если посмотреть на кривую российского фондового индекса, то окажется, что с начала года рынок пережил серьезное падение (индекс Мосбиржи упал на 17%), в середине года он торговался в пределах 1 880—1 900 пунктов. В целом за год потери российского рынка акций составили 6%. Это отразилось на динамике стоимости индексных ПИФов, убытки которых, по данным НЛУ, с января в среднем составили 3,73% (правда, за три года они заработали свыше 80%). Неплохие результаты показали фонды акций, некоторые управляющие заработали для клиентов 15—20% доходности. В среднем доходность ПИФов акций с начала года была в пределах 9%.

Какую стратегию выбрать

Опрошенные Банки.ру управляющие и брокеры отмечают, что главная сложность для непрофессионального инвестора при выборе иностранных компаний заключается в его слабой информированности. Кроме общеизвестных брендов вроде Amazon или Disney, российским частным инвесторам в общем-то известно не так много американских компаний. О деятельности большинства американских компаний наши инвесторы имеют смутные представления. В отличие от тех же российских эмитентов, о которых ежедневно в Интернете выходят десятки аналитических обзоров, комментариев в СМИ. «Вряд ли частному инвестору стоит заниматься самостоятельным выбором отдельных ценных бумаг, особенно на западных площадках, поскольку их там огромное множество. Проанализировать финансовую отчетность даже 1% торгуемых компаний очень сложно», — подчеркивает портфельный управляющий УК «Альфа-Капитал» Эдуард Харин.

Управляющий директор по инвестициям «ТКБ Инвестмент Партнерс» Владимир Цупров советует начинающим инвесторам присмотреться к иностранным индексным фондам ETF либо доверить средства квалифицированному управляющему. «Покупать западные акции «от фонаря», типа портфеля акций IT-компаний или фармакологии, мы не рекомендуем. Это крайне неэффективная стратегия, потому что в любом секторе есть сильные и слабые компании, которые могут не пережить сложностей», — предупреждает управляющий.

Финансисты предлагают несколько вариантов инвестирования. Например, можно купить акции одного-двух эмитентов на долгий срок, на 5—10 лет, и попытаться заработать на их росте. Ориентироваться при этом, по словам Андрея Ревенко из «Атона», стоит на компании, которые являются лидерами в своем секторе. Игорь Клюшнев уверен, что инвестировать в американские акции можно и 100% капитала, так как на рынке реально найти и очень надежные компании, акции которых торгуются на бирже более 100 лет, — General Electric, IBM и др.

Другой подход — покупать в портфель большое число эмитентов, акции которых слабо коррелируют друг с другом, и периодически проводить «ребалансировку», чтобы доля одной бумаги не сильно превышала долю других. Это существенно снизит риск волатильности. Однако, напоминает Эдуард Харин, инвестору придется потратиться на комиссии брокеру. «При покупке ETF фондов клиент обычно платит низкие комиссии за управление, однако на другой чаше весов — отсутствие управления, а ребалансировки внутри индекса часто носят сугубо технический характер», — поясняет он. Активно управляемые фонды, по словам Харина, имеют более высокие комиссии, но предоставляют инвестору возможность получить доходность выше индекса.

Что покупать

Как и в этом году, многие участники рынка ожидают дальнейшего роста бумаг IT-компаний, а также компаний финансового сектора. «Сектор технологий был самым доходным по итогам нескольких последних сезонов отчетов и является лидером роста 2017 года. В следующем году также жду, что они будут среди лидеров роста», — говорит Игорь Клюшнев из ИК «Фридом Финанс». Юрий Скоркин из «БКС Брокер» приводит в пример несколько инвестиционных идей: в частности, по его словам, дальнейший рост акций может показать Amazon, которая постоянно направляет большую часть выручки на разработку новых технологий, сервисов. Еще один вариант — акции производителя полупроводников для мобильных гаджетов Lamresearch. Компания также делает станки для производства чипов для мобильных устройств. «Рост мобильных гаджетов повышает спрос на потребление контента: фильмы, мультфильмы, видеоигры», — указывает Скоркин. На американском рынке есть огромные корпорации, занимающиеся производством видеоигр, контента. Это Electronic Arts, Disney, Netflix. Все эти компании, считает эксперт, будут оставаться привлекательными с ростом покупательной способности молодого поколения.

По словам опрошенных Банки.ру аналитиков, финансовый сектор может также стать лидером роста в 2018 году под влиянием налоговой реформы, дерегулирования, которое обещает новый глава ФРС Джером Пауэлл. Положительный эффект также окажет повышение ставки рефинансирования. «Стабильную прибыль всегда генерируют акции платежных систем. Они уже многие годы показывают стабильный рост», — приводит пример заместитель директора аналитического департамента «Альпари» Анна Кокорева. Например, по ее словам, акции Mastercard демонстрируют стабильный рост, только в этом году они выросли на 40%.

На волне роста рынка криптовалют аналитик также советует присмотреться к производителям видеокарт, например NVidia. «Видеокарты этого производителя идут нарасхват у желающих майнить биткоины, и пока это сильный драйвер для роста акций компании», — говорит Кокорева.

Константин Бушуев из «Открытие Брокер», помимо IT-компаний, рекомендует обратить внимание на компании в секторе драгоценных металлов, энергетическом секторе и сегменте новых финансовых технологий. «С учетом ожиданий по росту глобальной экономики можно рассчитывать на горизонт инвестиций в несколько лет», — считает он.

Как инвестировать

Еще несколько лет назад инвестиции в американские или европейские компании были исключительно уделом состоятельных граждан, которые для этого открывали валютные счета в иностранных юрисдикциях, например на Кипре. Сейчас попытаться заработать на акциях Facebook или Apple может даже непрофессионал с тысячей долларов. Достаточно открыть брокерский счет или ИИС у отечественного брокера — и можно торговать.

Правда, список потенциальных кандидатов на покупку ограничен исключительно российскими фондовыми площадками — Московской и Санкт-Петербургской биржами. Но это уже более 500 эмитентов. В основном акции американских компаний — если говорить об акциях, — котировки бумаг которых выставляются в Питере. Для сравнения: число компаний, акции которых торгуются на Московской бирже, — немногим более 200. «На российском рынке есть акции и облигации, которые могут показывать хорошую доходность на горизонте в один-два года, но разнообразие зарубежных инструментов в любом случае дает новые, зачастую более интересные возможности для инвестиций», — говорит начальник отдела анализа рынков «Открытие Брокер» Константин Бушуев.

Единственное условие — все сделки проводятся в долларах, ведь мы имеем дело с иностранными акциями. Если вы открыли брокерский счет, то можно перевести на него валюту, например, через интернет-банк. В случае ИИС придется вносить рубли, а затем конвертировать их по биржевому курсу в доллары. Минимальный лот — 1 тыс. долларов, плюс придется заплатить комиссию брокеру за сделку. Но все равно курс покупки выгоднее, чем в обменнике банка.

Все инвестиционные доходы начисляются также в валюте. Поэтому с точки зрения диверсификации инвестиций иностранные акции подходят как нельзя лучше. Однако нужно помнить, что за прибыль с иностранных инвестиций придется заплатить налог. Риск заключается в том, что если к моменту выплаты налогов курс рубля к доллару упадет, то придется еще заплатить налог, связанный с доходом от переоценки валюты.

«В этом году рынок США растет явно лучше российского»

В отличие от волатильного российского рынка, фондовый рынок США стабильно растет. С начала года индекс S&P 500 (отражает котировки крупнейших по капитализации компаний США) вырос почти на 18%, промышленный индекс Dow Jones поднялся на 22%. «Среднегодовой прирост американского рынка акций S&P 500 за 100 лет составляет 7% — в два раза выше среднегодовой доходности облигаций, недвижимости и других активов», — говорит начальник управления инвестиционных стратегий «БКС Брокер» Юрий Скоркин.

По словам управляющего директора компании «Атон» Андрея Ревенко, если коррекция на рынке США и будет, то скорее незначительная. Начальник департамента торговых операций ИК «Фридом Финанс» Игорь Клюшнев согласен, что американский фондовый рынок не является безрисковым: он может как расти, так и снижаться. «Но в последние годы он растет стабильнее и спокойнее, чем рынки в Европе или Азии», — отмечает эксперт. Он указывает, что технологический сектор США в этом году уже вырос на 25%. «Лидер индекса DJ-30, компания Boeing подорожала примерно на 80%, акции Apple выросли на 45%, зато Ford прибавил всего около 3%. Все неравномерно, но в этом году рынок США растет явно лучше российского», — заключает Клюшнев.

Индекс Московской биржи с начала 2017 года

Источник: Московская биржа

Действительно, если посмотреть на кривую российского фондового индекса, то окажется, что с начала года рынок пережил серьезное падение (индекс Мосбиржи упал на 17%), в середине года он торговался в пределах 1 880—1 900 пунктов. В целом за год потери российского рынка акций составили 6%. Это отразилось на динамике стоимости индексных ПИФов, убытки которых, по данным НЛУ, с января в среднем составили 3,73% (правда, за три года они заработали свыше 80%). Неплохие результаты показали фонды акций, некоторые управляющие заработали для клиентов 15—20% доходности. В среднем доходность ПИФов акций с начала года была в пределах 9%.

Какую стратегию выбрать

Опрошенные Банки.ру управляющие и брокеры отмечают, что главная сложность для непрофессионального инвестора при выборе иностранных компаний заключается в его слабой информированности. Кроме общеизвестных брендов вроде Amazon или Disney, российским частным инвесторам в общем-то известно не так много американских компаний. О деятельности большинства американских компаний наши инвесторы имеют смутные представления. В отличие от тех же российских эмитентов, о которых ежедневно в Интернете выходят десятки аналитических обзоров, комментариев в СМИ. «Вряд ли частному инвестору стоит заниматься самостоятельным выбором отдельных ценных бумаг, особенно на западных площадках, поскольку их там огромное множество. Проанализировать финансовую отчетность даже 1% торгуемых компаний очень сложно», — подчеркивает портфельный управляющий УК «Альфа-Капитал» Эдуард Харин.

Управляющий директор по инвестициям «ТКБ Инвестмент Партнерс» Владимир Цупров советует начинающим инвесторам присмотреться к иностранным индексным фондам ETF либо доверить средства квалифицированному управляющему. «Покупать западные акции «от фонаря», типа портфеля акций IT-компаний или фармакологии, мы не рекомендуем. Это крайне неэффективная стратегия, потому что в любом секторе есть сильные и слабые компании, которые могут не пережить сложностей», — предупреждает управляющий.

Финансисты предлагают несколько вариантов инвестирования. Например, можно купить акции одного-двух эмитентов на долгий срок, на 5—10 лет, и попытаться заработать на их росте. Ориентироваться при этом, по словам Андрея Ревенко из «Атона», стоит на компании, которые являются лидерами в своем секторе. Игорь Клюшнев уверен, что инвестировать в американские акции можно и 100% капитала, так как на рынке реально найти и очень надежные компании, акции которых торгуются на бирже более 100 лет, — General Electric, IBM и др.

Другой подход — покупать в портфель большое число эмитентов, акции которых слабо коррелируют друг с другом, и периодически проводить «ребалансировку», чтобы доля одной бумаги не сильно превышала долю других. Это существенно снизит риск волатильности. Однако, напоминает Эдуард Харин, инвестору придется потратиться на комиссии брокеру. «При покупке ETF фондов клиент обычно платит низкие комиссии за управление, однако на другой чаше весов — отсутствие управления, а ребалансировки внутри индекса часто носят сугубо технический характер», — поясняет он. Активно управляемые фонды, по словам Харина, имеют более высокие комиссии, но предоставляют инвестору возможность получить доходность выше индекса.

Что покупать

Как и в этом году, многие участники рынка ожидают дальнейшего роста бумаг IT-компаний, а также компаний финансового сектора. «Сектор технологий был самым доходным по итогам нескольких последних сезонов отчетов и является лидером роста 2017 года. В следующем году также жду, что они будут среди лидеров роста», — говорит Игорь Клюшнев из ИК «Фридом Финанс». Юрий Скоркин из «БКС Брокер» приводит в пример несколько инвестиционных идей: в частности, по его словам, дальнейший рост акций может показать Amazon, которая постоянно направляет большую часть выручки на разработку новых технологий, сервисов. Еще один вариант — акции производителя полупроводников для мобильных гаджетов Lamresearch. Компания также делает станки для производства чипов для мобильных устройств. «Рост мобильных гаджетов повышает спрос на потребление контента: фильмы, мультфильмы, видеоигры», — указывает Скоркин. На американском рынке есть огромные корпорации, занимающиеся производством видеоигр, контента. Это Electronic Arts, Disney, Netflix. Все эти компании, считает эксперт, будут оставаться привлекательными с ростом покупательной способности молодого поколения.

По словам опрошенных Банки.ру аналитиков, финансовый сектор может также стать лидером роста в 2018 году под влиянием налоговой реформы, дерегулирования, которое обещает новый глава ФРС Джером Пауэлл. Положительный эффект также окажет повышение ставки рефинансирования. «Стабильную прибыль всегда генерируют акции платежных систем. Они уже многие годы показывают стабильный рост», — приводит пример заместитель директора аналитического департамента «Альпари» Анна Кокорева. Например, по ее словам, акции Mastercard демонстрируют стабильный рост, только в этом году они выросли на 40%.

На волне роста рынка криптовалют аналитик также советует присмотреться к производителям видеокарт, например NVidia. «Видеокарты этого производителя идут нарасхват у желающих майнить биткоины, и пока это сильный драйвер для роста акций компании», — говорит Кокорева.

Константин Бушуев из «Открытие Брокер», помимо IT-компаний, рекомендует обратить внимание на компании в секторе драгоценных металлов, энергетическом секторе и сегменте новых финансовых технологий. «С учетом ожиданий по росту глобальной экономики можно рассчитывать на горизонт инвестиций в несколько лет», — считает он.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба