23 января 2018 banki.ru Кошкаров Альберт

После затяжной стагнации бумаги компаний строительного сектора могут показать неплохой рост. Главные драйверы роста отрасли — продолжающееся снижение процентных ставок и программа реновации. Заработать можно попытаться как на акциях, так и на облигациях девелоперов.

Ипотека им в помощь

Россияне любят вкладывать в недвижимость. Почти половина граждан, которых опросили в прошлом году аналитики НАФИ, заявили, что считают покупку квадратных метров наиболее надежной и выгодной стратегией. Спрос на жилье подстегивает дешевеющая ипотека — за год средневзвешенные процентные ставки упали с 12,48% до 10,94%, ставки на новостройки еще ниже — до 9,6%. При этом реальные предложения банков по ипотечным займам начинаются от 8—10%, есть спецпредложения со ставкой от 6% годовых. В итоге только за 11 месяцев объем выданных кредитов на жилье уже достиг 1,5 трлн рублей, по результатам 2017 года ожидается абсолютный рекорд выдач.

На фоне снижающейся ставки ЦБ стоимость ипотечных кредитов продолжит падать, считают эксперты. «В 2018 году ипотека останется одним из драйверов розничного кредитования, а объем выданных кредитов превысит показатели 2017 года — рекордные в российской истории. Этому будет способствовать дальнейшее снижение ставок по ипотечным кредитам», — говорит начальник информационно-аналитической службы Банки.ру Сабина Хасанова. По ее оценке, в этом году ставки «потеряют» еще порядка 1 процентного пункта.

Вместе с тем цены на жилье уже не растут столь ошеломляющими темпами, как в конце нулевых. В 2017 году, по оценкам портала IRN.RU, рублевый индекс стоимости жилья в Москве вообще снизился на 1,7%, а с учетом различных скидок и торга с покупателями цены и вовсе упали на 7—8%. Правда, это касается только вторичного рынка. Стоимость новостроек продолжает расти.

По прогнозам начальника управления операций на фондовом рынке ИК «Фридом Финанс» Георгия Ващенко, в этом году цены на жилье в Москве могут подняться на 10%, причем сильнее всего подорожают дешевые квартиры. «Снижение ставок по субсидируемой ипотеке приведет к значительному уменьшению ежемесячного платежа, поэтому застройщики могут попытаться повысить цены на отдельные объекты. Поводами к подорожанию также являются общая инфляция, отмена долевого строительства на будущие объекты, что заставит застройщиков изыскивать дополнительные средства, порядка 10% к стоимости строительства», — говорит Ващенко.

Выдачи ипотеки и растущая стоимость квадратных метров в новостройках — факторы, которые, как ожидают эксперты, поддержат строительный сектор. И это неминуемо отразится на акциях девелоперских компаний. Тем более что в прошлом году динамика котировок некоторых эмитентов выглядела хуже рынка: так, бумаги ЛСР потеряли в цене около 13%, капитализация компании «Галс-девелопмент» снизилась вдвое, расписки компании «Эталон» на Лондонской бирже потеряли больше 6%. Выросли только акции ПИКа — на 12,5%, и почти в три раза подорожал «Инград» (ОПИН). Расписки еще одной российской компании, AFI Development, принадлежащей израильскому предпринимателю Льву Леваеву, подорожали с 0,15 до 0,26 доллара.

По словам аналитика УК «Альфа-Капитал» Дарьи Желанновой, негативным фактором для отрасли станут вступающие в силу в 2018 году поправки в закон «О долевом строительстве», которые будут ограничивать возможности финансирования проектов. «Застройщики будут вынуждены перейти от долевого строительства к проектному финансированию, сравнительно более дорогому. Кроме того, будут ограничены возможности «перекидывания» средств между проектами», — указывает она. В результате рост стоимости квадратных метров застройщики постараются переложить на покупателей. «Крупные девелоперы будут чувствовать себя гораздо лучше, чем мелкие», — уточняет Желаннова.

По теме: Покупка-продажа акций на http://www.ikrost.ru/ru/stock/

Перспективный ПИК

«С учетом текущих трендов — продолжения экономического роста, а также снижения ставок кредитования — акции жилищных девелоперов являются, пожалуй, одними их лучших объектов для инвестирования», — уверен старший аналитик БКС Марат Ибрагимов. Крупнейшим девелопером на российском фондовом рынке сейчас является группа «ПИК», капитализация эмитента превышает 200 млрд рублей. В конце 2016 года группа приобрела компанию «Мортон», что позволило ей стать крупнейшим игроком на рынке жилищного строительства.

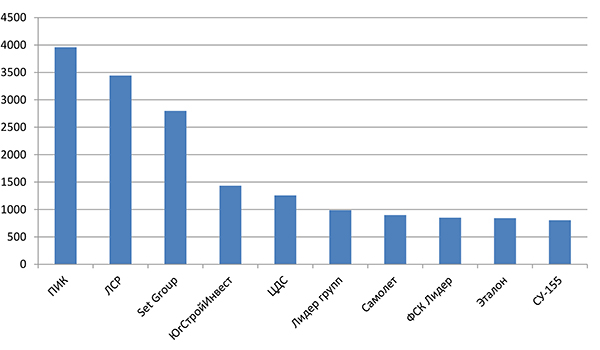

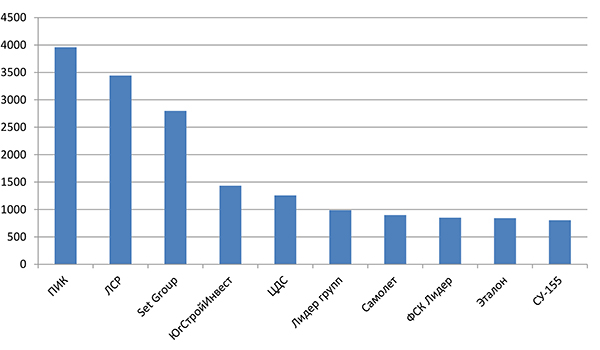

Крупнейшие застройщики по объемам текущего строительства, в тыс. кв. м

Источник: ИК «Фридом Финанс»

С начала 2015 года акции ПИКа подросли почти на 60%. Котировки подтолкнула новость об участии компании в программе реновации. «Компания будет участвовать в программе реновации, а это увеличит ее долю на рынке на 30—40%», — считает Георгий Ващенко. В III квартале продажи недвижимости ПИКом выросли вдвое, а денежный поток за девять месяцев 2017 года увеличился на 113%. Однако финансовые показатели компании, от которых, в частности, зависит объем будущих дивидендов, пока не радуют инвесторов: в первом полугодии группа зафиксировала убыток в сумме 2,52 млрд рублей (для сравнения: за шесть месяцев 2016 года компания получила прибыль в 1,67 млрд рублей), при этом показатель прибыли до налогов и расходов (EBITDA) снизился на 4,1%.

Сейчас эксперты считают акции ПИКа переоцененными и сохраняют консервативные прогнозы. «Акции отыграли новость об участии компании в реновации еще в сентябре. Я ожидаю, что они будут расти медленнее, цель — 365 рублей на конец года», — говорит Георгий Ващенко. Но в долгосрочном периоде, прогнозирует аналитик, компания может нарастить объемы продаж.

«Если объемы строительства будут увеличиваться на 20—30% в год, а рентабельность бизнеса как минимум не упадет на фоне стабильного рубля и снижения ставок по кредитам, то инвесторы обратят внимание на акции. Рост денежного потока на 20% приведет к увеличению дивиденда, а это будет поводом для роста», — рассуждает Ващенко. В 2017 году ожидается, что компания выплатит до 15 рублей на акцию, или около 5% доходности.

Фавориты года

В этом году аналитики советуют обратить внимание на бумаги двух компаний — ЛСР и «Эталона». Акции первой компании торгуются на Московской и Лондонской биржах, расписки «Эталона» — только в Лондоне. За последний месяц бумаги ЛСР подорожали на 7%. На котировки повлияли новости о выкупе компанией 3,77% обращающихся акций для программы мотивации менеджмента и ожидания инвесторов, что по итогам IV квартала 2017 года у компании улучшатся операционные показатели.

Однако результаты оказались слабее прогнозов менеджмента. Продажи жилья выросли за квартал на 26%, при этом за год этот показатель, по оценке Sberbank CIB, снизился на 6%. «В прошлом году менеджмент не смог выйти на годовой план продаж 770 тысяч квадратных метров и реализовал 83% плана, что можно объяснить избыточным предложением в первичном сегменте жилья и задержкой ЛСР по проектам в начале прошлого года», — комментирует аналитик «Финама» Наталья Малых. По ее словам, изменения в законодательстве, которые предъявляют довольно строгие требования к девелоперам, в перспективе приведут к консолидации отрасли и помогут уравновесить спрос и предложение на рынке. Но это вопрос как минимум нескольких лет.

Прогноз предварительных продаж на 2018 год от компании — 840 тыс. кв. м, или на 35% больше, чем в 2017 году. В Sberbank CIB ожидают немногим меньше — 815 тыс. кв. м. «Мы по-прежнему отмечаем некоторое отставание на операционном уровне (более низкие объемы запущенных и завершенных проектов), но оживление продаж жилья в Санкт-Петербурге внушает оптимизм и веру в улучшение ситуации в 2018 году», — говорится в комментарии аналитиков инвестбанка.

В компании «Финам» оценивают потенциал роста акций ЛСР в 16%. «На данном этапе мы склонны рассматривать бумаги ЛСР как спекулятивное вложение, в связи с дисбалансом спроса и предложения на рынке жилья», — рассказывает Наталья Малых. Кроме того, добавляет аналитик, слабая динамика акций ЛСР в прошлом году может быть компенсирована дивидендами. Выплаты в этом году, скорее всего, снизятся, но дивидендная доходность останется на уровне 7,5—8%. Как ожидает Ващенко из «Фридом Финанс», к весне бумаги ЛСР могут подорожать на волне спекулятивного спроса до 1 тыс. рублей (сейчас акции торгуются немногим выше 810 рублей). В более долгосрочной перспективе самый оптимистический прогноз у Sberbank CIB, где ожидают 66-процентного роста акций девелопера (до 1 384 рублей), наиболее пессимистичный — у JP Morgan: 763 рубля.

Что касается группы «Эталон», расписки которой в Лондоне сейчас торгуются на уровне 3,1—3,3 доллара, то результаты девелопера также пока не блестящие. В середине января компания опубликовала отчетность за IV квартал 2017 года, сообщив, что продажи жилья составили 162 тыс. кв. м, на 5% выше аналогичного периода позапрошлого года. При этом, как пишут в обзоре аналитики Sberbank CIB, менеджменту «Эталона» не удалось вывести на рынок обещанные 423 тыс. кв. м жилья и повысить продажи на 10—12% (они выросли лишь на 3%). Несмотря на это, по оценке аналитиков инвестбанка, денежные поступления от продаж в прошлом году выросли на 16%.

В компании «Открытие Брокер» указывают, что «Эталон» является лучшим из крупнейших публичных девелоперов, опережая своих конкурентов не только по продолжительному росту продаж, но и по отношению рыночной капитализации к чистым активам, а также капитализации к ожидаемой прибыли. У компании сравнительно низкий объем долга к EBITDA. Кроме того, обращает внимание аналитик «Открытие Брокера» Константин Бушуев, компания может увеличить дивидендные выплаты. Ожидаемая на 2018 год доходность — 7% в долларах, а по итогам года она может достичь 11%.

В инвесткомпании «Атон» и Sberbank CIB считают, что в среднесрочной перспективе (2—3 месяца) котировки бумаг группы «Эталон» вряд ли покажут значительный рост. «В среднесрочной перспективе риск избыточного предложения акций компании по-прежнему реален, что может сдерживать динамику их котировок», — пишут в обзоре аналитики Sberbank CIB. Однако на более длительную перспективу (12 месяцев) ряд брокеров дает более оптимистичные прогнозы: в БКС прогнозируют роста стоимости расписок девелопера на 70%, а в «Открытие Брокере» считают, что их цена может превысить 4,5 доллара.

Строительная бондиана

Не менее привлекательными сейчас выглядят и инвестиции в долговые бумаги компаний-девелоперов. В отличие от рынка акций, на котором торгуются всего шесть эмитентов (два из них только в Лондоне), в сегменте облигаций строительный сектор представлен более широко. В том числе и на рынке евробондов. Напомним, что в 2016 году компания О1 Properties Бориса Минца разместила 350 млн долларов сроком на пять лет. Доходность сейчас находится в районе 13%.

Однако большинство аналитиков, опрошенных Банки.ру, советуют обратить внимание все же на рублевые облигации, которых на рынке намного больше (только у группы «ПИК» десять выпусков), а ставки которых на 4—5 п. п. выше государственных ОФЗ. «Средняя доходность отраслевых бондов — около 10%. В целом с учетом текущей ситуации на рынке и имеющихся рейтингов такой уровень доходности соответствует качеству бумаг», — говорит аналитик «Финама» Алексей Ковалев. Бумаги с более высокими рейтингами, в частности бонды компании «ЛСР» c рейтингами «B» от агентства Fitch с погашением в 2022—2023 годах, торгуются с доходностью около 8,5%, что предполагает премию в размере всего 150 б. п. к кривой ОФЗ.

Но есть и более привлекательные по доходности варианты. Например, облигации БО-4 группы «ПИК» с погашением в 2025 году сейчас торгуются с доходностью выше 11%, бонды компании «Лидер Инвест» с погашением в 2021 году — 11,27% годовых, бумаги О1 с погашением в 2018 году — 13,2%. Впрочем, это больше подходит для инвесторов, склонных к риску. «Облигации многих строительных компаний торгуются с доходностью, существенно превышающей доходности ОФЗ и облигаций наиболее надежных российских заемщиков. Инвесторам необходимо учитывать существенные риски, связанные с цикличностью строительной отрасли и текущей ситуацией на рынке недвижимости: существенный рост предложения за счет новостроек, снижение ставок по ипотеке, ожидаемый передел рынка в условиях программы реновации в Москве», — перечисляет руководитель отдела управления бумагами с фиксированной доходностью УК «Сбербанк Управление активами» Евгений Коровин. Кроме того, управляющий советует оценивать диверсификацию портфеля проектов конкретного девелопера, его срочность, финансовое состояние эмитента, а также индивидуальные операционные риски компаний.

Марат Ибрагимов из БКС говорит, что при оценке финансовых и операционных результатов девелоперов инвесторам также следует обращать внимание на динамику продаж недвижимости и собираемости денежных средств, а кроме того, анализировать рентабельность бизнеса компании и уровень ее задолженности.

Ипотека им в помощь

Россияне любят вкладывать в недвижимость. Почти половина граждан, которых опросили в прошлом году аналитики НАФИ, заявили, что считают покупку квадратных метров наиболее надежной и выгодной стратегией. Спрос на жилье подстегивает дешевеющая ипотека — за год средневзвешенные процентные ставки упали с 12,48% до 10,94%, ставки на новостройки еще ниже — до 9,6%. При этом реальные предложения банков по ипотечным займам начинаются от 8—10%, есть спецпредложения со ставкой от 6% годовых. В итоге только за 11 месяцев объем выданных кредитов на жилье уже достиг 1,5 трлн рублей, по результатам 2017 года ожидается абсолютный рекорд выдач.

На фоне снижающейся ставки ЦБ стоимость ипотечных кредитов продолжит падать, считают эксперты. «В 2018 году ипотека останется одним из драйверов розничного кредитования, а объем выданных кредитов превысит показатели 2017 года — рекордные в российской истории. Этому будет способствовать дальнейшее снижение ставок по ипотечным кредитам», — говорит начальник информационно-аналитической службы Банки.ру Сабина Хасанова. По ее оценке, в этом году ставки «потеряют» еще порядка 1 процентного пункта.

Вместе с тем цены на жилье уже не растут столь ошеломляющими темпами, как в конце нулевых. В 2017 году, по оценкам портала IRN.RU, рублевый индекс стоимости жилья в Москве вообще снизился на 1,7%, а с учетом различных скидок и торга с покупателями цены и вовсе упали на 7—8%. Правда, это касается только вторичного рынка. Стоимость новостроек продолжает расти.

По прогнозам начальника управления операций на фондовом рынке ИК «Фридом Финанс» Георгия Ващенко, в этом году цены на жилье в Москве могут подняться на 10%, причем сильнее всего подорожают дешевые квартиры. «Снижение ставок по субсидируемой ипотеке приведет к значительному уменьшению ежемесячного платежа, поэтому застройщики могут попытаться повысить цены на отдельные объекты. Поводами к подорожанию также являются общая инфляция, отмена долевого строительства на будущие объекты, что заставит застройщиков изыскивать дополнительные средства, порядка 10% к стоимости строительства», — говорит Ващенко.

Выдачи ипотеки и растущая стоимость квадратных метров в новостройках — факторы, которые, как ожидают эксперты, поддержат строительный сектор. И это неминуемо отразится на акциях девелоперских компаний. Тем более что в прошлом году динамика котировок некоторых эмитентов выглядела хуже рынка: так, бумаги ЛСР потеряли в цене около 13%, капитализация компании «Галс-девелопмент» снизилась вдвое, расписки компании «Эталон» на Лондонской бирже потеряли больше 6%. Выросли только акции ПИКа — на 12,5%, и почти в три раза подорожал «Инград» (ОПИН). Расписки еще одной российской компании, AFI Development, принадлежащей израильскому предпринимателю Льву Леваеву, подорожали с 0,15 до 0,26 доллара.

По словам аналитика УК «Альфа-Капитал» Дарьи Желанновой, негативным фактором для отрасли станут вступающие в силу в 2018 году поправки в закон «О долевом строительстве», которые будут ограничивать возможности финансирования проектов. «Застройщики будут вынуждены перейти от долевого строительства к проектному финансированию, сравнительно более дорогому. Кроме того, будут ограничены возможности «перекидывания» средств между проектами», — указывает она. В результате рост стоимости квадратных метров застройщики постараются переложить на покупателей. «Крупные девелоперы будут чувствовать себя гораздо лучше, чем мелкие», — уточняет Желаннова.

По теме: Покупка-продажа акций на http://www.ikrost.ru/ru/stock/

Перспективный ПИК

«С учетом текущих трендов — продолжения экономического роста, а также снижения ставок кредитования — акции жилищных девелоперов являются, пожалуй, одними их лучших объектов для инвестирования», — уверен старший аналитик БКС Марат Ибрагимов. Крупнейшим девелопером на российском фондовом рынке сейчас является группа «ПИК», капитализация эмитента превышает 200 млрд рублей. В конце 2016 года группа приобрела компанию «Мортон», что позволило ей стать крупнейшим игроком на рынке жилищного строительства.

Крупнейшие застройщики по объемам текущего строительства, в тыс. кв. м

Источник: ИК «Фридом Финанс»

С начала 2015 года акции ПИКа подросли почти на 60%. Котировки подтолкнула новость об участии компании в программе реновации. «Компания будет участвовать в программе реновации, а это увеличит ее долю на рынке на 30—40%», — считает Георгий Ващенко. В III квартале продажи недвижимости ПИКом выросли вдвое, а денежный поток за девять месяцев 2017 года увеличился на 113%. Однако финансовые показатели компании, от которых, в частности, зависит объем будущих дивидендов, пока не радуют инвесторов: в первом полугодии группа зафиксировала убыток в сумме 2,52 млрд рублей (для сравнения: за шесть месяцев 2016 года компания получила прибыль в 1,67 млрд рублей), при этом показатель прибыли до налогов и расходов (EBITDA) снизился на 4,1%.

Сейчас эксперты считают акции ПИКа переоцененными и сохраняют консервативные прогнозы. «Акции отыграли новость об участии компании в реновации еще в сентябре. Я ожидаю, что они будут расти медленнее, цель — 365 рублей на конец года», — говорит Георгий Ващенко. Но в долгосрочном периоде, прогнозирует аналитик, компания может нарастить объемы продаж.

«Если объемы строительства будут увеличиваться на 20—30% в год, а рентабельность бизнеса как минимум не упадет на фоне стабильного рубля и снижения ставок по кредитам, то инвесторы обратят внимание на акции. Рост денежного потока на 20% приведет к увеличению дивиденда, а это будет поводом для роста», — рассуждает Ващенко. В 2017 году ожидается, что компания выплатит до 15 рублей на акцию, или около 5% доходности.

Фавориты года

В этом году аналитики советуют обратить внимание на бумаги двух компаний — ЛСР и «Эталона». Акции первой компании торгуются на Московской и Лондонской биржах, расписки «Эталона» — только в Лондоне. За последний месяц бумаги ЛСР подорожали на 7%. На котировки повлияли новости о выкупе компанией 3,77% обращающихся акций для программы мотивации менеджмента и ожидания инвесторов, что по итогам IV квартала 2017 года у компании улучшатся операционные показатели.

Однако результаты оказались слабее прогнозов менеджмента. Продажи жилья выросли за квартал на 26%, при этом за год этот показатель, по оценке Sberbank CIB, снизился на 6%. «В прошлом году менеджмент не смог выйти на годовой план продаж 770 тысяч квадратных метров и реализовал 83% плана, что можно объяснить избыточным предложением в первичном сегменте жилья и задержкой ЛСР по проектам в начале прошлого года», — комментирует аналитик «Финама» Наталья Малых. По ее словам, изменения в законодательстве, которые предъявляют довольно строгие требования к девелоперам, в перспективе приведут к консолидации отрасли и помогут уравновесить спрос и предложение на рынке. Но это вопрос как минимум нескольких лет.

Прогноз предварительных продаж на 2018 год от компании — 840 тыс. кв. м, или на 35% больше, чем в 2017 году. В Sberbank CIB ожидают немногим меньше — 815 тыс. кв. м. «Мы по-прежнему отмечаем некоторое отставание на операционном уровне (более низкие объемы запущенных и завершенных проектов), но оживление продаж жилья в Санкт-Петербурге внушает оптимизм и веру в улучшение ситуации в 2018 году», — говорится в комментарии аналитиков инвестбанка.

В компании «Финам» оценивают потенциал роста акций ЛСР в 16%. «На данном этапе мы склонны рассматривать бумаги ЛСР как спекулятивное вложение, в связи с дисбалансом спроса и предложения на рынке жилья», — рассказывает Наталья Малых. Кроме того, добавляет аналитик, слабая динамика акций ЛСР в прошлом году может быть компенсирована дивидендами. Выплаты в этом году, скорее всего, снизятся, но дивидендная доходность останется на уровне 7,5—8%. Как ожидает Ващенко из «Фридом Финанс», к весне бумаги ЛСР могут подорожать на волне спекулятивного спроса до 1 тыс. рублей (сейчас акции торгуются немногим выше 810 рублей). В более долгосрочной перспективе самый оптимистический прогноз у Sberbank CIB, где ожидают 66-процентного роста акций девелопера (до 1 384 рублей), наиболее пессимистичный — у JP Morgan: 763 рубля.

Что касается группы «Эталон», расписки которой в Лондоне сейчас торгуются на уровне 3,1—3,3 доллара, то результаты девелопера также пока не блестящие. В середине января компания опубликовала отчетность за IV квартал 2017 года, сообщив, что продажи жилья составили 162 тыс. кв. м, на 5% выше аналогичного периода позапрошлого года. При этом, как пишут в обзоре аналитики Sberbank CIB, менеджменту «Эталона» не удалось вывести на рынок обещанные 423 тыс. кв. м жилья и повысить продажи на 10—12% (они выросли лишь на 3%). Несмотря на это, по оценке аналитиков инвестбанка, денежные поступления от продаж в прошлом году выросли на 16%.

В компании «Открытие Брокер» указывают, что «Эталон» является лучшим из крупнейших публичных девелоперов, опережая своих конкурентов не только по продолжительному росту продаж, но и по отношению рыночной капитализации к чистым активам, а также капитализации к ожидаемой прибыли. У компании сравнительно низкий объем долга к EBITDA. Кроме того, обращает внимание аналитик «Открытие Брокера» Константин Бушуев, компания может увеличить дивидендные выплаты. Ожидаемая на 2018 год доходность — 7% в долларах, а по итогам года она может достичь 11%.

В инвесткомпании «Атон» и Sberbank CIB считают, что в среднесрочной перспективе (2—3 месяца) котировки бумаг группы «Эталон» вряд ли покажут значительный рост. «В среднесрочной перспективе риск избыточного предложения акций компании по-прежнему реален, что может сдерживать динамику их котировок», — пишут в обзоре аналитики Sberbank CIB. Однако на более длительную перспективу (12 месяцев) ряд брокеров дает более оптимистичные прогнозы: в БКС прогнозируют роста стоимости расписок девелопера на 70%, а в «Открытие Брокере» считают, что их цена может превысить 4,5 доллара.

Строительная бондиана

Не менее привлекательными сейчас выглядят и инвестиции в долговые бумаги компаний-девелоперов. В отличие от рынка акций, на котором торгуются всего шесть эмитентов (два из них только в Лондоне), в сегменте облигаций строительный сектор представлен более широко. В том числе и на рынке евробондов. Напомним, что в 2016 году компания О1 Properties Бориса Минца разместила 350 млн долларов сроком на пять лет. Доходность сейчас находится в районе 13%.

Однако большинство аналитиков, опрошенных Банки.ру, советуют обратить внимание все же на рублевые облигации, которых на рынке намного больше (только у группы «ПИК» десять выпусков), а ставки которых на 4—5 п. п. выше государственных ОФЗ. «Средняя доходность отраслевых бондов — около 10%. В целом с учетом текущей ситуации на рынке и имеющихся рейтингов такой уровень доходности соответствует качеству бумаг», — говорит аналитик «Финама» Алексей Ковалев. Бумаги с более высокими рейтингами, в частности бонды компании «ЛСР» c рейтингами «B» от агентства Fitch с погашением в 2022—2023 годах, торгуются с доходностью около 8,5%, что предполагает премию в размере всего 150 б. п. к кривой ОФЗ.

Но есть и более привлекательные по доходности варианты. Например, облигации БО-4 группы «ПИК» с погашением в 2025 году сейчас торгуются с доходностью выше 11%, бонды компании «Лидер Инвест» с погашением в 2021 году — 11,27% годовых, бумаги О1 с погашением в 2018 году — 13,2%. Впрочем, это больше подходит для инвесторов, склонных к риску. «Облигации многих строительных компаний торгуются с доходностью, существенно превышающей доходности ОФЗ и облигаций наиболее надежных российских заемщиков. Инвесторам необходимо учитывать существенные риски, связанные с цикличностью строительной отрасли и текущей ситуацией на рынке недвижимости: существенный рост предложения за счет новостроек, снижение ставок по ипотеке, ожидаемый передел рынка в условиях программы реновации в Москве», — перечисляет руководитель отдела управления бумагами с фиксированной доходностью УК «Сбербанк Управление активами» Евгений Коровин. Кроме того, управляющий советует оценивать диверсификацию портфеля проектов конкретного девелопера, его срочность, финансовое состояние эмитента, а также индивидуальные операционные риски компаний.

Марат Ибрагимов из БКС говорит, что при оценке финансовых и операционных результатов девелоперов инвесторам также следует обращать внимание на динамику продаж недвижимости и собираемости денежных средств, а кроме того, анализировать рентабельность бизнеса компании и уровень ее задолженности.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба