2 мая 2018 utmedia

Выбор размера позиции - САМЫЙ важный аспект торговли. Однако он (как и то, насколько много трейдер хочет зарабатывать в каждой сделке) редко затрагивается в статьях и книгах по торговле. Когда мы говорим о выборе размера позиции, то имеем в виду, на сколько акций должна открываться позиция. Величина позиции является тем ключевым фактором, который определяет, сможете ли вы оставаться в игре, получите ли огромную прибыль, или ваш торговый счет будет уничтожен. От этого параметра зависит, будут ли ваши прибыли огромными или мизерными. Теперь вы понимаете, насколько он важен.

Вопрос того, какой процент торгового счета можно выделить под любую одну сделку, трейдеры часто обходят вниманием. Гораздо интереснее обсуждать новый индикатор или недавно появившиеся потрясающие стратегии торговли. О графических формациях и техническом анализе написаны тонны книг. Хотя очень много пишут о том, что и когда следует покупать, не часто встретишь книгу, посвященную тому, сколько покупать. Во многих случаях трейдеры выбирают размер своих позиций случайным образом. Они могут взять больше акций, если "уверены" в сделке, или меньше, если есть сомнения. Размер позиции может определяться их настроением, размером счета или исходом предыдущей сделки.

Все это - неправильные способы выбора размера позиции. Не следует также использовать один и тот же размер позиции, независимо от обстоятельств. Многие трейдеры применяют одинаковый размер позиции ко всем сделкам. Такой подход, скорее всего, в долгосрочной перспективе ухудшает финансовые показатели.

Важным фактором при выборе размера позиции является также волатильность акции, которую предполагается торговать. Волатильность - это то, с какой неопределенностью или риском связано изменение цены акции. Когда мы говорим о повышенной волатильности, то имеем в виду, что цена акции будет колебаться в более широком диапазоне значений. Это означает, что цена может значительно меняться в обоих направлениях за короткий промежуток времени. Если волатильность низкая, цена будет колебаться не так сильно, но может устойчиво меняться на протяжении определенного времени.

В качестве примера давайте сравним акции Wal-Mart и YY Inc., цены которых примерно одинаковы. Значение бета для Wal-Mart равно 0.40, что означает, что ее волатильность (или размах движения) составляет 40% от волатильности S&P 500. Это акция с низкой волатильностью.

С другой стороны, для YY бета равна 3.48, то есть волатильность YY в 3.48 раза превышает волатильность S&P 500 и в 8.7 раз - волатильность Wal-Mart.

Поэтому, покупая YY, трейдер принимает на себя риски в 8.7 раз больше, чем при покупке акций Wal-Mart на ту же сумму. Большинство трейдеров не принимают во внимание это соображение. Они просто покупают акции этих двух компаний на одинаковую сумму, а потом удивляются, почему так много денег потеряли в сделке.

Как определить размер позиции

Давайте рассмотрим, как на самом деле следует рассчитывать размер позиции. Первое, что необходимо знать для правильного определения размера позиции, - это стоповый уровень для конкретной сделки. Стоп не должен устанавливаться в качестве определенного процента. Часто советуют ставить стоповый ордер на расстоянии 7-8% от точки входа.

Это лишено всякого смысла. В зависимости от волатильности конкретной акции, ваш риск в этом случае может быть чрезмерным или недостаточным. Если вернуться к сравнению WMT и YY, то риск 7% на Wal-Mart - слишком большой, а на YY - слишком маленький по сравнению с тем, который необходим, чтобы понять, правильной ли является ваша позиция.

Стоповый ордер должен располагаться на логичном уровне, где он сможет сказать трейдеру о том, что тот ошибся с выбором направления сделки. Не следует ставить стоповый ордер там, где он может быть задет обычным движением цены.

В случае YY, логичным стоповым уровнем можно считать $54 - непосредственно под уровнем поддержки. Если открыть позицию в лонг по текущей цене $64.97, то риск составит $10.97.

Хорошим правилом будет не вкладывать более 10% торгового счета в любую одну позицию. Почему, вам вскоре станет понятно.

Определившись с тем, где должен находиться логичный стоповый уровень, мы будем знать свой риск и сможем определить размер позиции. Следующее, что нужно учитывать, - это размер нашего торгового счета. Если счет маленький, в одной сделке следует рисковать не более чем 1-3%, оптимальное значение - 2%. По мере увеличения счета этот процент, как правило, снижают, чтобы в каждой сделке рисковать меньшей частью доступных для торговли средств.

Многие неправильно понимают, что такое процент от счета, которым мы готовы рисковать. Поэтому давайте рассмотрим пример. Предположим, что у трейдера на торговом счете есть $10 000. Если такой трейдер в одной сделке рискует одним процентом своего счета, это означает, что его убыток в сделке может составить $100. Если же он ориентируется на уровень риска 3%, то в одной сделке он может потерять $300.

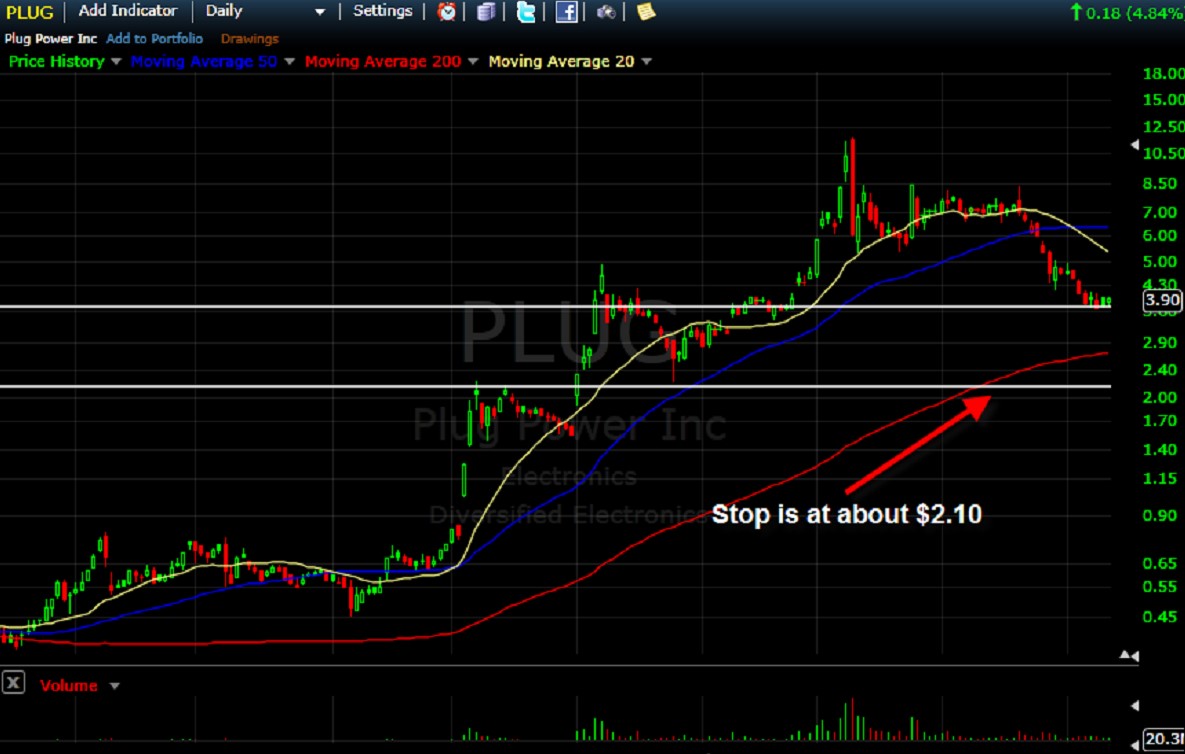

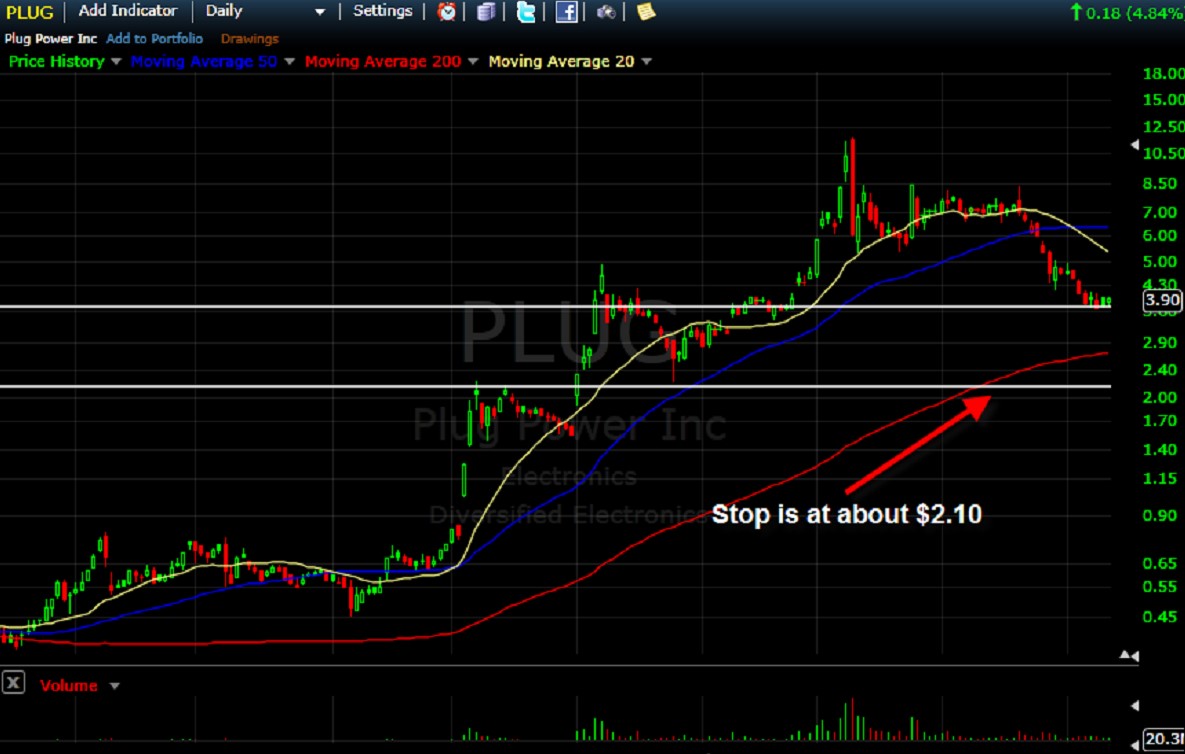

В качестве примера давайте рассчитаем размер позиции для акции Plug Power.

Количество акций для покупки определяется следующим образом:

Предположим, размер торгового счета составляет $10 000, и мы хотим сделать покупку от уровня поддержки в районе $3.90. Мы принимаем решение о том, что, если цена опустится ниже уровня поддержки, то примерно по $2.20 мы выйдем из сделки.

Исходя из того, что в одну позицию мы не вкладываем более 10% суммы счета, и риск в одной сделке не превышает 3%, рассчитываем количество акций следующим образом:

Размер счета = $10 000

Суммарный риск 2% от $10 000 = $200

Риск на одну акцию: $3.90 (цена покупки) - $2.20 (стоповая цена) = $1.70

Затем делим $200 на величину риска в пересчете на одну акцию и получаем 200/1.70 = 117 акций.

Абсолютная стоимость позиции: 117 x $3.90 = $456, что составляет приблизительно 4.5% от нашего счета. Если полученная сумма превышает 10%, можно либо пропустить такую сделку, либо взять меньшее число акций, чтобы вписаться в лимит 10%.

Итак, формула выглядит следующим образом:

(Размер счета) X (Допустимый % риска) = Абсолютный риск, $

(Абсолютный риск, $) / (Цена покупки - Стоповая цена) = Кол-во акций

Использование данной формулы позволяет точно определить, сколько акций следует покупать (брать в шорт). Она также учитывает волатильность акции и размер счета трейдера.

Давайте теперь разберемся, почему не следует вкладывать в одну позицию более 10% суммы счета.

То, что теоретический риск составляет не более 3%, на практике не всегда означает, что нам удастся выйти из сделки на намеченном стоповом уровне. Чтобы понять, что я имею в виду, взгляните на приведенный ниже график.

Поставив под риск всего 1-3% своего счета, вы были настолько довольны сделкой на PRAN, что увеличили сумму инвестиции до 25%.

Но представьте, что бы вы почувствовали 1 апреля, когда появилась неблагоприятная новость, связанная с FDA? Вы бы мгновенно потеряли 75% своей позиции, даже несмотря на то, что использовали стоповые ордера и держали риск в консервативных пределах 3%. Вот, взгляните:

25% от $10 000 = $2500. Вы потеряли 75% = $1875, или почти 19% от общей суммы своего счета - всего за одну ночь. Убыток в размере 18.75% означает, что для возврата к нулевому уровню необходима прибыль в размере 25%.

Надеюсь, теперь вам понятно, почему крупных убытков следует бояться, как огня. Чтобы отыграть убыток в размере 50%, нужно получить 100% прибыли. Другими словами, нужно удвоить капитал, чтобы восполнить потерю 50% средств счета. Нельзя рассчитывать на выживание на рынке, допуская такие потери. Думаете, что такое случается редко? Это не так. Если бы в декабре прошлого года вы находились в позиции по SRPT, то всего за одну ночь потеряли бы 60% своих денег.

Чтобы проиллюстрировать, насколько разрушительны крупные убытки, приведу график, который показывает, насколько трудно после них восстанавливаться.

Нижняя часть графика показывает сумму убытка, а верхняя - прибыль, которую нужно получить для возврата просто на уровень безубыточности. Как видите, это экспоненциальная кривая.

В абсолютных цифрах это выглядит так: акция, упавшая на 50% - с $10 до $5, должна вырасти на $5 (на 100%), чтобы вернуться к исходной цене $10.

Большинство трейдеров забывают об этой простой математике и готовы нести убытки, которые, на самом деле, больше, чем кажутся. Они ошибочно полагают, что, если акция упадет на 20%, то для возврата к уровню безубыточности ей достаточно будет вырасти на такой же процент.

Приведенные графики объясняют, почему важно не вкладывать в одну позицию слишком большую часть своего торгового счета и поддерживать убытки на низком уровне.

Ошибочное представление о безубыточности

Когда произошел обвал рынка 2008 года, инвесторы замерли, словно олень, захваченный светом фар приближающегося автомобиля. Многие из них никак не реагировали на происходящее, пока стоимость их портфелей не снизилась на 50-60%. Нет никаких гарантий того, что акция когда-либо восстановится. По сути, ожидание возврата к безубыточности (уровню цены, при котором прибыли и убытки равны) может серьезно навредить финансовым показателям трейдера.

Торговля - игра вероятностей

Это означает, что каждый трейдер иногда будет оказываться неправ и совершать убыточные сделки. Когда сделка развивается неправильно, у вас есть всего два варианта: закрыть позицию, приняв убыток в заранее намеченном размере, или пойти ко дну вместе с кораблем. Вот почему так важно использовать стоповые ордера и правильно рассчитывать размер позиции. Многие трейдеры быстро забирают прибыль, но засиживаются в убыточных сделках. Такова природа человека. Мы забираем прибыль, потому что это доставляет нам приятные ощущения. В то же время, мы стараемся избегать дискомфорта, связанного с поражением.

Правильно расположенный стоповый ордер сам побеспокоится о решении данной проблемы и застрахует вас от слишком крупных потерь. Чтобы выставить правильно работающий стоповый ордер, задайте себе вопрос: На каком уровне цены мое мнение окажется ошибочным?

Почему нужно уделять внимание правильному выбору размера сделки и управлению сделкой

На каком бы финансовом рынке вы ни начинали торговать, нельзя забывать о выборе размера позиции для каждой сделки. Вы, вероятно, слышали поговорку о том, что следует быстро отсекать убытки и давать прибыли расти. Однако трейдеры часто совершают одну ключевую ошибку. Они сохраняют убыточную сделку, решив превратить ее в "инвестицию". Зато они быстро закрывают положительные сделки, лишая себя возможности получить еще большую прибыль. Некоторые совершают еще более грубую ошибку: они добавляются в убыточных сделках, пытаясь во время падения цены сделать покупку на самом дне. Для этого они задействуют плечо (заемный капитал).

Это верный путь к потере всех денег. Не делайте этого!

Ключевые элементы стратегий торговли многих успешных трейдеров схожи. Например, в книге Джека Швайгера "Волшебники рынка" ("Market Wizards", Jack Schwager) успешные трейдеры высказывают мнение о том, что совершить прибыльную сделку может каждый, но если вы не умеете контролировать риски, то у вас мало шансов на успех в целом.

Вот моя любимая цитата:

"Необходимо минимизировать убытки и стараться сохранять свой капитал для тех немногих случаев, когда можно получить большую прибыль за очень короткий промежуток времени. Нельзя позволять себе выбрасывать деньги на неоптимальные сделки", -- Ричард Деннис (Richard Dennis)

Вопрос того, какой процент торгового счета можно выделить под любую одну сделку, трейдеры часто обходят вниманием. Гораздо интереснее обсуждать новый индикатор или недавно появившиеся потрясающие стратегии торговли. О графических формациях и техническом анализе написаны тонны книг. Хотя очень много пишут о том, что и когда следует покупать, не часто встретишь книгу, посвященную тому, сколько покупать. Во многих случаях трейдеры выбирают размер своих позиций случайным образом. Они могут взять больше акций, если "уверены" в сделке, или меньше, если есть сомнения. Размер позиции может определяться их настроением, размером счета или исходом предыдущей сделки.

Все это - неправильные способы выбора размера позиции. Не следует также использовать один и тот же размер позиции, независимо от обстоятельств. Многие трейдеры применяют одинаковый размер позиции ко всем сделкам. Такой подход, скорее всего, в долгосрочной перспективе ухудшает финансовые показатели.

Важным фактором при выборе размера позиции является также волатильность акции, которую предполагается торговать. Волатильность - это то, с какой неопределенностью или риском связано изменение цены акции. Когда мы говорим о повышенной волатильности, то имеем в виду, что цена акции будет колебаться в более широком диапазоне значений. Это означает, что цена может значительно меняться в обоих направлениях за короткий промежуток времени. Если волатильность низкая, цена будет колебаться не так сильно, но может устойчиво меняться на протяжении определенного времени.

В качестве примера давайте сравним акции Wal-Mart и YY Inc., цены которых примерно одинаковы. Значение бета для Wal-Mart равно 0.40, что означает, что ее волатильность (или размах движения) составляет 40% от волатильности S&P 500. Это акция с низкой волатильностью.

С другой стороны, для YY бета равна 3.48, то есть волатильность YY в 3.48 раза превышает волатильность S&P 500 и в 8.7 раз - волатильность Wal-Mart.

Поэтому, покупая YY, трейдер принимает на себя риски в 8.7 раз больше, чем при покупке акций Wal-Mart на ту же сумму. Большинство трейдеров не принимают во внимание это соображение. Они просто покупают акции этих двух компаний на одинаковую сумму, а потом удивляются, почему так много денег потеряли в сделке.

Как определить размер позиции

Давайте рассмотрим, как на самом деле следует рассчитывать размер позиции. Первое, что необходимо знать для правильного определения размера позиции, - это стоповый уровень для конкретной сделки. Стоп не должен устанавливаться в качестве определенного процента. Часто советуют ставить стоповый ордер на расстоянии 7-8% от точки входа.

Это лишено всякого смысла. В зависимости от волатильности конкретной акции, ваш риск в этом случае может быть чрезмерным или недостаточным. Если вернуться к сравнению WMT и YY, то риск 7% на Wal-Mart - слишком большой, а на YY - слишком маленький по сравнению с тем, который необходим, чтобы понять, правильной ли является ваша позиция.

Стоповый ордер должен располагаться на логичном уровне, где он сможет сказать трейдеру о том, что тот ошибся с выбором направления сделки. Не следует ставить стоповый ордер там, где он может быть задет обычным движением цены.

В случае YY, логичным стоповым уровнем можно считать $54 - непосредственно под уровнем поддержки. Если открыть позицию в лонг по текущей цене $64.97, то риск составит $10.97.

Хорошим правилом будет не вкладывать более 10% торгового счета в любую одну позицию. Почему, вам вскоре станет понятно.

Определившись с тем, где должен находиться логичный стоповый уровень, мы будем знать свой риск и сможем определить размер позиции. Следующее, что нужно учитывать, - это размер нашего торгового счета. Если счет маленький, в одной сделке следует рисковать не более чем 1-3%, оптимальное значение - 2%. По мере увеличения счета этот процент, как правило, снижают, чтобы в каждой сделке рисковать меньшей частью доступных для торговли средств.

Многие неправильно понимают, что такое процент от счета, которым мы готовы рисковать. Поэтому давайте рассмотрим пример. Предположим, что у трейдера на торговом счете есть $10 000. Если такой трейдер в одной сделке рискует одним процентом своего счета, это означает, что его убыток в сделке может составить $100. Если же он ориентируется на уровень риска 3%, то в одной сделке он может потерять $300.

В качестве примера давайте рассчитаем размер позиции для акции Plug Power.

Количество акций для покупки определяется следующим образом:

Предположим, размер торгового счета составляет $10 000, и мы хотим сделать покупку от уровня поддержки в районе $3.90. Мы принимаем решение о том, что, если цена опустится ниже уровня поддержки, то примерно по $2.20 мы выйдем из сделки.

Исходя из того, что в одну позицию мы не вкладываем более 10% суммы счета, и риск в одной сделке не превышает 3%, рассчитываем количество акций следующим образом:

Размер счета = $10 000

Суммарный риск 2% от $10 000 = $200

Риск на одну акцию: $3.90 (цена покупки) - $2.20 (стоповая цена) = $1.70

Затем делим $200 на величину риска в пересчете на одну акцию и получаем 200/1.70 = 117 акций.

Абсолютная стоимость позиции: 117 x $3.90 = $456, что составляет приблизительно 4.5% от нашего счета. Если полученная сумма превышает 10%, можно либо пропустить такую сделку, либо взять меньшее число акций, чтобы вписаться в лимит 10%.

Итак, формула выглядит следующим образом:

(Размер счета) X (Допустимый % риска) = Абсолютный риск, $

(Абсолютный риск, $) / (Цена покупки - Стоповая цена) = Кол-во акций

Использование данной формулы позволяет точно определить, сколько акций следует покупать (брать в шорт). Она также учитывает волатильность акции и размер счета трейдера.

Давайте теперь разберемся, почему не следует вкладывать в одну позицию более 10% суммы счета.

То, что теоретический риск составляет не более 3%, на практике не всегда означает, что нам удастся выйти из сделки на намеченном стоповом уровне. Чтобы понять, что я имею в виду, взгляните на приведенный ниже график.

Поставив под риск всего 1-3% своего счета, вы были настолько довольны сделкой на PRAN, что увеличили сумму инвестиции до 25%.

Но представьте, что бы вы почувствовали 1 апреля, когда появилась неблагоприятная новость, связанная с FDA? Вы бы мгновенно потеряли 75% своей позиции, даже несмотря на то, что использовали стоповые ордера и держали риск в консервативных пределах 3%. Вот, взгляните:

25% от $10 000 = $2500. Вы потеряли 75% = $1875, или почти 19% от общей суммы своего счета - всего за одну ночь. Убыток в размере 18.75% означает, что для возврата к нулевому уровню необходима прибыль в размере 25%.

Надеюсь, теперь вам понятно, почему крупных убытков следует бояться, как огня. Чтобы отыграть убыток в размере 50%, нужно получить 100% прибыли. Другими словами, нужно удвоить капитал, чтобы восполнить потерю 50% средств счета. Нельзя рассчитывать на выживание на рынке, допуская такие потери. Думаете, что такое случается редко? Это не так. Если бы в декабре прошлого года вы находились в позиции по SRPT, то всего за одну ночь потеряли бы 60% своих денег.

Чтобы проиллюстрировать, насколько разрушительны крупные убытки, приведу график, который показывает, насколько трудно после них восстанавливаться.

Нижняя часть графика показывает сумму убытка, а верхняя - прибыль, которую нужно получить для возврата просто на уровень безубыточности. Как видите, это экспоненциальная кривая.

В абсолютных цифрах это выглядит так: акция, упавшая на 50% - с $10 до $5, должна вырасти на $5 (на 100%), чтобы вернуться к исходной цене $10.

Большинство трейдеров забывают об этой простой математике и готовы нести убытки, которые, на самом деле, больше, чем кажутся. Они ошибочно полагают, что, если акция упадет на 20%, то для возврата к уровню безубыточности ей достаточно будет вырасти на такой же процент.

Приведенные графики объясняют, почему важно не вкладывать в одну позицию слишком большую часть своего торгового счета и поддерживать убытки на низком уровне.

Ошибочное представление о безубыточности

Когда произошел обвал рынка 2008 года, инвесторы замерли, словно олень, захваченный светом фар приближающегося автомобиля. Многие из них никак не реагировали на происходящее, пока стоимость их портфелей не снизилась на 50-60%. Нет никаких гарантий того, что акция когда-либо восстановится. По сути, ожидание возврата к безубыточности (уровню цены, при котором прибыли и убытки равны) может серьезно навредить финансовым показателям трейдера.

Торговля - игра вероятностей

Это означает, что каждый трейдер иногда будет оказываться неправ и совершать убыточные сделки. Когда сделка развивается неправильно, у вас есть всего два варианта: закрыть позицию, приняв убыток в заранее намеченном размере, или пойти ко дну вместе с кораблем. Вот почему так важно использовать стоповые ордера и правильно рассчитывать размер позиции. Многие трейдеры быстро забирают прибыль, но засиживаются в убыточных сделках. Такова природа человека. Мы забираем прибыль, потому что это доставляет нам приятные ощущения. В то же время, мы стараемся избегать дискомфорта, связанного с поражением.

Правильно расположенный стоповый ордер сам побеспокоится о решении данной проблемы и застрахует вас от слишком крупных потерь. Чтобы выставить правильно работающий стоповый ордер, задайте себе вопрос: На каком уровне цены мое мнение окажется ошибочным?

Почему нужно уделять внимание правильному выбору размера сделки и управлению сделкой

На каком бы финансовом рынке вы ни начинали торговать, нельзя забывать о выборе размера позиции для каждой сделки. Вы, вероятно, слышали поговорку о том, что следует быстро отсекать убытки и давать прибыли расти. Однако трейдеры часто совершают одну ключевую ошибку. Они сохраняют убыточную сделку, решив превратить ее в "инвестицию". Зато они быстро закрывают положительные сделки, лишая себя возможности получить еще большую прибыль. Некоторые совершают еще более грубую ошибку: они добавляются в убыточных сделках, пытаясь во время падения цены сделать покупку на самом дне. Для этого они задействуют плечо (заемный капитал).

Это верный путь к потере всех денег. Не делайте этого!

Ключевые элементы стратегий торговли многих успешных трейдеров схожи. Например, в книге Джека Швайгера "Волшебники рынка" ("Market Wizards", Jack Schwager) успешные трейдеры высказывают мнение о том, что совершить прибыльную сделку может каждый, но если вы не умеете контролировать риски, то у вас мало шансов на успех в целом.

Вот моя любимая цитата:

"Необходимо минимизировать убытки и стараться сохранять свой капитал для тех немногих случаев, когда можно получить большую прибыль за очень короткий промежуток времени. Нельзя позволять себе выбрасывать деньги на неоптимальные сделки", -- Ричард Деннис (Richard Dennis)

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба