18 мая 2018 Вести Экономика

Финансовый мир сильно изменился, и сейчас это отчетливо видно. Оценка риска выглядит совсем не так, как раньше.

Если раньше казначейские облигации США являлись эталоном безрисковых вложений, то сейчас это уже не так, во всяком случае рынок смотрит на текущую ситуацию вовсе не так, как раньше.

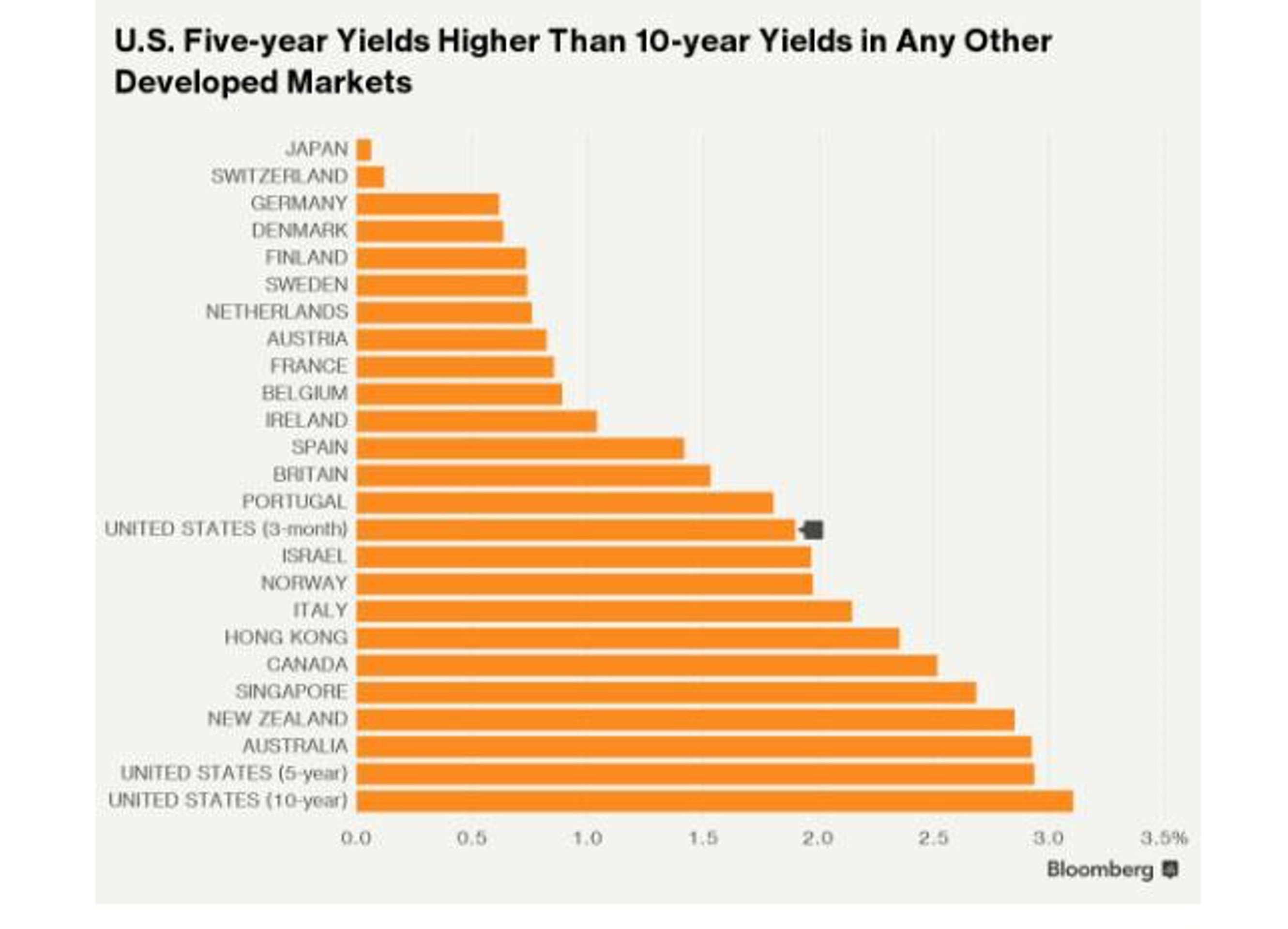

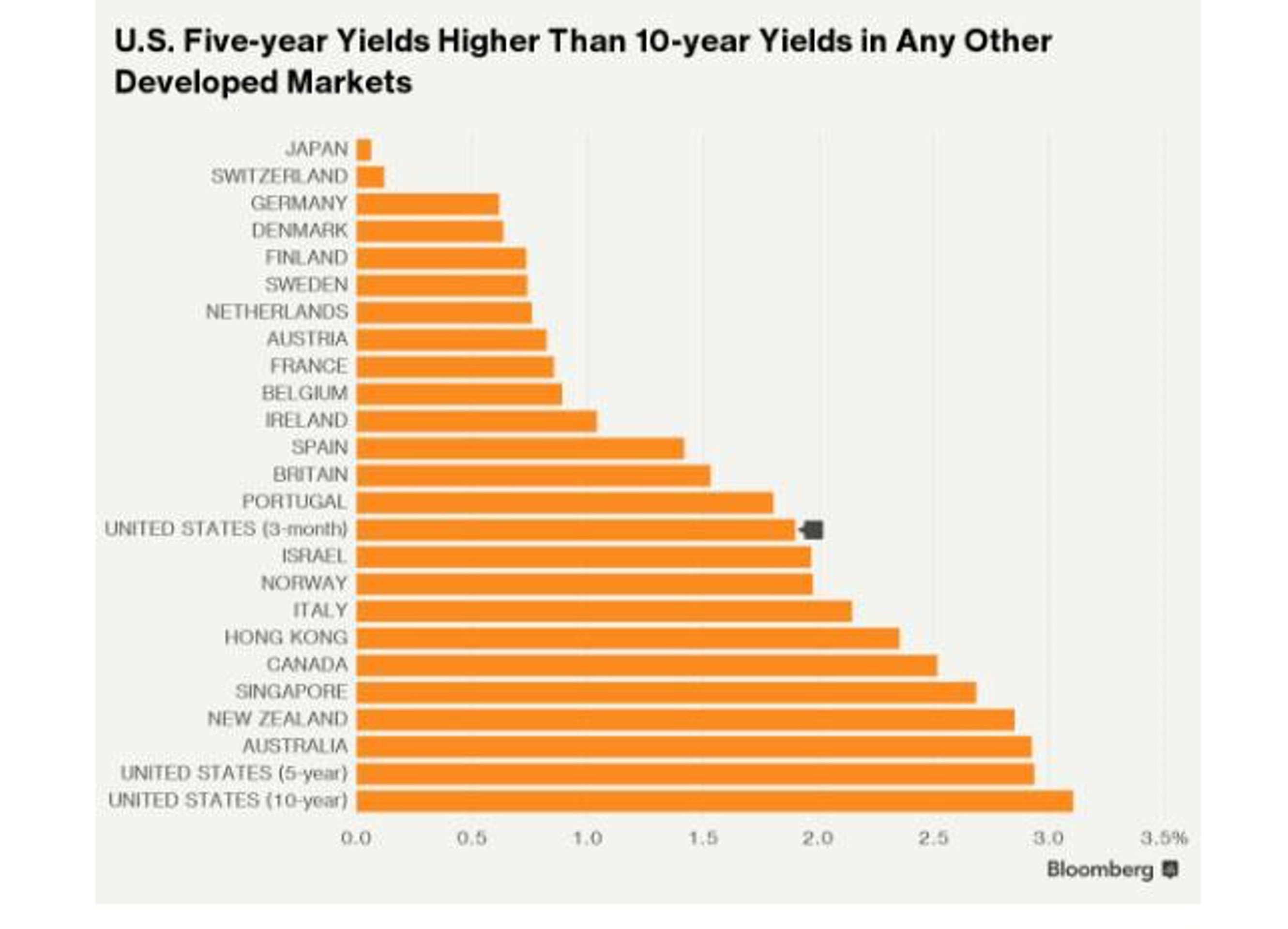

В своем обзоре эксперты Deutsche Bank отмечают, что доходности пятилетних облигаций США теперь выше, чем доходности десятилетних облигаций любой из стран G10.

Deutsche Bank

"Это крайне необычный опыт. США имеют не только самую высокую номинальную и реальную доходность по двух-, пяти- и десятилетним облигациям среди всех стран G10, но доходность по пятилетним бондам выше, чем по десятилетним, любой из десяти развитых стран за исключением Австралии (2,82%)".

Но и это еще не все. Агентство Bloomberg обращает внимание еще на одну любопытную деталь. Доходность двухлетних трежерис сейчас находится выше, чем доходность по десятилетним бумагам Канады и Италии, а доходность трехмесячных векселей США выше, чем доходность десятилетних облигаций большей половины развитых стран.

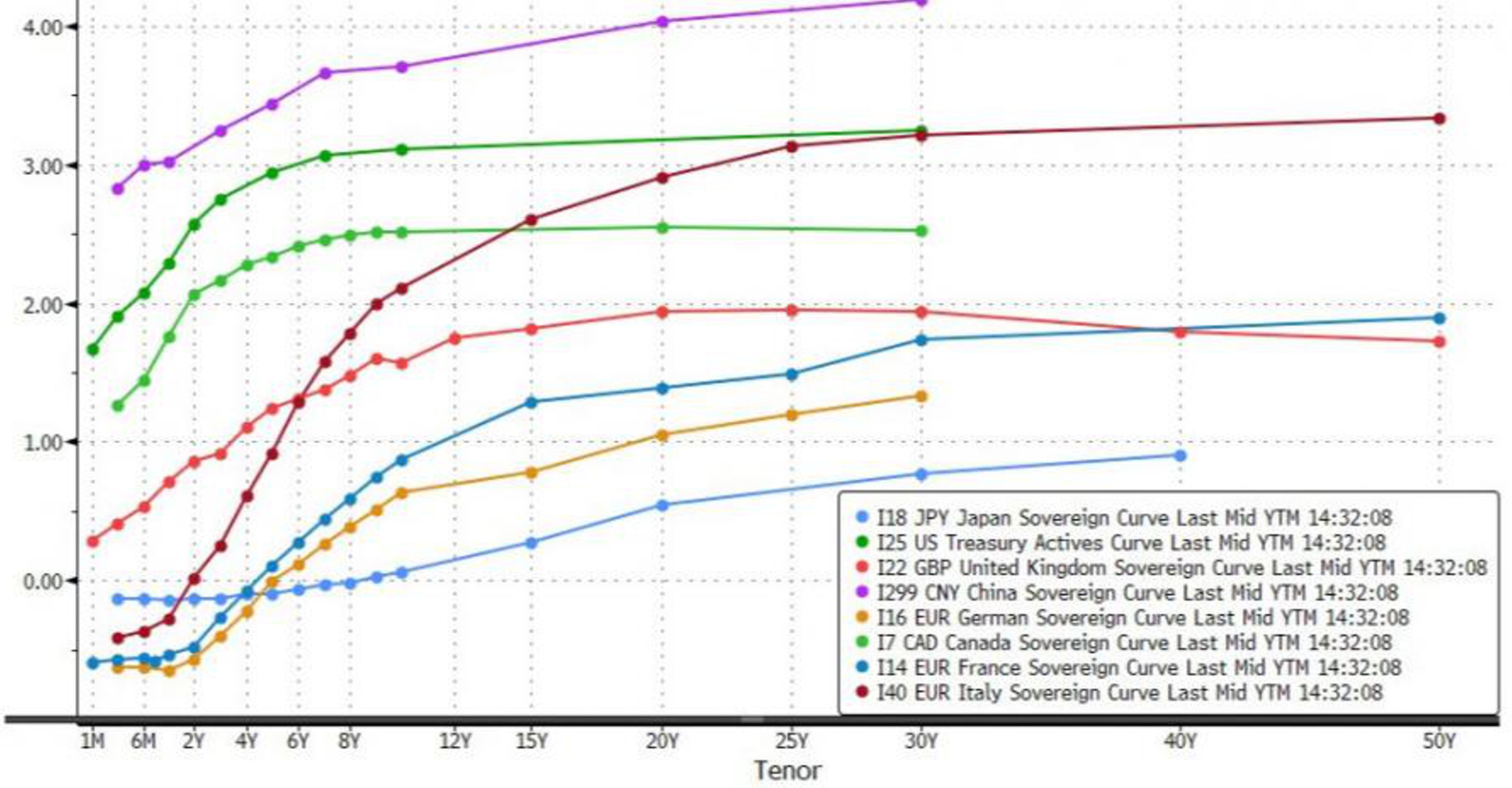

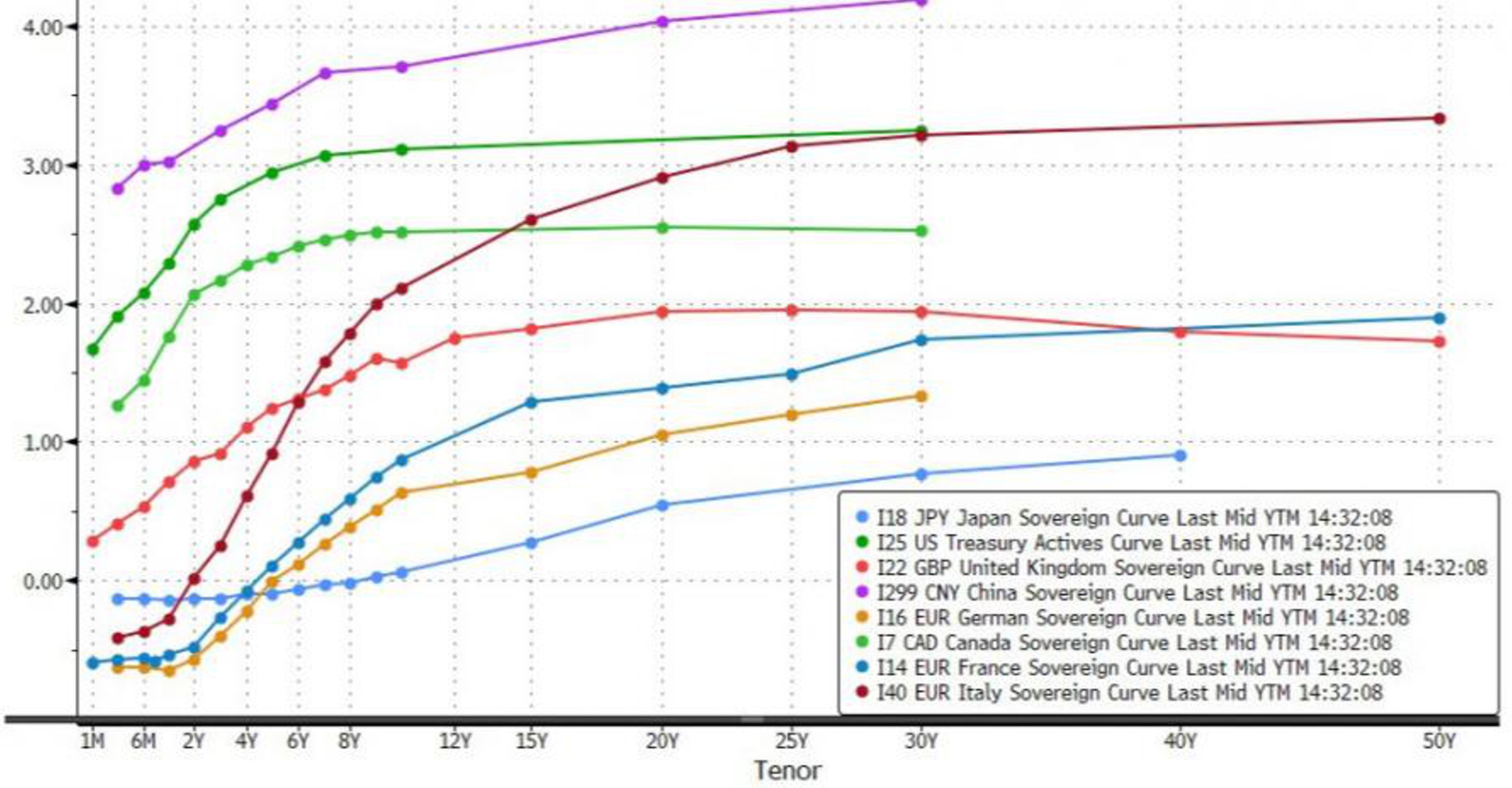

Для наглядности ниже будет приведен график.

Эксперты также отмечают сглаживание кривой доходностей в США, что всегда являлось важным индикатором надвигающейся рецессии, причем этот индикатор хорошо зарекомендовал себя на протяжении долгих лет.

Сглаживание кривой - это сокращение разницы между более длинными и более короткими бумагами.

Приведем пример. Доходности десятилетних трежерис сейчас находятся выше 3,1%, последний раз так высоко они поднимались в 2011 г., однако тогда доходность по двухлетним бумагам составляла 0,4%, а по тридцатилетним - около 4,3%. Сейчас "двухлетки" торгуются с доходностью в 2,57%. Можно представить, насколько за эти годы кривая стала более плоской.

Понятно, что в Европе и Японии долговые рынки по-прежнему ориентируются на действия центробанков, которые пока продолжают масштабные стимулирующие программы, а в США рынок уже находится под влиянием традиционных факторов. ФРС проводит политику ужесточения, ожидается колоссальный объем эмиссии новых долговых бумаг, к тому же в США ожидается рекордный дефицит бюджета, и все эти моменты рынок учитывает.

Тем не менее само по себе такое кардинальное изменение на крупнейших долговых рынках мира не может не сказаться на все остальной финансовой системе и в теории может вызвать очень серьезные кризисные последствия.

Кстати, стоит добавить еще одну деталь. Важную роль на мировой арене играет Китай. Как только между США и КНР появилась реальная угроза "торговой войны", Пекин начал менять денежно-кредитную политику, что очень сильно повлияло и на котировки доллара, и на динамику трежерис.

Если раньше казначейские облигации США являлись эталоном безрисковых вложений, то сейчас это уже не так, во всяком случае рынок смотрит на текущую ситуацию вовсе не так, как раньше.

В своем обзоре эксперты Deutsche Bank отмечают, что доходности пятилетних облигаций США теперь выше, чем доходности десятилетних облигаций любой из стран G10.

Deutsche Bank

"Это крайне необычный опыт. США имеют не только самую высокую номинальную и реальную доходность по двух-, пяти- и десятилетним облигациям среди всех стран G10, но доходность по пятилетним бондам выше, чем по десятилетним, любой из десяти развитых стран за исключением Австралии (2,82%)".

Но и это еще не все. Агентство Bloomberg обращает внимание еще на одну любопытную деталь. Доходность двухлетних трежерис сейчас находится выше, чем доходность по десятилетним бумагам Канады и Италии, а доходность трехмесячных векселей США выше, чем доходность десятилетних облигаций большей половины развитых стран.

Для наглядности ниже будет приведен график.

Эксперты также отмечают сглаживание кривой доходностей в США, что всегда являлось важным индикатором надвигающейся рецессии, причем этот индикатор хорошо зарекомендовал себя на протяжении долгих лет.

Сглаживание кривой - это сокращение разницы между более длинными и более короткими бумагами.

Приведем пример. Доходности десятилетних трежерис сейчас находятся выше 3,1%, последний раз так высоко они поднимались в 2011 г., однако тогда доходность по двухлетним бумагам составляла 0,4%, а по тридцатилетним - около 4,3%. Сейчас "двухлетки" торгуются с доходностью в 2,57%. Можно представить, насколько за эти годы кривая стала более плоской.

Понятно, что в Европе и Японии долговые рынки по-прежнему ориентируются на действия центробанков, которые пока продолжают масштабные стимулирующие программы, а в США рынок уже находится под влиянием традиционных факторов. ФРС проводит политику ужесточения, ожидается колоссальный объем эмиссии новых долговых бумаг, к тому же в США ожидается рекордный дефицит бюджета, и все эти моменты рынок учитывает.

Тем не менее само по себе такое кардинальное изменение на крупнейших долговых рынках мира не может не сказаться на все остальной финансовой системе и в теории может вызвать очень серьезные кризисные последствия.

Кстати, стоит добавить еще одну деталь. Важную роль на мировой арене играет Китай. Как только между США и КНР появилась реальная угроза "торговой войны", Пекин начал менять денежно-кредитную политику, что очень сильно повлияло и на котировки доллара, и на динамику трежерис.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба