25 мая 2018 Вести Экономика

Политика ФРС и других банков породила самый масштабный тренд на рынках за всю историю, однако теперь пришло время выключать печатные станки. Почему это неминуемо приведет к очередному кризису?

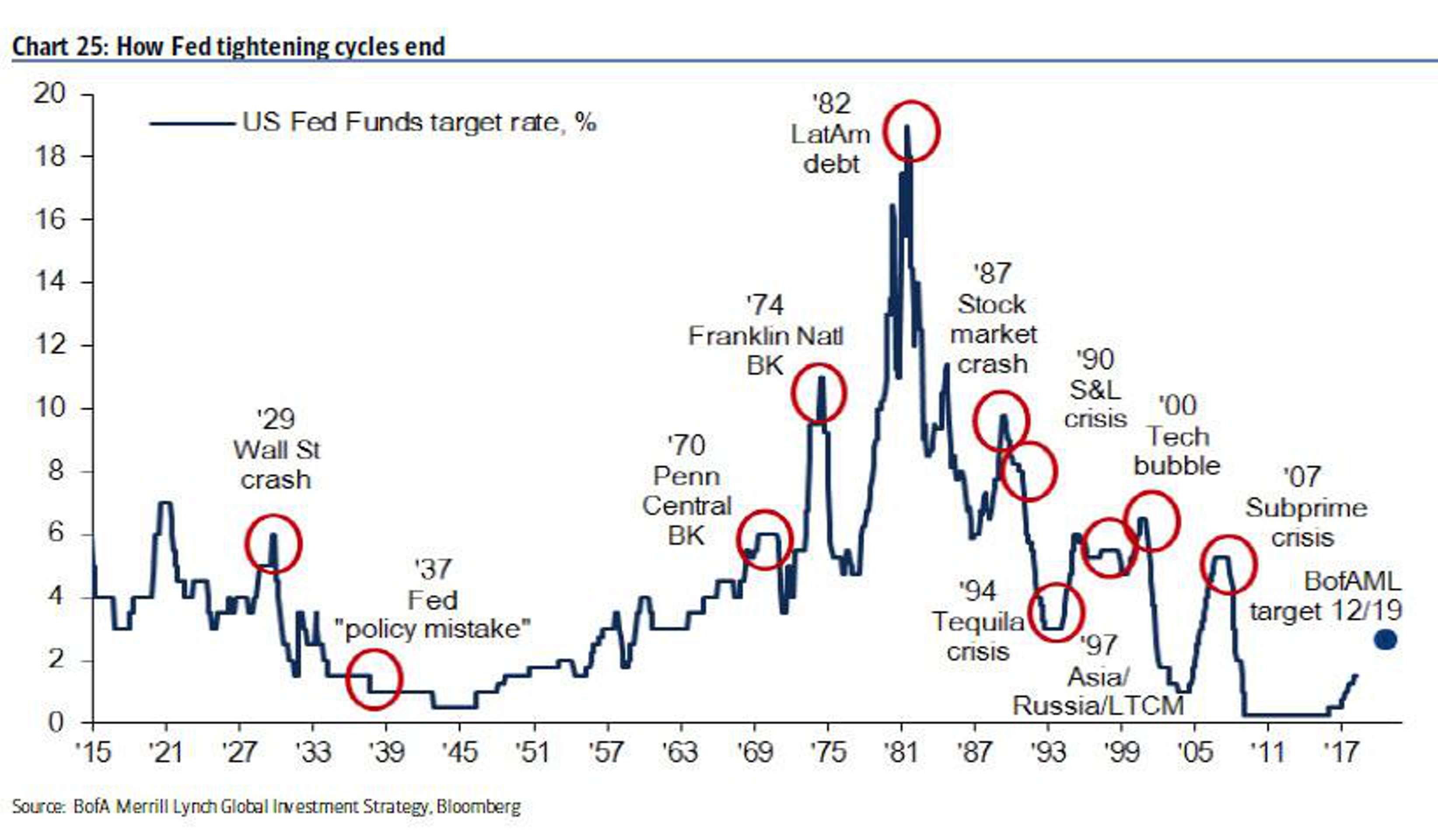

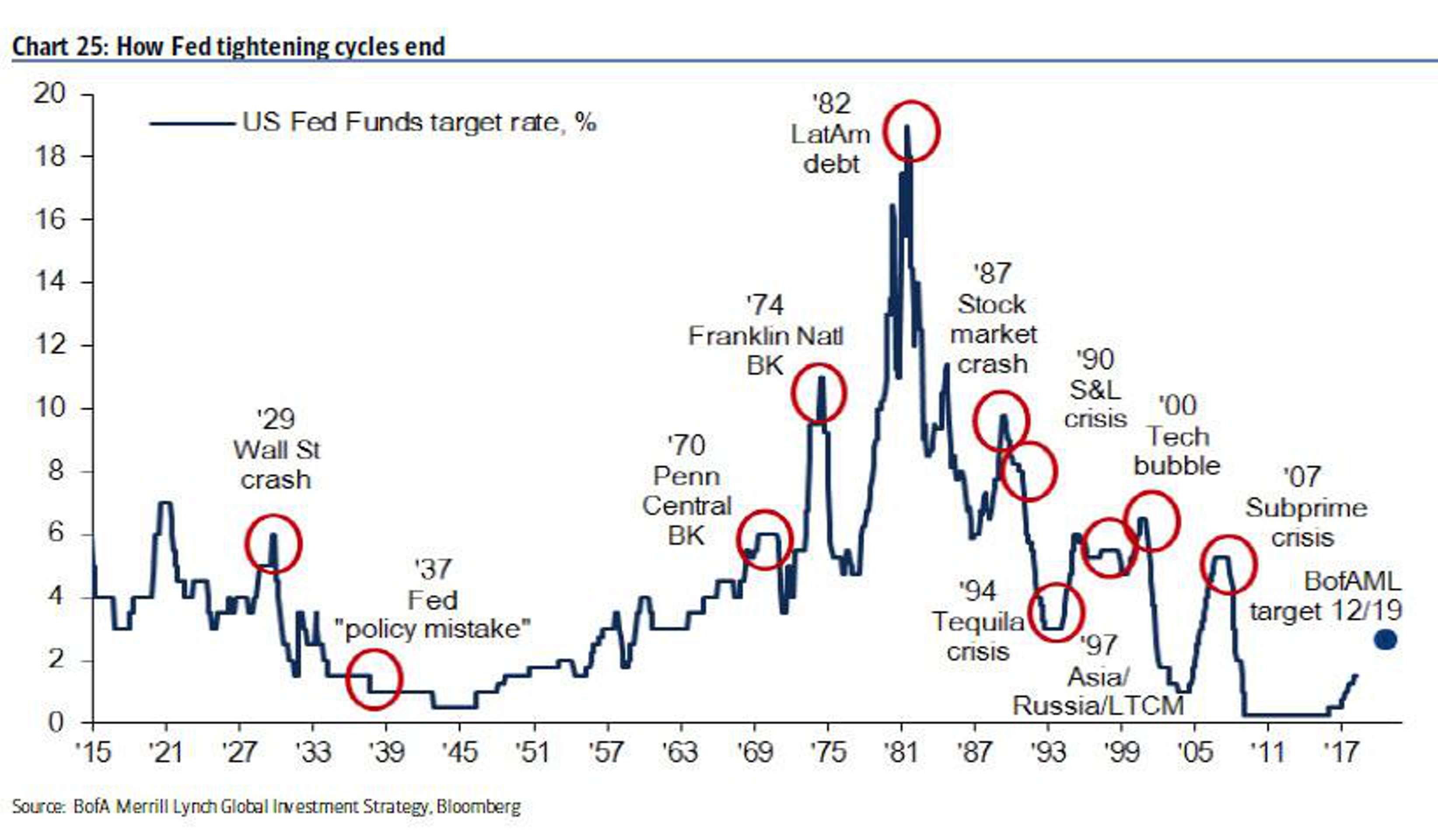

Исторически так сложилось, что практически каждый цикл ужесточения монетарной политики со стороны ФРС приводил к рыночным потрясениям, причем довольно существенным. Высока вероятность, что так будет и на этот раз.

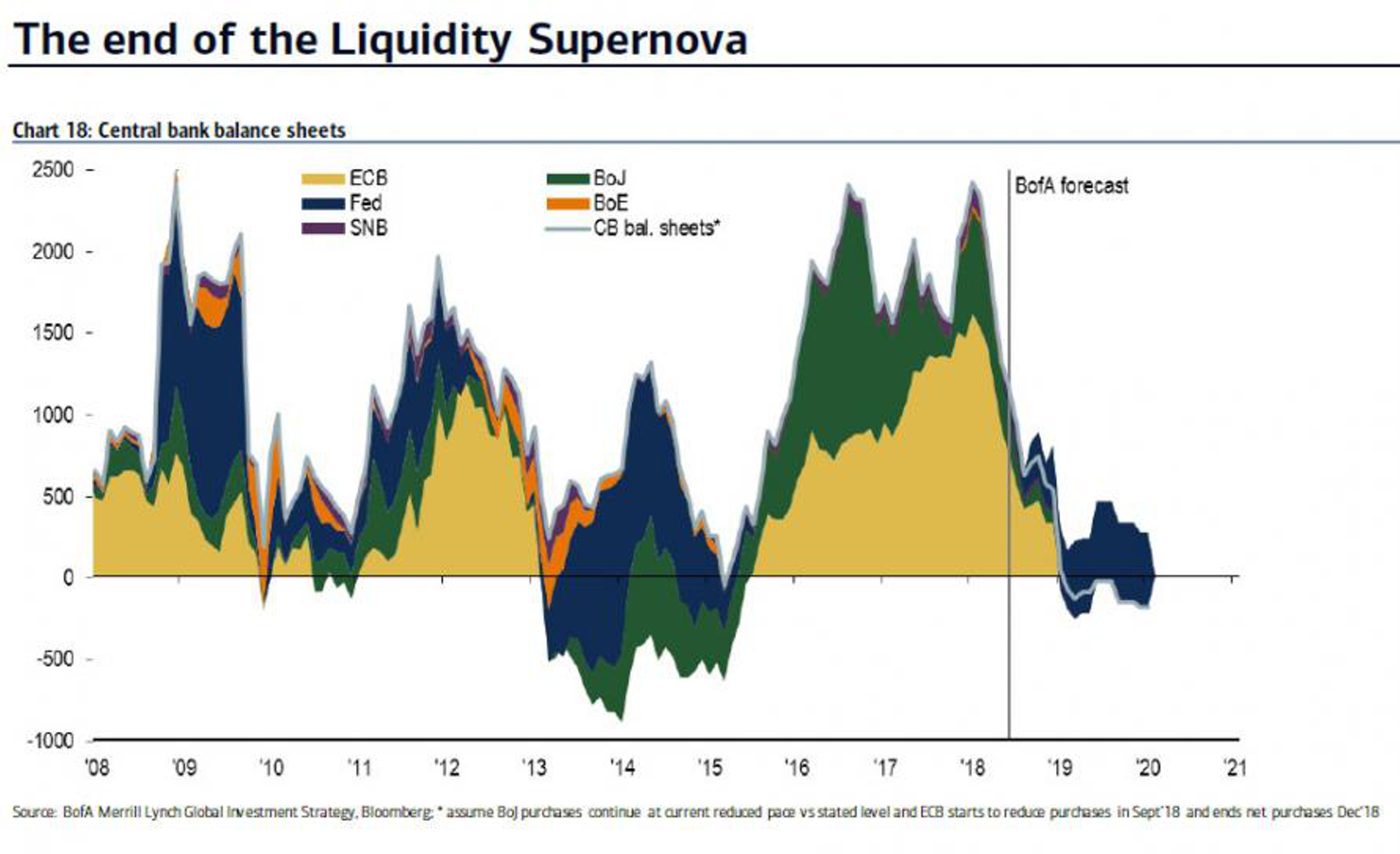

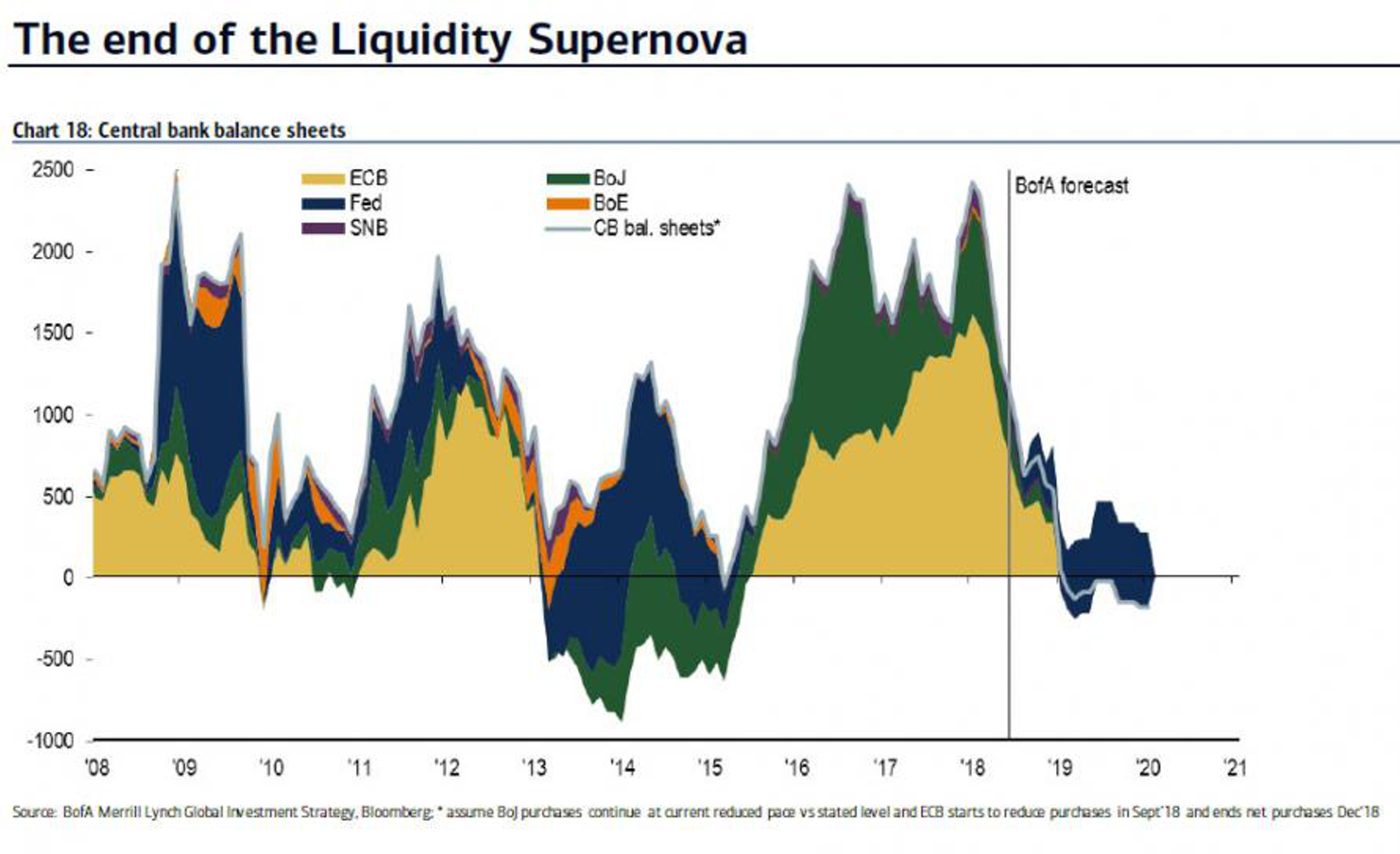

В последние десять лет мировые рынки находились в самом длительном восходящем тренде, причем созданным искусственно. Главным и, по сути, единственным его драйвером была ликвидность, которую дружно поставляли крупнейшие центобанки мира. Это хорошо видно на диаграмме.

По мнению Bank of America Merill Lynch, объемы балансовых счетов ЦБ достигнут своего пика в середине этого года, после чего начнут снижаться. Это приведет к взрывному росту волатильности. Эксперты отмечают, что такой сценарий просто неминуем. Дело в том, что современное поколение трейдеров просто не знают, что такое торговля в условиях ограниченной ликвидности. Большинство из них выросли в тот период, когда единственным верным решением на рынке была покупка. Однако нормализация балансов ЦБ вернет ситуацию в прежнее русло, когда торговля будет требовать навыков и продажи, и покупки.

Результат всего этого - очередной обвал, правда до конца непонятно, насколько он будет серьезным и когда точно произойдет.

Возвращаясь к истории, напомним, что в 2004-2006 гг. ужесточение политики ФРС выглядело вполне уместно и не вызывало никаких нареканий. Однако в итоге кризис все равно состоялся - кризис на рынке недвижимости, который в итоге чуть не похоронил всю финансовую систему.

В конце 1990-х гг. Федрезерв остановил процесс ужесточения, поскольку тогда бушевал азиатский кризис, кризис в России и случился крах фонда LTCM, однако когда ужесточение монетарной политики возобновилось, "пузырь" на рынке акций лопнул.

Стоит отметить, что номинальные и реальные 2-летние, 5-летние и 10-летние ставки в США уже выше, чем в любой из стран G10. К тому же Федрезерв уже сейчас занимается нормализацией своего баланса. С III квартала объем так называемого обратного QE будет увеличен, то есть из системы будет изыматься еще больше денег. К слову, уже сейчас можно отследить корреляцию поведения рисковых активов с операциями по откачке ликвидности.

Например, на этой неделе из-за большого количество погашений деньги с рынка почти не уходят, однако на следующей неделе погашений будет мало, а операций по изъятию достаточно много, что должно спровоцировать негативные настроения.

Как итог, можно с высокой долей вероятности спрогнозировать, что уже в этом или следующем годах ситуация на мировых финансовых рынках станет менее благоприятной. Остается только дождаться подтверждения этого прогноза.

Исторически так сложилось, что практически каждый цикл ужесточения монетарной политики со стороны ФРС приводил к рыночным потрясениям, причем довольно существенным. Высока вероятность, что так будет и на этот раз.

В последние десять лет мировые рынки находились в самом длительном восходящем тренде, причем созданным искусственно. Главным и, по сути, единственным его драйвером была ликвидность, которую дружно поставляли крупнейшие центобанки мира. Это хорошо видно на диаграмме.

По мнению Bank of America Merill Lynch, объемы балансовых счетов ЦБ достигнут своего пика в середине этого года, после чего начнут снижаться. Это приведет к взрывному росту волатильности. Эксперты отмечают, что такой сценарий просто неминуем. Дело в том, что современное поколение трейдеров просто не знают, что такое торговля в условиях ограниченной ликвидности. Большинство из них выросли в тот период, когда единственным верным решением на рынке была покупка. Однако нормализация балансов ЦБ вернет ситуацию в прежнее русло, когда торговля будет требовать навыков и продажи, и покупки.

Результат всего этого - очередной обвал, правда до конца непонятно, насколько он будет серьезным и когда точно произойдет.

Возвращаясь к истории, напомним, что в 2004-2006 гг. ужесточение политики ФРС выглядело вполне уместно и не вызывало никаких нареканий. Однако в итоге кризис все равно состоялся - кризис на рынке недвижимости, который в итоге чуть не похоронил всю финансовую систему.

В конце 1990-х гг. Федрезерв остановил процесс ужесточения, поскольку тогда бушевал азиатский кризис, кризис в России и случился крах фонда LTCM, однако когда ужесточение монетарной политики возобновилось, "пузырь" на рынке акций лопнул.

Стоит отметить, что номинальные и реальные 2-летние, 5-летние и 10-летние ставки в США уже выше, чем в любой из стран G10. К тому же Федрезерв уже сейчас занимается нормализацией своего баланса. С III квартала объем так называемого обратного QE будет увеличен, то есть из системы будет изыматься еще больше денег. К слову, уже сейчас можно отследить корреляцию поведения рисковых активов с операциями по откачке ликвидности.

Например, на этой неделе из-за большого количество погашений деньги с рынка почти не уходят, однако на следующей неделе погашений будет мало, а операций по изъятию достаточно много, что должно спровоцировать негативные настроения.

Как итог, можно с высокой долей вероятности спрогнозировать, что уже в этом или следующем годах ситуация на мировых финансовых рынках станет менее благоприятной. Остается только дождаться подтверждения этого прогноза.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба