20 июля 2018 banki.ru Кошкаров Альберт

Россия за два месяца рекордно снизила объем вложений в американские гособлигации. Что это — новый виток борьбы с засильем доллара или страх попасть под санкции? Банки.ру предлагает возможные версии происходящего.

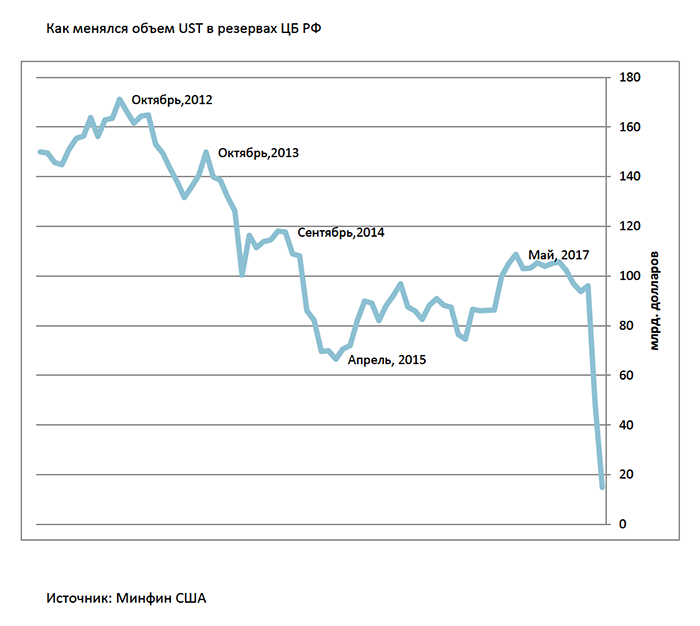

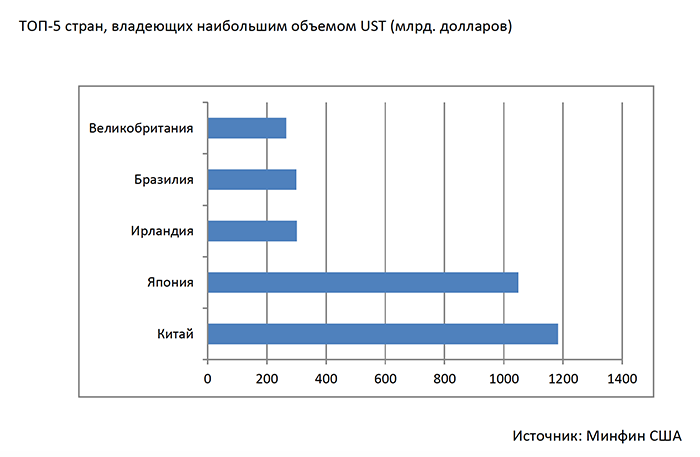

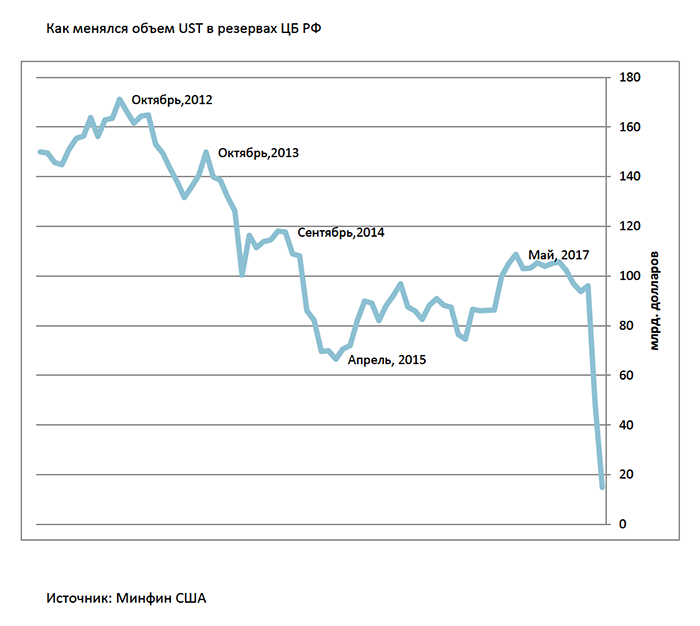

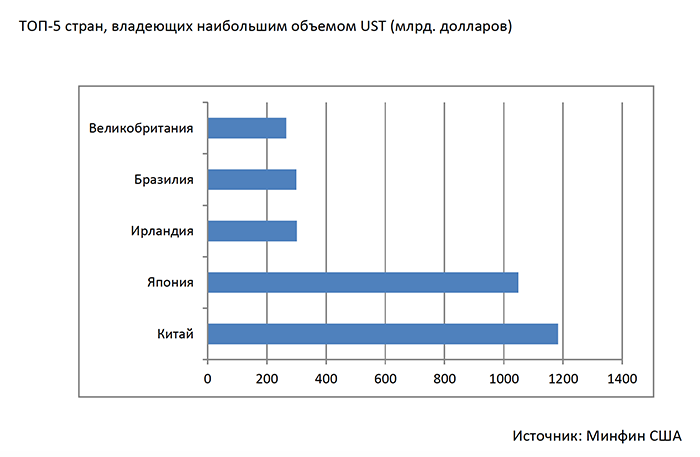

Начиная с апреля 2015-го и до осени 2017-го российский ЦБ почти непрерывно наращивал объем вложений в US treasuries (UST) и к концу года скопил в резервах американских облигаций более чем на 100 млрд долларов. Примерно столько, по данным Минфина США, вложено в эти бумаги у Кореи или Индии. Однако с конца прошлого года Банк России начал сокращать позиции. Сначала менее заметно: в декабре его портфель UST «похудел» на 3 млрд рублей, а в январе уже этого года — на 5,4 млрд рублей. Однако в апреле и мае Банк России начал продавать их рекордными темпами. Да так, что в мае на счетах ЦБ осталось бумаг лишь на 14,9 млрд рублей. Объем UST снизился в 6,5 раза. В результате Россия выбыла из числа крупнейших кредиторов американской экономики. Теперь ее нет даже в топ-30 держателей treasures. У тех же Филиппин или Чили казначейских бумаг вдвое больше. Не говоря уже о Китае, чьи вложения в госдолг США больше в 10 раз.

У участников рынка несколько версий активного исхода России из американских госбумаг.

Первая — ЦБ решил подстраховаться на случай ужесточения санкций. Например, если российские власти решатся заморозить выплаты по внешним долгам. Такие предложения, в частности, уже озвучивали некоторые наши парламентарии. Ответной мерой со стороны Штатов как раз может стать вето на активы в США. По крайней мере, по словам бывшего чиновника ФРС, которого цитирует Reuters, в этом уверены в американском Минфине и в Федрезерве. По данным агентства, в марте 2014 года, сразу после обострения отношений с США из-за санкций после присоединения Крыма, российский ЦБ уже предпринимал нечто подобное, выведя около 115 млрд долларов. Впрочем, через пару недель деньги снова вернулись на счет, пишет Reuters со ссылкой на источники в ФРС. Заморозка инвестиций ЦБ вполне вероятна: такие прецеденты уже были. «Владение американскими бумагами подвергает их держателей риску блокировки из-за санкций», — цитирует РБК слова бывшего старшего советника OFAC (санкционное подразделение Минфина США) Брайана О'Тула.

Управляющий активами General Invest Денис Горев склоняется к версии, что дело не только в опасности заморозки активов, но и в том, что это для России — способ оказать психологическое давление на США. Это вторая возможная причина продажи бумаг. Действительно, столь активной распродажи UST не предпринимала ни одна страна. Хотя, отмечает аналитик БКС Александр Бахтин, иногда центробанки все же продают достаточно большие объемы бумаг. Например, с ноября прошлого года почти вдвое снизила свою долю в treasuries Турция. За год сократились вложения в них у Тайваня, Филиппин, Таиланда. Однако у большинства стран объем госбумаг США, напротив, вырос: например, за год Бразилия и Великобритания увеличили инвестиции в них почти на 30 млрд долларов, немногим меньше вложила Саудовская Аравия. Примерно на 15—16 млрд долларов увеличили вложения в американский госдолг Канада и Франция.

Скорее всего, полагает управляющий активами УК «Регион Эссет Менеджмент» Алексей Скабалланович, Банк России страхуется на случай ухудшения ситуации на фоне усиления торговых войн, что может спровоцировать распродажу Китаем американских долговых бумаг. «Можно, конечно, предположить, что Россия действует заодно с Китаем, однако такая версия представляется маловероятной», — говорит он.

Риск торговых войн и, как следствие, замедление темпов роста мировой экономики — третья возможная причина распродажи ЦБ американских бумаг. Этой версии придерживаются большинство опрошенных Банки.ру участников рынка. Пока с экономикой США все очень даже неплохо. Однако, если верить главе ФРС Джерому Пауэллу, выступившему на днях в конгрессе, госдолг США растет быстрее, чем экономика, и это плохой сигнал. Сейчас он составляет 108% от ВВП страны, или 20,5 трлн долларов, привел цифры Пауэлл. Некоторые известные финансисты (в частности, Марк Мобиус) прогнозируют, что из-за торговых войн и начавшегося цикла повышения ставок в США мировую экономику ждет очередной глобальный кризис. «Нет сомнений, что рано или поздно мы столкнемся с финансовым кризисом. Мы должны помнить, что оставляем позади период дешевых денег. Компаниям, которые продолжали работать за счет дешевых денег, придется непросто», — заявил Мобиус. А аналитики Bank of America предупредили об угрозе повторения кризиса 1998 года. По их мнению, ситуация на рынках очень похожа на ту, что сложилась 20 лет назад, когда в России произошел дефолт.

«Вполне возможно, что ЦБ сокращает позиции в рамках диверсификации риска и покупает бумаги других государств в других валютах, например Китая», — рассуждает аналитик «Атона» Яков Яковлев. При этом, указывает Александр Бахтин из БКС, американский рынок казначейства остается одним из самых надежных и ликвидных во всем финансовом мире. Так что, по его мнению, сокращение позиций в UST может объясняться усилением глобальных геополитических конфликтов и риском торговых войн. «Можно сказать, что снижение российской доли в американском государственном долге — это результат комплексной оценки финансовых и геополитических рисков», — говорит аналитик.

Четвертая причина, почему ЦБ начал стремительно избавляться от treasuries, чисто экономическая. На нее также указали большинство экспертов. Дело в том, что пока ФРС держит курс на ужесточение кредитной политики, ставки доходности американских бумаг падают. В мае доходность 10-летних госбумаг США поднималась выше 3%, сейчас они торгуются в районе 2,88%. Финансисты называют действия регулятора вполне логичными. В основе изменений структуры портфеля ЗВР лежат в первую очередь принципы управления активами, отмечает начальник отдела анализа рынков компании «Открытие Брокер» Константин Бушуев. По его словам, с середины 2016 года, на фоне роста инфляции и ставок ФРС, полетели вниз цены и долгосрочных гособлигаций. «Банк России сокращает вложения в активы, которые, по его мнению, будут падать в цене и дальше, так как цикл роста ставки ФРС в ближайшие годы с высокой вероятностью будет продолжен», — говорит эксперт. При этом ЦБ также сообщил, что в последнее время переводил средства в депозиты в других центральных банках, Банке международных расчетов, МВФ и иностранных коммерческих банках в другие валюты. «То есть ЦБ ушел от рыночного риска возможного дальнейшего падения цен UST, переведя средства в фиксированные депозиты с фиксированными ставками», — поясняет Бушуев.

Но у такой политики есть и обратная сторона: во-первых, американские бумаги считаются защитным активом (наряду с золотом), и в сложные времена инвесторы обычно стремятся увеличить их долю в портфеле. Во-вторых, как указывает директор аналитического департамента «Альпари» Александр Разуваев, цикл повышения процентных ставок бьет по котировкам облигаций. «Не стоит забывать, что с высокой вероятностью в следующем году ставку начнет повышать ЕЦБ», — отмечает он. Иначе говоря, ситуация с UST может повториться и в отношении госбондов других стран. И в-третьих, снижая объем казначейских бумаг, ЦБ, возможно, решил поступиться качеством. «Прав или не прав был ЦБ, сокращая позицию в UST, мы узнаем только через некоторое время. Но одно мы можем констатировать уже сейчас: портфель новых активов заметно потеряет в ликвидности, и, возможно, по нему возрастут кредитные риски», — заключает портфельный управляющий УК «Райффайзен Капитал» Константин Артемов.

И наконец, пятая причина — распродажа UST связана с новым этапом дедолларизации страны — почти не нашла сторонников среди управляющих и аналитиков инвесткомпаний и банков. Хотя на фоне недавних заявлений главы ВТБ Андрея Костина о необходимости борьбы с засильем доллара (банкир даже подготовил специальные предложения для Кремля о том, как расширить использование рубля в международных расчетах) она выглядит вполне убедительно. Призывы снизить долю американской валюты в финансовой системе не раз звучали и из уст представителей ЦБ. Однако, указывает Алексей Скабалланович, доллары никуда не делись. «Продали облигации, разместили в депозиты или другие золотовалютные активы. То есть конвертации долларов в рубли не произошло, и эти деньги не работают на российскую экономику», — говорит Скабалланович.

По мнению участников рынка, частным инвесторам не стоит брать в расчет действия регулятора. Сокращение доли UST в резервах не окажет влияния на фондовый рынок или рубль, поскольку эти средства не были потрачены или размещены в локальные бумаги. При этом совокупный объем золотовалютных резервов РФ продолжает расти, отмечает Бахтин из БКС. Финансисты по-прежнему советуют присматриваться к долларовым инструментам. В частности, по словам Дениса Горева, сейчас интересны облигации с короткой дюрацией. В начале июля аналитики банка JP Morgan также рекомендовали инвесторам вкладываться в случае наступления глобальной рецессии в швейцарские франки, сингапурские доллары, японские иены.

Начиная с апреля 2015-го и до осени 2017-го российский ЦБ почти непрерывно наращивал объем вложений в US treasuries (UST) и к концу года скопил в резервах американских облигаций более чем на 100 млрд долларов. Примерно столько, по данным Минфина США, вложено в эти бумаги у Кореи или Индии. Однако с конца прошлого года Банк России начал сокращать позиции. Сначала менее заметно: в декабре его портфель UST «похудел» на 3 млрд рублей, а в январе уже этого года — на 5,4 млрд рублей. Однако в апреле и мае Банк России начал продавать их рекордными темпами. Да так, что в мае на счетах ЦБ осталось бумаг лишь на 14,9 млрд рублей. Объем UST снизился в 6,5 раза. В результате Россия выбыла из числа крупнейших кредиторов американской экономики. Теперь ее нет даже в топ-30 держателей treasures. У тех же Филиппин или Чили казначейских бумаг вдвое больше. Не говоря уже о Китае, чьи вложения в госдолг США больше в 10 раз.

У участников рынка несколько версий активного исхода России из американских госбумаг.

Первая — ЦБ решил подстраховаться на случай ужесточения санкций. Например, если российские власти решатся заморозить выплаты по внешним долгам. Такие предложения, в частности, уже озвучивали некоторые наши парламентарии. Ответной мерой со стороны Штатов как раз может стать вето на активы в США. По крайней мере, по словам бывшего чиновника ФРС, которого цитирует Reuters, в этом уверены в американском Минфине и в Федрезерве. По данным агентства, в марте 2014 года, сразу после обострения отношений с США из-за санкций после присоединения Крыма, российский ЦБ уже предпринимал нечто подобное, выведя около 115 млрд долларов. Впрочем, через пару недель деньги снова вернулись на счет, пишет Reuters со ссылкой на источники в ФРС. Заморозка инвестиций ЦБ вполне вероятна: такие прецеденты уже были. «Владение американскими бумагами подвергает их держателей риску блокировки из-за санкций», — цитирует РБК слова бывшего старшего советника OFAC (санкционное подразделение Минфина США) Брайана О'Тула.

Управляющий активами General Invest Денис Горев склоняется к версии, что дело не только в опасности заморозки активов, но и в том, что это для России — способ оказать психологическое давление на США. Это вторая возможная причина продажи бумаг. Действительно, столь активной распродажи UST не предпринимала ни одна страна. Хотя, отмечает аналитик БКС Александр Бахтин, иногда центробанки все же продают достаточно большие объемы бумаг. Например, с ноября прошлого года почти вдвое снизила свою долю в treasuries Турция. За год сократились вложения в них у Тайваня, Филиппин, Таиланда. Однако у большинства стран объем госбумаг США, напротив, вырос: например, за год Бразилия и Великобритания увеличили инвестиции в них почти на 30 млрд долларов, немногим меньше вложила Саудовская Аравия. Примерно на 15—16 млрд долларов увеличили вложения в американский госдолг Канада и Франция.

Скорее всего, полагает управляющий активами УК «Регион Эссет Менеджмент» Алексей Скабалланович, Банк России страхуется на случай ухудшения ситуации на фоне усиления торговых войн, что может спровоцировать распродажу Китаем американских долговых бумаг. «Можно, конечно, предположить, что Россия действует заодно с Китаем, однако такая версия представляется маловероятной», — говорит он.

Риск торговых войн и, как следствие, замедление темпов роста мировой экономики — третья возможная причина распродажи ЦБ американских бумаг. Этой версии придерживаются большинство опрошенных Банки.ру участников рынка. Пока с экономикой США все очень даже неплохо. Однако, если верить главе ФРС Джерому Пауэллу, выступившему на днях в конгрессе, госдолг США растет быстрее, чем экономика, и это плохой сигнал. Сейчас он составляет 108% от ВВП страны, или 20,5 трлн долларов, привел цифры Пауэлл. Некоторые известные финансисты (в частности, Марк Мобиус) прогнозируют, что из-за торговых войн и начавшегося цикла повышения ставок в США мировую экономику ждет очередной глобальный кризис. «Нет сомнений, что рано или поздно мы столкнемся с финансовым кризисом. Мы должны помнить, что оставляем позади период дешевых денег. Компаниям, которые продолжали работать за счет дешевых денег, придется непросто», — заявил Мобиус. А аналитики Bank of America предупредили об угрозе повторения кризиса 1998 года. По их мнению, ситуация на рынках очень похожа на ту, что сложилась 20 лет назад, когда в России произошел дефолт.

«Вполне возможно, что ЦБ сокращает позиции в рамках диверсификации риска и покупает бумаги других государств в других валютах, например Китая», — рассуждает аналитик «Атона» Яков Яковлев. При этом, указывает Александр Бахтин из БКС, американский рынок казначейства остается одним из самых надежных и ликвидных во всем финансовом мире. Так что, по его мнению, сокращение позиций в UST может объясняться усилением глобальных геополитических конфликтов и риском торговых войн. «Можно сказать, что снижение российской доли в американском государственном долге — это результат комплексной оценки финансовых и геополитических рисков», — говорит аналитик.

Четвертая причина, почему ЦБ начал стремительно избавляться от treasuries, чисто экономическая. На нее также указали большинство экспертов. Дело в том, что пока ФРС держит курс на ужесточение кредитной политики, ставки доходности американских бумаг падают. В мае доходность 10-летних госбумаг США поднималась выше 3%, сейчас они торгуются в районе 2,88%. Финансисты называют действия регулятора вполне логичными. В основе изменений структуры портфеля ЗВР лежат в первую очередь принципы управления активами, отмечает начальник отдела анализа рынков компании «Открытие Брокер» Константин Бушуев. По его словам, с середины 2016 года, на фоне роста инфляции и ставок ФРС, полетели вниз цены и долгосрочных гособлигаций. «Банк России сокращает вложения в активы, которые, по его мнению, будут падать в цене и дальше, так как цикл роста ставки ФРС в ближайшие годы с высокой вероятностью будет продолжен», — говорит эксперт. При этом ЦБ также сообщил, что в последнее время переводил средства в депозиты в других центральных банках, Банке международных расчетов, МВФ и иностранных коммерческих банках в другие валюты. «То есть ЦБ ушел от рыночного риска возможного дальнейшего падения цен UST, переведя средства в фиксированные депозиты с фиксированными ставками», — поясняет Бушуев.

Но у такой политики есть и обратная сторона: во-первых, американские бумаги считаются защитным активом (наряду с золотом), и в сложные времена инвесторы обычно стремятся увеличить их долю в портфеле. Во-вторых, как указывает директор аналитического департамента «Альпари» Александр Разуваев, цикл повышения процентных ставок бьет по котировкам облигаций. «Не стоит забывать, что с высокой вероятностью в следующем году ставку начнет повышать ЕЦБ», — отмечает он. Иначе говоря, ситуация с UST может повториться и в отношении госбондов других стран. И в-третьих, снижая объем казначейских бумаг, ЦБ, возможно, решил поступиться качеством. «Прав или не прав был ЦБ, сокращая позицию в UST, мы узнаем только через некоторое время. Но одно мы можем констатировать уже сейчас: портфель новых активов заметно потеряет в ликвидности, и, возможно, по нему возрастут кредитные риски», — заключает портфельный управляющий УК «Райффайзен Капитал» Константин Артемов.

И наконец, пятая причина — распродажа UST связана с новым этапом дедолларизации страны — почти не нашла сторонников среди управляющих и аналитиков инвесткомпаний и банков. Хотя на фоне недавних заявлений главы ВТБ Андрея Костина о необходимости борьбы с засильем доллара (банкир даже подготовил специальные предложения для Кремля о том, как расширить использование рубля в международных расчетах) она выглядит вполне убедительно. Призывы снизить долю американской валюты в финансовой системе не раз звучали и из уст представителей ЦБ. Однако, указывает Алексей Скабалланович, доллары никуда не делись. «Продали облигации, разместили в депозиты или другие золотовалютные активы. То есть конвертации долларов в рубли не произошло, и эти деньги не работают на российскую экономику», — говорит Скабалланович.

По мнению участников рынка, частным инвесторам не стоит брать в расчет действия регулятора. Сокращение доли UST в резервах не окажет влияния на фондовый рынок или рубль, поскольку эти средства не были потрачены или размещены в локальные бумаги. При этом совокупный объем золотовалютных резервов РФ продолжает расти, отмечает Бахтин из БКС. Финансисты по-прежнему советуют присматриваться к долларовым инструментам. В частности, по словам Дениса Горева, сейчас интересны облигации с короткой дюрацией. В начале июля аналитики банка JP Morgan также рекомендовали инвесторам вкладываться в случае наступления глобальной рецессии в швейцарские франки, сингапурские доллары, японские иены.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба