27 ноября 2018 Wolf Street Рихтер Вульф

Ипотечные ставки растут быстрее, чем доходность 10-летних казначейских облигаций.

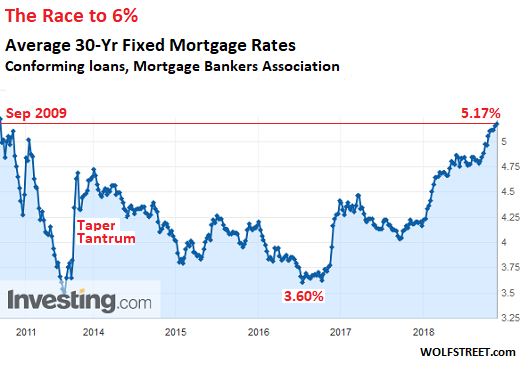

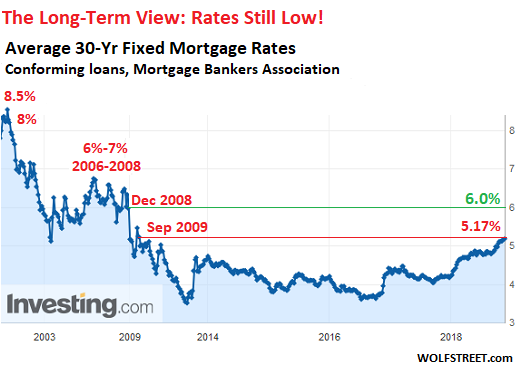

Средняя фиксированная процентная ставка по 30-летней ипотеке стандартного размера (до $453,100) с первым взносом 20% выросла в последнюю учетную неделю до 5.17%, согласно Ассоциации ипотечных банков. Такая средняя ставка является самой высокой с сентября 2009 г. (график Investing.com):

Гонка к 6%

Средняя фиксированная ставка по 30-летней ипотеке

Стандартные кредиты, Ассоциация ипотечных банков

Сент. 2009; Паника из-за количественного ужесточения

Многие люди с меньшим первым взносом и/или более низким кредитным рейтингом уже платят существенно больше. Заемщики высшего класса платят меньше.

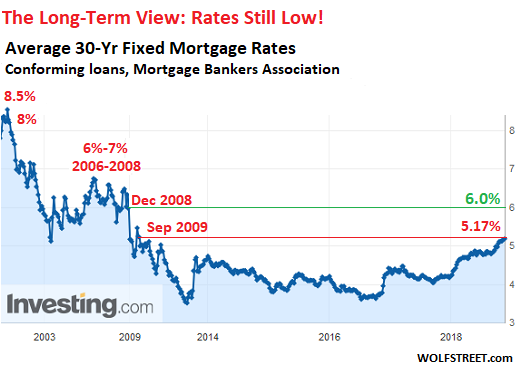

Таким образом, ипотечные ставки стали чуть ближе к следующему рубежу, 6%, что все еще мало по историческим меркам. При достижении этого значения процентные ставки вернутся к уровню декабря 2008 г., когда Федеральная резервная система (ФРС) развернула программу подавления процентных ставок даже для долгих сроков посредством количественного смягчения, позже включив также покупку ипотечных ценных бумаг, что способствовало дальнейшему снижению ипотечных ставок.

Теперь ФРС сбывает казначейские и ипотечные ценные бумаги, и мы начинаем наблюдать влияние на ипотечные ставки: разность (спред) между доходностью 10-летних казначейских облигаций и средней фиксированной процентной ставкой по 30-летней ипотеке резко увеличилась.

С начала года:

Процентная ставка по 30-летней ипотеке выросла на 95 базисных пунктов (б. п.), или почти на 1 процентный пункт (с 4.22% до 5.17%).

Доходность 10-летних казначейских облигаций выросла на 71 б. п. (с 2.46% до 3.17%).

Спред между ними увеличился со 176 б. п. в начале января до 200 б. п. сейчас.

Другими словами, ипотечные ставки растут быстрее, чем доходность 10-летних казначейских облигаций, когда ФРС начала сбывать ипотечные ценные бумаги. Такого и следовало ожидать. Все это часть обращения вспять количественного смягчения – ФРС выходит из ипотечного рынка и лишает его своей поддержки.

Но 6% – все еще мало:

Долгосрочная перспектива: ставки все еще низки!

Средняя фиксированная ставка по 30-летней ипотеке

Стандартные кредиты, Ассоциация ипотечных банков

Дек. 2008; Сент. 2009

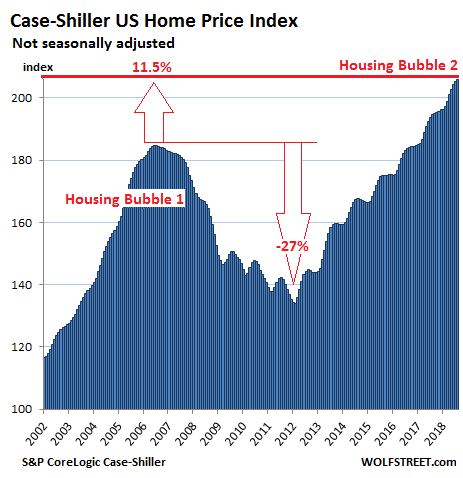

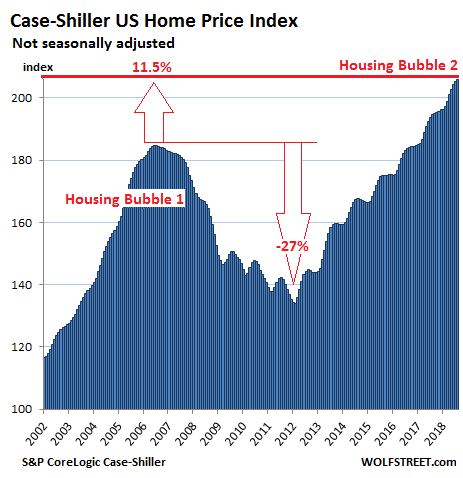

Цены на жилье на многих рынках существенно превысили уровни 2008-09 гг. и даже локальные пики Жилищного пузыря №1, так что теперь на этих рынках в самом разгаре Жилищный пузырь №2.

Средние цены на жилье в США взлетели на 11.5% выше сумасшедшего пика Жилищного пузыря №1:

Индекс Кейса – Шиллера для цен на жилье в США

Без поправки на сезонные колебания

Жилищный пузырь №1; Жилищный пузырь №2

Даже текущие ипотечные ставки – низкие по историческим меркам – влияют на жилищный рынок и оказывают давление на его периферии, так как некоторые потенциальные покупатели остаются за бортом, а другие пугаются, когда узнают, что сегодняшние раздутые цены на жилье плохо сочетаются даже с совсем чуть-чуть выросшими ипотечными ставками: то, что было для них едва доступным, если хорошенько поднапрячься, теперь стало недоступным.

И на некоторых из прежних самых горячих рынков уже появляются первые данные, свидетельствующие об охлаждении. [«Падение цен ударило по самым великолепным пузырям недвижимости в США» (Declines Hit the Most Splendid Housing Bubbles in America)].

Но чтобы начались настоящие неприятности, средняя фиксированная ставка по 30-летней ипотеке должна приблизиться к 6%. Скорее всего, именно таков болевой порог жилищного рынка. При 6% достаточно потенциальных покупателей не смогут позволить себе покупку по текущим ценам, чтобы продавцам стало по-настоящему трудно продать свое жилье без существенного снижения цен.

Лекарством для этого рынка станет снижение цен – даже если это означает рост дефолтов и существенные проблемы для ипотечных кредиторов, в частности небанковских кредиторов («теневых банков»), очень агрессивно входивших на ипотечный рынок последние несколько лет. Quicken Loans – сейчас крупнейший ипотечный кредитор в США, опережающий Wells Fargo. Такие теневые банки менее регулируемы и берут на себя больше рисков, чем обычные банки. ФРС ими уже обеспокоена, но обеспокоенность – это всё, что она может сделать, так как она их не регулирует.

Когда же ипотечный рынок достигнет болевого порога – 6%? Учитывая, что спред между доходностью 10-летних облигаций и ипотечными ставками растет, а значит, ипотечные ставки будут расти быстрее, чем доходность облигаций, если кривая доходности будет оставаться относительно ровной, но не отрицательной, высока вероятность, что от 6% нас отделяет всего примерно три повышения ставок, – и, скорее всего, это состоится до середины 2019 г.

Средняя фиксированная процентная ставка по 30-летней ипотеке стандартного размера (до $453,100) с первым взносом 20% выросла в последнюю учетную неделю до 5.17%, согласно Ассоциации ипотечных банков. Такая средняя ставка является самой высокой с сентября 2009 г. (график Investing.com):

Гонка к 6%

Средняя фиксированная ставка по 30-летней ипотеке

Стандартные кредиты, Ассоциация ипотечных банков

Сент. 2009; Паника из-за количественного ужесточения

Многие люди с меньшим первым взносом и/или более низким кредитным рейтингом уже платят существенно больше. Заемщики высшего класса платят меньше.

Таким образом, ипотечные ставки стали чуть ближе к следующему рубежу, 6%, что все еще мало по историческим меркам. При достижении этого значения процентные ставки вернутся к уровню декабря 2008 г., когда Федеральная резервная система (ФРС) развернула программу подавления процентных ставок даже для долгих сроков посредством количественного смягчения, позже включив также покупку ипотечных ценных бумаг, что способствовало дальнейшему снижению ипотечных ставок.

Теперь ФРС сбывает казначейские и ипотечные ценные бумаги, и мы начинаем наблюдать влияние на ипотечные ставки: разность (спред) между доходностью 10-летних казначейских облигаций и средней фиксированной процентной ставкой по 30-летней ипотеке резко увеличилась.

С начала года:

Процентная ставка по 30-летней ипотеке выросла на 95 базисных пунктов (б. п.), или почти на 1 процентный пункт (с 4.22% до 5.17%).

Доходность 10-летних казначейских облигаций выросла на 71 б. п. (с 2.46% до 3.17%).

Спред между ними увеличился со 176 б. п. в начале января до 200 б. п. сейчас.

Другими словами, ипотечные ставки растут быстрее, чем доходность 10-летних казначейских облигаций, когда ФРС начала сбывать ипотечные ценные бумаги. Такого и следовало ожидать. Все это часть обращения вспять количественного смягчения – ФРС выходит из ипотечного рынка и лишает его своей поддержки.

Но 6% – все еще мало:

Долгосрочная перспектива: ставки все еще низки!

Средняя фиксированная ставка по 30-летней ипотеке

Стандартные кредиты, Ассоциация ипотечных банков

Дек. 2008; Сент. 2009

Цены на жилье на многих рынках существенно превысили уровни 2008-09 гг. и даже локальные пики Жилищного пузыря №1, так что теперь на этих рынках в самом разгаре Жилищный пузырь №2.

Средние цены на жилье в США взлетели на 11.5% выше сумасшедшего пика Жилищного пузыря №1:

Индекс Кейса – Шиллера для цен на жилье в США

Без поправки на сезонные колебания

Жилищный пузырь №1; Жилищный пузырь №2

Даже текущие ипотечные ставки – низкие по историческим меркам – влияют на жилищный рынок и оказывают давление на его периферии, так как некоторые потенциальные покупатели остаются за бортом, а другие пугаются, когда узнают, что сегодняшние раздутые цены на жилье плохо сочетаются даже с совсем чуть-чуть выросшими ипотечными ставками: то, что было для них едва доступным, если хорошенько поднапрячься, теперь стало недоступным.

И на некоторых из прежних самых горячих рынков уже появляются первые данные, свидетельствующие об охлаждении. [«Падение цен ударило по самым великолепным пузырям недвижимости в США» (Declines Hit the Most Splendid Housing Bubbles in America)].

Но чтобы начались настоящие неприятности, средняя фиксированная ставка по 30-летней ипотеке должна приблизиться к 6%. Скорее всего, именно таков болевой порог жилищного рынка. При 6% достаточно потенциальных покупателей не смогут позволить себе покупку по текущим ценам, чтобы продавцам стало по-настоящему трудно продать свое жилье без существенного снижения цен.

Лекарством для этого рынка станет снижение цен – даже если это означает рост дефолтов и существенные проблемы для ипотечных кредиторов, в частности небанковских кредиторов («теневых банков»), очень агрессивно входивших на ипотечный рынок последние несколько лет. Quicken Loans – сейчас крупнейший ипотечный кредитор в США, опережающий Wells Fargo. Такие теневые банки менее регулируемы и берут на себя больше рисков, чем обычные банки. ФРС ими уже обеспокоена, но обеспокоенность – это всё, что она может сделать, так как она их не регулирует.

Когда же ипотечный рынок достигнет болевого порога – 6%? Учитывая, что спред между доходностью 10-летних облигаций и ипотечными ставками растет, а значит, ипотечные ставки будут расти быстрее, чем доходность облигаций, если кривая доходности будет оставаться относительно ровной, но не отрицательной, высока вероятность, что от 6% нас отделяет всего примерно три повышения ставок, – и, скорее всего, это состоится до середины 2019 г.

http://wolfstreet.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба