28 ноября 2018 LiteForex Демиденко Дмитрий

Когда приближаешься к конечной точке своего маршрута, нет смысла строить долгосрочные планы. Нужно принимать решения исходя из состояния дороги, по которой идешь. Вице-председатель ФРС Ричард Кларида дал понять, что нейтральный уровень процентной ставки близок, а в таких условиях важность прогнозов FOMC снижается. Центробанк будет больше ориентироваться на входящие данные, его политика станет менее прозрачной, а неопределенность будет способствовать росту волатильности на финансовых рынках. Регуляторы уходят от ультра-мягкой монетарной политики, мир меняется. Он возвращается к своему нормальному состоянию.

В 2015-2018 ФРС шагала по пути нормализации, и в зависимости от соответствия прогнозов FOMC фактическим действиям регулятора изменялся курс доллара. Агрессивная монетарная рестрикция в текущем году заложила прочный фундамент под ралли индекса USD. Напротив, лишь одно повышение ставки вместо трех запланированных в 2016 заставляло гринбек падать вплоть до президентских выборов. В этом отношении снижение срочным рынком вероятности трех актов ужесточения денежно-кредитной политики ФРС в 2019 с 18% до 12% должно оказывать понижательное давление на доллар. Если бы не это препятствие, атака «медведей» по EUR/USD оказалась бы более стремительной.

Ставка по федеральным фондам приближается к нейтральному уровню, и у инвесторов не может быть никакой уверенности, в какую сторону она будет идти после его достижения. Вполне возможно, что начиная со второй половины 2019 инвесторы должны будут смотреть не на скорость, а на направление. Слабые данные по безработице, инфляции и ВВП способны привести к ослаблению денежно-кредитной политики и наоборот. Значение макроэкономической статистики возрастет, а прогнозов FOMC, напротив, снизится.

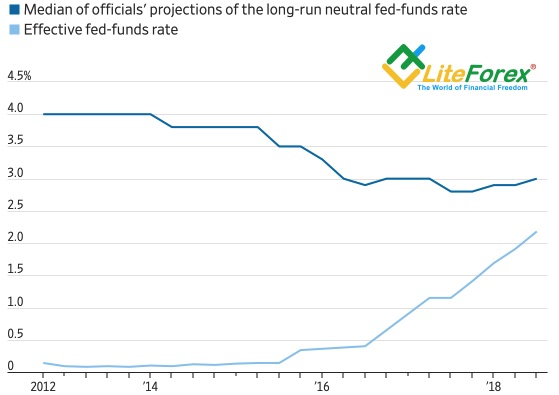

Динамика ставки по федеральным фондам

Источник: Wall Street Journal.

Хорошая новость заключается в том, что пока ФРС не пришла к конечной точке своего маршрута, можно руководствоваться старыми связями. Слухи о замедлении американской экономики и скорости монетарной рестрикции рисуют умеренно-негативные среднесрочные перспективы для доллара США, однако сейчас никто не хочет продавать гринбек по двум причинам. Во-первых, формировать шорты по валюте, центробанк-эмитент которой через несколько дней повысит ставки, глупо. Во-вторых, потенциальная эскалация торгового конфликта между Вашингтоном и Пекином должна взвинтить спрос на активы-убежища, включая американский доллар. Полагаю, что именно поэтому даже очередная порция критики Дональда Трампа в адрес Джерома Пауэлла и его команды не остановила «медведей» по EUR/USD.

По словам главного экономического советника президента Ларри Кудлоу, если после переговоров в Буэнос-Айресе не будет никакого прорыва, то Штаты намерены повысить тарифы на импорт с 10% до 25% и расширить их на $267 млрд. Позиции гринбека выглядят крепкими, а слабость ВВП США или «голубиные» нотки в протоколе ноябрьского заседания FOMC могут привести лишь к краткосрочному росту EUR/USD. До декабрьской встречи центробанка рынок не настроен агрессивно продавать доллар.

В 2015-2018 ФРС шагала по пути нормализации, и в зависимости от соответствия прогнозов FOMC фактическим действиям регулятора изменялся курс доллара. Агрессивная монетарная рестрикция в текущем году заложила прочный фундамент под ралли индекса USD. Напротив, лишь одно повышение ставки вместо трех запланированных в 2016 заставляло гринбек падать вплоть до президентских выборов. В этом отношении снижение срочным рынком вероятности трех актов ужесточения денежно-кредитной политики ФРС в 2019 с 18% до 12% должно оказывать понижательное давление на доллар. Если бы не это препятствие, атака «медведей» по EUR/USD оказалась бы более стремительной.

Ставка по федеральным фондам приближается к нейтральному уровню, и у инвесторов не может быть никакой уверенности, в какую сторону она будет идти после его достижения. Вполне возможно, что начиная со второй половины 2019 инвесторы должны будут смотреть не на скорость, а на направление. Слабые данные по безработице, инфляции и ВВП способны привести к ослаблению денежно-кредитной политики и наоборот. Значение макроэкономической статистики возрастет, а прогнозов FOMC, напротив, снизится.

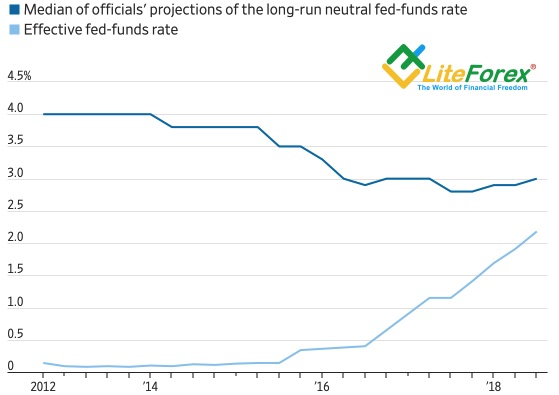

Динамика ставки по федеральным фондам

Источник: Wall Street Journal.

Хорошая новость заключается в том, что пока ФРС не пришла к конечной точке своего маршрута, можно руководствоваться старыми связями. Слухи о замедлении американской экономики и скорости монетарной рестрикции рисуют умеренно-негативные среднесрочные перспективы для доллара США, однако сейчас никто не хочет продавать гринбек по двум причинам. Во-первых, формировать шорты по валюте, центробанк-эмитент которой через несколько дней повысит ставки, глупо. Во-вторых, потенциальная эскалация торгового конфликта между Вашингтоном и Пекином должна взвинтить спрос на активы-убежища, включая американский доллар. Полагаю, что именно поэтому даже очередная порция критики Дональда Трампа в адрес Джерома Пауэлла и его команды не остановила «медведей» по EUR/USD.

По словам главного экономического советника президента Ларри Кудлоу, если после переговоров в Буэнос-Айресе не будет никакого прорыва, то Штаты намерены повысить тарифы на импорт с 10% до 25% и расширить их на $267 млрд. Позиции гринбека выглядят крепкими, а слабость ВВП США или «голубиные» нотки в протоколе ноябрьского заседания FOMC могут привести лишь к краткосрочному росту EUR/USD. До декабрьской встречи центробанка рынок не настроен агрессивно продавать доллар.

/templates/new/dleimages/no_icon.gif

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба