11 марта 2019 NZT RUSFOND

Только что Аэрофлот отчитался за 2018 годы, причем даже хуже консенсуса ожиданий, показав прибыль на акционеров группы в 6,6 млрд рублей.

В нашей модели основное отклонение дал прогноз выручки от чартерных перевозок (на 3,6 млрд руб хуже в реальности), выше оказались расходы на лизинг и на обслуживание (на 6 млрд руб хуже в реальности), с другой стороны немного помогли срезания других статей расходов, в т.ч. меньший ФОТ по сравнению с прогнозом.

Вне плана: финансовый результат от продажи дочерней компании +1,2 млрд.

Новые стандарты МСФО повлияли на результаты компании:

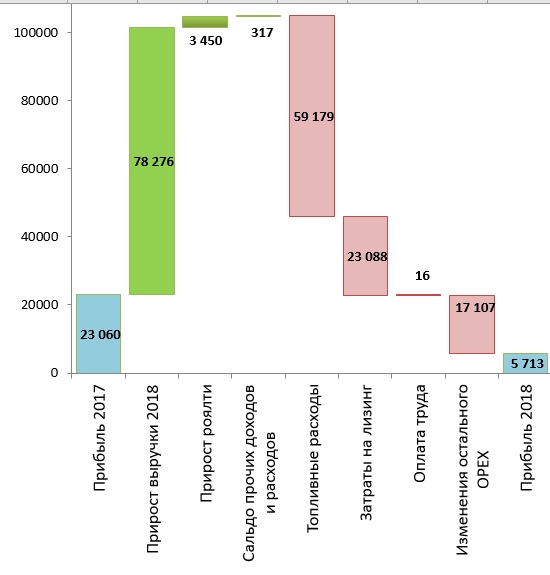

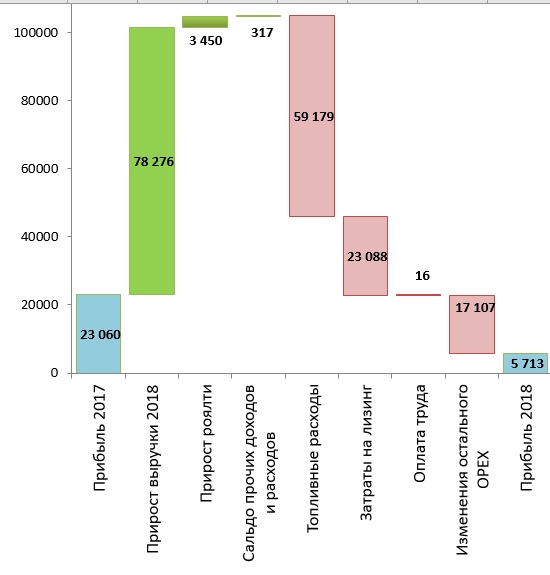

В итоге 2018 год по прибыли для акционеров группы описал вот такой водопад:

Дивдоходность вернулась на исторические 2-3 рубля. Это если будет выплата 50% по МСФО.

Стоит подумать над тем, что государство и без того акцизами вынуло много денег из компании. Будет ли 50% коэффициент? Или скорее 25%? Ответа нет сейчас, наверняка будет дискуссия с Орешкиным/Путиным

Посмотрим пристальней отчет и презентацию:

Компания с грустью делится ростом CASK (cost), при этом прячет RASK (revenue) в агрегированный столбик просто выручки:

За RASK идем дальше, и видим RASK 12M total 3.12 RUB вычитаем CASK 3.42 RUB = убыточная контрибуция в -0,3RUB на каждом пассажиро-километре. Чем больше возим, тем хуже финансовый результат. Но даже повышение стоимости керосина тут не является оправданием, если убрать повышение стоимости топлива и представить, что керосин стоит столько же, что и в 17 году, мы все равно получаем убыточную работу компании, топливо лишь усугубило эту неэффективность.

Топливо убило весь рост бизнеса, а ослабление рубля увеличило стоимость лизинга и обслуживания, но не очень помогло в приросте чартерной выручке и пролетных.

Лоукостер Победа на росте объемов перевозок не приносит высокой прибыли: средний чек ограничен: RASK 2.47-CASK 2.32 = +0.15 RUB per ASK. Но на уровне группы — это тянущий локомотив. Хотя динамика с прошлого года все-таки удручающая, если прирост RASK составил всего 0.7%, то прирост затрат или CASK составил 12,1%, что и привело к тому, что компания по итогам года, при внушительном росте выручки по компании, показала результаты по чистой прибыли практически на 40% хуже, чем в прошлом году.

Новшества от BCG типа изменения бесплатного размера багажа до размера кошелька вызвали бурную негативную реакцию. Стратегический консалтинг сильно схалтурил, вплоть до скандала инициированного Победой (несмотря на все NDA, типичные для Большой Тройки), поэтому пока работа идет по накатанным схемам.

«Россия», как и «Аврора» в этом году тоже не помогли группе, зато подарили убытки своим миноритариям: -0,87 млрд руб — это порция убытка на их 25% и 49% доли в компаниях в отчете о прибылях и убытках. Аэромар вряд-ли пострадал, как кормили, так и кормят на борту.

Оценку через мультипликаторы отрасли по-прежнему проводить нет смысла как и в прошлом обзоре: Аэрофлот еще сильней подешевел за счет падения MCAP.

EBITDA и FCF обвалились из-за удорожания топлива, где основу опять же составила локальная история с акцизами в РФ.

В остальном мире история не плачевна, а, значит, наш анализ по сравнению через мультипликаторы будет искажен.

Пример, чтобы не быть голословными, Турецкие авиалинии (ослабшая лира, как и рубль — тоже ослабший, дорожает керосин):

В мире на полгода дорожает нефть, но Турки как летали в прибыли, так и летают, хоть и у них подорожало топливо. Они все отыграли коммерческой политикой и загрузкой кресел в сочетании с девальвацией валюты.

Т.е. размышления «а что поменялось в отчете под новое МСФО» и как считать мультипликаторы интересны насколько сейчас, настолько же и бесполезны.

Если топливо в 2019 году не субсидируют и оно просто останется на текущих ценовых уровнях, то возможен такой исход при росте бизнеса на ~8% и разумной экономии в операционных расходах:

Вопросы, заданные к посту:

Доколе? — неведомо, драйвер возврата прибыльности лежит вне досягаемости менеджеров бизнеса. Это может быть отрегулировано Правительством.

Вопрос то на самом деле один – у Аэрофлота есть вообще ресурс для того чтобы свои хотелки реализовать?

Ресурс не у компании — нормализация цен на ГСМ. ну т.е. снова ответ в Кремле.

Прирост объема перевозок на убыточном RASK-CASK=-0.3RUB — только дальше разрушит прибыльность. Средний чек не показывает требуемой опережающей динамики роста. Поднять цены в 2019 году- это призрачный, но все же шанс (уже подняли на 200₽ сборы, но этого явно мало). Это нужные меры, даже если упадет немного объем перевозок. Лучше возить 100 человек с +5 копеек за пассажиро-километр, чем 150 человек с -30 копеек.

Авиапарк с SSJ100 и слабым сервисом от завода изготовителя — опять же вне досягаемости менеджеров. Что попросили купить, то и купили. Зато пролетные дают.

Выкупы по средней: они есть? — Если будет еще крупный закуп по аналогии с МС-21 — это шанс. Вопрос где будет цена выкупа (в прошлый раз было не очень хорошо в цене и пропорции).

Кстати, о закупке 50 МС-21 говорили еще в 2016 году https://www.vedomosti.ru/business/news/2016/09/29/659029-aeroflot-ms-21

«Аэрофлот» прорабатывает контракт на приобретение 20 самолетов Sukhoi Superjet (SSJ-100) и 50 среднемагистральных – МС-21, сообщил гендиректор авиакомпании Виталий Савельев на встрече с президентом России Владимиром Путиным. «Суперджеты» компания рассчитывает получить уже в 2017-2018 гг.

На каких драйверах раньше Аэрофлот взлетал со дна на кратную переоценку? И на чём он может взлететь теперь?

Полезный экскурс в историю взлета бумаги

— 1) Рост за счет поглощения доли рынка Трансаэро (https://www.vedomosti.ru/business/news/2016/10/31/663066-fas-nedovolna-prodleniem-prav-aeroflota-na-marshruti-transaero)

Нетто рост выручки за вычетом прироста опер расходов +13,2 млрд руб.

— 2) Существенно снизили потери на хеджировании в 2016 году (+19,1 млрд руб) и на обслуживании долга в 2016 году — в 2014 и 2015 годах цена денег для Аэрофлота была в 2 раза выше привычной нормы (+11,4 млрд руб)

— 3) Девальвация дала почти +50%объема с 2014 года к 2016 на выручку от соглашений с иностранными авиакомпаниями (ака «пролетные»), деноминированных в иностранной валюте (+4,3 млрд руб).

— 4) Был негативный момент в виде потери -5 млрд руб на выбытии дочерней компании, скомпенсированный финансовым доходом в 4 млрд руб.

— 5) Возврат предоплаты за боинги, что дало тоже порядка 10-12 млрд руб.

В итоге рекордно высокий разовый дивиденд в 17.48 рублей, выведший за счет нормализации прибыльности акцию к 180+ рублям, далее выше 180 — разгон на «дивидендной акции» и шортосквиз.

В 2017 году разовые факторы роста роялти на переоценке валют, снижения стоимости финансирования и экономии на хедже ушли, равно как и потеря на уходе дочернего бизнеса — минус 22,7 млрд разового эффекта — в дивидендном выражении это минус 10,2р на акцию по итогам 2017 года. И на этом уже возврат ниже, опять же за счет нормы доходности активов на рынке.

Дивиденды 12.81 руб и стоимость по доходности в диапазоне 110-140 рублей с поправкой на волатильность рынка и эмитента.

Драйверы в будущем:

— Потенциал снижения затрат на топливо через субсидирование/снижение цен на ГСМ,

±однако тут нужно ждать, когда правительство решит данный вопрос, планировали в текущем месяце.

— рост выручки на объемах перевозки и удорожании эффективной стоимости полета через рост тарифов и разные сборы по типу багажа, оформления на рейс и т.п.. Это менее эффективный драйвер. если смотреть историю компании.

— Возможный уход объемов от региональных игроков, например Ютейр, чьи маржинальные рейсы могли бы достаться Аэрофлоту.

Тут считаем риски по поводу создания новой компании и риску возврата лоукостеров Европы, пока они бесконечно малы, но все же стоит их учесть.

Естественно, помним о рисках в этой истории:

— Социальные нагрузки или проекты по закупке SSJ100 и МС21 — это навес над компанией, вполне может быть еще +50 SSJ100/МС21 в 202Х году.

— Если кто-то обанкротится, то Аэфрофлот будет в первых рядах вывозящих зависшие рейсы и не факт что это будет прибыльно в моменте.

После очистки отрасли, этот риск крайне мал, в отчетности компании

— Керосин могут банально не субсидировать, т.е. основной драйвер не сработает

Довольно высокий риск

Если учесть риски бизнеса компании, то выделим 2 момента:

Много не берем, это не очень апсайдная история, т.е. ±5% портфеля, пожалуй, достаточно. Кто уже сидит, лучше не усредняться. Ну и не на плечо точно.

Входим только если дадут купить с надлежащей маржой безопасности.

По срокам в ближайшее время ожидаем скорее снижения к отчету за 1 квартал и на нем, уже после или по цене ниже процентов на 20 можно подумать о том, чтобы формировать позицию.

На вопрос, почему акция сейчас растет против рынка, да еще и на таком плохом отчете, -можно ответить, что она не растет, она просто вернулась к своему коридору, в котором торговалась до этого — 100₽±.

По нашему мнению нас ожидает очередной выкуп в связи с большой сделкой и данная цена как раз позволяет большим игрокам участвовать в этом выкупе, поэтому они и держат эту цену, скупая все что падает сильно ниже и продавая выше. И данную сделку стоит ожидать в ближайшие время месяц-два.

Однако, после выкупа акция будет предоставлена уже сама себе, и тут можно будет вспомнить, что произошло в прошлый раз:

То есть, в итоге имеем акцию, которая в этом году скорее всего покажет результат не кратно лучше этого года, если не вмешаются «бумажные» или иные не рыночные статьи дохода, будь-то субсидии или банкротство кого-то на рынке.

Да это растущий бизнес по выручке, по пассажиропотоку, но пока он убыточен даже без роста топлива. На плаву его держат пролетные деньги, которые компании приходится отрабатывать соц нагрузкой, в виде перелетов в нужные города, несмотря на убыточность, или же покупкой нужных стране самолетов.

Нужна вам такая компания или нет тут каждый решает сам, но пока драйверов роста в ней не видно, именно тех, которые бы могли нам порекомендовать данную акцию к покупке.

Спекулятивно можно подождать отчет за 1кв, который будет через пару месяцев и не даст оптимизма покупателям (первый квартал ждем так же хорошо убыточным) что не поднимет котировки.

Так что в ближайшее время можно ждать информации о выкупе или ждать отчета и думать о короткой позиции, ну или же просто ждать, когда цена придет на те уровни, которые вам покажутся справедливыми для покупки.

В нашей модели основное отклонение дал прогноз выручки от чартерных перевозок (на 3,6 млрд руб хуже в реальности), выше оказались расходы на лизинг и на обслуживание (на 6 млрд руб хуже в реальности), с другой стороны немного помогли срезания других статей расходов, в т.ч. меньший ФОТ по сравнению с прогнозом.

Вне плана: финансовый результат от продажи дочерней компании +1,2 млрд.

Новые стандарты МСФО повлияли на результаты компании:

В итоге 2018 год по прибыли для акционеров группы описал вот такой водопад:

Дивдоходность вернулась на исторические 2-3 рубля. Это если будет выплата 50% по МСФО.

Стоит подумать над тем, что государство и без того акцизами вынуло много денег из компании. Будет ли 50% коэффициент? Или скорее 25%? Ответа нет сейчас, наверняка будет дискуссия с Орешкиным/Путиным

Посмотрим пристальней отчет и презентацию:

Компания с грустью делится ростом CASK (cost), при этом прячет RASK (revenue) в агрегированный столбик просто выручки:

За RASK идем дальше, и видим RASK 12M total 3.12 RUB вычитаем CASK 3.42 RUB = убыточная контрибуция в -0,3RUB на каждом пассажиро-километре. Чем больше возим, тем хуже финансовый результат. Но даже повышение стоимости керосина тут не является оправданием, если убрать повышение стоимости топлива и представить, что керосин стоит столько же, что и в 17 году, мы все равно получаем убыточную работу компании, топливо лишь усугубило эту неэффективность.

Топливо убило весь рост бизнеса, а ослабление рубля увеличило стоимость лизинга и обслуживания, но не очень помогло в приросте чартерной выручке и пролетных.

Лоукостер Победа на росте объемов перевозок не приносит высокой прибыли: средний чек ограничен: RASK 2.47-CASK 2.32 = +0.15 RUB per ASK. Но на уровне группы — это тянущий локомотив. Хотя динамика с прошлого года все-таки удручающая, если прирост RASK составил всего 0.7%, то прирост затрат или CASK составил 12,1%, что и привело к тому, что компания по итогам года, при внушительном росте выручки по компании, показала результаты по чистой прибыли практически на 40% хуже, чем в прошлом году.

Новшества от BCG типа изменения бесплатного размера багажа до размера кошелька вызвали бурную негативную реакцию. Стратегический консалтинг сильно схалтурил, вплоть до скандала инициированного Победой (несмотря на все NDA, типичные для Большой Тройки), поэтому пока работа идет по накатанным схемам.

«Россия», как и «Аврора» в этом году тоже не помогли группе, зато подарили убытки своим миноритариям: -0,87 млрд руб — это порция убытка на их 25% и 49% доли в компаниях в отчете о прибылях и убытках. Аэромар вряд-ли пострадал, как кормили, так и кормят на борту.

Оценку через мультипликаторы отрасли по-прежнему проводить нет смысла как и в прошлом обзоре: Аэрофлот еще сильней подешевел за счет падения MCAP.

EBITDA и FCF обвалились из-за удорожания топлива, где основу опять же составила локальная история с акцизами в РФ.

В остальном мире история не плачевна, а, значит, наш анализ по сравнению через мультипликаторы будет искажен.

Пример, чтобы не быть голословными, Турецкие авиалинии (ослабшая лира, как и рубль — тоже ослабший, дорожает керосин):

В мире на полгода дорожает нефть, но Турки как летали в прибыли, так и летают, хоть и у них подорожало топливо. Они все отыграли коммерческой политикой и загрузкой кресел в сочетании с девальвацией валюты.

Т.е. размышления «а что поменялось в отчете под новое МСФО» и как считать мультипликаторы интересны насколько сейчас, настолько же и бесполезны.

Если топливо в 2019 году не субсидируют и оно просто останется на текущих ценовых уровнях, то возможен такой исход при росте бизнеса на ~8% и разумной экономии в операционных расходах:

Вопросы, заданные к посту:

Доколе? — неведомо, драйвер возврата прибыльности лежит вне досягаемости менеджеров бизнеса. Это может быть отрегулировано Правительством.

Вопрос то на самом деле один – у Аэрофлота есть вообще ресурс для того чтобы свои хотелки реализовать?

Ресурс не у компании — нормализация цен на ГСМ. ну т.е. снова ответ в Кремле.

Прирост объема перевозок на убыточном RASK-CASK=-0.3RUB — только дальше разрушит прибыльность. Средний чек не показывает требуемой опережающей динамики роста. Поднять цены в 2019 году- это призрачный, но все же шанс (уже подняли на 200₽ сборы, но этого явно мало). Это нужные меры, даже если упадет немного объем перевозок. Лучше возить 100 человек с +5 копеек за пассажиро-километр, чем 150 человек с -30 копеек.

Авиапарк с SSJ100 и слабым сервисом от завода изготовителя — опять же вне досягаемости менеджеров. Что попросили купить, то и купили. Зато пролетные дают.

Выкупы по средней: они есть? — Если будет еще крупный закуп по аналогии с МС-21 — это шанс. Вопрос где будет цена выкупа (в прошлый раз было не очень хорошо в цене и пропорции).

Кстати, о закупке 50 МС-21 говорили еще в 2016 году https://www.vedomosti.ru/business/news/2016/09/29/659029-aeroflot-ms-21

«Аэрофлот» прорабатывает контракт на приобретение 20 самолетов Sukhoi Superjet (SSJ-100) и 50 среднемагистральных – МС-21, сообщил гендиректор авиакомпании Виталий Савельев на встрече с президентом России Владимиром Путиным. «Суперджеты» компания рассчитывает получить уже в 2017-2018 гг.

На каких драйверах раньше Аэрофлот взлетал со дна на кратную переоценку? И на чём он может взлететь теперь?

Полезный экскурс в историю взлета бумаги

— 1) Рост за счет поглощения доли рынка Трансаэро (https://www.vedomosti.ru/business/news/2016/10/31/663066-fas-nedovolna-prodleniem-prav-aeroflota-na-marshruti-transaero)

Нетто рост выручки за вычетом прироста опер расходов +13,2 млрд руб.

— 2) Существенно снизили потери на хеджировании в 2016 году (+19,1 млрд руб) и на обслуживании долга в 2016 году — в 2014 и 2015 годах цена денег для Аэрофлота была в 2 раза выше привычной нормы (+11,4 млрд руб)

— 3) Девальвация дала почти +50%объема с 2014 года к 2016 на выручку от соглашений с иностранными авиакомпаниями (ака «пролетные»), деноминированных в иностранной валюте (+4,3 млрд руб).

— 4) Был негативный момент в виде потери -5 млрд руб на выбытии дочерней компании, скомпенсированный финансовым доходом в 4 млрд руб.

— 5) Возврат предоплаты за боинги, что дало тоже порядка 10-12 млрд руб.

В итоге рекордно высокий разовый дивиденд в 17.48 рублей, выведший за счет нормализации прибыльности акцию к 180+ рублям, далее выше 180 — разгон на «дивидендной акции» и шортосквиз.

В 2017 году разовые факторы роста роялти на переоценке валют, снижения стоимости финансирования и экономии на хедже ушли, равно как и потеря на уходе дочернего бизнеса — минус 22,7 млрд разового эффекта — в дивидендном выражении это минус 10,2р на акцию по итогам 2017 года. И на этом уже возврат ниже, опять же за счет нормы доходности активов на рынке.

Дивиденды 12.81 руб и стоимость по доходности в диапазоне 110-140 рублей с поправкой на волатильность рынка и эмитента.

Драйверы в будущем:

— Потенциал снижения затрат на топливо через субсидирование/снижение цен на ГСМ,

±однако тут нужно ждать, когда правительство решит данный вопрос, планировали в текущем месяце.

— рост выручки на объемах перевозки и удорожании эффективной стоимости полета через рост тарифов и разные сборы по типу багажа, оформления на рейс и т.п.. Это менее эффективный драйвер. если смотреть историю компании.

— Возможный уход объемов от региональных игроков, например Ютейр, чьи маржинальные рейсы могли бы достаться Аэрофлоту.

Тут считаем риски по поводу создания новой компании и риску возврата лоукостеров Европы, пока они бесконечно малы, но все же стоит их учесть.

Естественно, помним о рисках в этой истории:

— Социальные нагрузки или проекты по закупке SSJ100 и МС21 — это навес над компанией, вполне может быть еще +50 SSJ100/МС21 в 202Х году.

— Если кто-то обанкротится, то Аэфрофлот будет в первых рядах вывозящих зависшие рейсы и не факт что это будет прибыльно в моменте.

После очистки отрасли, этот риск крайне мал, в отчетности компании

— Керосин могут банально не субсидировать, т.е. основной драйвер не сработает

Довольно высокий риск

Если учесть риски бизнеса компании, то выделим 2 момента:

Много не берем, это не очень апсайдная история, т.е. ±5% портфеля, пожалуй, достаточно. Кто уже сидит, лучше не усредняться. Ну и не на плечо точно.

Входим только если дадут купить с надлежащей маржой безопасности.

По срокам в ближайшее время ожидаем скорее снижения к отчету за 1 квартал и на нем, уже после или по цене ниже процентов на 20 можно подумать о том, чтобы формировать позицию.

На вопрос, почему акция сейчас растет против рынка, да еще и на таком плохом отчете, -можно ответить, что она не растет, она просто вернулась к своему коридору, в котором торговалась до этого — 100₽±.

По нашему мнению нас ожидает очередной выкуп в связи с большой сделкой и данная цена как раз позволяет большим игрокам участвовать в этом выкупе, поэтому они и держат эту цену, скупая все что падает сильно ниже и продавая выше. И данную сделку стоит ожидать в ближайшие время месяц-два.

Однако, после выкупа акция будет предоставлена уже сама себе, и тут можно будет вспомнить, что произошло в прошлый раз:

То есть, в итоге имеем акцию, которая в этом году скорее всего покажет результат не кратно лучше этого года, если не вмешаются «бумажные» или иные не рыночные статьи дохода, будь-то субсидии или банкротство кого-то на рынке.

Да это растущий бизнес по выручке, по пассажиропотоку, но пока он убыточен даже без роста топлива. На плаву его держат пролетные деньги, которые компании приходится отрабатывать соц нагрузкой, в виде перелетов в нужные города, несмотря на убыточность, или же покупкой нужных стране самолетов.

Нужна вам такая компания или нет тут каждый решает сам, но пока драйверов роста в ней не видно, именно тех, которые бы могли нам порекомендовать данную акцию к покупке.

Спекулятивно можно подождать отчет за 1кв, который будет через пару месяцев и не даст оптимизма покупателям (первый квартал ждем так же хорошо убыточным) что не поднимет котировки.

Так что в ближайшее время можно ждать информации о выкупе или ждать отчета и думать о короткой позиции, ну или же просто ждать, когда цена придет на те уровни, которые вам покажутся справедливыми для покупки.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба