17 марта 2019 NZT RUSFOND

В пятницу прошла ребалансировка фондов, добавив треть к обычному объему торгов.

Самые крупные компоненты индекса переоцениваются вразнобой, в итоге, уравновешивая друг-друга в индексе:

На неделе отчитались

Polymetall МСФО

https://www.polymetalinternational.com/en/investors-and-media/news/press-releases/11-03-2019-a/?month=&q=&year=2019

Компания отчиталась, как и ожидалось, с улучшение операционной эффективности:

FINANCIAL HIGHLIGHTS

In 2018, revenue increased by 4% over 2017 to US$ 1,882 million, primarily driven by gold equivalent (GE) production growth of 9%. Gold sales were 1,198 Koz, up 10% year-on-year, while silver sales were down 3% to 25.7 Moz, in line with production volume dynamics. Average realised prices largely tracked market dynamics.

Group Total cash costs1 (TCC) for the full year were US$ 649/GE oz, down 1% year-on-year and just below the bottom of the range of the Group’s initial cost guidance of US$ 650-700/GE oz. All-in sustaining cash costs1 (AISC) amounted to US$ 861/GE oz, also below the lower end of the Group’s cost guidance of US$ 875-925/GE oz, a decrease of 4% year-on-year.

Adjusted EBITDA1 increased by 5% over 2017 toUS$ 780 million, mostly driven by higher production volumes and stable cost performance. The Adjusted EBITDA margin was at 41.4% (2017: 41.0%).

Net earnings2 were US$ 355 million (2017: US$ 354 million), with basic EPS of US$ 0.78 per share (2017: US$ 0.82 per share). Underlying net earnings1 increased by 19% to US$ 447 million driven by EBITDA growth and lower depreciation and income tax expenses.

Capital expenditure was US$ 344 million3, down 10% compared to 2017. With the addition of loans that were extended to Nezhda and Prognoz before consolidation of these assets, capital expenditure comprised US$ 395 million, below the original guidance of US$ 400 million. The Group has successfully completed and launched the Kyzyl project ahead of the original schedule with cumulative project capex of US$ 319 million, below the original budget of US$ 325 million.

Net debt1 increased to US$ 1,520 million during the period (31 December 2017: US$ 1,420 million), representing a Net debt/Adjusted EBITDA ratio of 1.95x (2017: 1.91x). Despite investments in the Amursk POX debottlenecking and Kyzyl projects over the course of 2018 as well as start-up working capital at Kyzyl, the Company continued to generate meaningful free cash flow1 that amounted to US$ 176 million (2017: US$ 143 million), while maintaining stable net cash operating inflow of US$ 513 million (2017: US$ 533 million).

A final dividend of US$ 0.31 per share (approx. US$ 146 million) representing 50% of the Group’s underlying net earnings for 2H 2018 has been proposed by the Board in accordance with the dividend policy while complying with the hard ceiling of Net debt/Adjusted EBITDA ratio below 2.5x. This will bring the total dividend declared for FY 2018 to US$ 223 million (2017: US$ 196 million), or US$ 0.48 per share (2017: US$ 0.44 per share).

In 2018, revenue increased by 4% over 2017 to US$ 1,882 million, primarily driven by gold equivalent (GE) production growth of 9%. Gold sales were 1,198 Koz, up 10% year-on-year, while silver sales were down 3% to 25.7 Moz, in line with production volume dynamics. Average realised prices largely tracked market dynamics.

Group Total cash costs1 (TCC) for the full year were US$ 649/GE oz, down 1% year-on-year and just below the bottom of the range of the Group’s initial cost guidance of US$ 650-700/GE oz. All-in sustaining cash costs1 (AISC) amounted to US$ 861/GE oz, also below the lower end of the Group’s cost guidance of US$ 875-925/GE oz, a decrease of 4% year-on-year.

Adjusted EBITDA1 increased by 5% over 2017 toUS$ 780 million, mostly driven by higher production volumes and stable cost performance. The Adjusted EBITDA margin was at 41.4% (2017: 41.0%).

Net earnings2 were US$ 355 million (2017: US$ 354 million), with basic EPS of US$ 0.78 per share (2017: US$ 0.82 per share). Underlying net earnings1 increased by 19% to US$ 447 million driven by EBITDA growth and lower depreciation and income tax expenses.

Capital expenditure was US$ 344 million3, down 10% compared to 2017. With the addition of loans that were extended to Nezhda and Prognoz before consolidation of these assets, capital expenditure comprised US$ 395 million, below the original guidance of US$ 400 million. The Group has successfully completed and launched the Kyzyl project ahead of the original schedule with cumulative project capex of US$ 319 million, below the original budget of US$ 325 million.

Net debt1 increased to US$ 1,520 million during the period (31 December 2017: US$ 1,420 million), representing a Net debt/Adjusted EBITDA ratio of 1.95x (2017: 1.91x). Despite investments in the Amursk POX debottlenecking and Kyzyl projects over the course of 2018 as well as start-up working capital at Kyzyl, the Company continued to generate meaningful free cash flow1 that amounted to US$ 176 million (2017: US$ 143 million), while maintaining stable net cash operating inflow of US$ 513 million (2017: US$ 533 million).

A final dividend of US$ 0.31 per share (approx. US$ 146 million) representing 50% of the Group’s underlying net earnings for 2H 2018 has been proposed by the Board in accordance with the dividend policy while complying with the hard ceiling of Net debt/Adjusted EBITDA ratio below 2.5x. This will bring the total dividend declared for FY 2018 to US$ 223 million (2017: US$ 196 million), or US$ 0.48 per share (2017: US$ 0.44 per share).

Ростелеком МСФО — нейтральный отчет, согласно ожиданий

https://www.company.rt.ru/upload/protected/iblock/cae/4Q2018_Presentation_for_conf_call_rus.pdf

Бизнес прирастает за счет прироста сегментов b2b, т.к. классическая клиентская схема работы с физическими лицами достигла насыщения:

В основных сегментах бизнеса

Теле2, хоть и не консолидирован, но является существенной точкой роста для компании. В целом, бизнес стабилен в денежных потоках. Активно приобретал небольшие бизнесы ЦОД, ШПД — см пункт 6 примечаний к отчетности МСФО

https://www.company.rt.ru/upload/protected/iblock/bf2/Отчетность%20МСФО%2012м2018_РУС_F.pdf

За 2017-2018 набрали 54 млрд рублей долговой нагрузки. Операционного потока не хватает на полноценные инвестиции и достойные дивиденды.

Дивидендная политика выкачивает 75% FCF. При приобретении оставшихся 55% пакета ТЕЛЕ2 придется нарастить долговую нагрузку. Наблюдаем за этой историей.

А консолидацию ждем как раз в ближайшее время:

РОСТЕЛЕКОМ ЗАВЕРШИЛ ПЕРЕГОВОРЫ ПО КОНСОЛИДАЦИИ 100% TELE2, СТОРОНЫ ПЕРЕХОДЯТ К ФОРМАЛЬНЫМ ПРОЦЕДУРАМ – ГЛАВА РОСТЕЛЕКОМА

Отчет же теле2 очень даже неплох:

Выручка Tele2 в 2018 году выросла на 16,4% в сравнении с 2017 годом и достигла 143 млрд рублей.

Показатель EBITDA составил 43,7 млрд рублей − увеличился на 43,2% в сравнении с аналогичным периодом прошлого года.

Показатель рентабельности EBITDA достиг 30,5%, увеличившись на 5,7 п. п. по сравнению с 2017 годом.

Объем инвестиций в IT-инфраструктуру и технологическое развитие сети составил 25,5 млрд рублей, увеличившись по сравнению с 2017 годом на 99,6%. Соотношение CAPEX к выручке составило 18%.

Чистая прибыль составила 2,7 млрд рублей против убытка годом ранее.

Коэффициент отношения долга к EBITDA сократился на 30% и достиг значения 2,8.

Показатель EBITDA составил 43,7 млрд рублей − увеличился на 43,2% в сравнении с аналогичным периодом прошлого года.

Показатель рентабельности EBITDA достиг 30,5%, увеличившись на 5,7 п. п. по сравнению с 2017 годом.

Объем инвестиций в IT-инфраструктуру и технологическое развитие сети составил 25,5 млрд рублей, увеличившись по сравнению с 2017 годом на 99,6%. Соотношение CAPEX к выручке составило 18%.

Чистая прибыль составила 2,7 млрд рублей против убытка годом ранее.

Коэффициент отношения долга к EBITDA сократился на 30% и достиг значения 2,8.

И новость была бы позитивной, но в конце недели поступили еще новости о том, как будет происходить объединение и что нового в нем появилось:

ВТБ, бизнесмен Алексей Мордашов и банк «Россия» войдут в капитал «Ростелекома» в результате сделки по консолидации госоператором 100% Tele2. Об этом журналистам рассказал вице-премьер Максим Акимов.

О том, что «Ростелеком» договорился с ВТБ и другими акционерами о консолидации 100% оператора, сообщил 12 марта президент госкомпании Михаил Осеевский. По его словам, выручка объединенной компании составит около 500 млрд руб.

О том, что «Ростелеком» договорился с ВТБ и другими акционерами о консолидации 100% оператора, сообщил 12 марта президент госкомпании Михаил Осеевский. По его словам, выручка объединенной компании составит около 500 млрд руб.

Цифр пока нет никаких, так что ждем развития ситуации.

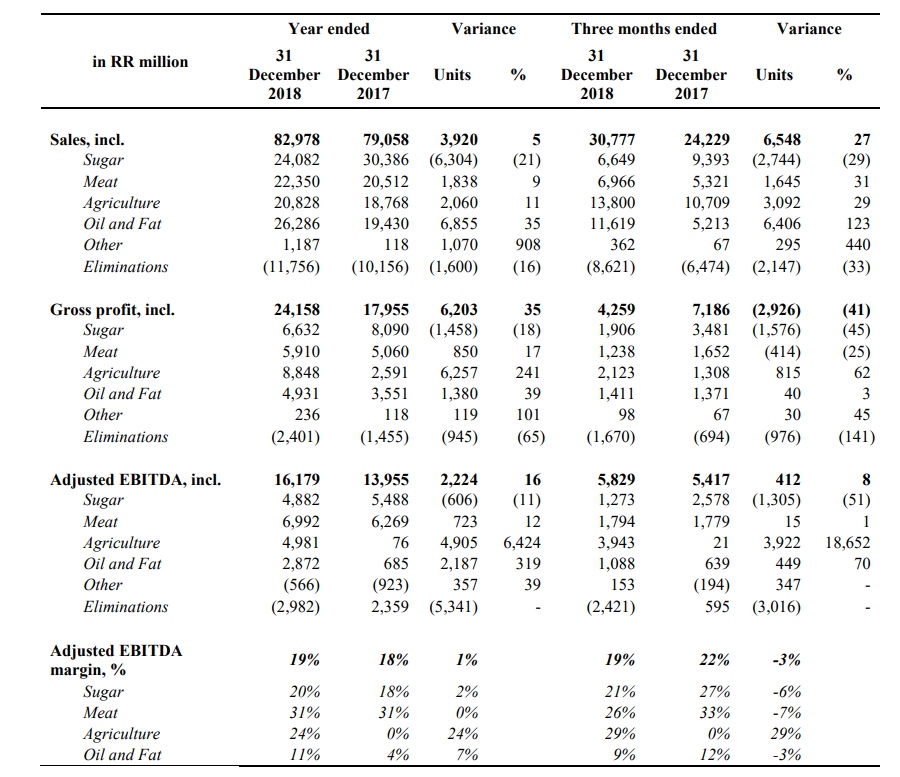

Русагро МСФО

https://www.rusagrogroup.ru/fileadmin/files/reports/en/pdf/4ROS_AGRO_FR_12M_4Q_2018.pdf

Небольшой прирост в выручке за полный год и прирост в масложировом сегменте. Посмотрим в этом году, как будет развиваться мясной сегмент, и какая будет динамика цен на сахар. Рубль в начале 2019 года пока дешевле, чем год назад, это помогает экспортной части выручки.

А с сильным разгоном Черкизово этот эмитент остается почти единственным в публичном секторе.

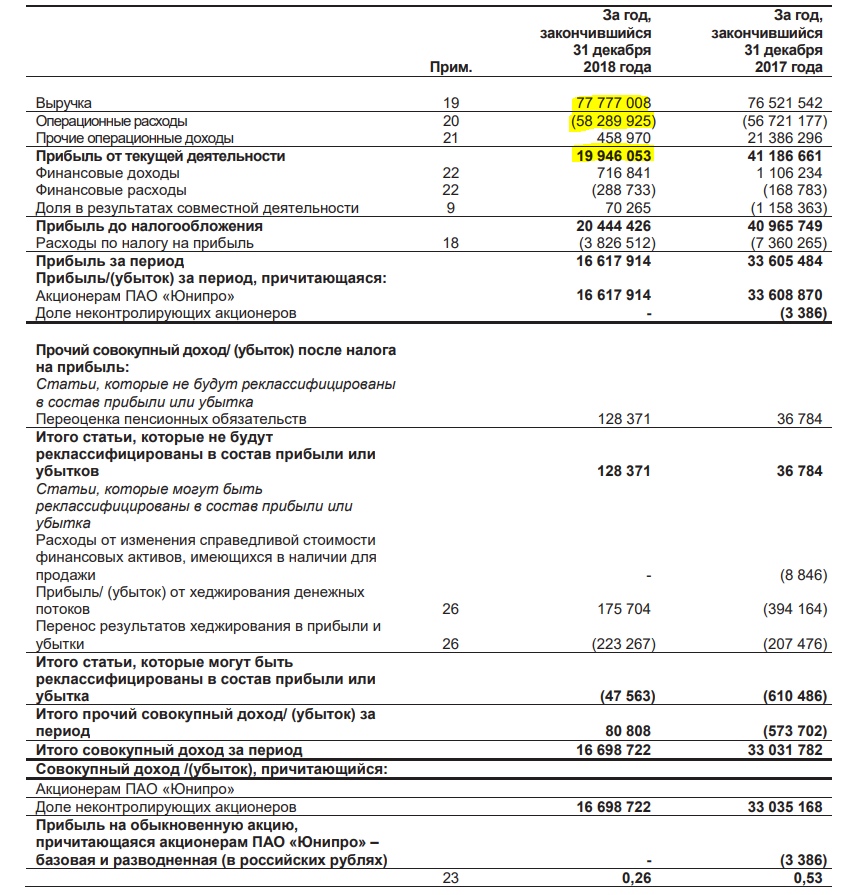

ТГК-1, Юнипро и Русгидро по МСФО— главные итоги из вышедших отчетов включили в пост про генерацию в РФ (Перспективы генерации в РФ. Производство, потребление и анализ игроков рынка. )

ТГК-1 http://www.tgc1.ru/fileadmin/ir/reports/ifrs/2018/tgc-1_ifrs_fs_2018_rus.pdf

ИНТЕРФАКС – ПАО “ТГК-1” (MOEX: TGKA) ожидает по итогам 2019 года получить результаты по МСФО на уровне “не хуже, чем в предыдущем” году, сообщил в ходе телефонной конференции заместитель генерального директора по экономике и финансам ПАО Андрей Гончаров.

“Мы, как и прежде, не раскрываем конкретный прогноз на год, но по 2019 году ожидаем не хуже, чем в предыдущем году”, – сказал он.

А.Гончаров также отметил, что дивиденды – это решение акционера. “Оно пока не принято. Ориентировочно 30 апреля будет совет директоров по дивидендам”

“Мы, как и прежде, не раскрываем конкретный прогноз на год, но по 2019 году ожидаем не хуже, чем в предыдущем году”, – сказал он.

А.Гончаров также отметил, что дивиденды – это решение акционера. “Оно пока не принято. Ориентировочно 30 апреля будет совет директоров по дивидендам”

Юнипро http://www.unipro.energy/shareholders/reports/finance_reports/2018/

Русгидро http://www.rushydro.ru/upload/iblock/32f/IFRS-RusHydro_1812_rus_FINAL.pdf

Во взгляде на неделю писали, что «Русгидро с большой вероятностью еще спишет часть активов по результатам тестов на обесценение и простит дебиторку».

И Русгидро не подвел, выдав списания почти на уровне предыдущего года. Опыт тестирования активов на предмет обесценения говорит о том, что такое равномерное списание носит рукотворный характер — т.е. модели прогнозных денежных потоков от оцениваемых активов подбираются так, что чтобы выйти на заданную цифру по списанию и, как следствие, прибыли.

Вместо дебиторки на ту же сумму списали теперь финансовые активы.

Компания так же вложила заработанные деньги в депозит в конце года. В 2019 году снова придется тратится на капитальные вложения.

Дивидендная политика не обновилась, о чем ранее уже написали.

Магнит МСФО http://ir.magnit.com/wp-content/uploads/Finansovaya-otchetnost_2018_rus-rub.pdf

http://ir.magnit.com/wp-content/uploads/Magnit_FY2018_Audited_15Mar2019_rus.pdf

Отработал год с ростом в 8%, но по пути растерял маржинальность продаж. В итоге EBITDA год к году даже чуть просела.

В этом году чистой прибыли помогла экономия на процентных расходах. Но, с учетом того, что байбэк был проведен на заемные, в 2019 году экономии такой уже не ждем.

В целом, пока года прошел с потрясениями внутри бизнеса, и ждать большего было бы странно. Для акционеров история улучшения компании пока затягивается.

Алроса МСФО

http://www.alrosa.ru/wp-content/uploads/2019/03/ALROSA_IFRS-AUDIT-REPORT_2018_RUS.pdf

Отчет в рамках адекватных ожиданий.

Выручка сильно выросла за счет небольшого прироста цен в долларах и обесценения рубля.

Компания на этом нарастила денежный поток, выплатила хорошие дивиденды и снизила долговую нагрузку. Мир тоже аккуратно списывают частями, похоже на Русгидро.

Цены на алмазы падали на общем охлаждении спроса в 2015-2016 годах. Будем смотреть состояние отрасли для понимания, как будет вести себя цена.

По дивидендам — ждем решения компании, какая будет полная выплата за 2018 год. Будем ждать очень важный день стратегии от Алроса в понедельник, где многое станет ясно.

Новостной поток на неделе

SPO Crispian в ГМК — акции ушли неизвестным портфельным инвесторам из Великобритании, конкретная цена не была объявлена, но акции дали возможность заработать тем, кто не постеснялся купить на снижении цены после выхода новости.

https://investfunds.ru/news/56929/

Инвесторы из Великобритании купили порядка 39% от пакета акций, выставленного в рамках вторичного размещения акций “Норильского никеля”, сообщил агентству “Прайм” Дмитрий Болясников, со-руководитель управления рынков акционерного капитала “ВТБ Капитала”, который выступил одним из организаторов сделки.

Во вторник стало известно, что Crispian, находящаяся в совместной собственности Романа Абрамовича и его партнеров, продает 1,7% акций “Норникеля” по цене 13,45 тысячи рублей за бумагу. Подведение итогов сделки состоится 15 марта. Первоначально объем предложения бумаг со стороны Crispian составлял 2 миллиона акций “Норникеля”, или 1,25% компании, но в дальнейшем размер сделки был увеличен до 2,7 миллиона акций, или 1,7% компании. Организаторами размещения выступают Citi, Credit Suisse, “ВТБ Капитал”.

Во вторник стало известно, что Crispian, находящаяся в совместной собственности Романа Абрамовича и его партнеров, продает 1,7% акций “Норникеля” по цене 13,45 тысячи рублей за бумагу. Подведение итогов сделки состоится 15 марта. Первоначально объем предложения бумаг со стороны Crispian составлял 2 миллиона акций “Норникеля”, или 1,25% компании, но в дальнейшем размер сделки был увеличен до 2,7 миллиона акций, или 1,7% компании. Организаторами размещения выступают Citi, Credit Suisse, “ВТБ Капитал”.

Инсайдеры на неделе устроили активные движения

https://invest-idei.ru/insider-radar/deals?filter_by=all&period=all_time&date_from=&date_to=&sort_by=date&sort_order=desc&search_id=&whose_id=&page=1

Черкизово внезапно практически удвоился, удивив всех миноритариев.

Десткий мир тихо ведет выкуп на себя, заодно пакет получил и председатель СД. АФК ведет политику на вовлечение менеджмента через опционные программы.

Прошла на неделе очередная новость про дивиденды от госкомпаний, на которую уже никто никак не реагирует:

Распоряжение правительства РФ, которое повысит планку чистой прибыли, направляемой госкомпаниями на дивиденды, с 25% до 50%, выйдет до конца года, рассчитывает замминистра финансов Алексей Моисеев.

“Мы медленно, но верно движемся к 50%. Практически все (госкомпании – ИФ) уже нам 50% начинают платить”, – сказал он журналистам в среду.

“Поэтому, я думаю, должно быть (распоряжение правительства – ИФ). Надеюсь, в этом году”, – заявил замминистра.

“Мы медленно, но верно движемся к 50%. Практически все (госкомпании – ИФ) уже нам 50% начинают платить”, – сказал он журналистам в среду.

“Поэтому, я думаю, должно быть (распоряжение правительства – ИФ). Надеюсь, в этом году”, – заявил замминистра.

Хотелось бы написать про санкции, но писать особо нечего, введены санкции за ситуацию в крыму. И эти санкции абсолютно «безопасные» для нашего рынка, рубль на таких санкциях стал еще сильнее укрепляться, помимо того, что начался и налоговый период.

Ждем следующую неделю, она обещает быть поинтересней и возможно что-то изменится в плане боковика на рынке, который мы наблюдаем довольно давно. Потенциально возможен выход вверх, но об этом подробнее напишем в обзоре на предстоящую неделю.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба