2 мая 2019 AfterShock

План «Б» мировой Реконкисты стартовал 20 января 2017 года! Он заключается в мировом стагфляционном шоке, сопровождающемся рукотворным экспортом стагфляции из США во вне, когда:

1) В США будет расти промпроизводство, за счет развала такового в сегодняшних индустриальных странах;

2) Начнется усиление мировой инфляции издержек, выражающейся в росте цен на все ресурсы и энергию на фоне нового КУЕ в США, которым будут субсидироваться сырье и энергия для тех, кто размести производства в США и примет участие в масштабных инфраструктурных проектах во славу «Мэйк Америка Грэйт Эгейн»!

3) Экономики вне США и дальше будет давить спиралевидная усиливающаяся дефляция…

*****

Все события конца апреля в мире померкли на фоне того, что происходило у наших соседей на Украине: два тура выборов, паспортизация Донбасса. А как взорвали информационное пространство заявления нашего Президента о возможном предоставлении российского гражданства всем гражданам Украины? До сих пор полыхают в комментариях к статьям бои местного значения с явным уклоном в политику, идеологию. Но мы можем с уверенностью сказать, что в основе проявленных инициатив по гражданству для жителей ДНР, ЛНР и, в конце концов, для всех украинцев лежат процессы, нами тут обсуждаемые, стагфляционные, а пытливый читатель, уверен, вспомнит, что мы об этом тут несколько раз говорили и не в одной статье. Что ж, пришло время вспомнить напечатанное, заигравшее новыми красками на ушедшей неделе и понять, что имел в виду Путин, говоря журналистам: «До побачення!» Но прежде всего нам предстоит свидание с окончательными значениями нашего индикатора «Негатив» в стагфляционном обзоре…

*****

I. Стагфляционный обзор.

Промпроизводство. Дефляция. Мировая розница. Мировая торговля.

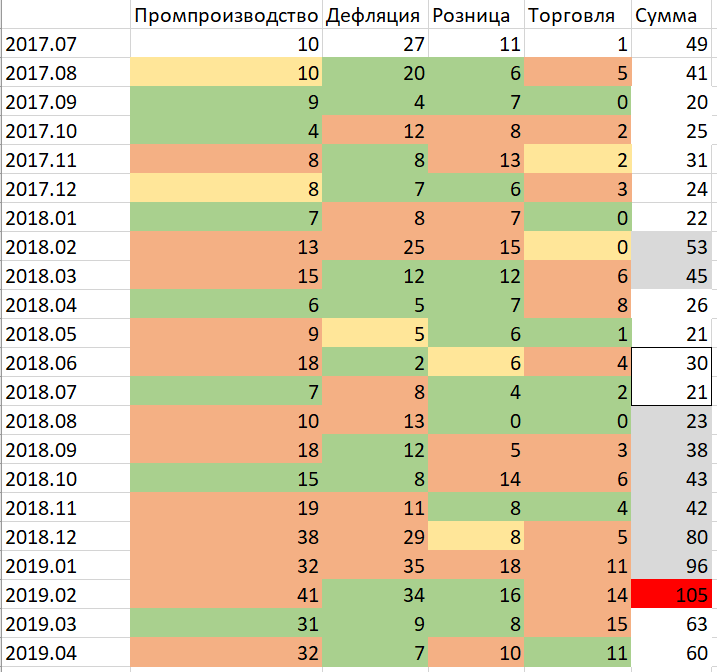

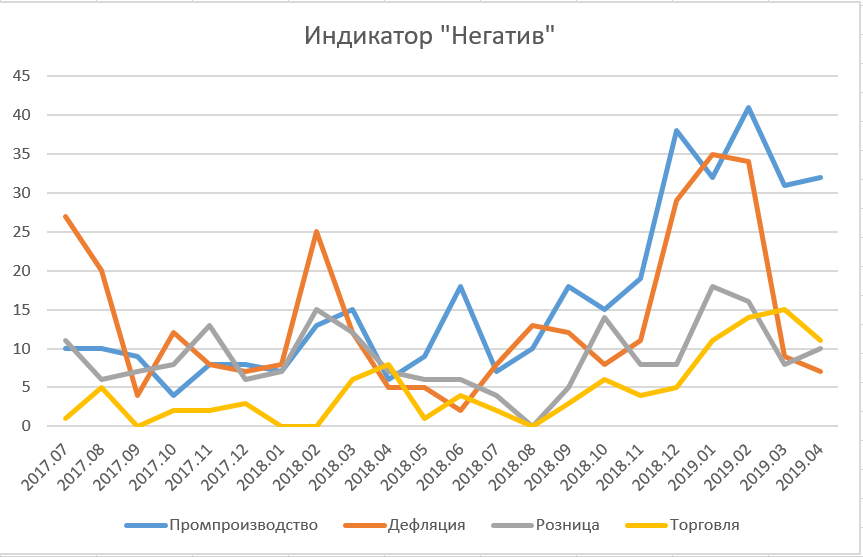

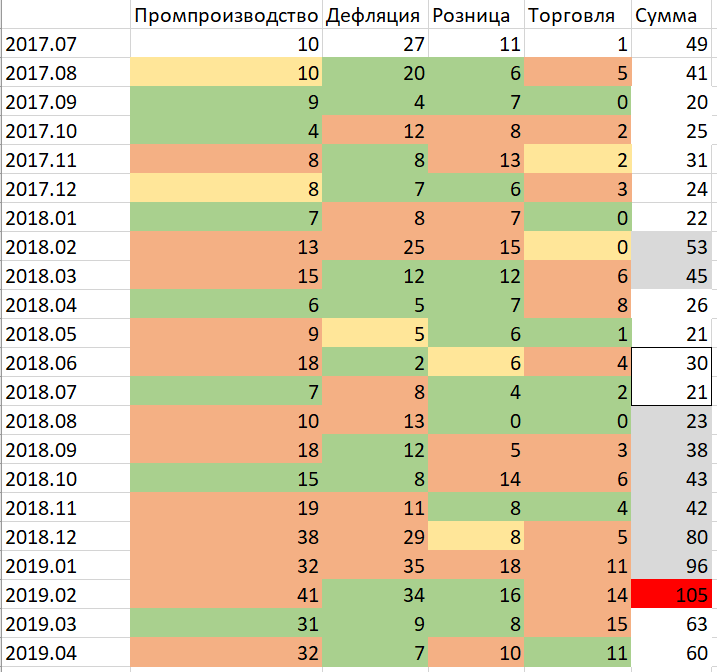

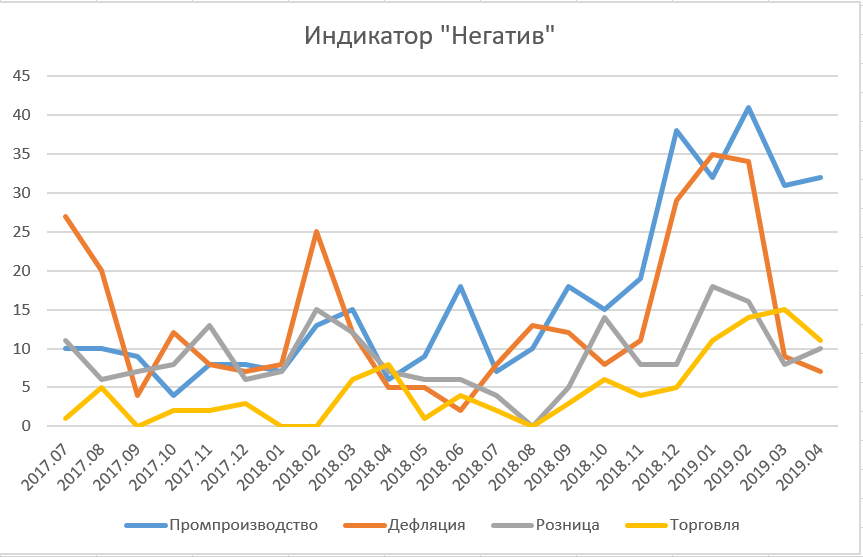

Теперь мы можем оценить окончательные данные индикатора «Негатив».

Суммарно показатель чуть не дотянул до прошлого месяца. Однако, апрель превзошел март по негативу в промпроизводстве и мировой рознице. Дефляция, как видится, по прежнему пожинает плоды зимней накачки ликвидностью от китайского ЦБ и других мировых регуляторов.

*****

II. Стагфляционная обстановка.

Сегодня я рассмотрю положение в мировой экономике на примере процессов в трех странах: Китай, Франция и Россия. Но сначала - самые главные события апреля...

1. Отчеты за первый квартал ведущих мировых корпораций.

Почему-то на многих ресурсах пока эти новости затрагиваются поверхностно. А зря! Как раз в квартальной отчетности происходило, происходит и произойдет немало интересного!

Например, слабая отчетность Google 30 апреля снизила котировки гиганта NASDAQ на более, чем 8%!

«Google опубликовал один из самых разочаровывающих отчетов о доходах за последние годы, в котором рекламный доход компании вырос всего на 15%, самый медленный рост с 2015 года» ...

Ниже я привожу подборку самых интересных отчетов:

1. 12.04.2019 Wells Fargo & Company

EPS / Прогноз 1,20 / 1,12

Доход / Прогноз 21,61B / 20,97B

Ну, к сожалению для Уэллса - который до недавнего времени был крупнейший в США ипотечный кредитор - несмотря на резкое падение урожайности в Q1 , который многие ожидали бы увеличить ипотечное кредитование или по крайней мере REFi деятельности для банка , который был до недавнего времени крупнейшего ипотечного кредитора Америки, Спад в ипотечной деятельности продолжился, потому что глубоко в своей презентации, сопровождаемой ничем не примечательными результатами за первый квартал (скромный доход и лучшие показатели EPS), Уэллс только что сообщил, что его «хлеб с маслом» снова отсутствует, а в первом квартале 2019 года сумма важные ипотечные кредиты Wells Fargo снова сократились, упав до 33 млрд долларов, сократившись на 5 млрд долларов и достигнув самого низкого уровня после финансового кризиса. Поместив этот номер в контекст,Всего шесть лет назад, когда американский рынок жилья был действительно устойчивым, Уэллс выдал в 4 раза больше ипотечных кредитов, или около 120 миллиардов долларов.

И наконец, была диаграмма, показывающая общие тенденции потребительских кредитов банка: они показывают, что продолжающееся тревожное широкое снижение спроса на кредиты продолжается, поскольку потребительские кредиты снизились в общей сложности на 7,9 млрд. Долл. США в год по большинству групп продуктов, включая 6,6 млрд. Долл. США стратегических продажа PCI-кредитов Pick-a-Pay и потребительских автокредитов; кредиты также сократились на 3,7 млрд долларов по сравнению с прошлым кварталом, так как сокращение баланса продолжается.

Эти цифры показывают, что средний потребитель в США едва может позволить себе взять новую ипотеку даже в то время, когда ставки снова снижаются. Это также означает, что если Федеральная резервная система действительно намерена спроектировать параллельное изменение кривой на 2-3%, США могут попрощаться со своим внутренним рынком жилья.

https://www.zerohedge.com/news/2019-04-12/wells-just-reported-worst-mortgage-number-financial-crisis

Акции Wells Fargo & Co упали на 3% в пятницу после того, как банк отозвал прогноз по чистым процентным доходам на этот год и сообщил о снижении общей квартальной выручки.

«Если доходная база будет продолжать падать, я боюсь, что некоторые из ваших лояльных акционеров начнут уходить до того, как у вас появится новое руководство», - сказала аналитик Bank of America Эрика Наджарян.

https://www.reuters.com/article/us-wells-fargo-results/wells-fargos-revenue-outlook-spooks-investors-idUSKCN1RO1GE?feedType=RSS&feedName=businessNews&utm_source=feedburner&utm_medium=feed&utm_campaign=Feed%3A+reuters%2FbusinessNews+%28Business+News%29

2. 15.04.2019 Citigroup EPS / Прогноз 1,87 / 1,80 Доход / Прогноз 18,58B / 18,61B

3. 15.04.2019 Goldman Sachs EPS / Прогноз 5,71 / 4,89 Доход / Прогноз 8,81B / 8,93B

4. 16.04.2019 Bank of America EPS / Прогноз 0,70 / 0,66 Доход / Прогноз 23B / 23,2B

Банк Америки увеличил свои резервы на кредитные потери до чуть более 1 млрд. Долл. США, или, если быть точным, 1,013 млрд. Долл. США, по сравнению с более чем 100 млн. Долл. США. годом ранее и Q4. Это был самый высокий показатель резерва по кредитным убыткам за последние 6 лет или 2 квартал 2013 года.

Примечательно и то, что это увеличение произошло, даже несмотря на то, что чистые списания оставались относительно стабильными, а общий объем неработающих кредитов банка сократился на 0,1 млрд. Долл. До 4,9 млрд. Долл. США, «что обусловлено улучшением потребительских показателей».

В связи с этим возникает вопрос: если экономика настолько сильна, а проблемные кредиты банка снижаются, то, что BofA видит в том, чтобы повысить резервы до 6-летнего максимума?

https://www.zerohedge.com/news/2019-04-16/what-bank-america-seeing-credit-loss-provision-spikes-6-year-high

5. 24.04.2019 AT&T EPS / Прогноз 0,86 / 0,86 Доход / Прогноз 44,87B / 45,13B

6. 24.04.2019 Boeing EPS / Прогноз 3,16 / 3,23 Доход / Прогноз 22,92B / 23,05B

7. 24.04.2019 Northrop Grumman EPS / Прогноз 5,06 / 4,59 Доход / Прогноз 8,19B / 8,33B

8. 25.04.2019 3M Company EPS / Прогноз 2,23 / 2,49 Доход / Прогноз 7,86B / 8,03B

Акции упали на 13%.

9. 26.04.2019 Electrolux EPS / Прогноз 0,82 / 0,63 Доход / Прогноз 3,12B / 3,19B

10. 26.04.2019 American Airlines EPS / Прогноз 0,52 / 0,51 Доход / Прогноз 10,58B / 10,61B

11. 26.04.2019 Chevron EPS / Прогноз 1,39 / 1,28 Доход / Прогноз 35,20B / 37,84B

12. 26.04.2019 Deutsche Bank EPS / Прогноз 0,08 / 0,09 Доход / Прогноз 6,35B / 7,14B

13. 26.04.2019 Exxon Mobil EPS / Прогноз 0,55 / 0,72 Доход / Прогноз 63,63M / 62,47B

14. 30.04.2019 Deutsche Lufthansa EPS / Прогноз -0,72 / -0,39 Доход / Прогноз 7,89B / 7,9B

15. 30.04.2019 Google

Google опубликовал один из самых разочаровывающих отчетов о доходах за последние годы, в котором рекламный доход компании вырос всего на 15%, самый медленный рост с 2015 года ...

https://www.zerohedge.com/news/2019-04-30/more-questions-answers-wall-street-stunned-googles-dismal-earnings

Всю трагичность ситуации в мировой экономике демонстрирует отчет Самсунг:

«Москва, 30 апреля - "Вести.Экономика". Прибыль южнокорейского производителя электроники Samsung Electronics Co. рухнула в I квартале на 57% в годовом выражении до 5,04 трлн вон ($4,4 млрд) против 11,69 трлн вон в I квартале 2018 г. из-за снижения мирового спроса на чипы памяти».

2. Китай.

Прошлая статья была посвящена именно Поднебесной, где мы разрешили так называемую «Китайскую головоломку». Прошедшая неделя полностью подтвердила наши выводы:

После вливания ликвидности почти на триллион долларов, масштабных фискальных послаблений главный биржевой индекс Китая, Shanghai Composite, снижался шесть дней подряд! Последний раз такая картина наблюдалась год назад.

Я еще раз возвращу читателя к цитате нашего министра финансов Силуанова, которая, как видится, становится пророческой не только для китайской, но и для всей мировой финансовой системы:

«Стимулирующие мировую экономику меры денежно-кредитной политики и бюджетной политики исчерпаны, считает первый вице-премьер РФ, министр финансов Антон Силуанов.

«Я согласен, что есть риски по мировой экономике, это абсолютно серьезный на самом деле риск. Потому что действительно мерами денежно-кредитного и бюджетного стимулирования - ослабления денежно-кредитной политики, будь то в США, будь то в Европе, они уже не работают», - сказал Силуанов, выступая на Апрельской международной научной конференции по проблемам развития экономики и общества ВШЭ».

3. Франция.

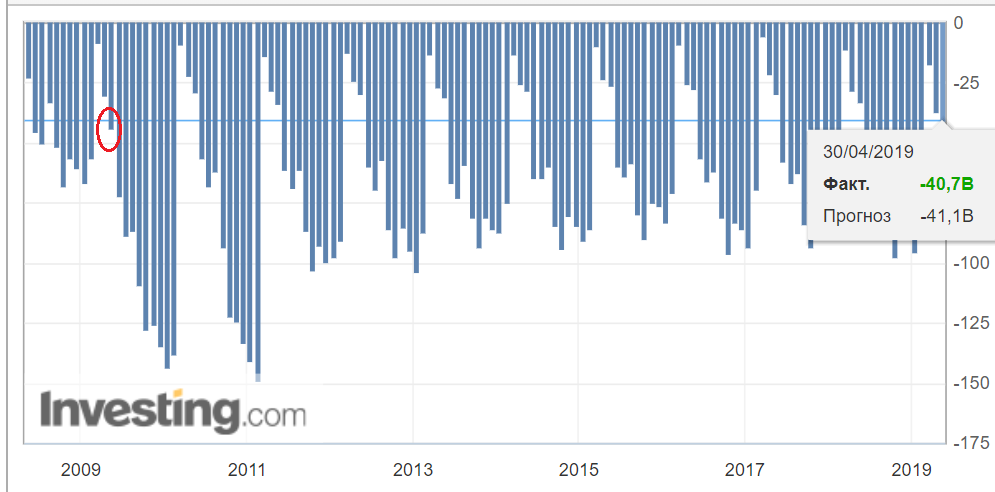

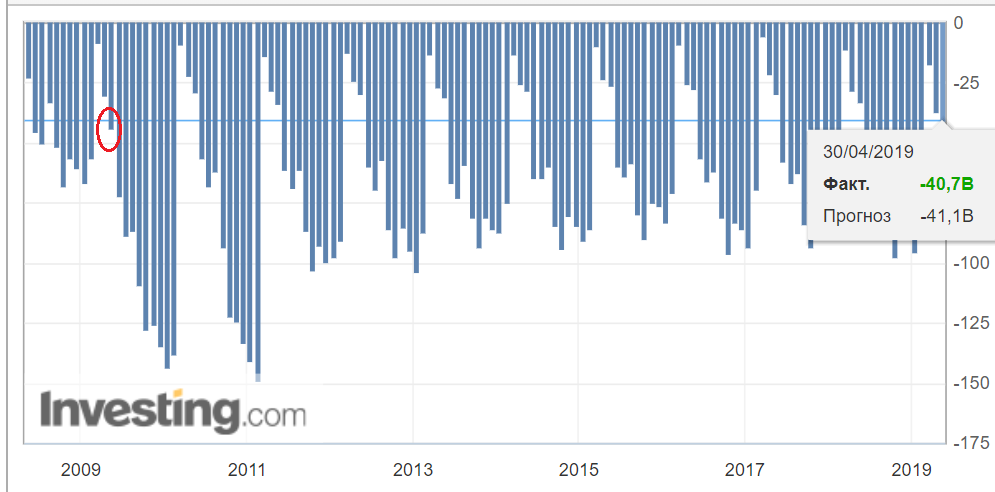

К этому нищеброду мы часто обращаемся, когда рассматриваем тему торговых балансов. Сегодня вышла статистика по сальдо государственного бюджета этого банкрота. С первого взгляда ничего необычного: все те же унылые минусы проедания будущего. Но посмотрите, какова динамика последних трех месяцев: подобное наблюдалось только в мае 2009 года (обозначен на графике красным овалом), когда бушевала предыдущая волна кризиса:

4. Россия.

Но самая показательная стагфляционная новость пришла с просторов нашего любимого Престол-Отечества:

«Компания Utair может прекратить работу из-за долгов. Об этом говорится в примечаниях к консолидированной финансовой отчетности авиаперевозчика, которые содержатся в аудиторском заключении Ernst and Young…

Убытки в авиакомпании объяснили ростом цен на топливо и конкуренцией в доходных тарифах».

Чувствуешь, читатель! Авиакомпаниям приходится снижать тарифы при одновременном удорожании издержек, в частности, авиакеросина. Это же – чистейшие стагфляционные ножницы. Хотел бы напомнить, что прямо перед началом горячей фазы прошлого кризиса в 2007-2008 годах именно авиакомпании начали массово банкротиться из-за улетевшей в небеса цены на нефть.

*****

III. Тупики Грэйт Эгейна.

И опять наш индикатор завопил громкой тревожной сиреной прежде всего Трампо-твиттера, где президент США потребовал немедленно снизить ключевую ставку ФРС на 1%!

«После призыва к QE4 и снижению ставок в начале этого месяца Трамп теперь призывает центральный банк снизить процентные ставки на полный процентный пункт, что приведет к возврату целевой ставки фондов ФРС к 1,25% -1,5%».

И далее, как из пулемета:

....up like a rocket if we did some lowering of rates, like one point, and some quantitative easing. Yes, we are doing very well at 3.2% GDP, but with our wonderfully low inflation, we could be setting major records &, at the same time, make our National Debt start to look small!

.... вверх, как ракета, если мы сделаем некоторые снижения ставок, на один процент, и некоторые количественные смягчения. Да, мы делаем очень хорошо на 3,2 r ВВП, но с нашей удивительно низкой инфляции, мы могли бы устанавливать основные показатели и, в то же время, сделать наш национальный долг начать выглядеть небольшой!

И еще:

China is adding great stimulus to its economy while at the same time keeping interest rates low. Our Federal Reserve has incessantly lifted interest rates, even though inflation is very low, and instituted a very big dose of quantitative tightening. We have the potential to go...

Китай добавляет большой стимул к своей экономии пока в то же самое время держит процентные ставки низко. Наша Федеральная резервная система непрерывно поднимала процентные ставки, даже несмотря на то, что инфляция очень низкая, и ввела очень большую дозу количественного ужесточения. У нас есть потенциал, чтобы пойти...

Не забыл наш твиттерный президент и самую большую боль для американской индустрии – нефть:

«Spoke to Saudi Arabia and others about increasing oil flow. All are in agreement. The California tax on gasoline is causing big problems on pricing for that state. Speak to your Governor about reducing. Economic numbers, 3.2% GDP for what is often worst quarter, looking good!»

Говорил с Саудовской Аравией и другими об увеличении потока нефти. Все согласны. Калифорнийский налог на бензин вызывает большие проблемы на ценообразование для этого государства. Поговорите с вашим губернатором о сокращении. Экономические номера, 3.2 r ВВП за то, что часто худшем квартале, глядя хорошо!

*****

IV. «До побачення!»

В конце прошлого года мной был дан базовый прогноз о том, что новая волна кризиса начнется с Европы и, в частности, с Великобритании. Ранее, в статье:

Острова сырьевых нищебродов и хутора энергетических попрошаек. Обрушение Глобального Паразита. Великий Исход, -

прозвучало то, что ожидает Украину на примере других стран.

Позже я подробно описал грядущие процессы у нашей взбалмошной соседки в статье:

"Сами! Всё - сами!". Или как будет самоуничтожено "украинство"тм.

Предлагаю вспомнить строки из того текста…

Как это будет?

Скоро в Европе начнет бушевать тяжелейший экономический кризис. Это приведет к тому, что и так снижающийся платежеспособный спрос, начнет деградировать с ускорением. Затронет такой процесс и спрос на рабочую силу гастарбайтеров, в том числе и украинских. Проще говоря, миллионы украинцев, которые сейчас моют сортиры, убирают клубнику, выносят утки из-под лежачих больных и выполняющих другую работу, на которую местные не идут, потеряют свои рабочие места и вынуждены будут вернуться на Украину. Это повлечет за собой такие последствия:

1) Резкое ослабление притока валюты из-за рубежа, что отправит гривну для начала к паритету с рублем. Поскольку значимая часть товаров на Украине (в том числе продовольствие, лекарства) - это импорт, уровень жизни у нашей соседки рухнет ниже черты выживаемости для многих.

2) В разы возрастет нагрузка на социальную сферу, что дополнительно подстегнет увеличение дефицита бюджета и инфляцию.

3) Недовольство отсутствием работы и снижением уровня жизни обострит внутриполитическое противостояние.

Тогда на политическом поле Украины сначала вновь оживут идеи, которые высказывались элитами в 2013-2014 годах. Это - прежде всего так называемое "переучреджение Украины", что тогда воспринималось, как спасение от развала, хотя опасность такого, как мы сейчас видим, преувеличивалась. Однако, федерализация уже не пройдет, и разговоры начнутся о некоем подобии конфедерации, где вопросы национальных героев, языка и прочего по большинству будут решать областные центры. Когда процессы конфедерализации как обычно заболтают, а внутриполитическая ситуация накалиться до предела (вплоть до вооруженных конфликтов) решительный бросок к власти осуществят нацисты. Я склоняюсь к тому, что такой путч будет удачен, либо произойдет еще один майданный перехват власти. И тогда наступит вторая часть "украинского балета". Дело в том, что подобный исход будет идти и в соседние страны: Польшу, Словакию, Венгрию, Румынию. По давней традиции в тех государствах установятся жесткие фашистские режимы, для которых будет очень важным иметь конкретного внешнего врага. Одно дело "вечный враг" Россия, на которую можно только тявкать из-под шконки. А нацистская Украина - это просто подарок!

"В Берегово украинцы угнетают наших братьев венгров!"

"Бандеровцы измываются над поляками в Лемберге!"

"Вернем родную румынскую северную Буковину домой!"

По границам Украины запылают военные конфликты, в которых принимать участие многие области юга, востока, севера и центра откажутся:

"Воюйте за своего Шухевича сами! Всё сами!"

В конце этого пути: образование на территории ряда государств:

Новороссия, Малороссия, Слобожанщина, Старая Русь, Княжество Тернопольское и еще нескольких, - слабо связанных друг с другом неким подобием конфедерации... Весь этот короткий исторический процесс станет сопровождаться увеличение мигрантского потока "навсегда" из Украины в Россию! Именно тогда во многих областях начнутся реальные подвижки на улучшение отношений с Россией, а некоторые станут дрейфовать к "референдумам по воссоединению с братской Россией"!

Последнее выделенное предложение лежит в основе той причины, что привела несколько дней назад к подписанию нашим Президентом указа об упрощенном получении гражданства России жителями ДНР и ЛНР. А далее последовали намеки на такое же действо и в отношение всех жителей современной Украины. В этих знаковых событиях я вижу проявление важнейшего индикатора приближения кризисных явлений, в корне которых - надвигающийся на мировую экономику стагфляционный шок.

*****

Выводы и прогнозы:

1. В указанной статье об Украине от меня прозвучал такой призыв…

Читатель! Малоросс, новоросс, слобожанец!

1) Как только ты услышишь о начале жесткого кризиса в Европе, то знай: "близко!"

2) Как увидишь много возвращенцев из Европы домой, знай: "почалося!"

3) При массовом возвращении гастарбайтеров: "Будь готов!"

Как я полагаю, многие из указа Путина об упрощении получения гражданства должны сделать вывод, что: «близко, очень близко!»

Путин, ведь, именно всем украинцам сказал своё: «До побачення!»

И перевод тут таков: "До скорого свидания!"

2. В ближайшие недели негативные процессы в мировой экономике продолжатся.

3. Масштабные монетарные и фискальные меры не привели к остановке сваливания китайской экономики в рецессию. Дрейф в этом направлении не прекратится...

4. Мировой платежеспособный спрос продолжит сжиматься, вызывая негатив прежде всего в высокотехнологичных секторах.

5. Знаковые проблемы у авиакомпаний по всему миру станут усиливаться на фоне удорожания авиакеросина и снижения спроса на перелеты.

Комментарий автора:

Одним из главных последствий надвигающегося кризиса станет антимиграция: массовое возвращение тех, кто покинул свои страны в поисках лучшей доли. Такие процессы в корне изменят то зыбкое равновесие, прежде всего в странах Восточной Европы и бывшего СССР, которое сложилось в последнее десятилетие. В частности, кардинальные изменения ждут Украину. И в основе этих изменений будут лежать мировые стагфляционные процессы...

1) В США будет расти промпроизводство, за счет развала такового в сегодняшних индустриальных странах;

2) Начнется усиление мировой инфляции издержек, выражающейся в росте цен на все ресурсы и энергию на фоне нового КУЕ в США, которым будут субсидироваться сырье и энергия для тех, кто размести производства в США и примет участие в масштабных инфраструктурных проектах во славу «Мэйк Америка Грэйт Эгейн»!

3) Экономики вне США и дальше будет давить спиралевидная усиливающаяся дефляция…

*****

Все события конца апреля в мире померкли на фоне того, что происходило у наших соседей на Украине: два тура выборов, паспортизация Донбасса. А как взорвали информационное пространство заявления нашего Президента о возможном предоставлении российского гражданства всем гражданам Украины? До сих пор полыхают в комментариях к статьям бои местного значения с явным уклоном в политику, идеологию. Но мы можем с уверенностью сказать, что в основе проявленных инициатив по гражданству для жителей ДНР, ЛНР и, в конце концов, для всех украинцев лежат процессы, нами тут обсуждаемые, стагфляционные, а пытливый читатель, уверен, вспомнит, что мы об этом тут несколько раз говорили и не в одной статье. Что ж, пришло время вспомнить напечатанное, заигравшее новыми красками на ушедшей неделе и понять, что имел в виду Путин, говоря журналистам: «До побачення!» Но прежде всего нам предстоит свидание с окончательными значениями нашего индикатора «Негатив» в стагфляционном обзоре…

*****

I. Стагфляционный обзор.

Промпроизводство. Дефляция. Мировая розница. Мировая торговля.

1. 01.04.2019

Индекс деловой активности в производственном секторе (PMI) Японии: 49,2.

2. 01.04.2019

Индекс деловой активности в производственном секторе (PMI) Италии: 47,4.

Минимальное значение с июня 2013 года!

3. 01.04.2019

Индекс деловой активности в производственном секторе (PMI) Франции: 49,7.

Меньшее значение наблюдалось в сентябре 2016 года!

4. 01.04.2019

Индекс деловой активности в производственном секторе (PMI) Германии: 44,1.

Минимальное значение с августа 2012 года!

5. 01.04.2019

Индекс деловой активности в производственном секторе (PMI) еврозоны: 47,5.

Максимальное обрушение с мая 2013 года!

6. 02.04.2019

Объём заказов на товары длительного пользования в США (м/м): -1,6%.

7. 02.04.2019

Объём заказов на товары длительного пользования в США без учета оборонной промышленности (м/м): -1,9%.

8. 02.04.2019

Количество заказов на средства производства в США (без учета обороны и авиации) (м/м): -0,1%.

9. 04.04.2019

Объём производственных заказов в Германии (м/м): -4,2%.

10. 04.04.2019

Производственные заказы Германия (г/г): -8,4%.

Девять месяцев ускоряющегося обрушения подряд!

11. 04.04.2019

Объем заказов на новые грузовики класса 8 в марте 2019 обрушили на 67% (то есть в три раза) относительно марта 2018 и составил лишь 15200 единиц, что является минимальным значением с 2010 года.

Более того - это не аномалия отдельно взятого месяца, в декабре, январе и феврале уже наблюдалось существенное сокращение - на 43%, на 58% и снова на 58% соответственно, сокращение заказов идет уже 5 месяцев подряд.

12. 05.04.2019

Объём промышленного производства в Испании (г/г): -0,3%.

13. 05.04.2019

Количество рабочих мест в обрабатывающей промышленности США: -6К.

14. 08.04.2019

Объём промышленных заказов в США (м/м): -0,5%.

15. 08.04.2019

Объем поставок гражданских средств производства в США (без учета воздушных судов): -0,1%.

16. 10.04.2019

Базовые заказы в машиностроении Японии (г/г): -5,5%.

17. 10.04.2019

Объем заказов в секторе машиностроения Японии (г/г): -28,5%.

Непрерывное падение в течение шести месяцев!

18. 12.04.2019

Объём промышленного производства еврозоны (м/м): -0,2%.

19. 12.04.2019

Объём промышленного производства еврозоны (г/г): -0,3%.

20. 16.04.2019

Объём продаж в производственном секторе Канады (м/м): -0,2%.

21. 16.04.2019

Объём промышленного производства в США (м/м): -0,1%.

22. 18.04.2019

Индекс деловой активности в производственном секторе (PMI) Франции: 49,6.

Минимальное значение с сентября 2016 года!

23. 18.04.2019

Индекс деловой активности в производственном секторе (PMI) Германии: 44,5.

Седьмой месяц подряд значение ниже 50!

Без учета предыдущего месяца индекс минимален с августа 2012 года!

24. 18.04.2019

Индекс деловой активности в производственном секторе (PMI) еврозоны: 47,8.

Пятый месяц подряд значение ниже 50!

25. 18.04.2019

Объем новых промышленных заказов в Италии (м/м): -2,7%.

26. 18.04.2019

Объем новых промышленных заказов в Италии (г/г): -2,9%.

4 месяца непрерывного снижения!

27. 23.04.2019

Индекс промышленных поставок от ФРБ Ричмонда (США): -2.

28. 25.04.2019

Объем поставок гражданских средств производства в США (без учета воздушных судов): -0,2%.

29. 26.04.2019

Объём промышленного производства в Японии (м/м): -0,9%.

30. 26.04.2019

Объём промышленного производства в Сингапуре (г/г): -4,8%.

31. 26.04.2019

Объём промышленного производства в Сингапуре (м/м): -2,6%.

32. 26.04.2019

Индекс промышленных заказов (CBI) в Великобритании: -5.

Дефляция.

1. 11.04.2019

Баланс цен на жилье в Великобритании от RICS: -24%.

Семь месяцев непрерывного снижения!

2. 11.04.2019

Индекс потребительских цен (ИПЦ) в Китае (м/м): -0,4%.

3. 15.04.2019

Индекс цен производителей (PPI) Швейцарии (г/г): -0,2%.

4. 17.04.2019

Индекс закупочных цен производителей в Великобритании (м/м): -0,2%.

5. 18.04.2019

Индекс цен производителей (PPI) Германии (м/м): -0,1%.

6. 26.04.2019

Индекс цен на импорт в Австралии (кв/кв): -0,5%.

7. 30.04.2019

Индекс цен на сырье (RMPI) в Канаде (г/г): -1,5%.

Мировая розница.

1. 01.04.2019.

Объём розничных продаж в Швейцарии (г/г): -0,2%.

2. 01.04.2019

Объём розничных продаж (г/г) в Гонконге: -10,1%.

3. 01.04.2019

Базовый индекс розничных продаж в США (м/м): -0,4%.

4.01.04.2019

Контроль за розничными продажами в США (м/м): -0,2%.

5. 01.04.2019

Объём розничных продаж в США (м/м): -0,2%.

6. 01.04.2019

Объём розничных продаж в США без учета топлива и автомобилей (м/м): -0,6%.

7. 09.04.2019

Объём розничных продаж в Великобритании от BRC (г/г): -1,1%.

8. 12.04.2019

Объём розничных продаж по электронным картам в Новой Зеландии (м/м): -0,3%.

9. 12.04.2019

Объём розничных продаж в Сингапуре (м/м): -1,5%.

10. 12.04.2019

Объём розничных продаж в Сингапуре (г/г): -10,0%.

Мировая торговля.

1. 04.04.2019

Объём импорта Австралии (м/м): -1%.

2. 08.04.2019

Объём экспорта Германии (м/м): -1,3%.

3. 08.04.2019

Объем импорта Германии (м/м): -1,6%.

4. 12.04.2019

Объём импорта Китая (г/г): -7,6%.

5. 17.04.2019

Объём экспорта Японии (г/г): -2,4%.

6. 17.04.2019

Объём экспорта Сингапура без учета нефтепродуктов (м/м): -14,30%.

7. 17.04.2019

Объём экспорта Сингапура без учета нефтепродуктов (г/г): -11,70%.

8. 17.04.2019

Объём экспорта Канада: -1,4%.

9. 17.04.2019

Объём импорта Канада: -1,7%.

10. 29.04.2019

Объём экспорта Гонконга (м/м): -1,2%.

11. 29.04.2019

Объём импорта Гонконга (м/м): -0,1%.

Индекс деловой активности в производственном секторе (PMI) Японии: 49,2.

2. 01.04.2019

Индекс деловой активности в производственном секторе (PMI) Италии: 47,4.

Минимальное значение с июня 2013 года!

3. 01.04.2019

Индекс деловой активности в производственном секторе (PMI) Франции: 49,7.

Меньшее значение наблюдалось в сентябре 2016 года!

4. 01.04.2019

Индекс деловой активности в производственном секторе (PMI) Германии: 44,1.

Минимальное значение с августа 2012 года!

5. 01.04.2019

Индекс деловой активности в производственном секторе (PMI) еврозоны: 47,5.

Максимальное обрушение с мая 2013 года!

6. 02.04.2019

Объём заказов на товары длительного пользования в США (м/м): -1,6%.

7. 02.04.2019

Объём заказов на товары длительного пользования в США без учета оборонной промышленности (м/м): -1,9%.

8. 02.04.2019

Количество заказов на средства производства в США (без учета обороны и авиации) (м/м): -0,1%.

9. 04.04.2019

Объём производственных заказов в Германии (м/м): -4,2%.

10. 04.04.2019

Производственные заказы Германия (г/г): -8,4%.

Девять месяцев ускоряющегося обрушения подряд!

11. 04.04.2019

Объем заказов на новые грузовики класса 8 в марте 2019 обрушили на 67% (то есть в три раза) относительно марта 2018 и составил лишь 15200 единиц, что является минимальным значением с 2010 года.

Более того - это не аномалия отдельно взятого месяца, в декабре, январе и феврале уже наблюдалось существенное сокращение - на 43%, на 58% и снова на 58% соответственно, сокращение заказов идет уже 5 месяцев подряд.

12. 05.04.2019

Объём промышленного производства в Испании (г/г): -0,3%.

13. 05.04.2019

Количество рабочих мест в обрабатывающей промышленности США: -6К.

14. 08.04.2019

Объём промышленных заказов в США (м/м): -0,5%.

15. 08.04.2019

Объем поставок гражданских средств производства в США (без учета воздушных судов): -0,1%.

16. 10.04.2019

Базовые заказы в машиностроении Японии (г/г): -5,5%.

17. 10.04.2019

Объем заказов в секторе машиностроения Японии (г/г): -28,5%.

Непрерывное падение в течение шести месяцев!

18. 12.04.2019

Объём промышленного производства еврозоны (м/м): -0,2%.

19. 12.04.2019

Объём промышленного производства еврозоны (г/г): -0,3%.

20. 16.04.2019

Объём продаж в производственном секторе Канады (м/м): -0,2%.

21. 16.04.2019

Объём промышленного производства в США (м/м): -0,1%.

22. 18.04.2019

Индекс деловой активности в производственном секторе (PMI) Франции: 49,6.

Минимальное значение с сентября 2016 года!

23. 18.04.2019

Индекс деловой активности в производственном секторе (PMI) Германии: 44,5.

Седьмой месяц подряд значение ниже 50!

Без учета предыдущего месяца индекс минимален с августа 2012 года!

24. 18.04.2019

Индекс деловой активности в производственном секторе (PMI) еврозоны: 47,8.

Пятый месяц подряд значение ниже 50!

25. 18.04.2019

Объем новых промышленных заказов в Италии (м/м): -2,7%.

26. 18.04.2019

Объем новых промышленных заказов в Италии (г/г): -2,9%.

4 месяца непрерывного снижения!

27. 23.04.2019

Индекс промышленных поставок от ФРБ Ричмонда (США): -2.

28. 25.04.2019

Объем поставок гражданских средств производства в США (без учета воздушных судов): -0,2%.

29. 26.04.2019

Объём промышленного производства в Японии (м/м): -0,9%.

30. 26.04.2019

Объём промышленного производства в Сингапуре (г/г): -4,8%.

31. 26.04.2019

Объём промышленного производства в Сингапуре (м/м): -2,6%.

32. 26.04.2019

Индекс промышленных заказов (CBI) в Великобритании: -5.

Дефляция.

1. 11.04.2019

Баланс цен на жилье в Великобритании от RICS: -24%.

Семь месяцев непрерывного снижения!

2. 11.04.2019

Индекс потребительских цен (ИПЦ) в Китае (м/м): -0,4%.

3. 15.04.2019

Индекс цен производителей (PPI) Швейцарии (г/г): -0,2%.

4. 17.04.2019

Индекс закупочных цен производителей в Великобритании (м/м): -0,2%.

5. 18.04.2019

Индекс цен производителей (PPI) Германии (м/м): -0,1%.

6. 26.04.2019

Индекс цен на импорт в Австралии (кв/кв): -0,5%.

7. 30.04.2019

Индекс цен на сырье (RMPI) в Канаде (г/г): -1,5%.

Мировая розница.

1. 01.04.2019.

Объём розничных продаж в Швейцарии (г/г): -0,2%.

2. 01.04.2019

Объём розничных продаж (г/г) в Гонконге: -10,1%.

3. 01.04.2019

Базовый индекс розничных продаж в США (м/м): -0,4%.

4.01.04.2019

Контроль за розничными продажами в США (м/м): -0,2%.

5. 01.04.2019

Объём розничных продаж в США (м/м): -0,2%.

6. 01.04.2019

Объём розничных продаж в США без учета топлива и автомобилей (м/м): -0,6%.

7. 09.04.2019

Объём розничных продаж в Великобритании от BRC (г/г): -1,1%.

8. 12.04.2019

Объём розничных продаж по электронным картам в Новой Зеландии (м/м): -0,3%.

9. 12.04.2019

Объём розничных продаж в Сингапуре (м/м): -1,5%.

10. 12.04.2019

Объём розничных продаж в Сингапуре (г/г): -10,0%.

Мировая торговля.

1. 04.04.2019

Объём импорта Австралии (м/м): -1%.

2. 08.04.2019

Объём экспорта Германии (м/м): -1,3%.

3. 08.04.2019

Объем импорта Германии (м/м): -1,6%.

4. 12.04.2019

Объём импорта Китая (г/г): -7,6%.

5. 17.04.2019

Объём экспорта Японии (г/г): -2,4%.

6. 17.04.2019

Объём экспорта Сингапура без учета нефтепродуктов (м/м): -14,30%.

7. 17.04.2019

Объём экспорта Сингапура без учета нефтепродуктов (г/г): -11,70%.

8. 17.04.2019

Объём экспорта Канада: -1,4%.

9. 17.04.2019

Объём импорта Канада: -1,7%.

10. 29.04.2019

Объём экспорта Гонконга (м/м): -1,2%.

11. 29.04.2019

Объём импорта Гонконга (м/м): -0,1%.

Теперь мы можем оценить окончательные данные индикатора «Негатив».

Суммарно показатель чуть не дотянул до прошлого месяца. Однако, апрель превзошел март по негативу в промпроизводстве и мировой рознице. Дефляция, как видится, по прежнему пожинает плоды зимней накачки ликвидностью от китайского ЦБ и других мировых регуляторов.

*****

II. Стагфляционная обстановка.

Сегодня я рассмотрю положение в мировой экономике на примере процессов в трех странах: Китай, Франция и Россия. Но сначала - самые главные события апреля...

1. Отчеты за первый квартал ведущих мировых корпораций.

Почему-то на многих ресурсах пока эти новости затрагиваются поверхностно. А зря! Как раз в квартальной отчетности происходило, происходит и произойдет немало интересного!

Например, слабая отчетность Google 30 апреля снизила котировки гиганта NASDAQ на более, чем 8%!

«Google опубликовал один из самых разочаровывающих отчетов о доходах за последние годы, в котором рекламный доход компании вырос всего на 15%, самый медленный рост с 2015 года» ...

Ниже я привожу подборку самых интересных отчетов:

1. 12.04.2019 Wells Fargo & Company

EPS / Прогноз 1,20 / 1,12

Доход / Прогноз 21,61B / 20,97B

Ну, к сожалению для Уэллса - который до недавнего времени был крупнейший в США ипотечный кредитор - несмотря на резкое падение урожайности в Q1 , который многие ожидали бы увеличить ипотечное кредитование или по крайней мере REFi деятельности для банка , который был до недавнего времени крупнейшего ипотечного кредитора Америки, Спад в ипотечной деятельности продолжился, потому что глубоко в своей презентации, сопровождаемой ничем не примечательными результатами за первый квартал (скромный доход и лучшие показатели EPS), Уэллс только что сообщил, что его «хлеб с маслом» снова отсутствует, а в первом квартале 2019 года сумма важные ипотечные кредиты Wells Fargo снова сократились, упав до 33 млрд долларов, сократившись на 5 млрд долларов и достигнув самого низкого уровня после финансового кризиса. Поместив этот номер в контекст,Всего шесть лет назад, когда американский рынок жилья был действительно устойчивым, Уэллс выдал в 4 раза больше ипотечных кредитов, или около 120 миллиардов долларов.

И наконец, была диаграмма, показывающая общие тенденции потребительских кредитов банка: они показывают, что продолжающееся тревожное широкое снижение спроса на кредиты продолжается, поскольку потребительские кредиты снизились в общей сложности на 7,9 млрд. Долл. США в год по большинству групп продуктов, включая 6,6 млрд. Долл. США стратегических продажа PCI-кредитов Pick-a-Pay и потребительских автокредитов; кредиты также сократились на 3,7 млрд долларов по сравнению с прошлым кварталом, так как сокращение баланса продолжается.

Эти цифры показывают, что средний потребитель в США едва может позволить себе взять новую ипотеку даже в то время, когда ставки снова снижаются. Это также означает, что если Федеральная резервная система действительно намерена спроектировать параллельное изменение кривой на 2-3%, США могут попрощаться со своим внутренним рынком жилья.

https://www.zerohedge.com/news/2019-04-12/wells-just-reported-worst-mortgage-number-financial-crisis

Акции Wells Fargo & Co упали на 3% в пятницу после того, как банк отозвал прогноз по чистым процентным доходам на этот год и сообщил о снижении общей квартальной выручки.

«Если доходная база будет продолжать падать, я боюсь, что некоторые из ваших лояльных акционеров начнут уходить до того, как у вас появится новое руководство», - сказала аналитик Bank of America Эрика Наджарян.

https://www.reuters.com/article/us-wells-fargo-results/wells-fargos-revenue-outlook-spooks-investors-idUSKCN1RO1GE?feedType=RSS&feedName=businessNews&utm_source=feedburner&utm_medium=feed&utm_campaign=Feed%3A+reuters%2FbusinessNews+%28Business+News%29

2. 15.04.2019 Citigroup EPS / Прогноз 1,87 / 1,80 Доход / Прогноз 18,58B / 18,61B

3. 15.04.2019 Goldman Sachs EPS / Прогноз 5,71 / 4,89 Доход / Прогноз 8,81B / 8,93B

4. 16.04.2019 Bank of America EPS / Прогноз 0,70 / 0,66 Доход / Прогноз 23B / 23,2B

Банк Америки увеличил свои резервы на кредитные потери до чуть более 1 млрд. Долл. США, или, если быть точным, 1,013 млрд. Долл. США, по сравнению с более чем 100 млн. Долл. США. годом ранее и Q4. Это был самый высокий показатель резерва по кредитным убыткам за последние 6 лет или 2 квартал 2013 года.

Примечательно и то, что это увеличение произошло, даже несмотря на то, что чистые списания оставались относительно стабильными, а общий объем неработающих кредитов банка сократился на 0,1 млрд. Долл. До 4,9 млрд. Долл. США, «что обусловлено улучшением потребительских показателей».

В связи с этим возникает вопрос: если экономика настолько сильна, а проблемные кредиты банка снижаются, то, что BofA видит в том, чтобы повысить резервы до 6-летнего максимума?

https://www.zerohedge.com/news/2019-04-16/what-bank-america-seeing-credit-loss-provision-spikes-6-year-high

5. 24.04.2019 AT&T EPS / Прогноз 0,86 / 0,86 Доход / Прогноз 44,87B / 45,13B

6. 24.04.2019 Boeing EPS / Прогноз 3,16 / 3,23 Доход / Прогноз 22,92B / 23,05B

7. 24.04.2019 Northrop Grumman EPS / Прогноз 5,06 / 4,59 Доход / Прогноз 8,19B / 8,33B

8. 25.04.2019 3M Company EPS / Прогноз 2,23 / 2,49 Доход / Прогноз 7,86B / 8,03B

Акции упали на 13%.

9. 26.04.2019 Electrolux EPS / Прогноз 0,82 / 0,63 Доход / Прогноз 3,12B / 3,19B

10. 26.04.2019 American Airlines EPS / Прогноз 0,52 / 0,51 Доход / Прогноз 10,58B / 10,61B

11. 26.04.2019 Chevron EPS / Прогноз 1,39 / 1,28 Доход / Прогноз 35,20B / 37,84B

12. 26.04.2019 Deutsche Bank EPS / Прогноз 0,08 / 0,09 Доход / Прогноз 6,35B / 7,14B

13. 26.04.2019 Exxon Mobil EPS / Прогноз 0,55 / 0,72 Доход / Прогноз 63,63M / 62,47B

14. 30.04.2019 Deutsche Lufthansa EPS / Прогноз -0,72 / -0,39 Доход / Прогноз 7,89B / 7,9B

15. 30.04.2019 Google

Google опубликовал один из самых разочаровывающих отчетов о доходах за последние годы, в котором рекламный доход компании вырос всего на 15%, самый медленный рост с 2015 года ...

https://www.zerohedge.com/news/2019-04-30/more-questions-answers-wall-street-stunned-googles-dismal-earnings

Всю трагичность ситуации в мировой экономике демонстрирует отчет Самсунг:

«Москва, 30 апреля - "Вести.Экономика". Прибыль южнокорейского производителя электроники Samsung Electronics Co. рухнула в I квартале на 57% в годовом выражении до 5,04 трлн вон ($4,4 млрд) против 11,69 трлн вон в I квартале 2018 г. из-за снижения мирового спроса на чипы памяти».

2. Китай.

Прошлая статья была посвящена именно Поднебесной, где мы разрешили так называемую «Китайскую головоломку». Прошедшая неделя полностью подтвердила наши выводы:

После вливания ликвидности почти на триллион долларов, масштабных фискальных послаблений главный биржевой индекс Китая, Shanghai Composite, снижался шесть дней подряд! Последний раз такая картина наблюдалась год назад.

Я еще раз возвращу читателя к цитате нашего министра финансов Силуанова, которая, как видится, становится пророческой не только для китайской, но и для всей мировой финансовой системы:

«Стимулирующие мировую экономику меры денежно-кредитной политики и бюджетной политики исчерпаны, считает первый вице-премьер РФ, министр финансов Антон Силуанов.

«Я согласен, что есть риски по мировой экономике, это абсолютно серьезный на самом деле риск. Потому что действительно мерами денежно-кредитного и бюджетного стимулирования - ослабления денежно-кредитной политики, будь то в США, будь то в Европе, они уже не работают», - сказал Силуанов, выступая на Апрельской международной научной конференции по проблемам развития экономики и общества ВШЭ».

3. Франция.

К этому нищеброду мы часто обращаемся, когда рассматриваем тему торговых балансов. Сегодня вышла статистика по сальдо государственного бюджета этого банкрота. С первого взгляда ничего необычного: все те же унылые минусы проедания будущего. Но посмотрите, какова динамика последних трех месяцев: подобное наблюдалось только в мае 2009 года (обозначен на графике красным овалом), когда бушевала предыдущая волна кризиса:

4. Россия.

Но самая показательная стагфляционная новость пришла с просторов нашего любимого Престол-Отечества:

«Компания Utair может прекратить работу из-за долгов. Об этом говорится в примечаниях к консолидированной финансовой отчетности авиаперевозчика, которые содержатся в аудиторском заключении Ernst and Young…

Убытки в авиакомпании объяснили ростом цен на топливо и конкуренцией в доходных тарифах».

Чувствуешь, читатель! Авиакомпаниям приходится снижать тарифы при одновременном удорожании издержек, в частности, авиакеросина. Это же – чистейшие стагфляционные ножницы. Хотел бы напомнить, что прямо перед началом горячей фазы прошлого кризиса в 2007-2008 годах именно авиакомпании начали массово банкротиться из-за улетевшей в небеса цены на нефть.

*****

III. Тупики Грэйт Эгейна.

И опять наш индикатор завопил громкой тревожной сиреной прежде всего Трампо-твиттера, где президент США потребовал немедленно снизить ключевую ставку ФРС на 1%!

«После призыва к QE4 и снижению ставок в начале этого месяца Трамп теперь призывает центральный банк снизить процентные ставки на полный процентный пункт, что приведет к возврату целевой ставки фондов ФРС к 1,25% -1,5%».

И далее, как из пулемета:

....up like a rocket if we did some lowering of rates, like one point, and some quantitative easing. Yes, we are doing very well at 3.2% GDP, but with our wonderfully low inflation, we could be setting major records &, at the same time, make our National Debt start to look small!

.... вверх, как ракета, если мы сделаем некоторые снижения ставок, на один процент, и некоторые количественные смягчения. Да, мы делаем очень хорошо на 3,2 r ВВП, но с нашей удивительно низкой инфляции, мы могли бы устанавливать основные показатели и, в то же время, сделать наш национальный долг начать выглядеть небольшой!

И еще:

China is adding great stimulus to its economy while at the same time keeping interest rates low. Our Federal Reserve has incessantly lifted interest rates, even though inflation is very low, and instituted a very big dose of quantitative tightening. We have the potential to go...

Китай добавляет большой стимул к своей экономии пока в то же самое время держит процентные ставки низко. Наша Федеральная резервная система непрерывно поднимала процентные ставки, даже несмотря на то, что инфляция очень низкая, и ввела очень большую дозу количественного ужесточения. У нас есть потенциал, чтобы пойти...

Не забыл наш твиттерный президент и самую большую боль для американской индустрии – нефть:

«Spoke to Saudi Arabia and others about increasing oil flow. All are in agreement. The California tax on gasoline is causing big problems on pricing for that state. Speak to your Governor about reducing. Economic numbers, 3.2% GDP for what is often worst quarter, looking good!»

Говорил с Саудовской Аравией и другими об увеличении потока нефти. Все согласны. Калифорнийский налог на бензин вызывает большие проблемы на ценообразование для этого государства. Поговорите с вашим губернатором о сокращении. Экономические номера, 3.2 r ВВП за то, что часто худшем квартале, глядя хорошо!

*****

IV. «До побачення!»

В конце прошлого года мной был дан базовый прогноз о том, что новая волна кризиса начнется с Европы и, в частности, с Великобритании. Ранее, в статье:

Острова сырьевых нищебродов и хутора энергетических попрошаек. Обрушение Глобального Паразита. Великий Исход, -

прозвучало то, что ожидает Украину на примере других стран.

Позже я подробно описал грядущие процессы у нашей взбалмошной соседки в статье:

"Сами! Всё - сами!". Или как будет самоуничтожено "украинство"тм.

Предлагаю вспомнить строки из того текста…

Как это будет?

Скоро в Европе начнет бушевать тяжелейший экономический кризис. Это приведет к тому, что и так снижающийся платежеспособный спрос, начнет деградировать с ускорением. Затронет такой процесс и спрос на рабочую силу гастарбайтеров, в том числе и украинских. Проще говоря, миллионы украинцев, которые сейчас моют сортиры, убирают клубнику, выносят утки из-под лежачих больных и выполняющих другую работу, на которую местные не идут, потеряют свои рабочие места и вынуждены будут вернуться на Украину. Это повлечет за собой такие последствия:

1) Резкое ослабление притока валюты из-за рубежа, что отправит гривну для начала к паритету с рублем. Поскольку значимая часть товаров на Украине (в том числе продовольствие, лекарства) - это импорт, уровень жизни у нашей соседки рухнет ниже черты выживаемости для многих.

2) В разы возрастет нагрузка на социальную сферу, что дополнительно подстегнет увеличение дефицита бюджета и инфляцию.

3) Недовольство отсутствием работы и снижением уровня жизни обострит внутриполитическое противостояние.

Тогда на политическом поле Украины сначала вновь оживут идеи, которые высказывались элитами в 2013-2014 годах. Это - прежде всего так называемое "переучреджение Украины", что тогда воспринималось, как спасение от развала, хотя опасность такого, как мы сейчас видим, преувеличивалась. Однако, федерализация уже не пройдет, и разговоры начнутся о некоем подобии конфедерации, где вопросы национальных героев, языка и прочего по большинству будут решать областные центры. Когда процессы конфедерализации как обычно заболтают, а внутриполитическая ситуация накалиться до предела (вплоть до вооруженных конфликтов) решительный бросок к власти осуществят нацисты. Я склоняюсь к тому, что такой путч будет удачен, либо произойдет еще один майданный перехват власти. И тогда наступит вторая часть "украинского балета". Дело в том, что подобный исход будет идти и в соседние страны: Польшу, Словакию, Венгрию, Румынию. По давней традиции в тех государствах установятся жесткие фашистские режимы, для которых будет очень важным иметь конкретного внешнего врага. Одно дело "вечный враг" Россия, на которую можно только тявкать из-под шконки. А нацистская Украина - это просто подарок!

"В Берегово украинцы угнетают наших братьев венгров!"

"Бандеровцы измываются над поляками в Лемберге!"

"Вернем родную румынскую северную Буковину домой!"

По границам Украины запылают военные конфликты, в которых принимать участие многие области юга, востока, севера и центра откажутся:

"Воюйте за своего Шухевича сами! Всё сами!"

В конце этого пути: образование на территории ряда государств:

Новороссия, Малороссия, Слобожанщина, Старая Русь, Княжество Тернопольское и еще нескольких, - слабо связанных друг с другом неким подобием конфедерации... Весь этот короткий исторический процесс станет сопровождаться увеличение мигрантского потока "навсегда" из Украины в Россию! Именно тогда во многих областях начнутся реальные подвижки на улучшение отношений с Россией, а некоторые станут дрейфовать к "референдумам по воссоединению с братской Россией"!

Последнее выделенное предложение лежит в основе той причины, что привела несколько дней назад к подписанию нашим Президентом указа об упрощенном получении гражданства России жителями ДНР и ЛНР. А далее последовали намеки на такое же действо и в отношение всех жителей современной Украины. В этих знаковых событиях я вижу проявление важнейшего индикатора приближения кризисных явлений, в корне которых - надвигающийся на мировую экономику стагфляционный шок.

*****

Выводы и прогнозы:

1. В указанной статье об Украине от меня прозвучал такой призыв…

Читатель! Малоросс, новоросс, слобожанец!

1) Как только ты услышишь о начале жесткого кризиса в Европе, то знай: "близко!"

2) Как увидишь много возвращенцев из Европы домой, знай: "почалося!"

3) При массовом возвращении гастарбайтеров: "Будь готов!"

Как я полагаю, многие из указа Путина об упрощении получения гражданства должны сделать вывод, что: «близко, очень близко!»

Путин, ведь, именно всем украинцам сказал своё: «До побачення!»

И перевод тут таков: "До скорого свидания!"

2. В ближайшие недели негативные процессы в мировой экономике продолжатся.

3. Масштабные монетарные и фискальные меры не привели к остановке сваливания китайской экономики в рецессию. Дрейф в этом направлении не прекратится...

4. Мировой платежеспособный спрос продолжит сжиматься, вызывая негатив прежде всего в высокотехнологичных секторах.

5. Знаковые проблемы у авиакомпаний по всему миру станут усиливаться на фоне удорожания авиакеросина и снижения спроса на перелеты.

Комментарий автора:

Одним из главных последствий надвигающегося кризиса станет антимиграция: массовое возвращение тех, кто покинул свои страны в поисках лучшей доли. Такие процессы в корне изменят то зыбкое равновесие, прежде всего в странах Восточной Европы и бывшего СССР, которое сложилось в последнее десятилетие. В частности, кардинальные изменения ждут Украину. И в основе этих изменений будут лежать мировые стагфляционные процессы...

http://aftershock.su/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба