7 мая 2019 ITI Capital Луцко Искандер

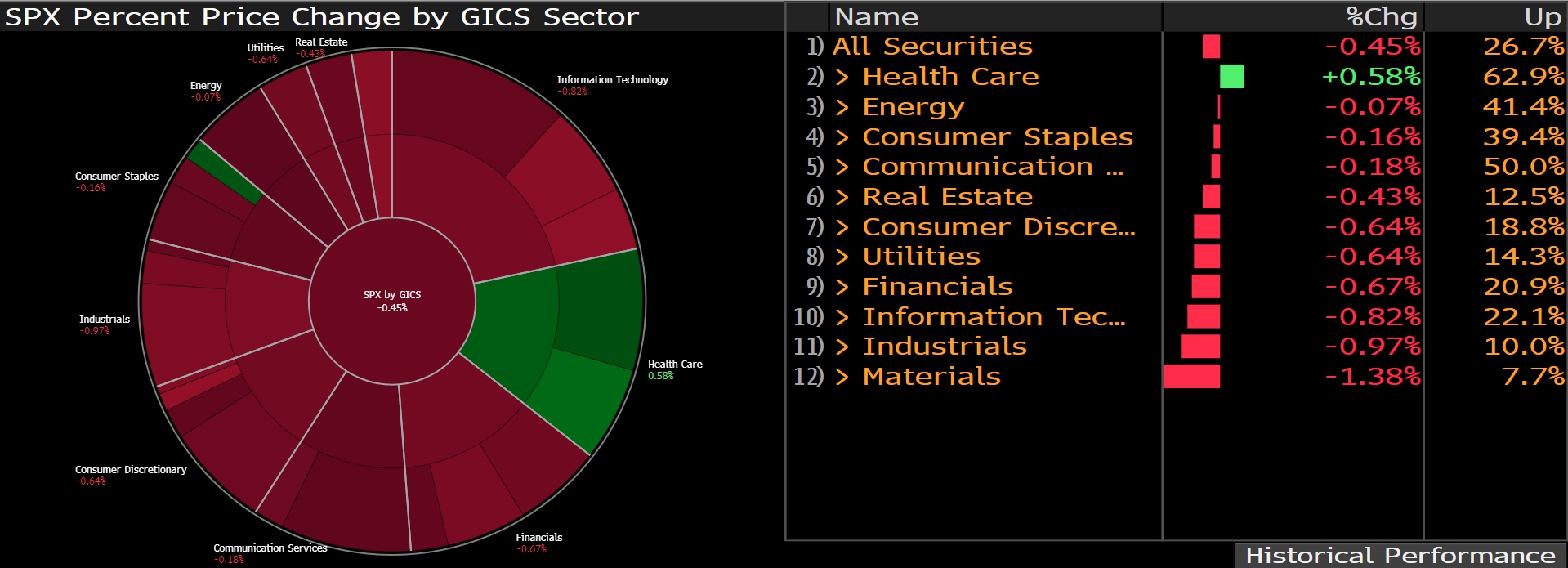

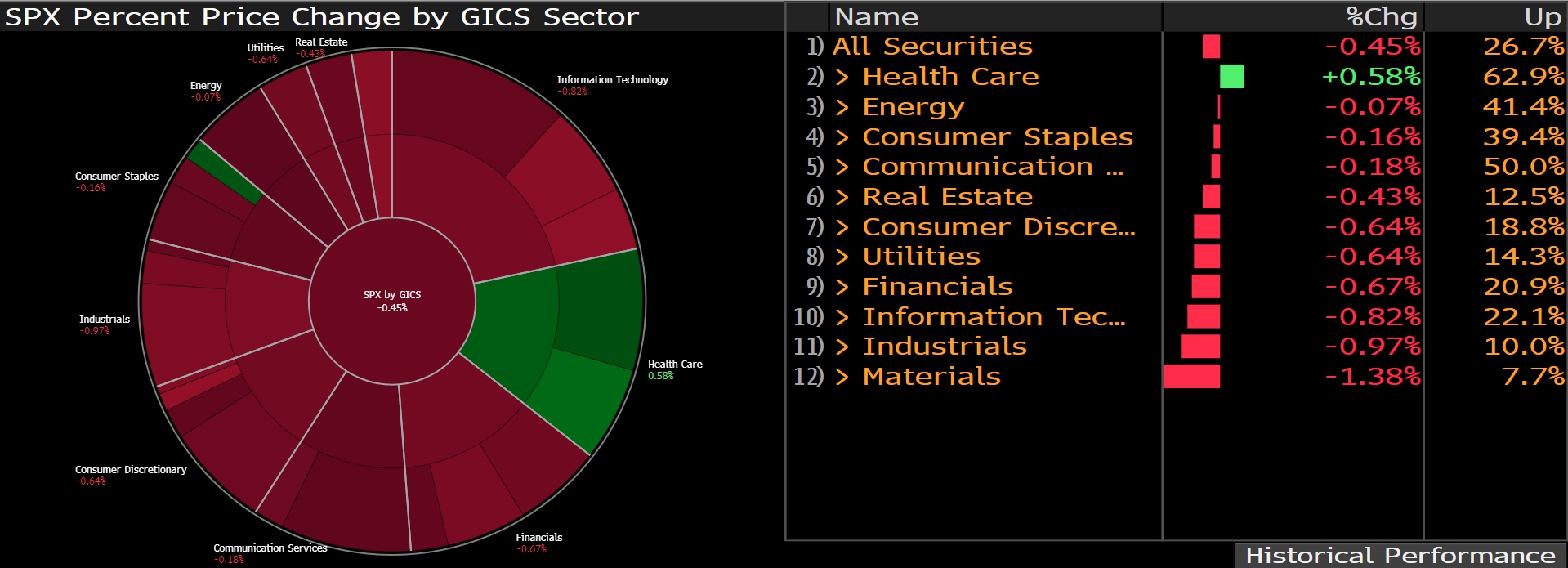

События понедельника, 6 мая, дали хорошую возможность проверить, как действует механизм защитного/контрциклического сектора на падающим рынке. После угроз Дональда Трампа ввести пошлины на китайский импорт, не дожидаясь окончания торговых переговоров, нацеленных на отмену этих пошлин, S&P потерял 0,5%, или $135 млрд (26% капитализации российского рынка).

В то же время сектор медицинских услуг вырос на 0,6%. В частности, вчера прибавили бумаги, которые мы рекомендовали в середине апреля как хедж против майской волатильности: Cigna (+3%), Anthem (+3%), Gilead Sciences (+0,9%).

Во время роста волатильности инвесторы продают переоцененные growth stocks и фундаментально недооцененные value stocks.

Волатильность на рынках будет зависеть от очередного раунда торговых переговоров между США и Китаем, запланированного на 9-10 мая. Если стороны не выйдут на сделку и США повысят пошлины на китайский импорт до 25%, в долгосрочной перспективе это обойдется Китаю в 1% роста ВВП.

Повышение пошлин ударит по американским компаниям потребительского сектора (discretionary) и производителям, большая часть прибыли которых генерируется за рубежом (вне США): Lam Research Corp, Oracle, Illumina Inc, Intel, Amd, Micron.

В меньшей степени это повлияет на американские компании, прибыль которых зависит от внутреннего спроса:Salesforce.Com Inc, T-Mobile Us Inc, Csx Corp, Southwest Airlines Co, Dish Network Corp-A, Incyte Corp, Centurylink Inc Raytheon Company, Rockwell Automation Inc, Cerner Corp, L3 Technologies Inc, Spirit Aerosystems Hold-Cl A.

Срыв переговоров спровоцирует масштабную распродажу азиатских growth stocks, преимущественно IT-компаний, таких как Sony, Samsung, SK Hynix, LG, Tencent, Alibaba и т.д., а также бумаг крупных американских производителей, которые зависят от своих азиатских контрагентов: AMD, Apple, Micron и т.д.

При достижении договоренностей рынок продолжит рост, и в этом случае подорожают growth stocks производителей товаров массового потребления, IT-сектора, промышленного сектора, металлов и полезных ископаемых. Будем держать вас в курсе.

Результаты торгов S&P 500 от 6 мая

В то же время сектор медицинских услуг вырос на 0,6%. В частности, вчера прибавили бумаги, которые мы рекомендовали в середине апреля как хедж против майской волатильности: Cigna (+3%), Anthem (+3%), Gilead Sciences (+0,9%).

Во время роста волатильности инвесторы продают переоцененные growth stocks и фундаментально недооцененные value stocks.

Волатильность на рынках будет зависеть от очередного раунда торговых переговоров между США и Китаем, запланированного на 9-10 мая. Если стороны не выйдут на сделку и США повысят пошлины на китайский импорт до 25%, в долгосрочной перспективе это обойдется Китаю в 1% роста ВВП.

Повышение пошлин ударит по американским компаниям потребительского сектора (discretionary) и производителям, большая часть прибыли которых генерируется за рубежом (вне США): Lam Research Corp, Oracle, Illumina Inc, Intel, Amd, Micron.

В меньшей степени это повлияет на американские компании, прибыль которых зависит от внутреннего спроса:Salesforce.Com Inc, T-Mobile Us Inc, Csx Corp, Southwest Airlines Co, Dish Network Corp-A, Incyte Corp, Centurylink Inc Raytheon Company, Rockwell Automation Inc, Cerner Corp, L3 Technologies Inc, Spirit Aerosystems Hold-Cl A.

Срыв переговоров спровоцирует масштабную распродажу азиатских growth stocks, преимущественно IT-компаний, таких как Sony, Samsung, SK Hynix, LG, Tencent, Alibaba и т.д., а также бумаг крупных американских производителей, которые зависят от своих азиатских контрагентов: AMD, Apple, Micron и т.д.

При достижении договоренностей рынок продолжит рост, и в этом случае подорожают growth stocks производителей товаров массового потребления, IT-сектора, промышленного сектора, металлов и полезных ископаемых. Будем держать вас в курсе.

Результаты торгов S&P 500 от 6 мая

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба