20 июня 2019 ITI Capital

Рынки

Сегодня последний день для покупки акций МРСК Сибири, Башнефти ао, ап, ВТБ ао чтобы получить дивиденды (Т+2). Без дивидендов начинает торговаться Норильский никель. для ММК пройдет отсечка

Дивидендный календарь

Сегодня состоится ГОСА Лукойла

Запасы нефти сократились больше, чем прогнозировал рынок

В среду российские площадки закрылись разнонаправленно. Индекс Мосбиржи потерял 0,09%, РТС прибавил 0,14%.

Рубль укрепился к доллару и евро до 63,78 руб. и 71,58 руб. соответственно.

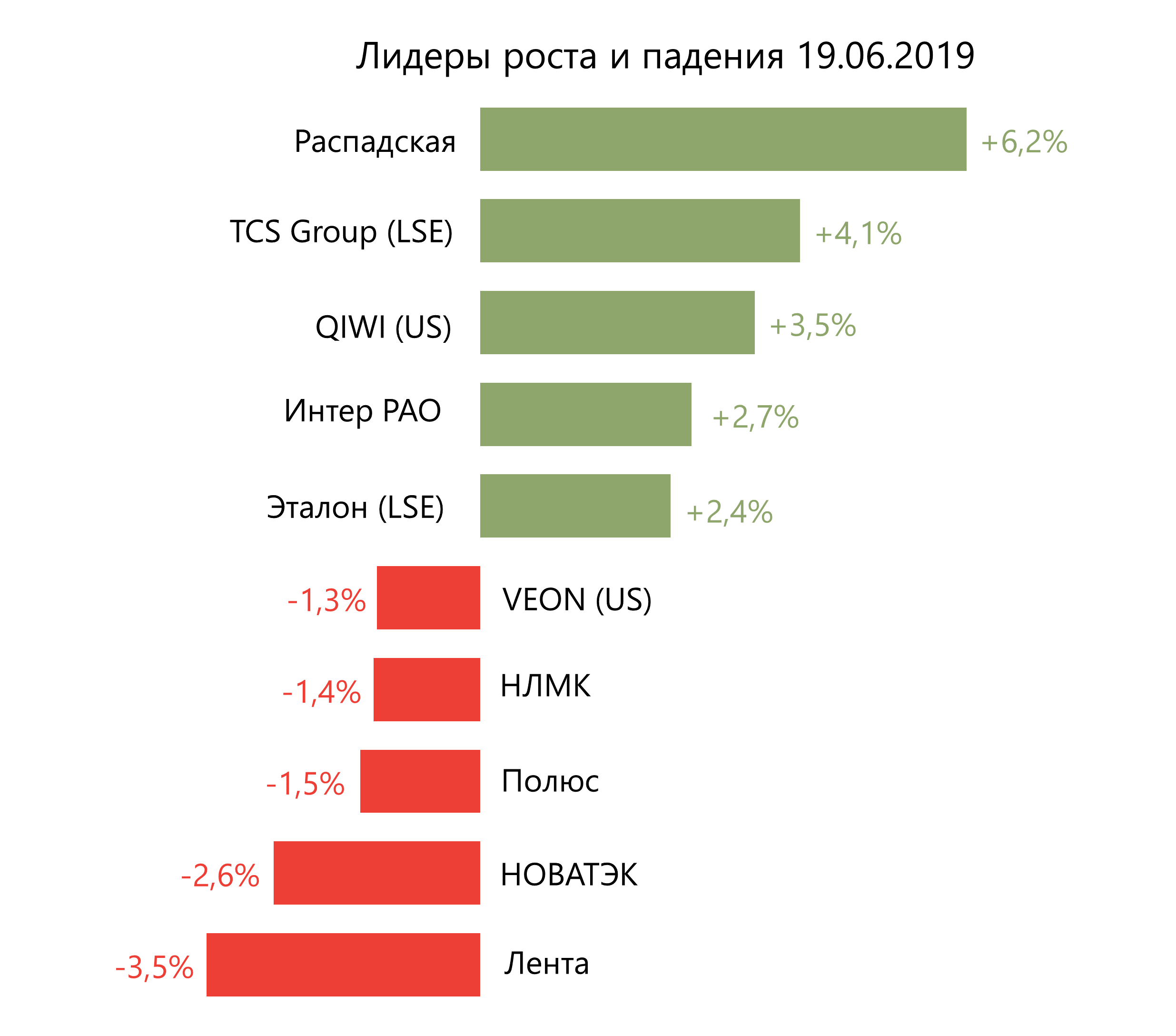

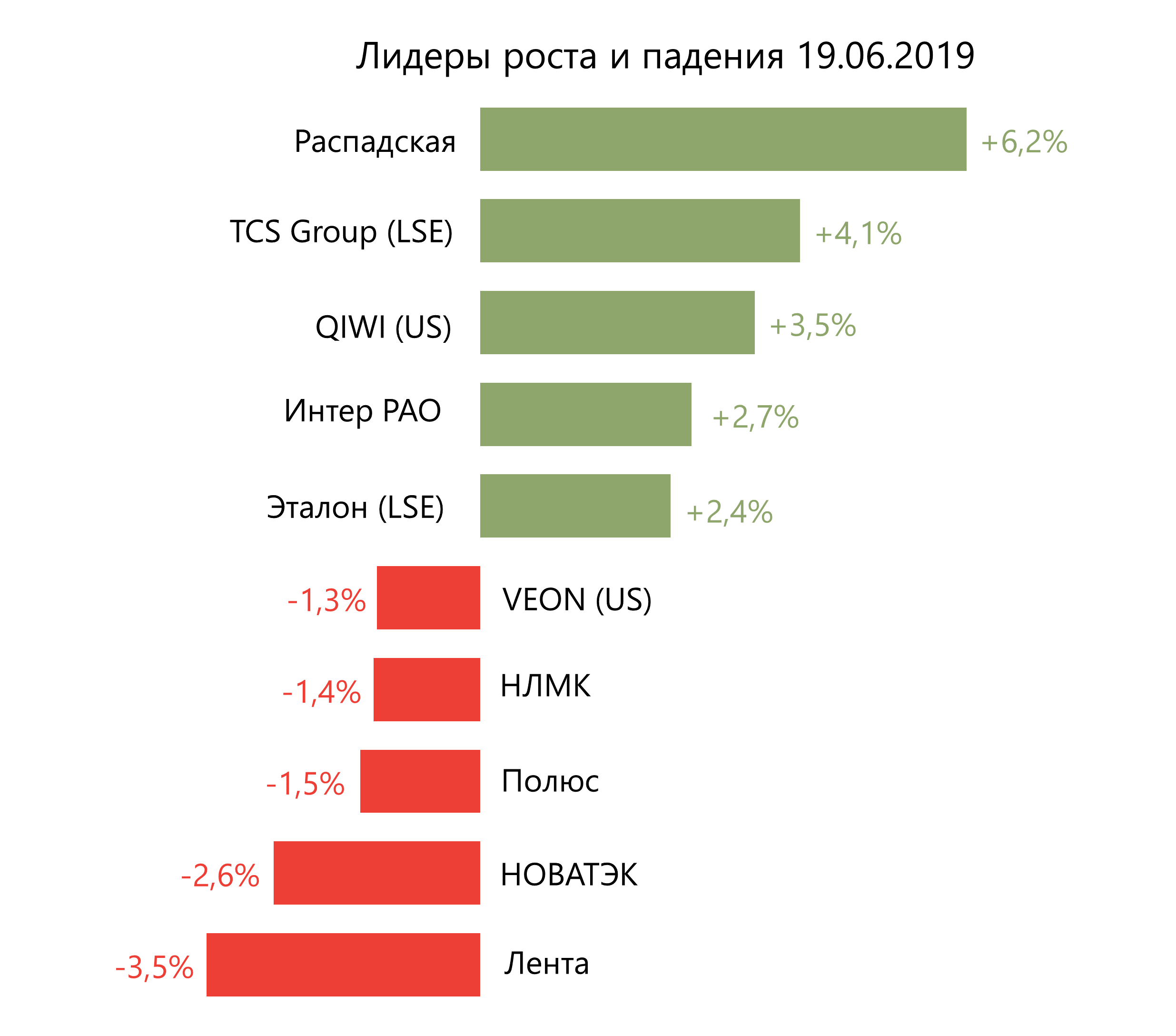

В число лидеров вошли Распадская (+6,2%), TCS Group (+4,1%), Qiwi (+3,5%), Интер РАО (+2,7%), Эталон (+2,4%).

В аутсайдерах оказались Лента (-3,5%), Новатэк (-2,6%), Полюс (-1,5%), НЛМК (-1,4%), Veon (-1,3%).

Brent на утренних торгах в четверг дорожает на 1,34%, до $62,65/барр., на фоне данных EIA о сокращении запасов нефти в США на 3,11 млн барр., до 482,36 млн барр., при прогнозируемом уменьшении на 1,08 млн барр.

Встреча ОПЕК+, которая должна определить политику добычи нефти на 2П19, состоится 1–2 июля.

Американские площадки завершили торги среды в плюсе. Dow Jones прибавил 0,15%, S&P 500 — 0,3%. Федеральная резервная система (ФРС) США по итогам заседания 18–19 июня сохранила базовую ставку в диапазоне 2,25–2,5% годовых. Решение совпало с нашим прогнозом и мнением большинства участников рынка. В выпущенном заявлении отсутствуют слова о «терпеливом» подходе к изменению ставки, которые регулятор использовал раньше.

Впервые более чем за десятилетие ФРС выразила готовность снизить ставку ввиду более «неопределенных» перспектив роста — фактор, повышающий вероятность смягчения политики в том числе и для продления роста.

Инвесторы ожидают снижения ставки в июле и декабре.

Подробнее

Выручка Adobe по МСФО за 1К19 выросла на 25% г/г, до $2,74 млрд, против ожидаемых $2,71 млрд. Чистая прибыль компании уменьшилась почти на 5% г/г, до $632,6 млн. Акции Adobe подорожали на 4,8%.

Азиатские площадки торгуются в плюсе в четверг. Nikkei прибавил 0,69%, Shanghai — 2,58%.

Банк Японии ожидаемо сохранил процентную ставку на отрицательном уровне (-0,1%), регулятор планирует увеличить стимулирование экономики особенно в случае эскалации торговых войн и замедления роста.

Рынки ждут переговоров лидеров США и Китая, которые состоятся на следующей неделе в рамках саммита G-20.

Си Цзиньпин впервые прибыл в КНДР с государственным визитом. Он встретится с Ким Чен Ыном 20 и 21 июня.

Европейские рынки закрылись разнонаправленно. Euro Stoxx 50 прибавил 0,05%.

Потребительские цены в Великобритании в мае выросли на 2% г/г, что совпало с прогнозами Банка Англии.

DXY снизился на 0,21, S&P 500 futures прибавил 0,34%.

Новости

По данным ЦБ России, банковский сектор страны в январе-мае увеличил прибыль на 64,5% г/г, до 867 млрд руб. Рентабельность активов по банковскому сектору за пять месяцев 2019 г. выросла с 1,5%, до 1,9%. Резервы на возможные потери увеличились на 523 млрд руб. (+6,9%). Вклады физических лиц выросли на 2,8% г/г.

По данным РБК, Сбербанк совместно с платформой Shiptor и сетью постаматов PickPoint запустил пилотный проект по доставке посылок, которые можно будет отправить из трех отделений в Москве на Марксистской и Старокачаловской улицах и Петровском бульваре.

Русгидро начала строительство двух Красногорских малых ГЭС на реке Кубань: МГЭС-1 и МГЭС-2. Мощность каждой малой ГЭС составит 24,9 МВт, среднегодовая выработка электроэнергии — 83,8 млн кВт·ч. Ввод гидроэлектростанций в эксплуатацию запланирован на 2021–2022 гг.

МТС и объединённая компания Связной/Евросеть подписали соглашение о партнерстве, в рамках которого в июле 2019 г. компания вновь начнет продажи сим-карт оператора в более чем 5 тыс. салонах Связного и Евросети. Собственная розничная сеть МТС насчитывает более 5,8 тыс. салонов.

По данным Ведомостей, заместитель генерального директора ТМК по управлению эффективностью Игорь Корытько заявил, что ТМК в 2020 г. запустит цифрового двойника компании, который позволит прорабатывать различные сценарии снабжения, производства, продаж, взаимодействия агрегатов и в итоге снизить себестоимость производства на $20–30 (с $981/т).

По данным Ведомостей, Аэроэкспресс и Ситимобил на текущей неделе запустят тестирование услуги мультимодальных перевозок в московские аэропорты. Пилотный проект будет доступен в пределах ТТК. Суть проекта заключается в том, что по единому электронному билету клиенты смогут добраться на такси до Белорусского, Киевского или Павелецкого вокзалов и дальше Аэроэкспрессом до Шереметьево, Внуково, Домодедово или наоборот. Стоимость единого билета составит 700 руб. Цена окажется фиксированной и не будет зависеть от времени суток и загруженности автодорог. В 2018 г. пассажиропоток Аэроэкспресса составил 12,1 млн человек (+3,4%). В 2019 г. компания ожидает рост на 2,5%.

X5 Retail Group заключила соглашение между X5 ОМНИ, Перекрёстком-онлайн и группой Сантэнс для создания и развития маркетплейса на базе онлайн-супермаркета Perekrestok.ru. На последнем появится специальная витрина, apteka.perekrestok.ru, с помощью которой производители фармацевтических препаратов смогут представить свою продукцию и предложить её потребителю напрямую. Покупатели смогут забирать заказы в аптечных пунктах выдачи (АПВЗ). Сейчас компания планирует открыть 1,4 тыс. АПВЗ

Сегодня последний день для покупки акций МРСК Сибири, Башнефти ао, ап, ВТБ ао чтобы получить дивиденды (Т+2). Без дивидендов начинает торговаться Норильский никель. для ММК пройдет отсечка

Дивидендный календарь

Сегодня состоится ГОСА Лукойла

Запасы нефти сократились больше, чем прогнозировал рынок

В среду российские площадки закрылись разнонаправленно. Индекс Мосбиржи потерял 0,09%, РТС прибавил 0,14%.

Рубль укрепился к доллару и евро до 63,78 руб. и 71,58 руб. соответственно.

В число лидеров вошли Распадская (+6,2%), TCS Group (+4,1%), Qiwi (+3,5%), Интер РАО (+2,7%), Эталон (+2,4%).

В аутсайдерах оказались Лента (-3,5%), Новатэк (-2,6%), Полюс (-1,5%), НЛМК (-1,4%), Veon (-1,3%).

Brent на утренних торгах в четверг дорожает на 1,34%, до $62,65/барр., на фоне данных EIA о сокращении запасов нефти в США на 3,11 млн барр., до 482,36 млн барр., при прогнозируемом уменьшении на 1,08 млн барр.

Встреча ОПЕК+, которая должна определить политику добычи нефти на 2П19, состоится 1–2 июля.

Американские площадки завершили торги среды в плюсе. Dow Jones прибавил 0,15%, S&P 500 — 0,3%. Федеральная резервная система (ФРС) США по итогам заседания 18–19 июня сохранила базовую ставку в диапазоне 2,25–2,5% годовых. Решение совпало с нашим прогнозом и мнением большинства участников рынка. В выпущенном заявлении отсутствуют слова о «терпеливом» подходе к изменению ставки, которые регулятор использовал раньше.

Впервые более чем за десятилетие ФРС выразила готовность снизить ставку ввиду более «неопределенных» перспектив роста — фактор, повышающий вероятность смягчения политики в том числе и для продления роста.

Инвесторы ожидают снижения ставки в июле и декабре.

Подробнее

Выручка Adobe по МСФО за 1К19 выросла на 25% г/г, до $2,74 млрд, против ожидаемых $2,71 млрд. Чистая прибыль компании уменьшилась почти на 5% г/г, до $632,6 млн. Акции Adobe подорожали на 4,8%.

Азиатские площадки торгуются в плюсе в четверг. Nikkei прибавил 0,69%, Shanghai — 2,58%.

Банк Японии ожидаемо сохранил процентную ставку на отрицательном уровне (-0,1%), регулятор планирует увеличить стимулирование экономики особенно в случае эскалации торговых войн и замедления роста.

Рынки ждут переговоров лидеров США и Китая, которые состоятся на следующей неделе в рамках саммита G-20.

Си Цзиньпин впервые прибыл в КНДР с государственным визитом. Он встретится с Ким Чен Ыном 20 и 21 июня.

Европейские рынки закрылись разнонаправленно. Euro Stoxx 50 прибавил 0,05%.

Потребительские цены в Великобритании в мае выросли на 2% г/г, что совпало с прогнозами Банка Англии.

DXY снизился на 0,21, S&P 500 futures прибавил 0,34%.

Новости

По данным ЦБ России, банковский сектор страны в январе-мае увеличил прибыль на 64,5% г/г, до 867 млрд руб. Рентабельность активов по банковскому сектору за пять месяцев 2019 г. выросла с 1,5%, до 1,9%. Резервы на возможные потери увеличились на 523 млрд руб. (+6,9%). Вклады физических лиц выросли на 2,8% г/г.

По данным РБК, Сбербанк совместно с платформой Shiptor и сетью постаматов PickPoint запустил пилотный проект по доставке посылок, которые можно будет отправить из трех отделений в Москве на Марксистской и Старокачаловской улицах и Петровском бульваре.

Русгидро начала строительство двух Красногорских малых ГЭС на реке Кубань: МГЭС-1 и МГЭС-2. Мощность каждой малой ГЭС составит 24,9 МВт, среднегодовая выработка электроэнергии — 83,8 млн кВт·ч. Ввод гидроэлектростанций в эксплуатацию запланирован на 2021–2022 гг.

МТС и объединённая компания Связной/Евросеть подписали соглашение о партнерстве, в рамках которого в июле 2019 г. компания вновь начнет продажи сим-карт оператора в более чем 5 тыс. салонах Связного и Евросети. Собственная розничная сеть МТС насчитывает более 5,8 тыс. салонов.

По данным Ведомостей, заместитель генерального директора ТМК по управлению эффективностью Игорь Корытько заявил, что ТМК в 2020 г. запустит цифрового двойника компании, который позволит прорабатывать различные сценарии снабжения, производства, продаж, взаимодействия агрегатов и в итоге снизить себестоимость производства на $20–30 (с $981/т).

По данным Ведомостей, Аэроэкспресс и Ситимобил на текущей неделе запустят тестирование услуги мультимодальных перевозок в московские аэропорты. Пилотный проект будет доступен в пределах ТТК. Суть проекта заключается в том, что по единому электронному билету клиенты смогут добраться на такси до Белорусского, Киевского или Павелецкого вокзалов и дальше Аэроэкспрессом до Шереметьево, Внуково, Домодедово или наоборот. Стоимость единого билета составит 700 руб. Цена окажется фиксированной и не будет зависеть от времени суток и загруженности автодорог. В 2018 г. пассажиропоток Аэроэкспресса составил 12,1 млн человек (+3,4%). В 2019 г. компания ожидает рост на 2,5%.

X5 Retail Group заключила соглашение между X5 ОМНИ, Перекрёстком-онлайн и группой Сантэнс для создания и развития маркетплейса на базе онлайн-супермаркета Perekrestok.ru. На последнем появится специальная витрина, apteka.perekrestok.ru, с помощью которой производители фармацевтических препаратов смогут представить свою продукцию и предложить её потребителю напрямую. Покупатели смогут забирать заказы в аптечных пунктах выдачи (АПВЗ). Сейчас компания планирует открыть 1,4 тыс. АПВЗ

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба