8 июля 2019 LiteForex Демиденко Дмитрий

Не откажется ли ФРС от идеи снижения ставки после сильной статистики по рынку труда США?

Фактические данные сделали рыночные ожидания посмешищем. Занятость вне сельскохозяйственного сектора США в июне выросла на 224 тыс, превзойдя даже самый смелый прогноз в +217 тыс среди 105 экспертов Reuters. Уход безработицы (3,7%) от полувекового минимума (3,5%) был обусловлен тем обстоятельством, что все большее число американцев ищут работу, а более медленный, чем ожидалось, прирост средней заработной платы, лишь на несколько минут задержал «медведей» по EUR/USD. В последнее время ФРС не акцентирует внимания на инфляцию. Если доходы и расходы потребителей расширяются твердыми темпами, фондовые индексы комфортно себя чувствуют на исторических максимумах, потребительское доверие и рынок труда сильны, зачем снижать ставку по федеральным фондам? С другой стороны, Федрезерв в последнее время не ставил в зависимость принятие решений от конъюнктуры рынка труда. Да, экономика США проявила устойчивость к внешним рискам, но последние никуда не исчезли. Протекционизм шагает по миру, глобальная экономика замедляется, и Штаты не остаются в стороне. Понижение ставки в июле все еще возможно как превентивная мера. Bloomberg Economics считает, что ФРС пойдет на монетарную экспансию с целью воздействия на кривую доходности. Credit Suisse и Goldman Sachs утверждают, что центробанк не захочет рисковать, ведь его пассивность может спровоцировать серьезный обвал на рынке акций.

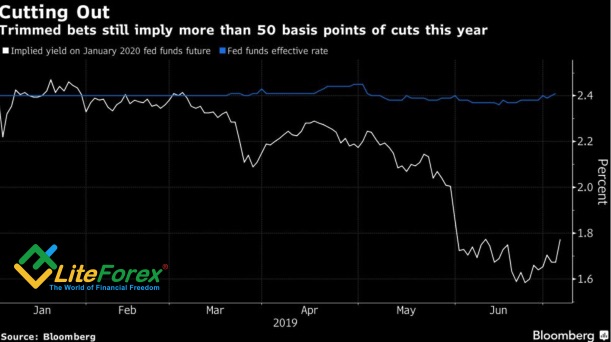

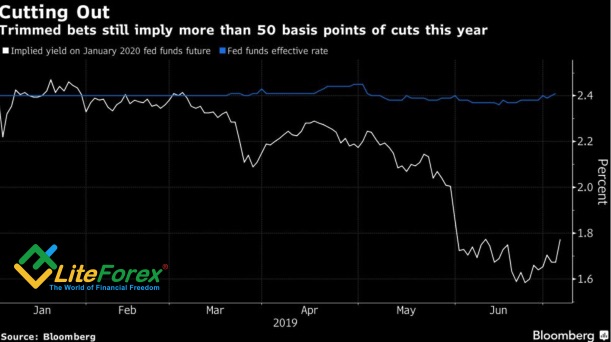

Динамика эффективной ставки ФРС

Источник: Bloomberg.

Деривативы CME по-прежнему ожидают ослабления денежно-кредитной политики на ближайшей встрече FOMC, хотя и уменьшили шансы снижения ставки на 50 б.п с 40% до 8%. Goldman Sachs оценивает вероятность превентивной и агрессивной монетарной экспансии в июле в 60% и в 15%.

Инвесторы ждут пояснений от Джерома Пауэлла в ходе его выступления перед Конгрессом и от проколола июньского заседания FOMC. Неопределенность усиливается в связи с непрекращающейся критикой ФРС со стороны Дональда Трампа. После релиза данных по рынку труда США президент в очередной раз заявил, что если бы не Федрезерв, который не знает, что творит, американская экономика напоминала бы ракету. Самой главной проблемой Америки являются не конкуренты, а центробанк, который повышал ставки слишком рано и слишком часто. Ситуация еще больше накалилась, как только стало известно, что Реджеп Эрдоган отправил в отставку главу Банка Турции.

Принимать решения под политическим давлением архисложно. От желания пойти против воли президента и защитить независимость регулятора никуда не деться, однако опасения по поводу реакции финансовых рынков могут вынудить ФРС снизить ставку. Еще свежи в памяти события декабря, когда заявление Джерома Пауэлла о том, что уровень нейтральной ставки еще далек, спровоцировало обвал S&P 500. На эту тему хорошо высказался глава Банка Франции Франсуа Вилларуа де Гало. По его мнению, ЕЦБ зависит не от рынков и не от рыночного спроса, а от данных. К счастью, Европейский центробанк не находится под таким давлением как ФРС. На мой взгляд, дальнейшая динамика EUR/USD будет зависеть от способности «быков» удержать котировки выше 1,12-1,1225.

Фактические данные сделали рыночные ожидания посмешищем. Занятость вне сельскохозяйственного сектора США в июне выросла на 224 тыс, превзойдя даже самый смелый прогноз в +217 тыс среди 105 экспертов Reuters. Уход безработицы (3,7%) от полувекового минимума (3,5%) был обусловлен тем обстоятельством, что все большее число американцев ищут работу, а более медленный, чем ожидалось, прирост средней заработной платы, лишь на несколько минут задержал «медведей» по EUR/USD. В последнее время ФРС не акцентирует внимания на инфляцию. Если доходы и расходы потребителей расширяются твердыми темпами, фондовые индексы комфортно себя чувствуют на исторических максимумах, потребительское доверие и рынок труда сильны, зачем снижать ставку по федеральным фондам? С другой стороны, Федрезерв в последнее время не ставил в зависимость принятие решений от конъюнктуры рынка труда. Да, экономика США проявила устойчивость к внешним рискам, но последние никуда не исчезли. Протекционизм шагает по миру, глобальная экономика замедляется, и Штаты не остаются в стороне. Понижение ставки в июле все еще возможно как превентивная мера. Bloomberg Economics считает, что ФРС пойдет на монетарную экспансию с целью воздействия на кривую доходности. Credit Suisse и Goldman Sachs утверждают, что центробанк не захочет рисковать, ведь его пассивность может спровоцировать серьезный обвал на рынке акций.

Динамика эффективной ставки ФРС

Источник: Bloomberg.

Деривативы CME по-прежнему ожидают ослабления денежно-кредитной политики на ближайшей встрече FOMC, хотя и уменьшили шансы снижения ставки на 50 б.п с 40% до 8%. Goldman Sachs оценивает вероятность превентивной и агрессивной монетарной экспансии в июле в 60% и в 15%.

Инвесторы ждут пояснений от Джерома Пауэлла в ходе его выступления перед Конгрессом и от проколола июньского заседания FOMC. Неопределенность усиливается в связи с непрекращающейся критикой ФРС со стороны Дональда Трампа. После релиза данных по рынку труда США президент в очередной раз заявил, что если бы не Федрезерв, который не знает, что творит, американская экономика напоминала бы ракету. Самой главной проблемой Америки являются не конкуренты, а центробанк, который повышал ставки слишком рано и слишком часто. Ситуация еще больше накалилась, как только стало известно, что Реджеп Эрдоган отправил в отставку главу Банка Турции.

Принимать решения под политическим давлением архисложно. От желания пойти против воли президента и защитить независимость регулятора никуда не деться, однако опасения по поводу реакции финансовых рынков могут вынудить ФРС снизить ставку. Еще свежи в памяти события декабря, когда заявление Джерома Пауэлла о том, что уровень нейтральной ставки еще далек, спровоцировало обвал S&P 500. На эту тему хорошо высказался глава Банка Франции Франсуа Вилларуа де Гало. По его мнению, ЕЦБ зависит не от рынков и не от рыночного спроса, а от данных. К счастью, Европейский центробанк не находится под таким давлением как ФРС. На мой взгляд, дальнейшая динамика EUR/USD будет зависеть от способности «быков» удержать котировки выше 1,12-1,1225.

/templates/new/dleimages/no_icon.gif

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба