9 сентября 2019 ITI Capital Луцко Искандер

Вашему вниманию предлагаются долларовые выпуски еврооблигаций российских компаний, последовавшие за небольшим перерывом. Всего корпоративный объем размещений с начала года составил $13,15 млрд, из которых на суверенные еврооблигации пришлись $6,5 млрд, на финансовые компании — $1,1 млрд, на остальные корпоративные выпуски — $5,5 млрд.

Объем размещений евробондов России, $ млн

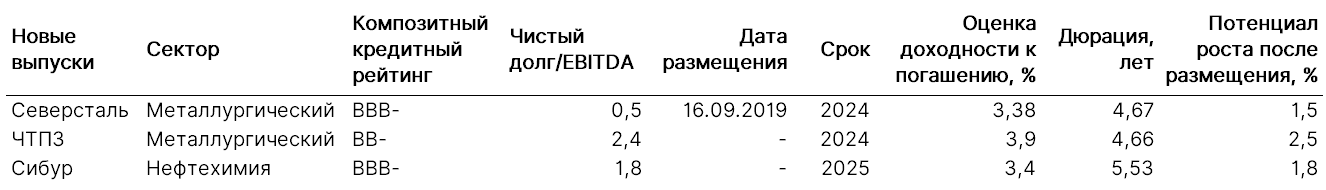

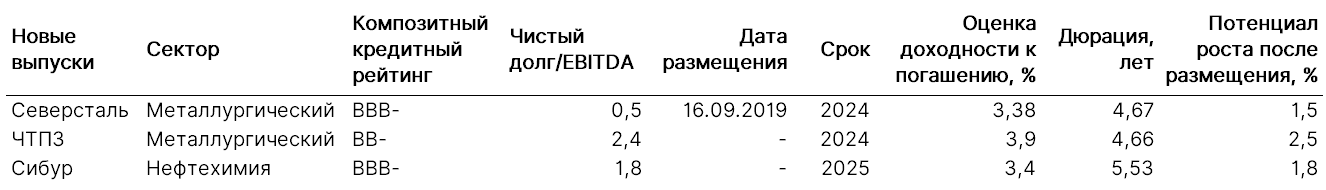

В сентябре о новых размещениях объявили три компании — Северсталь, Челябинск и Сибур.

Справедливый уровень доходности к погашению Северстали 3–3,1% — чуть выше НЛМК, крупнейшего производителя стали в России, у которого показатель чистый долг/EBITDA немногим меньше, чем у Северстали.

Мы хотели бы выделить ЧТПЗ, который выглядит наиболее привлекательно, исходя из нашей оценки предполагаемой доходности к погашению.

Мы считаем, что ЧТПЗ предложит наибольшую премию ввиду двух факторов: у компании самый низкий рейтинг в тройке, ее размещение в валюте дебютное — основной долг компании выражен в рублях.

Источник: ITI Capital, Bloomberg

Средняя премия на первичном рынке

Источник: ITI Capital, Bond Radar

Кривая доходности российских корпоративных облигаций

Северсталь

Вертикально интегрированная горнодобывающая и металлургическая компания, основные активы находятся в России. Объем производства в 2018 г. — 12 млн т стали

У компании устойчивая бизнес-модель благодаря обеспеченности собственным сырьем, самой высокой среди российских металлургов доле продукции с высокой добавленной стоимостью и низкой себестоимости, что обеспечивает самую высокую EBITDA маржу в мировой металлургической отрасли (>30%). В 2018 г. Северсталь увеличила выручку до $8,6 млрд (+9,3% г/г), EBITDA — до $3,1 млрд (+21,9% г/г), чистую прибыль — до $2,05 млрд (+51% г/г)

Взвешенный подход к инвестициям и привлечение заимствований на выгодных рыночных условиях позволяют компании поддерживать низкий чистый долг/EBITDA: 0,5х на 30.06.2019

Стратегия Северстали предполагает рост EBITDA на 10–15% ежегодно в ближайшие пять лет за счет оптимального клиентского опыта, новых источников дохода и удержании себестоимости ниже, чем у конкурентов

ЧТПЗ

Один из крупнейших российских производителей трубной продукции с долей рынка 17%, входит в топ-10 мировых трубных компаний. Группа ЧТПЗ объединяет предприятия и компании черной металлургии, производства магистрального оборудования и нефтесервиса. Компания предлагает комплексные решения предприятиям топливно-энергетического комплекса. Среди сильных сторон бизнеса — значительная доля продукции с высокой добавленной стоимостью и долгосрочные отношения с ключевыми потребителями. Компания также придерживается взвешенной инвестиционной политики и реализует программу операционных улучшений. В 2019 г. ЧТПЗ увеличил свой портфель заказов, заключив контракты на поставку труб для строительства газопроводов в Казахстане и Туркменистане

В 2018 г. компания улучшила финансовые показатели и снизила долговую нагрузку. Выручка группы достигла 178,8 млрд руб. (+13% г/г), EBITDA маржа увеличилась до 15,8% (2017: 14,9%), чистая прибыль — до 178,8 млрд руб. (+13% г/г). Чистый долг/EBITDA снизился до 2,4х по сравнению с 2,9х годом ранее и сохраняется на стабильном уровне по итогам 1 полугодия 2019 г.

В ноябре 2018 г. Fitch Ratings подтвердило долгосрочный международный рейтинг ЧТПЗ на уровне BB-, прогноз по рейтингу повышен до «стабильного» (ранее — «негативный») в связи со снижением долговой нагрузки компании, а также c устойчивым спросом на трубную продукцию на горизонте нескольких лет

Сибур

Крупнейший российский нефтехимический холдинг, который производит широкий спектр продукции (полипропилен, полиэтилен, синтетические каучуки, пенополистирол и прочие пластики, топливные продукты). Группа обеспечена преимущественно собственным сырьем, производимым сегментом газопереработки на основе закупаемых у нефтегазовых компаний побочных продуктов добычи нефти и газа. Клиенты Сибура — компании химической отрасли, FMCG, автомобильной индустрии, строительного, энергетического и других секторов в 80 странах по всему миру

Основные акционеры Сибура — Леонид Михельсон (48,5%), Геннадий Тимченко (17%), Sinopec и Фонд Шелкового пути (по 10%), а также действующий и бывший менеджмент компании

Выручка за 2018 г. достигла 589 млрд руб. ($9,1 млрд), среднегодовой рост составлял 14% за последние три года. EBITDA маржа в 2015–18 гг. стабильно находилась в диапазоне 34–36%. Чистый долг/EBITDA составил 1,8x на конец июня 2019 г.

Проект ЗапСибнефтехим (готовность 95%) мощностью 2 млн т полиолефинов в год утроит мощности Сибура по производству полиэтилена и полипропилена. Компания планирует провести IPO после запуска проекта в 2020 г., стоимость компании предварительно оценивалась в диапазоне $20–26 млрд

Объем размещений евробондов России, $ млн

В сентябре о новых размещениях объявили три компании — Северсталь, Челябинск и Сибур.

Справедливый уровень доходности к погашению Северстали 3–3,1% — чуть выше НЛМК, крупнейшего производителя стали в России, у которого показатель чистый долг/EBITDA немногим меньше, чем у Северстали.

Мы хотели бы выделить ЧТПЗ, который выглядит наиболее привлекательно, исходя из нашей оценки предполагаемой доходности к погашению.

Мы считаем, что ЧТПЗ предложит наибольшую премию ввиду двух факторов: у компании самый низкий рейтинг в тройке, ее размещение в валюте дебютное — основной долг компании выражен в рублях.

Источник: ITI Capital, Bloomberg

Средняя премия на первичном рынке

Источник: ITI Capital, Bond Radar

Кривая доходности российских корпоративных облигаций

Северсталь

Вертикально интегрированная горнодобывающая и металлургическая компания, основные активы находятся в России. Объем производства в 2018 г. — 12 млн т стали

У компании устойчивая бизнес-модель благодаря обеспеченности собственным сырьем, самой высокой среди российских металлургов доле продукции с высокой добавленной стоимостью и низкой себестоимости, что обеспечивает самую высокую EBITDA маржу в мировой металлургической отрасли (>30%). В 2018 г. Северсталь увеличила выручку до $8,6 млрд (+9,3% г/г), EBITDA — до $3,1 млрд (+21,9% г/г), чистую прибыль — до $2,05 млрд (+51% г/г)

Взвешенный подход к инвестициям и привлечение заимствований на выгодных рыночных условиях позволяют компании поддерживать низкий чистый долг/EBITDA: 0,5х на 30.06.2019

Стратегия Северстали предполагает рост EBITDA на 10–15% ежегодно в ближайшие пять лет за счет оптимального клиентского опыта, новых источников дохода и удержании себестоимости ниже, чем у конкурентов

ЧТПЗ

Один из крупнейших российских производителей трубной продукции с долей рынка 17%, входит в топ-10 мировых трубных компаний. Группа ЧТПЗ объединяет предприятия и компании черной металлургии, производства магистрального оборудования и нефтесервиса. Компания предлагает комплексные решения предприятиям топливно-энергетического комплекса. Среди сильных сторон бизнеса — значительная доля продукции с высокой добавленной стоимостью и долгосрочные отношения с ключевыми потребителями. Компания также придерживается взвешенной инвестиционной политики и реализует программу операционных улучшений. В 2019 г. ЧТПЗ увеличил свой портфель заказов, заключив контракты на поставку труб для строительства газопроводов в Казахстане и Туркменистане

В 2018 г. компания улучшила финансовые показатели и снизила долговую нагрузку. Выручка группы достигла 178,8 млрд руб. (+13% г/г), EBITDA маржа увеличилась до 15,8% (2017: 14,9%), чистая прибыль — до 178,8 млрд руб. (+13% г/г). Чистый долг/EBITDA снизился до 2,4х по сравнению с 2,9х годом ранее и сохраняется на стабильном уровне по итогам 1 полугодия 2019 г.

В ноябре 2018 г. Fitch Ratings подтвердило долгосрочный международный рейтинг ЧТПЗ на уровне BB-, прогноз по рейтингу повышен до «стабильного» (ранее — «негативный») в связи со снижением долговой нагрузки компании, а также c устойчивым спросом на трубную продукцию на горизонте нескольких лет

Сибур

Крупнейший российский нефтехимический холдинг, который производит широкий спектр продукции (полипропилен, полиэтилен, синтетические каучуки, пенополистирол и прочие пластики, топливные продукты). Группа обеспечена преимущественно собственным сырьем, производимым сегментом газопереработки на основе закупаемых у нефтегазовых компаний побочных продуктов добычи нефти и газа. Клиенты Сибура — компании химической отрасли, FMCG, автомобильной индустрии, строительного, энергетического и других секторов в 80 странах по всему миру

Основные акционеры Сибура — Леонид Михельсон (48,5%), Геннадий Тимченко (17%), Sinopec и Фонд Шелкового пути (по 10%), а также действующий и бывший менеджмент компании

Выручка за 2018 г. достигла 589 млрд руб. ($9,1 млрд), среднегодовой рост составлял 14% за последние три года. EBITDA маржа в 2015–18 гг. стабильно находилась в диапазоне 34–36%. Чистый долг/EBITDA составил 1,8x на конец июня 2019 г.

Проект ЗапСибнефтехим (готовность 95%) мощностью 2 млн т полиолефинов в год утроит мощности Сибура по производству полиэтилена и полипропилена. Компания планирует провести IPO после запуска проекта в 2020 г., стоимость компании предварительно оценивалась в диапазоне $20–26 млрд

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба