13 сентября 2019 goldenfront.ru

Почти все экономисты и большая часть публики ошибочно считают, что центральные банки, в сущности, неуничтожимы. И большинство не понимает, что центральные банки отличаются от обычных коммерческих банков лишь в двух отношениях: способностью получать доход с сеньоража и искажать правила учета.

При текущем уровне пассивов, накопленных центральными банками, этого может быть недостаточно. Мы можем быть близки к концу эры центральных банков.

Доходная структура центрального банка

Центральные банки получают сеньораж с разности между издержками на «печатание» законного платежного средства (денежной базы) и его номинальной стоимостью. На упрощенном балансе центрального банка деньги отображаются в части пассивов вместе с банковским счетом правительства (внутренние пассивы), резервами коммерческих банков и чистым капиталом. Чистый капитал включает капитал центрального банка с поправкой на изменения обменных курсов и инвестиций. Активы центрального банка включают ценные бумаги, валютные резервы (чистые иностранные активы) и ссуды (коммерческим банкам).

Таким образом, когда центральный банк покупает активы, такие как правительственные облигации, он просто либо создает деньги напрямую, либо дебетует резервы коммерческих банков для сохранения баланса. В программах количественного смягчения (см. Q-Review 1/2018) использовался последний вариант. Центральный банк получает доход в виде процентов с этих резервов. Если пассивы содержат требуемые резервы и валюту, то центральный банк имеет финансирование с нулевыми издержками. Если пассивы содержат избыточные резервы и/или внутренние обязательства, то центральный банк должен выплачивать проценты.

Убытки центрального банка

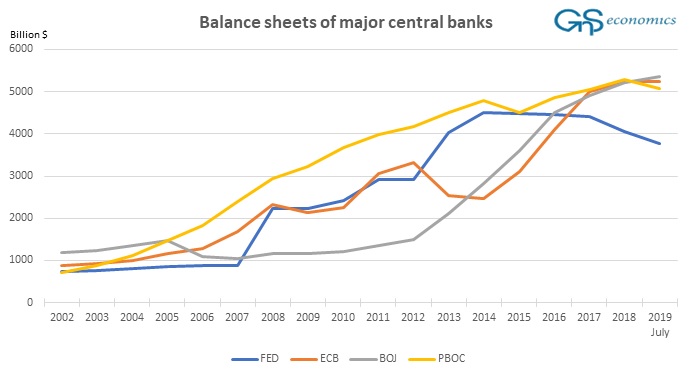

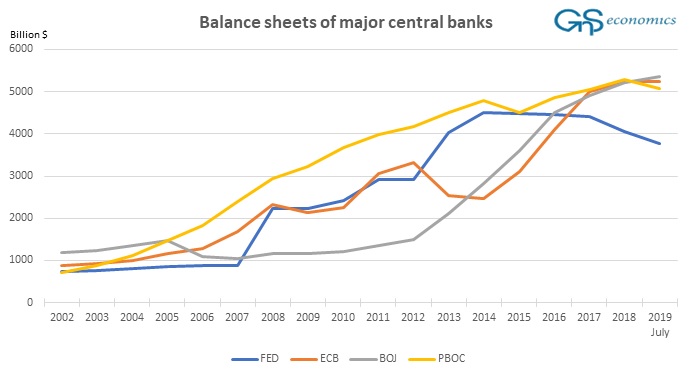

Естественно, центральный банк также может нести убытки. Стоимость иностранных и национальных активов играет существенную роль в доходном потоке центрального банка. Обычно убытки проистекают из процентных обязательств, дотационных выплат, различных практик с обменным курсом, «гарантийных» схем и неблагоприятных изменений в стоимости чистого капитала. С появлением программ количественного смягчения центральные банки сделались уязвимыми преимущественно к последним (см. рисунок).

Балансы Банка Японии (БЯ), Европейского центрального банка (ЕЦБ), Федеральной резервной системы (ФРС) и Народного банка Китая (НБК). Источники: GnS Economics, БЯ, ЕЦБ, ФРС, НБК

Балансы крупнейших центральных банков

млрд $

ФРС; ЕЦБ; БЯ; НБК

Когда центральный банк несет убытки, превышающие поток чистого процентного дохода (валовой процентный доход минус издержки) и сеньоража, он начинает растрачивать свой капитал. Таким образом, центральный банк следует нормальной учетной практике. Но, поскольку центральный банк контролирует денежную базу, он может создать спрос на свои пассивы (валюту), покупая правительственные ценные бумаги, и получить сеньораж.

Таково ключевое отличие центрального банка от коммерческого. Центральный банк может заявлять о своей платежеспособности исходя из будущего потока дохода с сеньоража даже при отрицательном чистом капитале.

Но покрытие больших убытков за счет сеньоража приведет к большому росту денежной базы и, следовательно, к очень высокой инфляции (см. исторические примеры в Q-Review 2/2019). Так что центральный банк технически может покрыть любые убытки, но это может быть достигнуто только посредством очень высокой инфляции и в итоге уничтожит денежную систему.

Центральный банк и отрицательный чистый капитал

Если, как вариант, центральный банк продолжит работать с отрицательным чистым капиталом и/или не признавая свои убытки, то он нарушит собственное денежное управление (определение процентных ставок) и в итоге подвергнет риску свою независимость и кредит доверия. А это в том числе означает, что участники финансовых рынков не смогут быть уверенными, проводит ли центральный банк денежную политику в соответствии со своими функциями или в попытке покрыть убытки.

Когда доверие центральному банку подточено, он теряет всякий имевшийся у него контроль над рынками, а затем и над экономикой. Центральный банк, работающий с отрицательным чистым капиталом, – это также признак того, что в экономике не всё хорошо. Волатильность растет, и в итоге вероятна паника, особенно если рынки активов переоценены.

Поэтому у всех крупнейших современных центральных банков есть правила, касающиеся рекапитализации. Однако рекапитализация – это политическое решение, имеющее собственные риски и ограничения. Например, если убытки очень большие, правительство вряд ли захочет их покрывать из-за вероятности политических последствий. Оно может позволить центральному банку рухнуть и начать выпускать валюту самостоятельно или создать новый банк.

Таким образом, рекапитализация центрального банка не может считаться «автоматической», хотя случаи, когда рекапитализация не предпринимается, вероятно, требуют исключительных обстоятельств, таких как очень большие убытки, публичный гнев в отношении центральных банков и политические последствия, возможные из-за такого недовольства.

Крахи центральных банков

Истории известно несколько примеров технических банкротств центральных банков. Резервный банк Зимбабве достиг неплатежеспособности в начале 2010 г. из-за гиперинфляции и накопившихся иностранных обязательств. Национальный банк Таджикистана стал неплатежеспособным в конце 2007 г. из-за внешнего долга.

В обоих случаях пассивы центральных банков превышали их активы и существовала потребность в рекапитализации. Данные примеры и процесс банкротства центральных банков подробно описаны в превосходной статье В. Бёйтера (W. Buiter). Теперь, при чрезмерно раздутых балансах, убытки центральных банков практически гарантированы.

Центральные банки могут «исчезнуть»

Люди склонны забывать, что центральные банки, в сравнении с экономикой, – это относительно недавнее изобретение. Они взяли на себя текущую роль определяющих процентные ставки только в 1920-х и стали стражами инфляции в 1980-х. В 2010-х они стали невольными разрушителями механизма ценообразования на рынках капитала. Их эволюционный путь кажется ясным: они пагубно сказываются на экономике в целом.

В случае рецессии единственный остающийся им вариант стимулирования – это та или иная форма монетизации долга в духе «современной денежной теории». В случае реализации это будет сигнализировать о конце денежной системы какой мы ее знаем и также будет гарантировать конец гегемонии центральных банков из-за последующего инфляционного кризиса.

Именно поэтому не стоит удивляться, если после грядущего кризиса центральных банков больше не будет. Их тлетворные программы покупки активов и отрицательные ставки сделали их политически уязвимыми к любому большому шоку, такому как обвал рынков активов или глобальная рецессия. Предприятие монетизации долга решит их судьбу.

Как бы то ни было, политическая расплата за годы безрассудной политики центральных банков быстро приближается, и они могут не пережить то, что грядет.

При текущем уровне пассивов, накопленных центральными банками, этого может быть недостаточно. Мы можем быть близки к концу эры центральных банков.

Доходная структура центрального банка

Центральные банки получают сеньораж с разности между издержками на «печатание» законного платежного средства (денежной базы) и его номинальной стоимостью. На упрощенном балансе центрального банка деньги отображаются в части пассивов вместе с банковским счетом правительства (внутренние пассивы), резервами коммерческих банков и чистым капиталом. Чистый капитал включает капитал центрального банка с поправкой на изменения обменных курсов и инвестиций. Активы центрального банка включают ценные бумаги, валютные резервы (чистые иностранные активы) и ссуды (коммерческим банкам).

Таким образом, когда центральный банк покупает активы, такие как правительственные облигации, он просто либо создает деньги напрямую, либо дебетует резервы коммерческих банков для сохранения баланса. В программах количественного смягчения (см. Q-Review 1/2018) использовался последний вариант. Центральный банк получает доход в виде процентов с этих резервов. Если пассивы содержат требуемые резервы и валюту, то центральный банк имеет финансирование с нулевыми издержками. Если пассивы содержат избыточные резервы и/или внутренние обязательства, то центральный банк должен выплачивать проценты.

Убытки центрального банка

Естественно, центральный банк также может нести убытки. Стоимость иностранных и национальных активов играет существенную роль в доходном потоке центрального банка. Обычно убытки проистекают из процентных обязательств, дотационных выплат, различных практик с обменным курсом, «гарантийных» схем и неблагоприятных изменений в стоимости чистого капитала. С появлением программ количественного смягчения центральные банки сделались уязвимыми преимущественно к последним (см. рисунок).

Балансы Банка Японии (БЯ), Европейского центрального банка (ЕЦБ), Федеральной резервной системы (ФРС) и Народного банка Китая (НБК). Источники: GnS Economics, БЯ, ЕЦБ, ФРС, НБК

Балансы крупнейших центральных банков

млрд $

ФРС; ЕЦБ; БЯ; НБК

Когда центральный банк несет убытки, превышающие поток чистого процентного дохода (валовой процентный доход минус издержки) и сеньоража, он начинает растрачивать свой капитал. Таким образом, центральный банк следует нормальной учетной практике. Но, поскольку центральный банк контролирует денежную базу, он может создать спрос на свои пассивы (валюту), покупая правительственные ценные бумаги, и получить сеньораж.

Таково ключевое отличие центрального банка от коммерческого. Центральный банк может заявлять о своей платежеспособности исходя из будущего потока дохода с сеньоража даже при отрицательном чистом капитале.

Но покрытие больших убытков за счет сеньоража приведет к большому росту денежной базы и, следовательно, к очень высокой инфляции (см. исторические примеры в Q-Review 2/2019). Так что центральный банк технически может покрыть любые убытки, но это может быть достигнуто только посредством очень высокой инфляции и в итоге уничтожит денежную систему.

Центральный банк и отрицательный чистый капитал

Если, как вариант, центральный банк продолжит работать с отрицательным чистым капиталом и/или не признавая свои убытки, то он нарушит собственное денежное управление (определение процентных ставок) и в итоге подвергнет риску свою независимость и кредит доверия. А это в том числе означает, что участники финансовых рынков не смогут быть уверенными, проводит ли центральный банк денежную политику в соответствии со своими функциями или в попытке покрыть убытки.

Когда доверие центральному банку подточено, он теряет всякий имевшийся у него контроль над рынками, а затем и над экономикой. Центральный банк, работающий с отрицательным чистым капиталом, – это также признак того, что в экономике не всё хорошо. Волатильность растет, и в итоге вероятна паника, особенно если рынки активов переоценены.

Поэтому у всех крупнейших современных центральных банков есть правила, касающиеся рекапитализации. Однако рекапитализация – это политическое решение, имеющее собственные риски и ограничения. Например, если убытки очень большие, правительство вряд ли захочет их покрывать из-за вероятности политических последствий. Оно может позволить центральному банку рухнуть и начать выпускать валюту самостоятельно или создать новый банк.

Таким образом, рекапитализация центрального банка не может считаться «автоматической», хотя случаи, когда рекапитализация не предпринимается, вероятно, требуют исключительных обстоятельств, таких как очень большие убытки, публичный гнев в отношении центральных банков и политические последствия, возможные из-за такого недовольства.

Крахи центральных банков

Истории известно несколько примеров технических банкротств центральных банков. Резервный банк Зимбабве достиг неплатежеспособности в начале 2010 г. из-за гиперинфляции и накопившихся иностранных обязательств. Национальный банк Таджикистана стал неплатежеспособным в конце 2007 г. из-за внешнего долга.

В обоих случаях пассивы центральных банков превышали их активы и существовала потребность в рекапитализации. Данные примеры и процесс банкротства центральных банков подробно описаны в превосходной статье В. Бёйтера (W. Buiter). Теперь, при чрезмерно раздутых балансах, убытки центральных банков практически гарантированы.

Центральные банки могут «исчезнуть»

Люди склонны забывать, что центральные банки, в сравнении с экономикой, – это относительно недавнее изобретение. Они взяли на себя текущую роль определяющих процентные ставки только в 1920-х и стали стражами инфляции в 1980-х. В 2010-х они стали невольными разрушителями механизма ценообразования на рынках капитала. Их эволюционный путь кажется ясным: они пагубно сказываются на экономике в целом.

В случае рецессии единственный остающийся им вариант стимулирования – это та или иная форма монетизации долга в духе «современной денежной теории». В случае реализации это будет сигнализировать о конце денежной системы какой мы ее знаем и также будет гарантировать конец гегемонии центральных банков из-за последующего инфляционного кризиса.

Именно поэтому не стоит удивляться, если после грядущего кризиса центральных банков больше не будет. Их тлетворные программы покупки активов и отрицательные ставки сделали их политически уязвимыми к любому большому шоку, такому как обвал рынков активов или глобальная рецессия. Предприятие монетизации долга решит их судьбу.

Как бы то ни было, политическая расплата за годы безрассудной политики центральных банков быстро приближается, и они могут не пережить то, что грядет.

http://goldenfront.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба