9 октября 2019 LiteForex Демиденко Дмитрий

Федрезерв будет покупать долговые обязательства. Но это не QE

Идет ли ФРС на поводу у Дональда Трампа? Вроде бы и ставки снижает, но не для победы в торговой войне и не для разгона ВВП до 3%, а в превентивных целях. Вроде бы и программу покупок активов возобновляет, но Джером Пауэлл дает четко понять, что это не QE, к которому призывал президент США. Федрезерв будет приобретать краткосрочные долговые обязательства в надежде на стабилизацию денежного рынка, который в середине сентября столкнулся с кризисом ликвидности. В 2008-2014 он покупал долгосрочные бумаги, снижение доходности которых рассматривается в теории как монетарное стимулирование экономики.

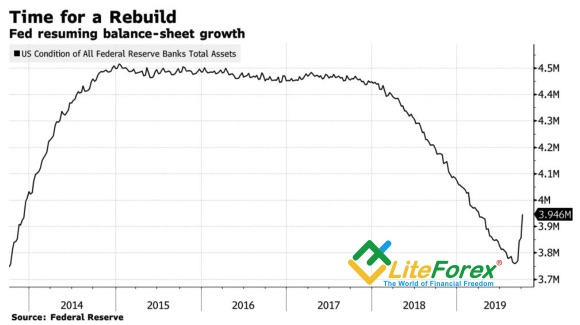

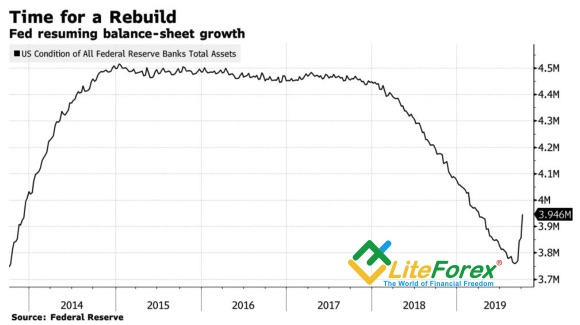

С момента завершения QE размер банковских резервов снизился с $2,8 трлн до $1,4 трлн, баланс ФРС начал активно сокращаться с 2018 в рамках процесса нормализации денежно-кредитной политики. Недостаток ликвидности привел к взлету ставок денежного рынка выше 10%, и лишь активное использование центробанком сделок РЕПО сбило их до менее чем 2%. Регулярная покупка векселей будет менее затратным способом стабилизации ситуации, чем операции по обратному выкупу. При этом баланс пойдет в рост, что следует расценивать как «медвежий» фактор для доллара США.

Динамика баланса ФРС

Источник: Bloomberg.

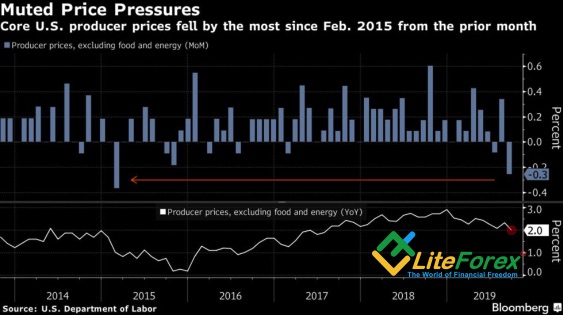

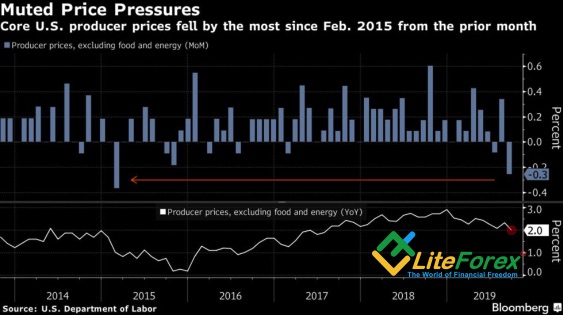

Наряду с ожиданиями подробностей о «не-QE», инвесторы рассчитывают и на снижение ставки по федеральным фондам на октябрьском заседании FOMC. Джером Пауэлл частенько вспоминает про международные риски; говорит, что ФРС будет делать то, что должна; и проводит параллели с 1990-ми, когда центробанк трижды прибегал к монетарной экспансии в превентивных целях. Деривативы CME оценивают шансы снижения ставки на 25 б.п на ближайшей встрече регулятора в 86%. Они выросли после того, как стало известно, что базовые цены американских производителей в сентябре сократились на 0,3% г/г, что является худшим спадом с февраля 2015.

Динамика американских цен производителей

Источник: Bloomberg.

Если ожидания ослабления денежно-кредитной политики оказывают на гринбек давление, то обострение торговых отношений США и Китая, напротив, протягивает ему руку помощи. Возмущенные нарушением прав национальных меньшинств в Поднебесной Штаты внесли в черный список ряд чиновников и 28 компаний из азиатской страны. Вкупе с раздуваемыми Bloomberg слухами об ограничениях на портфельные инвестиции в Китай, это накаляет обстановку в преддверии визита представителей официального Пекина в Вашингтон. Такое ощущение, что американцы преднамеренно создают Поднебесной трудности, чтобы потом их одним махом отменить, заявив при этом об уступках с их стороны.

Торговые войны и заявление Джерома Пауэлла о запуске программы покупок активов увели внимание инвесторов от публикации протокола сентябрьского заседания FOMC. ФРС тогда еще не знала о негативе от деловой активности и цен производителей, поэтому я не исключаю умеренно-«ястребиной» риторики с ее стороны, что позволит «медведям» по EUR/USD провести очередную атаку. Вместе с тем, область $1,093-1,096 выглядит достаточно перспективной для покупок евро в преддверии выхода в свет протокола сентябрьской встречи ЕЦБ. Главное, чтобы переговоры США и Китая не подложили свинью «быкам».

Идет ли ФРС на поводу у Дональда Трампа? Вроде бы и ставки снижает, но не для победы в торговой войне и не для разгона ВВП до 3%, а в превентивных целях. Вроде бы и программу покупок активов возобновляет, но Джером Пауэлл дает четко понять, что это не QE, к которому призывал президент США. Федрезерв будет приобретать краткосрочные долговые обязательства в надежде на стабилизацию денежного рынка, который в середине сентября столкнулся с кризисом ликвидности. В 2008-2014 он покупал долгосрочные бумаги, снижение доходности которых рассматривается в теории как монетарное стимулирование экономики.

С момента завершения QE размер банковских резервов снизился с $2,8 трлн до $1,4 трлн, баланс ФРС начал активно сокращаться с 2018 в рамках процесса нормализации денежно-кредитной политики. Недостаток ликвидности привел к взлету ставок денежного рынка выше 10%, и лишь активное использование центробанком сделок РЕПО сбило их до менее чем 2%. Регулярная покупка векселей будет менее затратным способом стабилизации ситуации, чем операции по обратному выкупу. При этом баланс пойдет в рост, что следует расценивать как «медвежий» фактор для доллара США.

Динамика баланса ФРС

Источник: Bloomberg.

Наряду с ожиданиями подробностей о «не-QE», инвесторы рассчитывают и на снижение ставки по федеральным фондам на октябрьском заседании FOMC. Джером Пауэлл частенько вспоминает про международные риски; говорит, что ФРС будет делать то, что должна; и проводит параллели с 1990-ми, когда центробанк трижды прибегал к монетарной экспансии в превентивных целях. Деривативы CME оценивают шансы снижения ставки на 25 б.п на ближайшей встрече регулятора в 86%. Они выросли после того, как стало известно, что базовые цены американских производителей в сентябре сократились на 0,3% г/г, что является худшим спадом с февраля 2015.

Динамика американских цен производителей

Источник: Bloomberg.

Если ожидания ослабления денежно-кредитной политики оказывают на гринбек давление, то обострение торговых отношений США и Китая, напротив, протягивает ему руку помощи. Возмущенные нарушением прав национальных меньшинств в Поднебесной Штаты внесли в черный список ряд чиновников и 28 компаний из азиатской страны. Вкупе с раздуваемыми Bloomberg слухами об ограничениях на портфельные инвестиции в Китай, это накаляет обстановку в преддверии визита представителей официального Пекина в Вашингтон. Такое ощущение, что американцы преднамеренно создают Поднебесной трудности, чтобы потом их одним махом отменить, заявив при этом об уступках с их стороны.

Торговые войны и заявление Джерома Пауэлла о запуске программы покупок активов увели внимание инвесторов от публикации протокола сентябрьского заседания FOMC. ФРС тогда еще не знала о негативе от деловой активности и цен производителей, поэтому я не исключаю умеренно-«ястребиной» риторики с ее стороны, что позволит «медведям» по EUR/USD провести очередную атаку. Вместе с тем, область $1,093-1,096 выглядит достаточно перспективной для покупок евро в преддверии выхода в свет протокола сентябрьской встречи ЕЦБ. Главное, чтобы переговоры США и Китая не подложили свинью «быкам».

/templates/new/dleimages/no_icon.gif

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба