21 октября 2019 Нордеа Банк

На заседании 25 октября Банк России, вероятно, будет выбирать между двумя вариантами: снизить ставку на 25 бп или сразу на 50 бп. На наш взгляд, слабое инфляционное давление дает возможность ЦБ РФ снизить ключевую ставку сразу на 50 бп — до 6.5%.

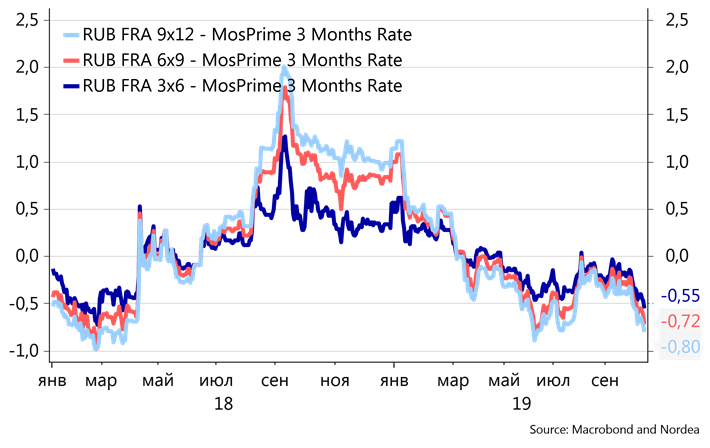

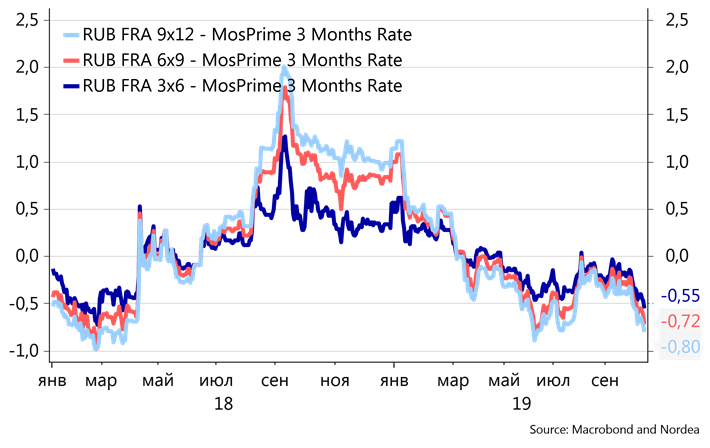

Недавние комментарии представителей Банка России убедили рынок в том, что ЦБ снизит ставку на 25 б. п. дважды до конца текущего года. Однако в пятницу председатель Банка России Эльвира Набиуллина заявила, что на фоне слабой динамики инфляции российский регулятор может действовать более решительно. Тем не менее, до конца года рынок по-прежнему закладывает совокупное снижение ставки на 50 б. п., что означает паузу в изменении ставки в декабре в случае ее резкого снижения в октябре. Мы ожидаем, что в пятницу ЦБ действительно снизит ставку сразу на 50 базисных пунктов, а решение по ставке в декабре будет зависеть, прежде всего, от данных по инфляции в октябре и ноябре. Если перспективы возврата инфляции к таргету регулятора, который установлен на уровне 4%, станут более заметными, то в декабре Банк России может взять паузу и оставить ставку без изменений на уровне 6.5%.

График 1. Разница между форвардными и текущими ставками указывает на то, что рынок ждет снижения ключевой ставки на 50 б.п. до конца года

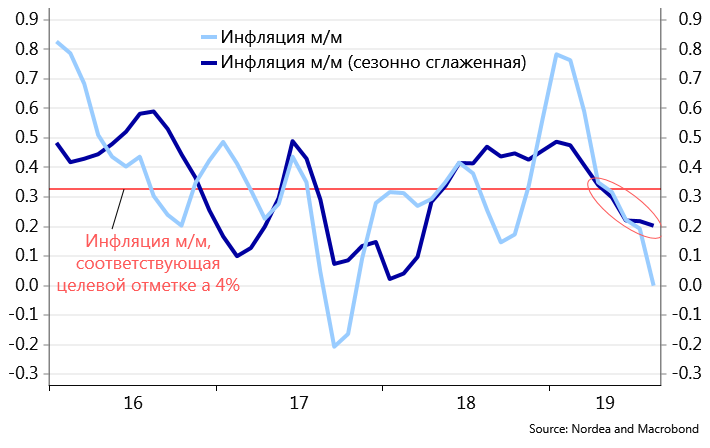

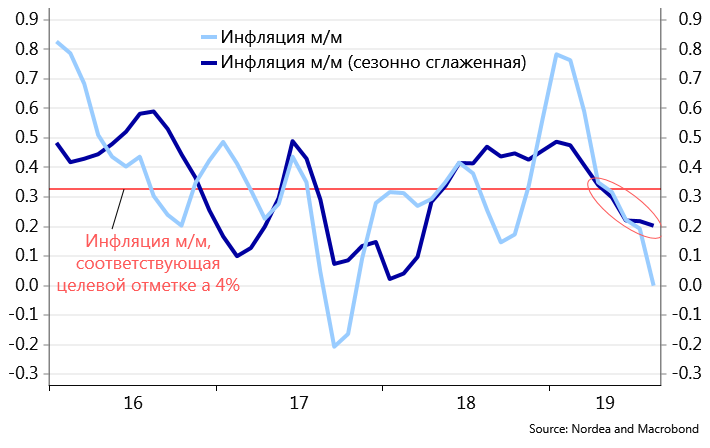

Инфляция в России активно замедляется: в сентября она вернулась к 4% в годовом выражении. Текущий тренд, скорее всего, сохранится в ближайшем будущем, а значит инфляция может замедлиться до уровней ниже 3.5% г/г к концу 2019 года, а в первом квартале 2020 года оказаться ниже отметки 2.5%. Такое развитие событий существенно отличается от текущего прогноза Банка России, который ожидает увидеть инфляцию на уровне 4-4.5% к концу года и на уровне 4% в среднем за 2020 год. Текущее замедление инфляции привело к тому, что ЦБ сообщил о пересмотре данного прогноза, несмотря на то, что предстоящее в пятницу заседание не является опорным и не предполагает обновление прогнозов. Текущий сезонно сглаженный рост цен находится в районе 0.2% м/м уже в течение трех месяцев подряд, что в годовом выражении составляет около 2.5%.

График 2. Инфляция в терминах месяц к месяцу по-прежнему остается ниже уровня, соответствующего таргету регулятора в 4%

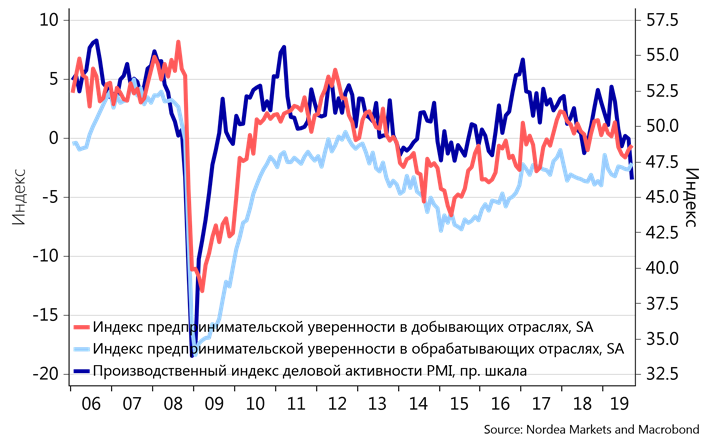

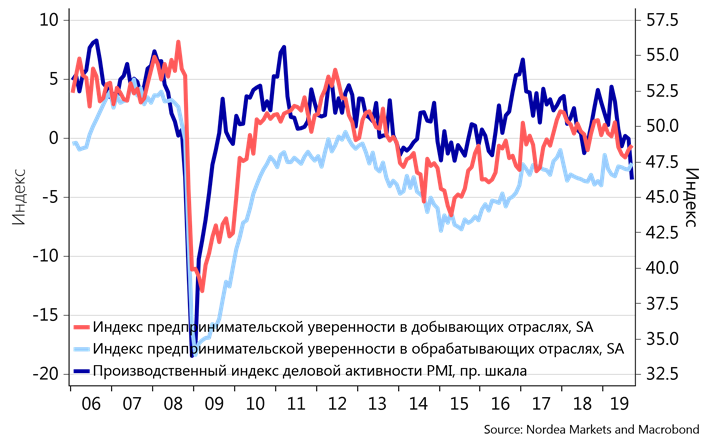

В пользу дальнейшего смягчения денежно-кредитной политики говорит и слабая экономическая активность. Рост российского ВВП в первой половине года составил всего 0.7% г/г, в то время как потребительский спрос и индикаторы уверенности бизнеса остаются на слабых уровнях. Так, в сентябре рост розничного товарооборота замедлился до 0.7% г/г. Кроме того, динамика потребительского кредитования продолжает замедляться (23.7% г/г в августе после 25.2% г/г в мае), а рост корпоративного кредитования сохраняется вблизи 5% г/г (с исключением валютной переоценки).

График 3. Индексы уверенности бизнеса пока не показывают признаков устойчивого улучшения

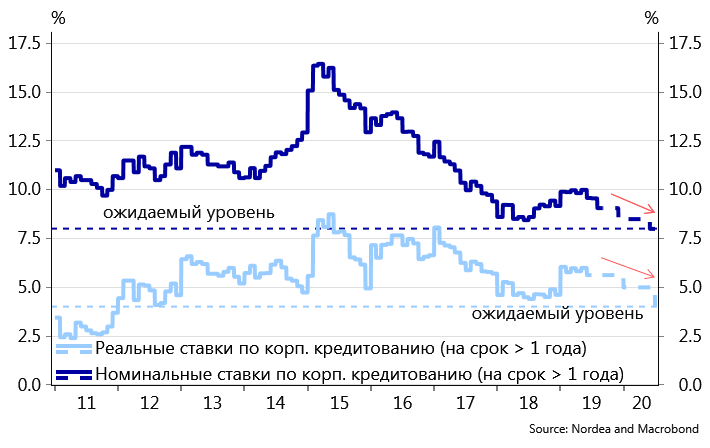

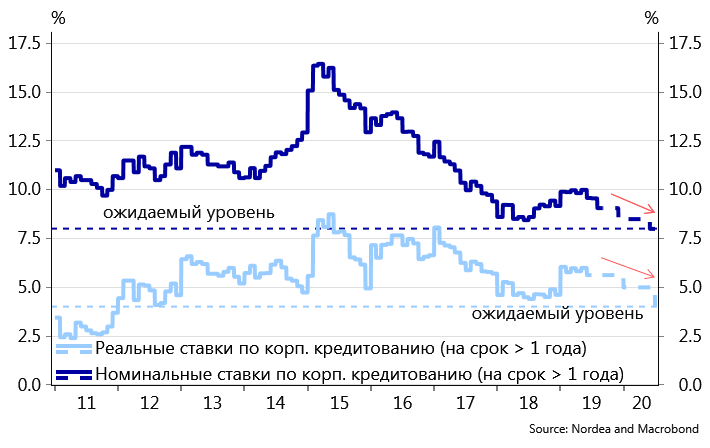

Хотя решение по снижению ставки от Банка России в предстоящую пятницу не вызывает сомнений, сохраняется интрига относительно того, на каком уровне текущий цикл снижения ставки может прекратиться. Первоначально ориентиром был уровень 6.5%, являющийся серединой интервала нейтральной ставки в 6-7%, на который ориентировался ЦБ. Сейчас консенсус взгляд рынка и наше мнение смещаются в сторону более сильного снижения ставки до уровня 6% или даже немного ниже в 2020 году. По нашим оценкам, такие решения ЦБ приведут к снижению средних ставок по корпоративным заимствованиям ближе к отметке 8%, что в реальном выражении составит около 4% (минимальные уровни с 2012 года). В результате, смягчение денежно-кредитной политики способно поддержать экономический рост в России в 2020-2021 годах.

График 4. Дальнейшее смягчение монетарной политики может вернуть реальные ставки по корпоративному кредитованию к минимальным уровням с 2012 года

В ближайшее месяцы особое внимание привлекут дискуссии по оценкам нейтральной ключевой ставки. Ранее мы приводили аргументы в пользу более низкого диапазона нейтральной ставки в России, в числе которых указывали старение населения, уменьшение ценовой власти ритейлеров в условиях растущей доли электронных продаж, а также снижение оценок нейтральных ставок в других странах по всему миру. В случае пересмотра диапазона нейтральной ставки Банк России, вероятнее всего, подчеркнет высокую степень неопределенности данных оценок и необходимость постепенно нащупать данный уровень методом проб и ошибок.

Основным фактором, который способен прервать текущий цикл снижения ключевой ставки в России, выступает риск существенного ухудшения настроений на глобальных площадках, что способно оказать давление на валюты развивающихся стран и нефтяные котировки. В таком случае ослабление рубля и, как следствие, повышение инфляционных рисков могут принудить Банк России взять паузу в смягчении денежно-кредитной политики.

Недавние комментарии представителей Банка России убедили рынок в том, что ЦБ снизит ставку на 25 б. п. дважды до конца текущего года. Однако в пятницу председатель Банка России Эльвира Набиуллина заявила, что на фоне слабой динамики инфляции российский регулятор может действовать более решительно. Тем не менее, до конца года рынок по-прежнему закладывает совокупное снижение ставки на 50 б. п., что означает паузу в изменении ставки в декабре в случае ее резкого снижения в октябре. Мы ожидаем, что в пятницу ЦБ действительно снизит ставку сразу на 50 базисных пунктов, а решение по ставке в декабре будет зависеть, прежде всего, от данных по инфляции в октябре и ноябре. Если перспективы возврата инфляции к таргету регулятора, который установлен на уровне 4%, станут более заметными, то в декабре Банк России может взять паузу и оставить ставку без изменений на уровне 6.5%.

График 1. Разница между форвардными и текущими ставками указывает на то, что рынок ждет снижения ключевой ставки на 50 б.п. до конца года

Инфляция в России активно замедляется: в сентября она вернулась к 4% в годовом выражении. Текущий тренд, скорее всего, сохранится в ближайшем будущем, а значит инфляция может замедлиться до уровней ниже 3.5% г/г к концу 2019 года, а в первом квартале 2020 года оказаться ниже отметки 2.5%. Такое развитие событий существенно отличается от текущего прогноза Банка России, который ожидает увидеть инфляцию на уровне 4-4.5% к концу года и на уровне 4% в среднем за 2020 год. Текущее замедление инфляции привело к тому, что ЦБ сообщил о пересмотре данного прогноза, несмотря на то, что предстоящее в пятницу заседание не является опорным и не предполагает обновление прогнозов. Текущий сезонно сглаженный рост цен находится в районе 0.2% м/м уже в течение трех месяцев подряд, что в годовом выражении составляет около 2.5%.

График 2. Инфляция в терминах месяц к месяцу по-прежнему остается ниже уровня, соответствующего таргету регулятора в 4%

В пользу дальнейшего смягчения денежно-кредитной политики говорит и слабая экономическая активность. Рост российского ВВП в первой половине года составил всего 0.7% г/г, в то время как потребительский спрос и индикаторы уверенности бизнеса остаются на слабых уровнях. Так, в сентябре рост розничного товарооборота замедлился до 0.7% г/г. Кроме того, динамика потребительского кредитования продолжает замедляться (23.7% г/г в августе после 25.2% г/г в мае), а рост корпоративного кредитования сохраняется вблизи 5% г/г (с исключением валютной переоценки).

График 3. Индексы уверенности бизнеса пока не показывают признаков устойчивого улучшения

Хотя решение по снижению ставки от Банка России в предстоящую пятницу не вызывает сомнений, сохраняется интрига относительно того, на каком уровне текущий цикл снижения ставки может прекратиться. Первоначально ориентиром был уровень 6.5%, являющийся серединой интервала нейтральной ставки в 6-7%, на который ориентировался ЦБ. Сейчас консенсус взгляд рынка и наше мнение смещаются в сторону более сильного снижения ставки до уровня 6% или даже немного ниже в 2020 году. По нашим оценкам, такие решения ЦБ приведут к снижению средних ставок по корпоративным заимствованиям ближе к отметке 8%, что в реальном выражении составит около 4% (минимальные уровни с 2012 года). В результате, смягчение денежно-кредитной политики способно поддержать экономический рост в России в 2020-2021 годах.

График 4. Дальнейшее смягчение монетарной политики может вернуть реальные ставки по корпоративному кредитованию к минимальным уровням с 2012 года

В ближайшее месяцы особое внимание привлекут дискуссии по оценкам нейтральной ключевой ставки. Ранее мы приводили аргументы в пользу более низкого диапазона нейтральной ставки в России, в числе которых указывали старение населения, уменьшение ценовой власти ритейлеров в условиях растущей доли электронных продаж, а также снижение оценок нейтральных ставок в других странах по всему миру. В случае пересмотра диапазона нейтральной ставки Банк России, вероятнее всего, подчеркнет высокую степень неопределенности данных оценок и необходимость постепенно нащупать данный уровень методом проб и ошибок.

Основным фактором, который способен прервать текущий цикл снижения ключевой ставки в России, выступает риск существенного ухудшения настроений на глобальных площадках, что способно оказать давление на валюты развивающихся стран и нефтяные котировки. В таком случае ослабление рубля и, как следствие, повышение инфляционных рисков могут принудить Банк России взять паузу в смягчении денежно-кредитной политики.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба