22 ноября 2019 Finrange

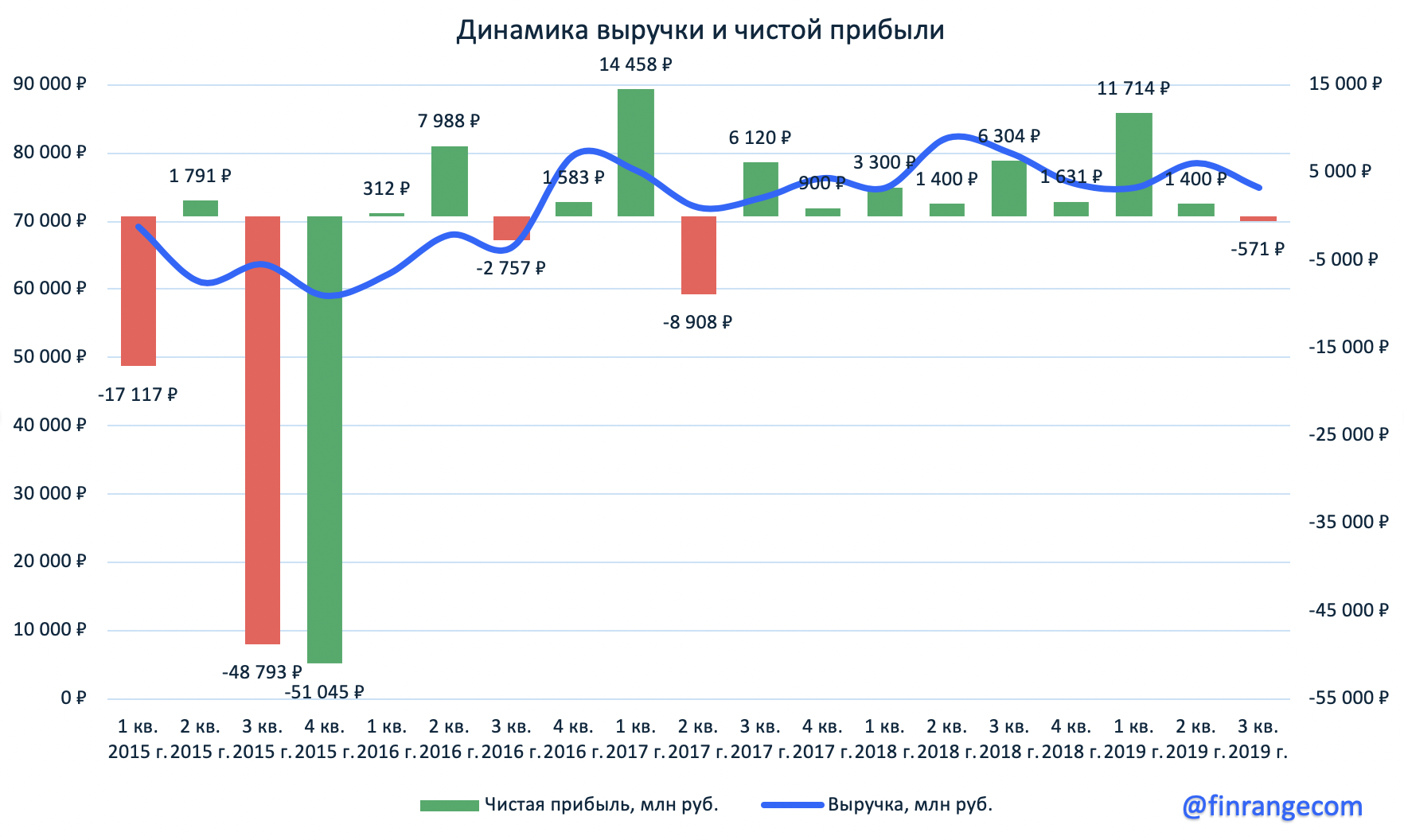

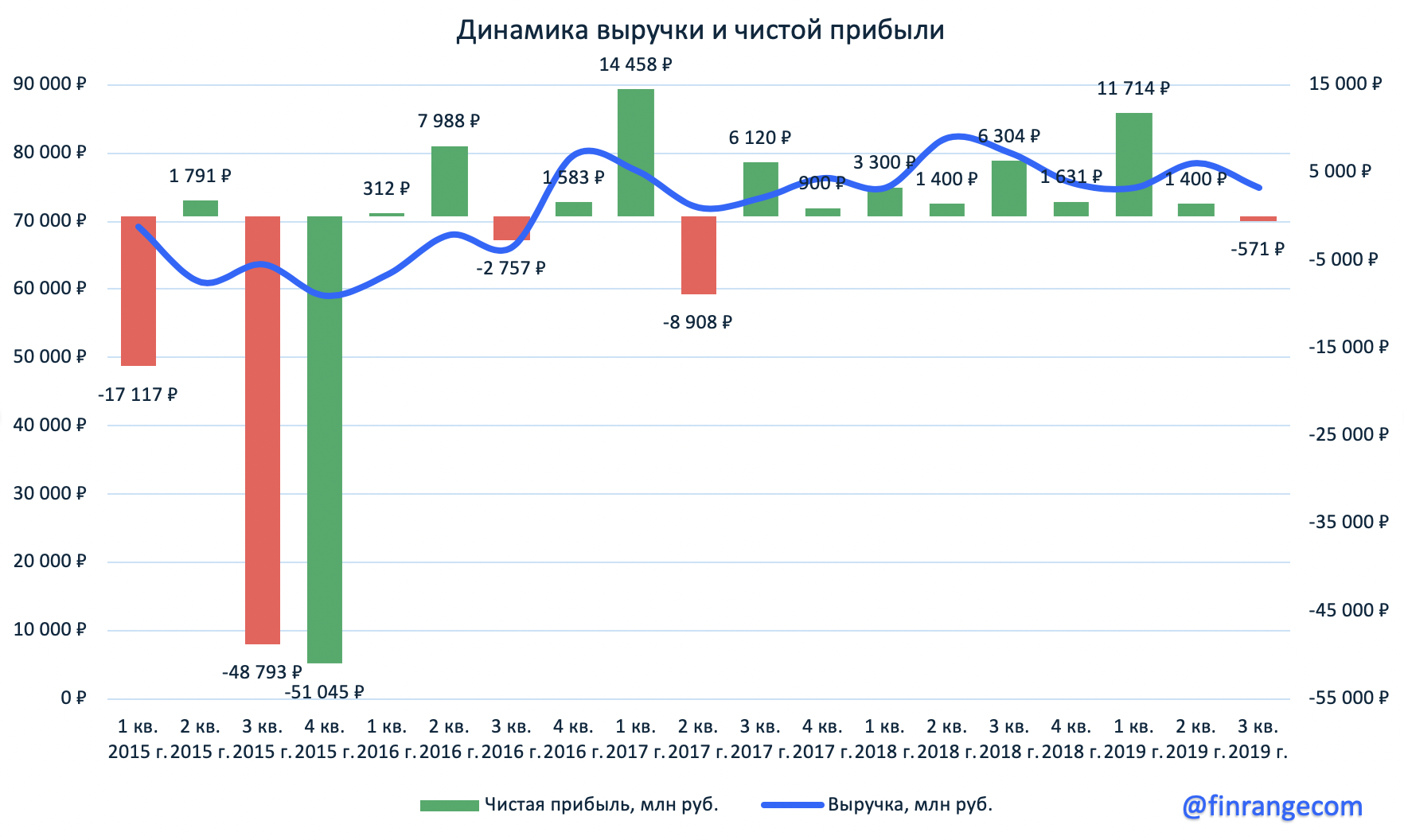

Выручка угольщика незначительно снизилась на 5% по сравнению с аналогичным периодом прошлого года – до 74,8 млрд руб. Операционная прибыль составила 8,1 млрд руб., показав снижение на 18%. Чистый убыток Мечела за июнь - сентябрь составил 571 млн руб.

Снижение финансовых показателей обусловлено низкими ценами угля на мировых рынках и снижением операционных показателей. В частности, уменьшение объемов выработки стали и продажи стальной продукции на фоне идущей ремонтной программы в металлургическом дивизионе.

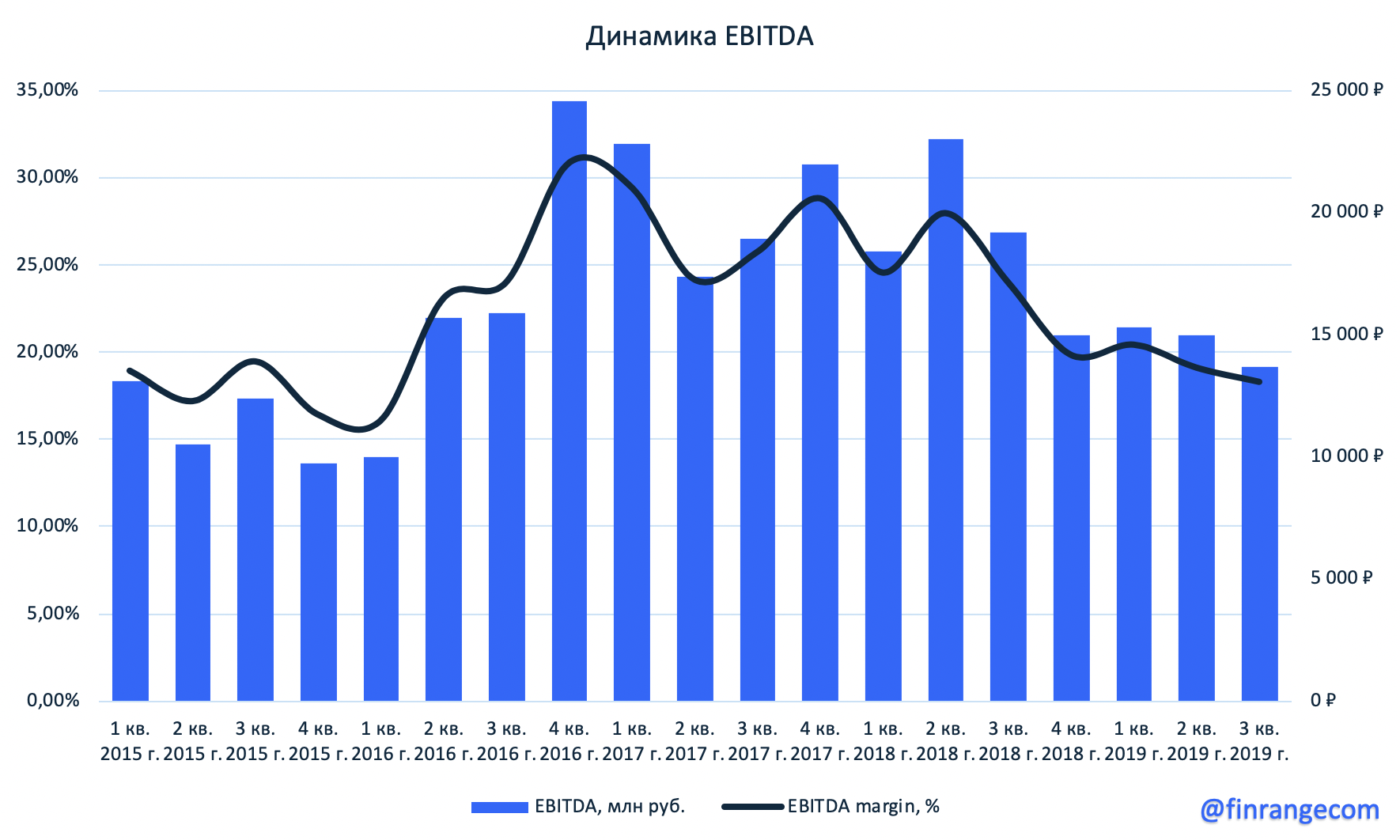

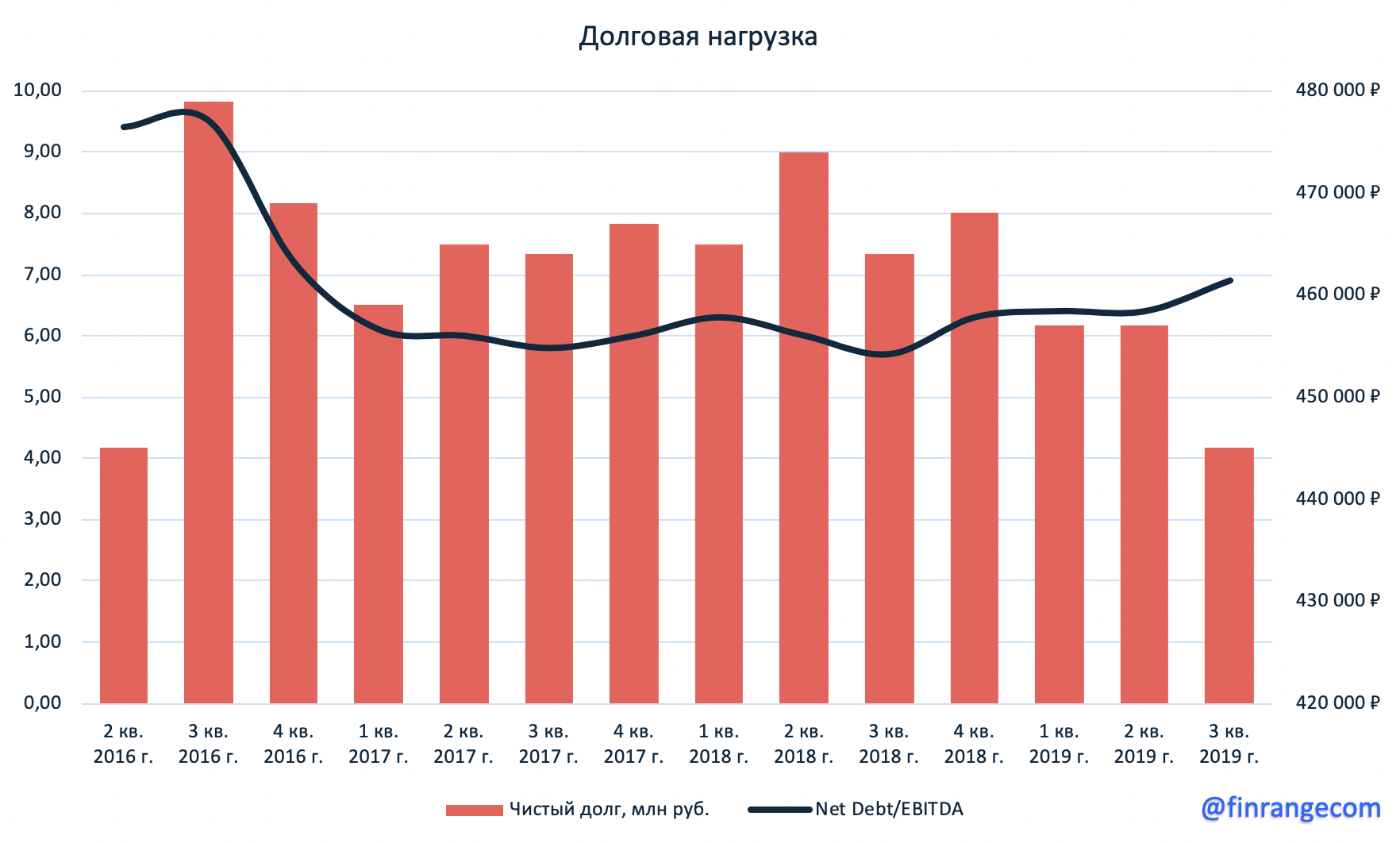

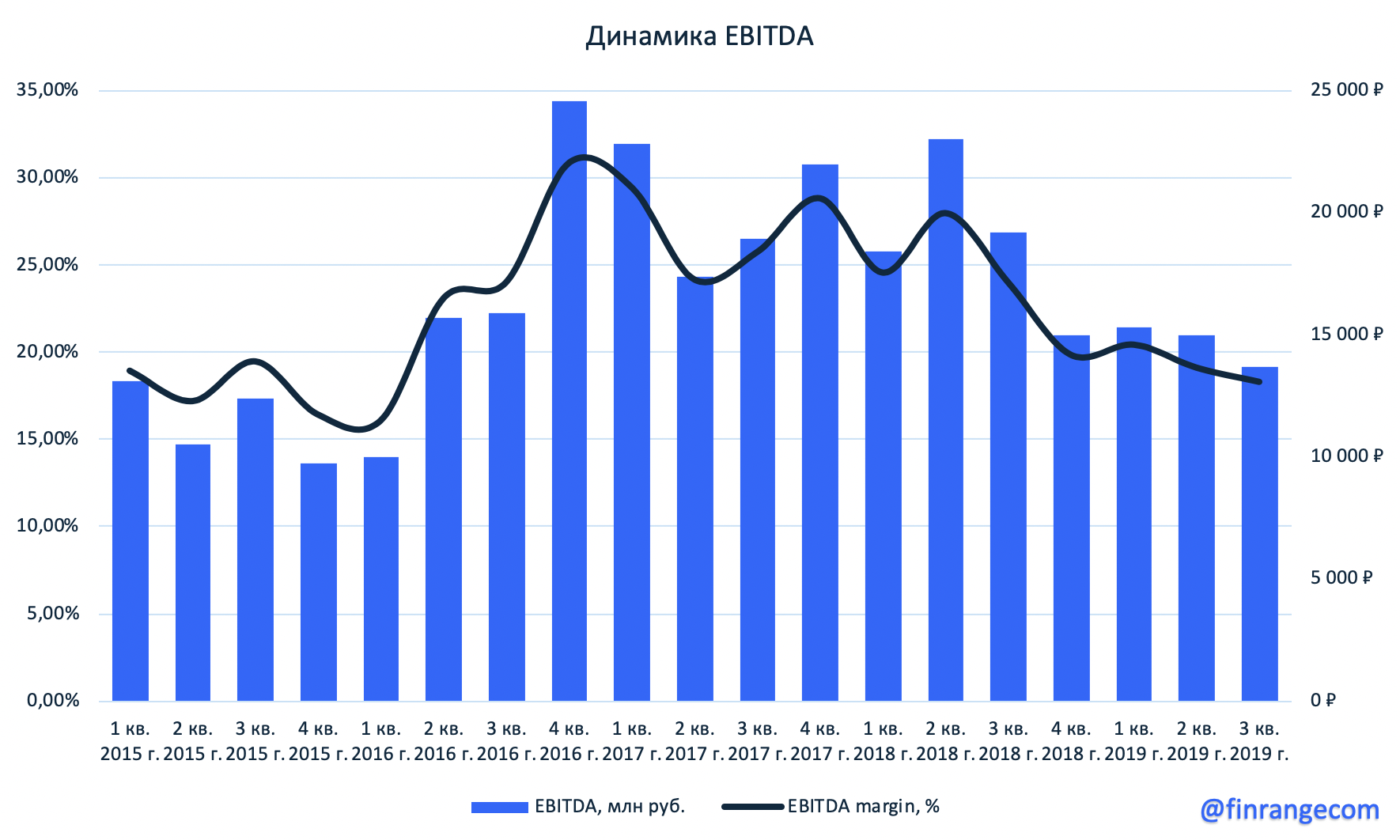

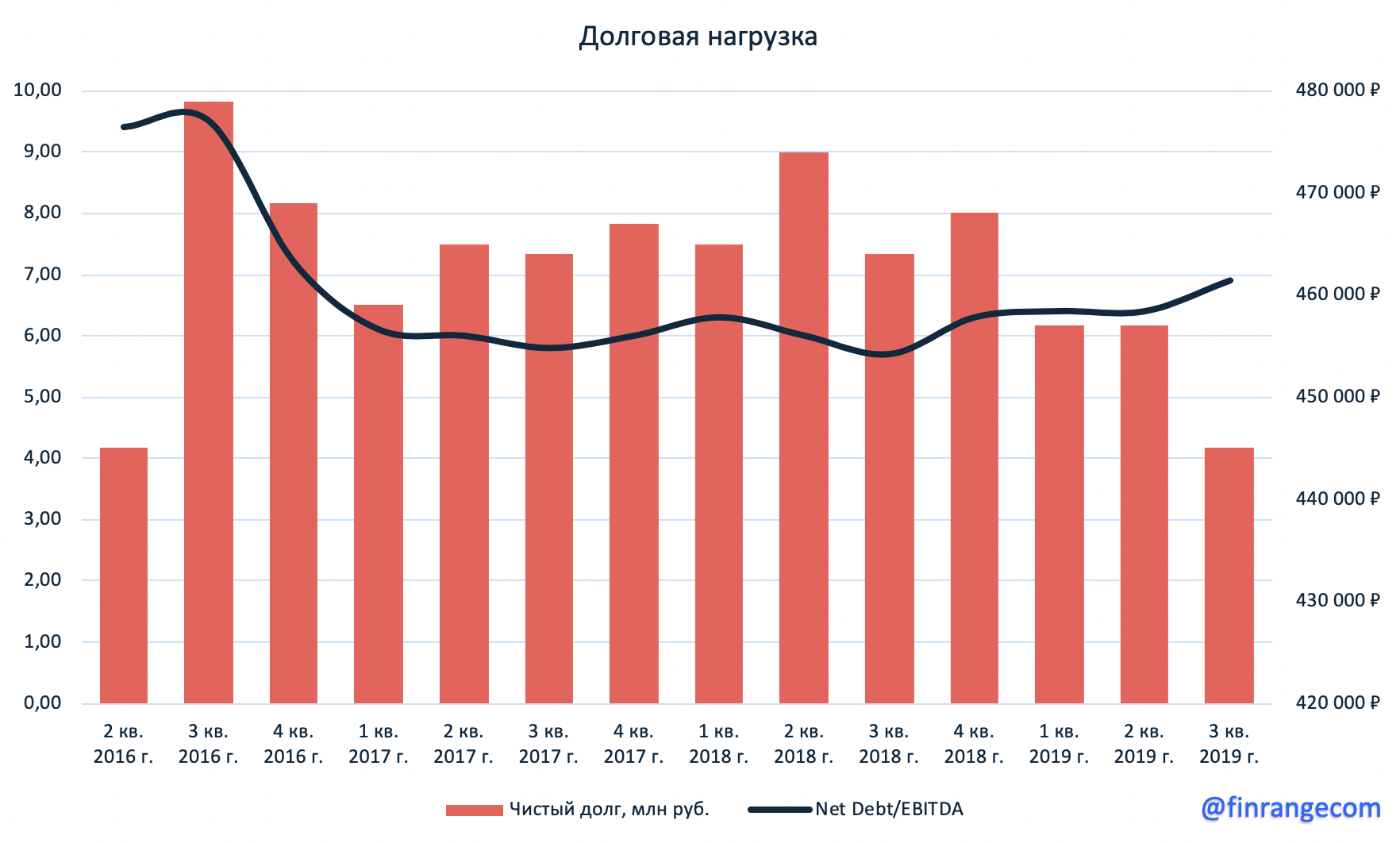

Показатель EBITDA показал снижение на 9% - до 13,7 млрд руб. Рентабельность по EBITDA составила 19%. Чистый долг угольщика, не включая штрафы и пенни, на отчетную дату составил 454,8 млрд руб. против 467,7 млрд руб. на конец 2018 г., сократившись на 15 млрд руб. Но долговая нагрузка остаётся высокой, Net Debt/EBITDA составил 6,9x.

В начале ноября основным кредитором компании стал банк ВТБ, который совершил так называемый “обмен долгами” со Сбербанком, обменяв долг Евроцемента на долг Мечела. Таким образом, ВТБ получил весь долг угольщика перед Сбербанком в размере 50 млрд руб. и увеличил долю до 51% в кредитном портфеле Мечела.

На сегодняшний день долг Челябинской компании перед банком составляет 204,6 млрд руб. и компания уже ведет переговоры с кредитором по согласованию графика реструктуризации долга. ВТБ не собирается влезать в управление Мечела, смотрят на него позитивно и считают, что с новым графиком реструктуризации компания сможет выплачивать долг.

Возможно, с мнением менеджмента ВТБ можно согласиться, учитывая укрепление рубля с начала года и тенденцию низких процентных ставок, возможность Челябинского угольщика постепенно погашать долг выглядит реалистичной. Положительные курсовые разницы по валютной задолженности уже позитивно повлияли на показатели компании. Но хотим отметить, этот процесс долгий и есть много рисков в виде девальвации и дальнейшего снижения цен на уголь!

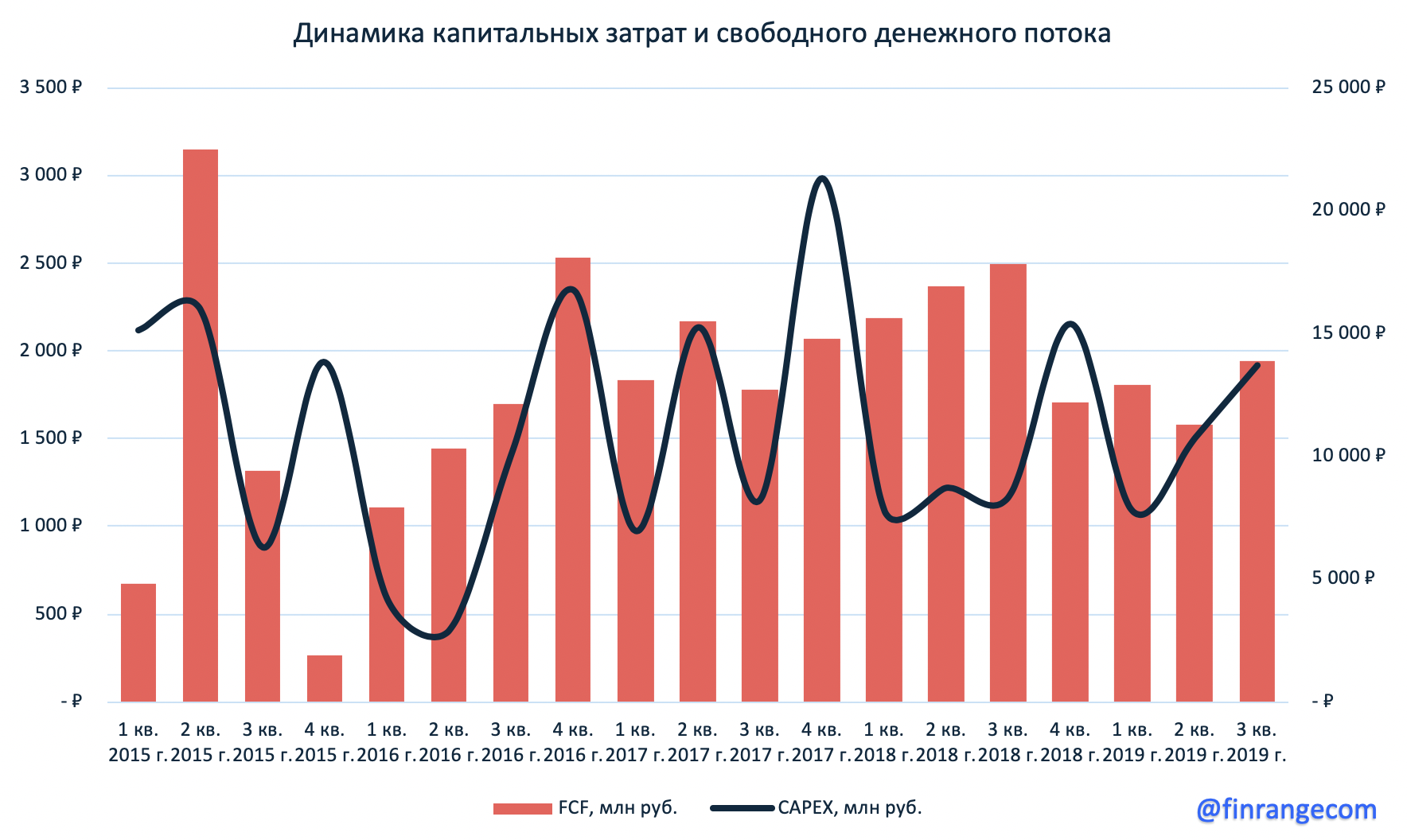

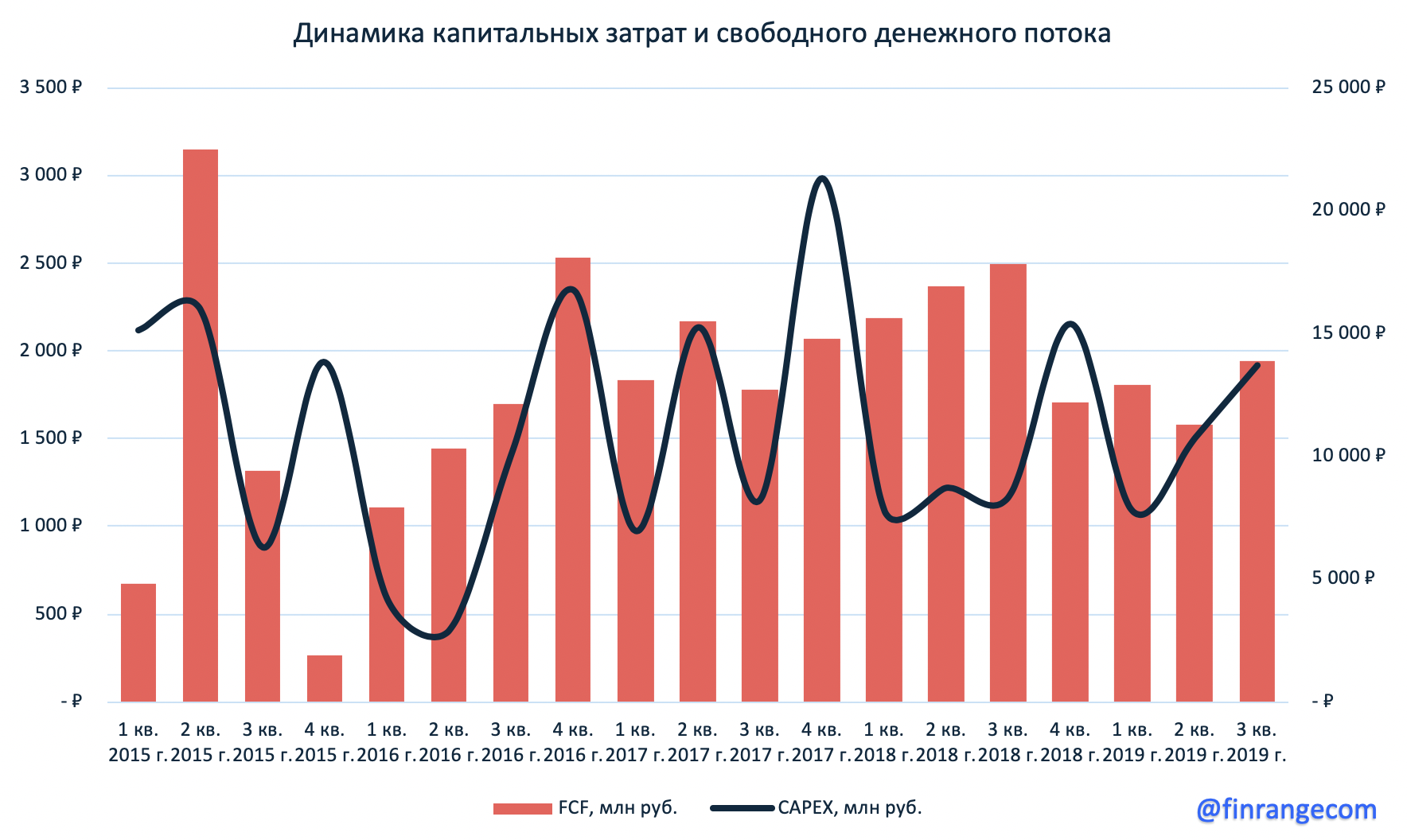

Капитальные затраты Мечела за июнь - сентябрь выросли на 64,2% и составили 1,9 млрд руб. Увеличение CAPEX связано с начавшимися в отчетном периоде капитальными ремонтными работами. В частности, компания начала масштабные работы по ремонту доменной печи №4 на Челябинском металлургическом комбинате

Свободный денежный поток продемонстрировал падение на 22,4% и составил 13,9 млрд руб. Отрицательная динамика связана в основном со снижением операционного денежного потока на фоне сокращения прибыли от основной деятельности.

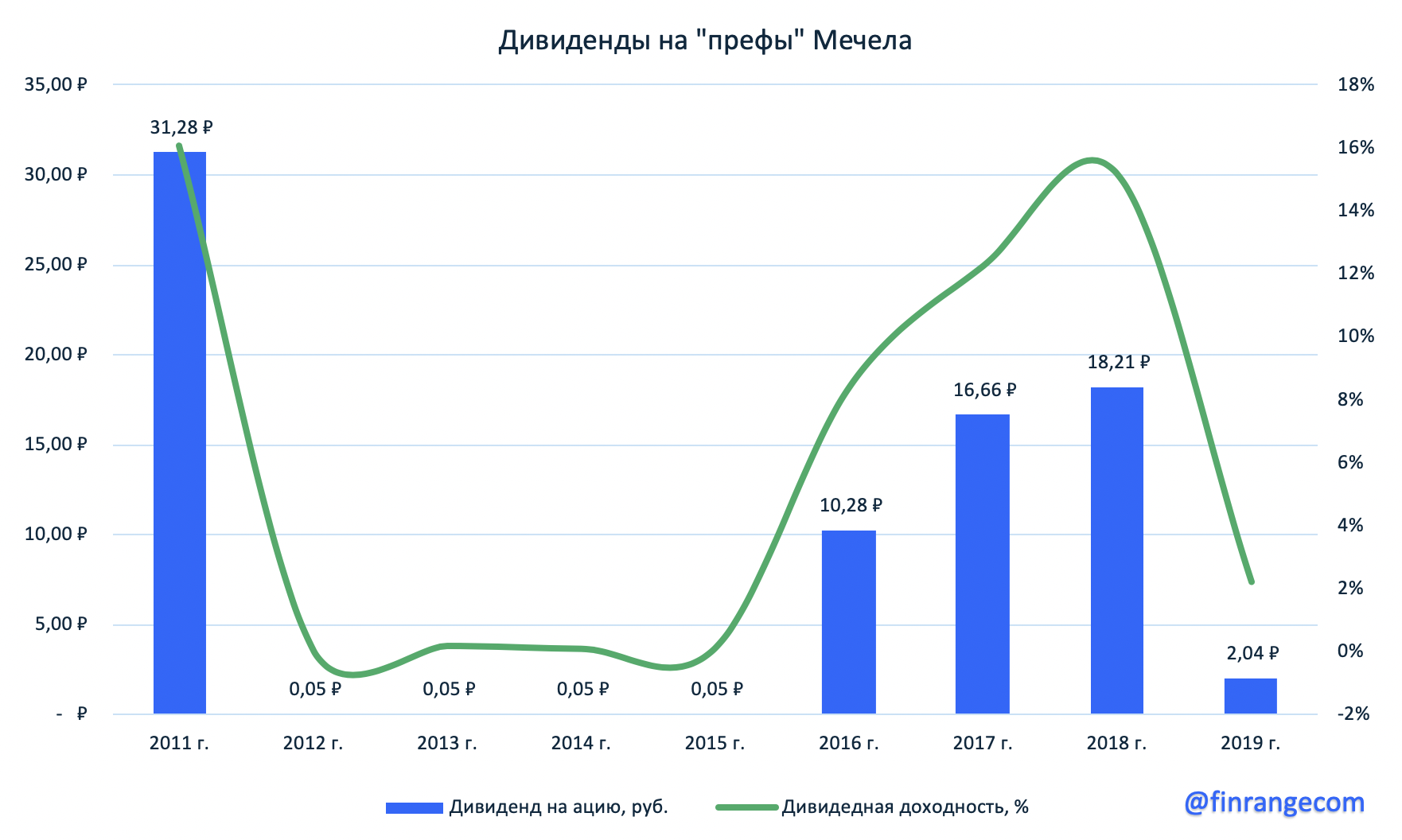

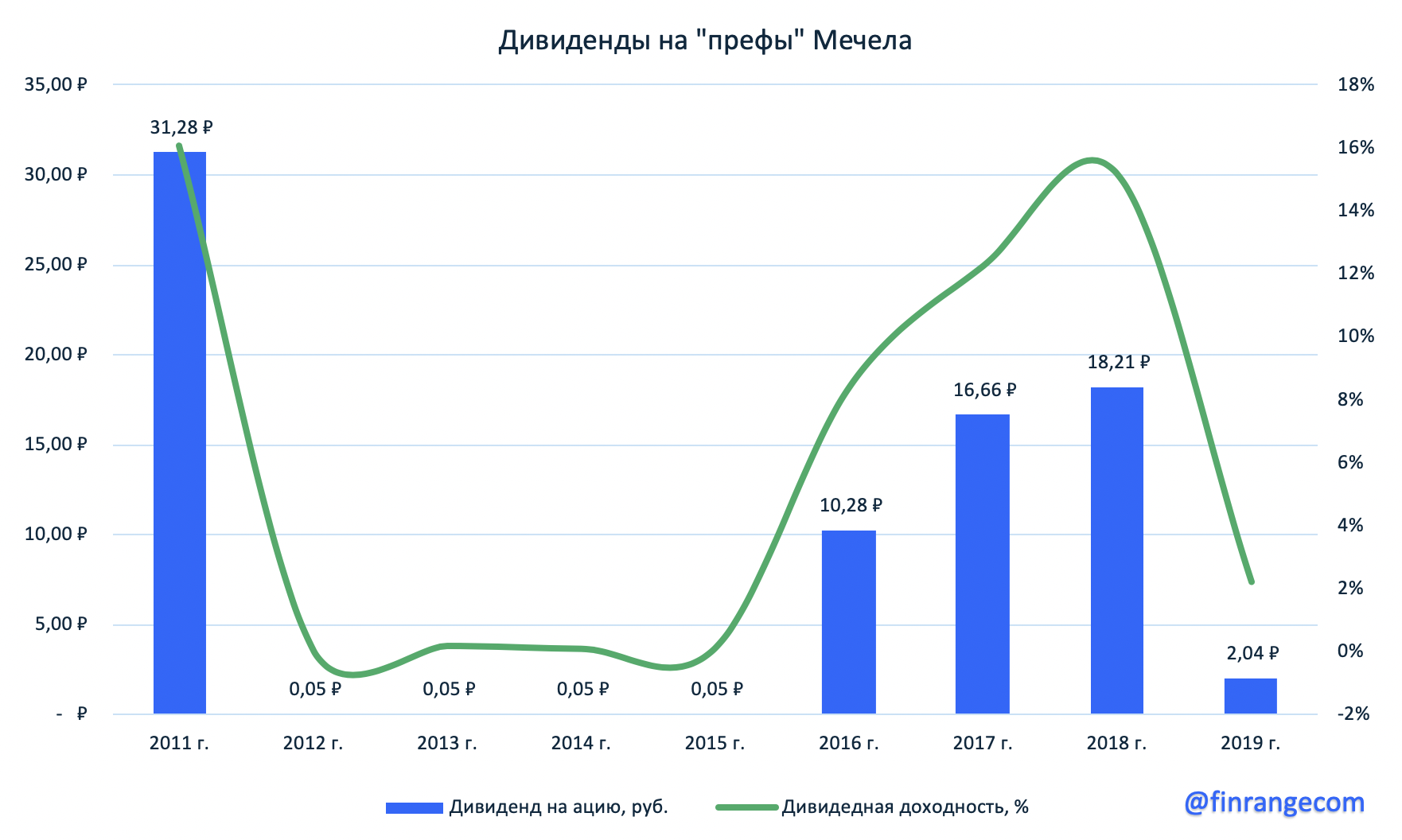

Что касается дивидендов, то согласно дивполитике, компания направляет на выплату 20% от чистой прибыли по МСФО и производит выплату только по привилегированным акциям. Напомним, что за 2018 г. акционеры Мечела на внеочередном собрании одобрили дивиденды в размере 18,21 руб. на одну привилегированную акцию. В связи с вышеперечисленным, по нашим оценкам, компания за 2019 г. направит 2,04 руб. Текущая дивидендная доходность составляет 2%.

Мечел в очередной раз отчитался о слабых результатах и в следующий квартале картина вряд ли поменяется. Несмотря на то, что компания увеличила добычу угля на 15% в III кв., продолжающаяся отрицательная динамика цен на уголь будет оказывать давление на показатели компании, что в свою очередь, влияет на снижение дивидендных выплат. Также, не ясно до конца с большим долгом угольщика, сможет ли он его выплачивать более быстрыми темпами. Ситуация, скорее всего, проясниться по окончанию договоренности с ВТБ по графику реструктуризации задолженности. Мы ожидаем слабые результаты за IV кв. и по итогам года. Считаем, что стоит оставаться в стороне от данной истории, инвестиции не стоят своих рисков!

Снижение финансовых показателей обусловлено низкими ценами угля на мировых рынках и снижением операционных показателей. В частности, уменьшение объемов выработки стали и продажи стальной продукции на фоне идущей ремонтной программы в металлургическом дивизионе.

Показатель EBITDA показал снижение на 9% - до 13,7 млрд руб. Рентабельность по EBITDA составила 19%. Чистый долг угольщика, не включая штрафы и пенни, на отчетную дату составил 454,8 млрд руб. против 467,7 млрд руб. на конец 2018 г., сократившись на 15 млрд руб. Но долговая нагрузка остаётся высокой, Net Debt/EBITDA составил 6,9x.

В начале ноября основным кредитором компании стал банк ВТБ, который совершил так называемый “обмен долгами” со Сбербанком, обменяв долг Евроцемента на долг Мечела. Таким образом, ВТБ получил весь долг угольщика перед Сбербанком в размере 50 млрд руб. и увеличил долю до 51% в кредитном портфеле Мечела.

На сегодняшний день долг Челябинской компании перед банком составляет 204,6 млрд руб. и компания уже ведет переговоры с кредитором по согласованию графика реструктуризации долга. ВТБ не собирается влезать в управление Мечела, смотрят на него позитивно и считают, что с новым графиком реструктуризации компания сможет выплачивать долг.

Возможно, с мнением менеджмента ВТБ можно согласиться, учитывая укрепление рубля с начала года и тенденцию низких процентных ставок, возможность Челябинского угольщика постепенно погашать долг выглядит реалистичной. Положительные курсовые разницы по валютной задолженности уже позитивно повлияли на показатели компании. Но хотим отметить, этот процесс долгий и есть много рисков в виде девальвации и дальнейшего снижения цен на уголь!

Капитальные затраты Мечела за июнь - сентябрь выросли на 64,2% и составили 1,9 млрд руб. Увеличение CAPEX связано с начавшимися в отчетном периоде капитальными ремонтными работами. В частности, компания начала масштабные работы по ремонту доменной печи №4 на Челябинском металлургическом комбинате

Свободный денежный поток продемонстрировал падение на 22,4% и составил 13,9 млрд руб. Отрицательная динамика связана в основном со снижением операционного денежного потока на фоне сокращения прибыли от основной деятельности.

Что касается дивидендов, то согласно дивполитике, компания направляет на выплату 20% от чистой прибыли по МСФО и производит выплату только по привилегированным акциям. Напомним, что за 2018 г. акционеры Мечела на внеочередном собрании одобрили дивиденды в размере 18,21 руб. на одну привилегированную акцию. В связи с вышеперечисленным, по нашим оценкам, компания за 2019 г. направит 2,04 руб. Текущая дивидендная доходность составляет 2%.

Мечел в очередной раз отчитался о слабых результатах и в следующий квартале картина вряд ли поменяется. Несмотря на то, что компания увеличила добычу угля на 15% в III кв., продолжающаяся отрицательная динамика цен на уголь будет оказывать давление на показатели компании, что в свою очередь, влияет на снижение дивидендных выплат. Также, не ясно до конца с большим долгом угольщика, сможет ли он его выплачивать более быстрыми темпами. Ситуация, скорее всего, проясниться по окончанию договоренности с ВТБ по графику реструктуризации задолженности. Мы ожидаем слабые результаты за IV кв. и по итогам года. Считаем, что стоит оставаться в стороне от данной истории, инвестиции не стоят своих рисков!

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба