4 декабря 2019 LiteForex Демиденко Дмитрий

Европейская денежная единица все чаще используется как основная валюта фондирования для carry trade

Чтобы выиграть войну нередко приходится сознательно проигрывать отдельные сражения. Дональд Трамп утверждает, что не следит за американскими фондовыми индексами, хотя все его подписчики в твиттер прекрасно знают, как президент США радуется успехам S&P 500. Деэскалация торгового конфликта Вашингтона и Пекина вкупе с превентивным снижением ставки ФРС на 75 б.п позволили рынку акций увеличить свою капитализацию на 25%, после чего хозяин Белого дома принял решение отступить. Новые тарифы в отношении Бразилии, Аргентины и Франции привели к двухдневным распродажам S&P 500. Они ускорились после заявления Трампа, что он готов подождать и может себе позволить заключить всеобъемлющее соглашение с Китаем уже после президентских выборов 2020.

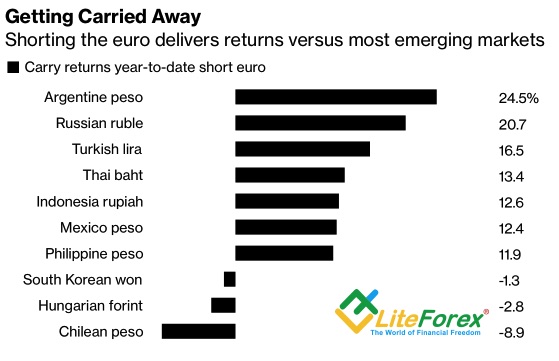

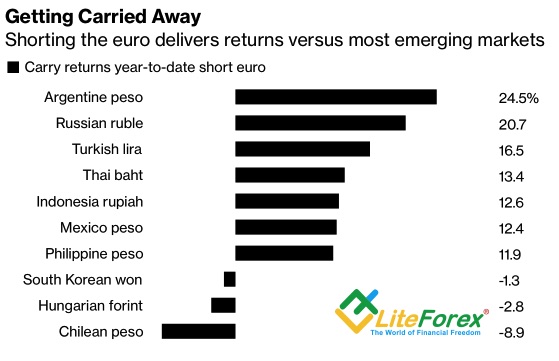

Из двух зол выбирают наименьшее, и, вполне возможно, Белый дом посчитал, что на данном этапе сильный доллар – большая угроза для экономики США, чем коррекция фондовых индексов. Ралли американского рынка акций и связанный с ним приток капитала в Штаты верой и правдой служили гринбеку в 2019, поэтому откат S&P 500 ослабил его позиции. Deutsche Bank утверждает, что евро все чаще используются в международных заимствованиях, межбанковском финансировании и операциях carry trade. В текущем году игра на разнице с его участием стала эффективной для 20 из 23 отслеживаемых Bloomberg денежных единиц развивающихся стран. Это обстоятельство, дешевая ликвидность от ЕЦБ и рекордная низкая волатильность способствуют тому, что евро отбирает у доллара статус основной валюты фондирования.

Эффективность carry trade

Источник: Bloomberg.

Если все действительно так, как считает Deutsche Bank, становится понятным рост EUR/USD в ответ на ухудшение глобального аппетита к риску, в том числе, связанный с эскалацией конфликта США и Китая. Вместе с тем, нужно понимать, что без прекращения торговой войны ни о каком восстановлении европейской экономики не может быть и речи, поэтому краткосрочные успехи евро ни о чем не говорят. На средне- и долгосрочном горизонте инвестирования перспективы единой европейской валюты ухудшаются. Тем более, что трения между Вашингтоном и Парижем могут перерасти в новую торговую войну с участием ЕС.

Франция в ответ на намерение Штатов обложить 100%-м тарифом $2,4 млрд импорт (около 5% от $52 млрд поставок на американский рынок в 2018) заявила, что Брюссель будет мстить. Старый свет един, и если обидят одного из его представителей, на его защиту встанут все остальные. Да, от введения цифрового налога пострадали в основном резиденты США, однако нужно понимать, что средний тариф для работающих в этой сфере компаний составляет всего лишь 9,5%, для остальных – 23,2%.

Отнюдь немирная риторика Дональда Трампа в отношении Китая снижает шансы того, что тарифы на $156 млрд поставки из Поднебесной в Штаты с 15 декабря не будут введены. Это обстоятельство усиливает риски дальнейшей коррекции S&P 500 и роста EUR/USD к 1,1115 и 1,1135. Вместе с тем, нужно понимать, что очередная эскалация торгового конфликта Вашингтона и Пекина тут же отразится на европейской деловой активности и в скором времени перекроет кислород «быкам» по евро.

Чтобы выиграть войну нередко приходится сознательно проигрывать отдельные сражения. Дональд Трамп утверждает, что не следит за американскими фондовыми индексами, хотя все его подписчики в твиттер прекрасно знают, как президент США радуется успехам S&P 500. Деэскалация торгового конфликта Вашингтона и Пекина вкупе с превентивным снижением ставки ФРС на 75 б.п позволили рынку акций увеличить свою капитализацию на 25%, после чего хозяин Белого дома принял решение отступить. Новые тарифы в отношении Бразилии, Аргентины и Франции привели к двухдневным распродажам S&P 500. Они ускорились после заявления Трампа, что он готов подождать и может себе позволить заключить всеобъемлющее соглашение с Китаем уже после президентских выборов 2020.

Из двух зол выбирают наименьшее, и, вполне возможно, Белый дом посчитал, что на данном этапе сильный доллар – большая угроза для экономики США, чем коррекция фондовых индексов. Ралли американского рынка акций и связанный с ним приток капитала в Штаты верой и правдой служили гринбеку в 2019, поэтому откат S&P 500 ослабил его позиции. Deutsche Bank утверждает, что евро все чаще используются в международных заимствованиях, межбанковском финансировании и операциях carry trade. В текущем году игра на разнице с его участием стала эффективной для 20 из 23 отслеживаемых Bloomberg денежных единиц развивающихся стран. Это обстоятельство, дешевая ликвидность от ЕЦБ и рекордная низкая волатильность способствуют тому, что евро отбирает у доллара статус основной валюты фондирования.

Эффективность carry trade

Источник: Bloomberg.

Если все действительно так, как считает Deutsche Bank, становится понятным рост EUR/USD в ответ на ухудшение глобального аппетита к риску, в том числе, связанный с эскалацией конфликта США и Китая. Вместе с тем, нужно понимать, что без прекращения торговой войны ни о каком восстановлении европейской экономики не может быть и речи, поэтому краткосрочные успехи евро ни о чем не говорят. На средне- и долгосрочном горизонте инвестирования перспективы единой европейской валюты ухудшаются. Тем более, что трения между Вашингтоном и Парижем могут перерасти в новую торговую войну с участием ЕС.

Франция в ответ на намерение Штатов обложить 100%-м тарифом $2,4 млрд импорт (около 5% от $52 млрд поставок на американский рынок в 2018) заявила, что Брюссель будет мстить. Старый свет един, и если обидят одного из его представителей, на его защиту встанут все остальные. Да, от введения цифрового налога пострадали в основном резиденты США, однако нужно понимать, что средний тариф для работающих в этой сфере компаний составляет всего лишь 9,5%, для остальных – 23,2%.

Отнюдь немирная риторика Дональда Трампа в отношении Китая снижает шансы того, что тарифы на $156 млрд поставки из Поднебесной в Штаты с 15 декабря не будут введены. Это обстоятельство усиливает риски дальнейшей коррекции S&P 500 и роста EUR/USD к 1,1115 и 1,1135. Вместе с тем, нужно понимать, что очередная эскалация торгового конфликта Вашингтона и Пекина тут же отразится на европейской деловой активности и в скором времени перекроет кислород «быкам» по евро.

/templates/new/dleimages/no_icon.gif

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба