17 января 2020 Finrange

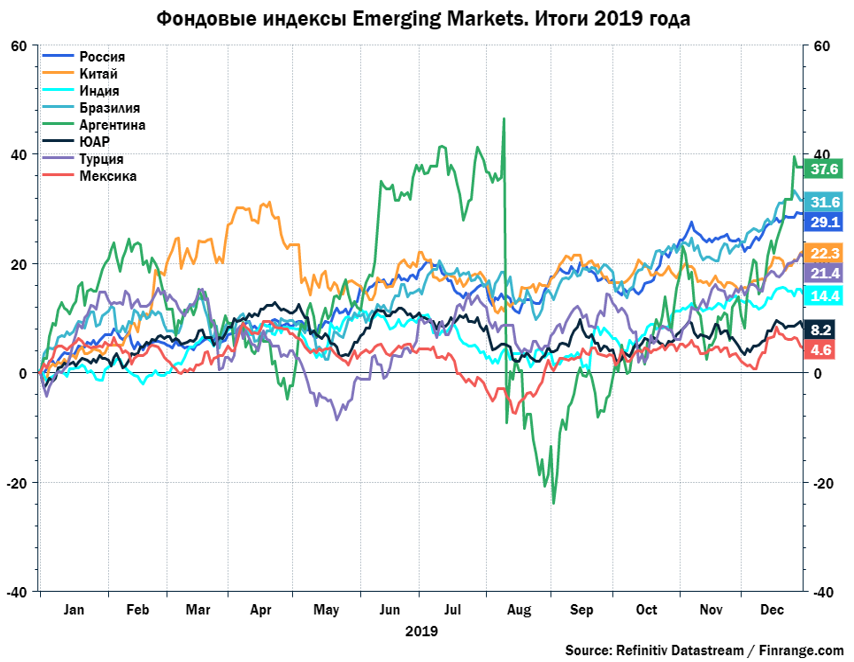

Российский рынок акций по итогам 2019 года вошёл в тройку развивающихся рынков и вырос на 29,1% - до 3045,87 пунктов. В долларовом выражении российский рынок стал лучшим, продемонстрировав рост более чем на 50%. Основной вклад пришёлся на «голубые фишки», таких тяжеловесов как, Газпром (+67%), Норильский никель (+46,1%), Сбербанк (+36,6%), МТС (+35%), Полюс (+31,7%), Лукойл (+23,5%) и другие.

Ключевые драйверы роста 2019 года:

Снижение ключевой ставки ЦБ РФ. В течение года Российский банк снизил ключевую ставку 5 раз с 7,75% до 6,25% годовых;

Рост дивидендной доходности за счёт положительной динамики финансовых показателей и увеличения payout ratio по дивидендам крупных компаний;

Прирост розничных инвесторов, количество превысило более чем 3,5 млн людей. По данным МосБиржи, всего за 11 месяцев 2019 года физические лица купили российских акций на 54,7 млрд руб., что на 51% больше, чем за аналогичный период прошлого года;

Рост цен на сырьевые активы, такие как, нефть, золото, серебро, никель, палладий, платина.

Несмотря на прирост, достигнутый в прошлом году, российские акции остаются привлекательными для инвестиций, особенно, если учитывать разницу между средней дивидендной доходностью российского рынка и ставками по депозитам российских банков. Мы ожидаем дальнейшего снижения процентных ставок, что в свою очередь положительно отразится на притоке капитала на фондовый рынок и его положительной переоценке. Таки образом, мы делаем ставку на акции с высокой дивидендной доходностью, но при этом, компании должны быть с низкой долговой нагрузкой, положительным свободным денежным потоком и растущими финансовыми показателями. Исключение, есть и мы их представим.

На наш взгляд в первом полугодии 2020 года основу портфеля акций должны составлять акции сырьевых компаний, несмотря на укрепления рубля. Рост цен на сырьевые активы компенсирует положительную динамику российской валюты. В остальном, динамика рынка во многом будет зависеть от состояния мирового спроса на рисковые активы.

К концу первого полугодия - ближе к дивидендному сезону, мы считаем, что нужно смещать фокус от 100% акций в портфеле до соотношения облигаций и акций 50% на 50%.

По итогам 2019 года положительную динамику показали все отраслевые индексы Московской биржи. Лучше всех оказались индекс Телекоммуникаций, в основном за счёт акций МТС, индекс Финансового сектора – за счёт акций Системы, Сбербанка и МосБиржи, индекс Электроэнергетики – за счёт акций Россети и компаний, входящих в ГЭХ. Самую слабую динамику продемонстрировали индекс Химии и Ритейл.

P.S.: некоторые акции почти дошли до целей из-за стремительного роста с начала года, цели выставлялись в начале января!

Ключевые драйверы роста 2019 года:

Снижение ключевой ставки ЦБ РФ. В течение года Российский банк снизил ключевую ставку 5 раз с 7,75% до 6,25% годовых;

Рост дивидендной доходности за счёт положительной динамики финансовых показателей и увеличения payout ratio по дивидендам крупных компаний;

Прирост розничных инвесторов, количество превысило более чем 3,5 млн людей. По данным МосБиржи, всего за 11 месяцев 2019 года физические лица купили российских акций на 54,7 млрд руб., что на 51% больше, чем за аналогичный период прошлого года;

Рост цен на сырьевые активы, такие как, нефть, золото, серебро, никель, палладий, платина.

Несмотря на прирост, достигнутый в прошлом году, российские акции остаются привлекательными для инвестиций, особенно, если учитывать разницу между средней дивидендной доходностью российского рынка и ставками по депозитам российских банков. Мы ожидаем дальнейшего снижения процентных ставок, что в свою очередь положительно отразится на притоке капитала на фондовый рынок и его положительной переоценке. Таки образом, мы делаем ставку на акции с высокой дивидендной доходностью, но при этом, компании должны быть с низкой долговой нагрузкой, положительным свободным денежным потоком и растущими финансовыми показателями. Исключение, есть и мы их представим.

На наш взгляд в первом полугодии 2020 года основу портфеля акций должны составлять акции сырьевых компаний, несмотря на укрепления рубля. Рост цен на сырьевые активы компенсирует положительную динамику российской валюты. В остальном, динамика рынка во многом будет зависеть от состояния мирового спроса на рисковые активы.

К концу первого полугодия - ближе к дивидендному сезону, мы считаем, что нужно смещать фокус от 100% акций в портфеле до соотношения облигаций и акций 50% на 50%.

По итогам 2019 года положительную динамику показали все отраслевые индексы Московской биржи. Лучше всех оказались индекс Телекоммуникаций, в основном за счёт акций МТС, индекс Финансового сектора – за счёт акций Системы, Сбербанка и МосБиржи, индекс Электроэнергетики – за счёт акций Россети и компаний, входящих в ГЭХ. Самую слабую динамику продемонстрировали индекс Химии и Ритейл.

P.S.: некоторые акции почти дошли до целей из-за стремительного роста с начала года, цели выставлялись в начале января!

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба