26 февраля 2020 ProfitGate Халепа Евгений

Итак, можно писать и выкладывать миллионы картинок на предмет доходности, или денежной массы, и их корреляций с фондовыми рынками, можно «поперчить» это кривыми доходности, которые уже в инверсии, также можно выложить разные технические картины. Суть это не изменит — рынки падают, вопрос теперь, когда разворот, а для этого нужно определить, на каких масштабах делать оценки.

Я вам представлю свой взгляд, который состоит из авторских исследований, и на основании которых я делаю выводы и принимаю решения.

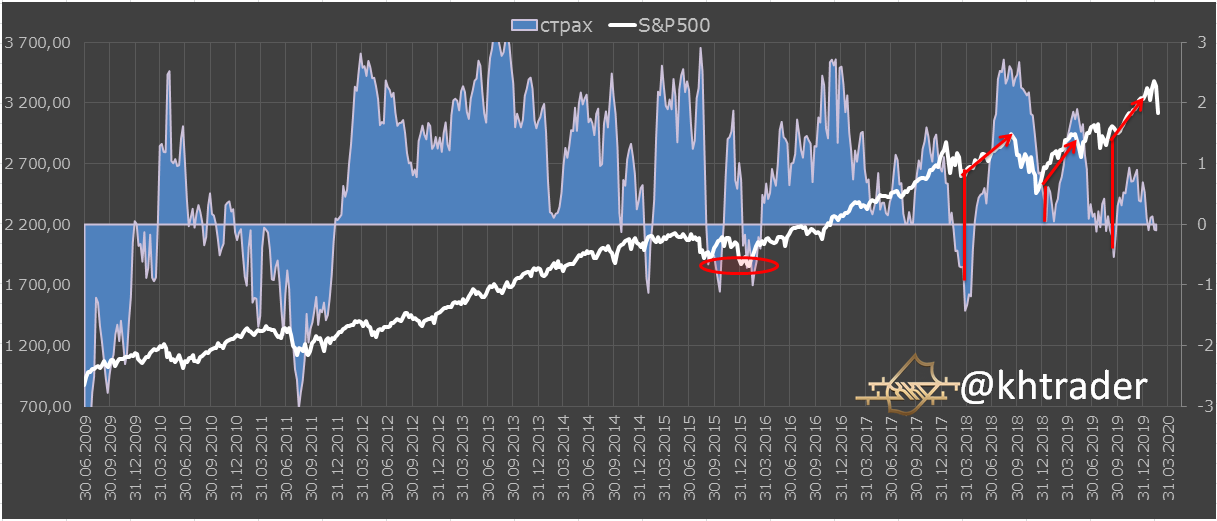

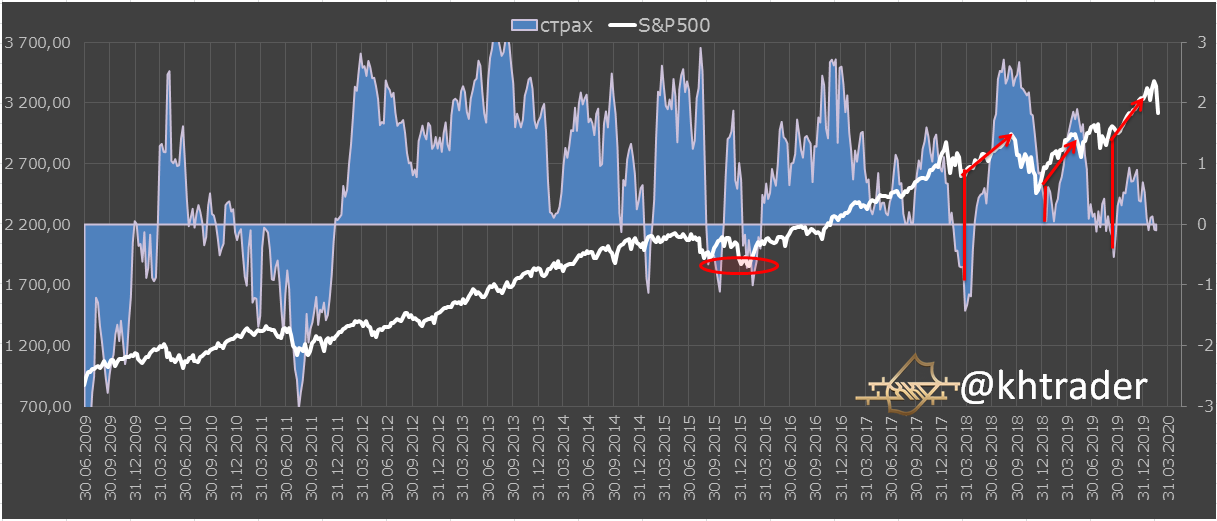

Первая картинка, которая иллюстрирует мой, авторский индекс страха. Подробнее по этой модели вы найдете по ссылке, которую дал выше.

Голубая область — сама модель, а белая линия — это индекс S&P500.

Мы видим, что еще в конце 2019 года модель начала падать, что исторически соответствует снижению аппетита к риску. Это создало на рынке дивергенцию (дисбаланс) показателей, что сигнализировало о перекупленности рынка.

Модель сейчас вблизи ноля, т.е. в приграничном состоянии, для полноценного разворота надо чтобы она снизилась хотя бы к уровню -1 (правая шкала), это средний уровень между минимумами 2018 и 2019 годов.

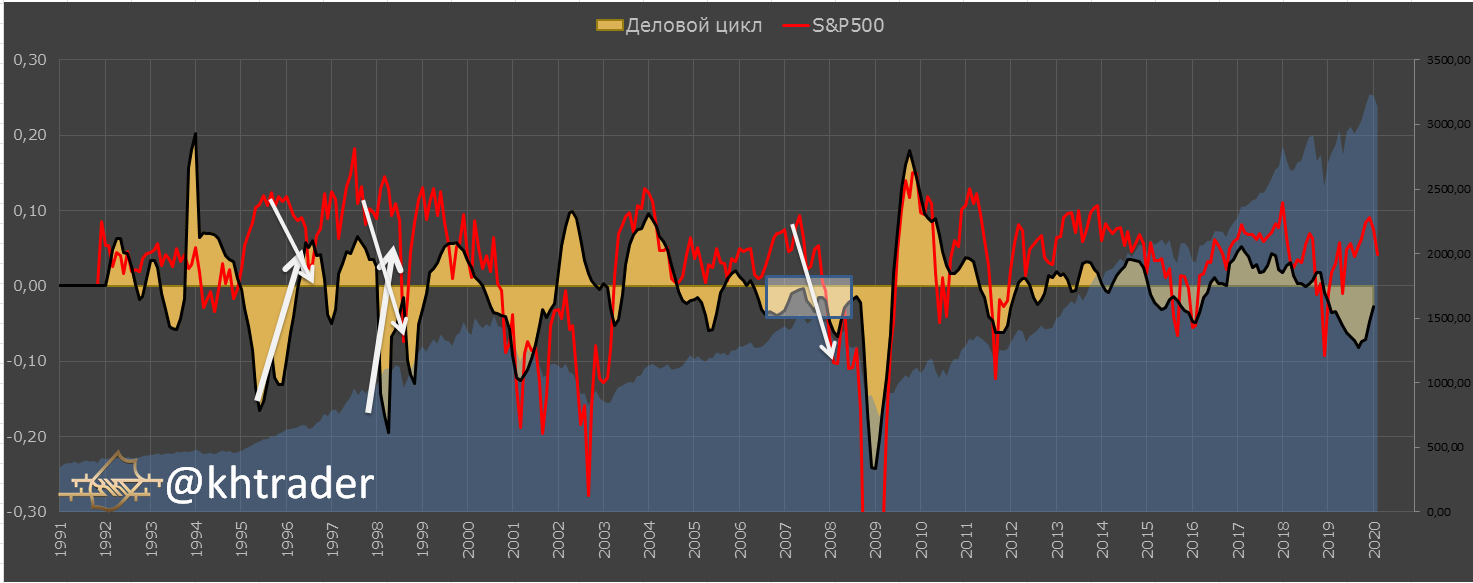

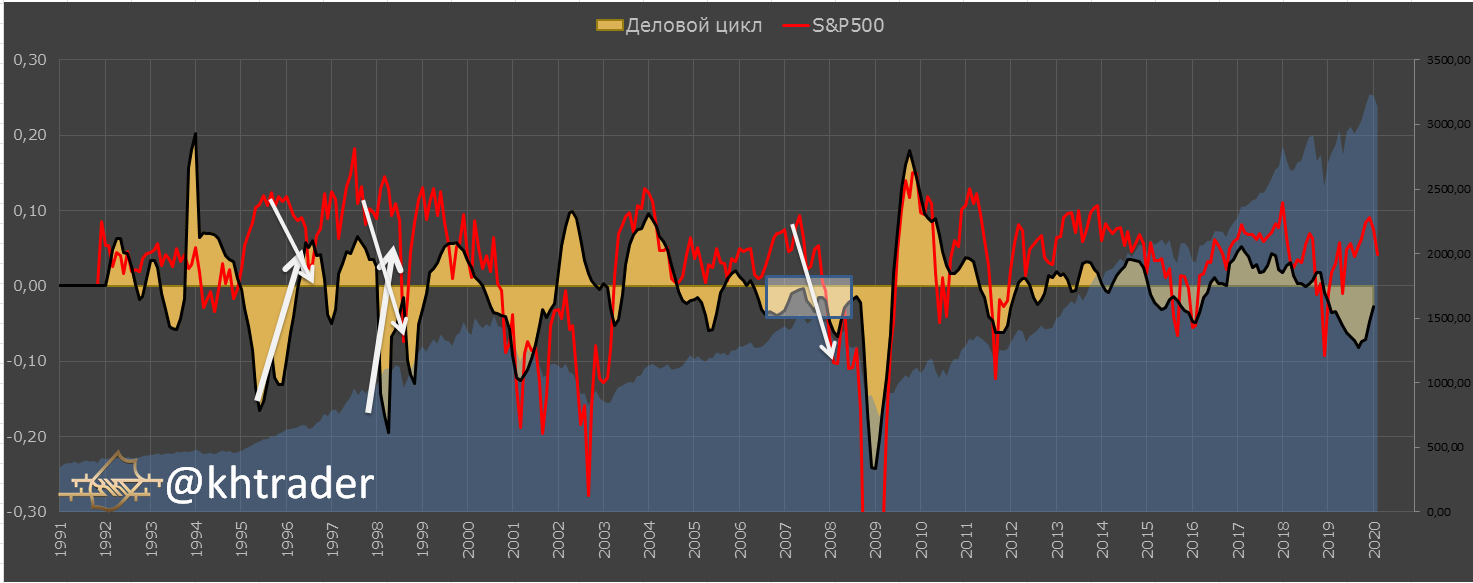

Далее ситуация с деловым циклом и динамикой S&P500 от года к году.

Рыжая область — это авторская модель оценки делового цикла.

Красная линия — это динамика S&P500 от года к году, а синяя область - S&P500 линейно.

В IV квартале мы наблюдали сильнейшую дивергенцию между показателями. Ретроспективный взгляд показывал, что такое уже было 90-х, причем дважды. Также схожая динамика была перед кризисом 2008 года.

Сейчас сложно сказать какой сценарий нас ждет: или модели 90-х, когда деловой цикл восстанавливался, а индекс фондового рынка снижался, или же стагнация делового цикла и кризис, как было в 2008 году.

Но можно сказать с высоким уровнем достоверности, что коррекция только началась.

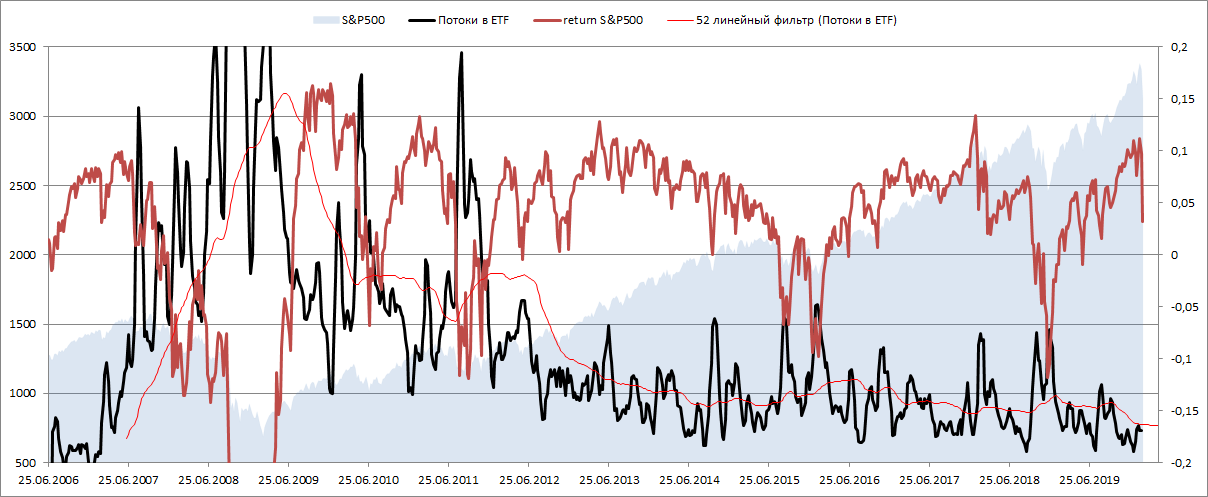

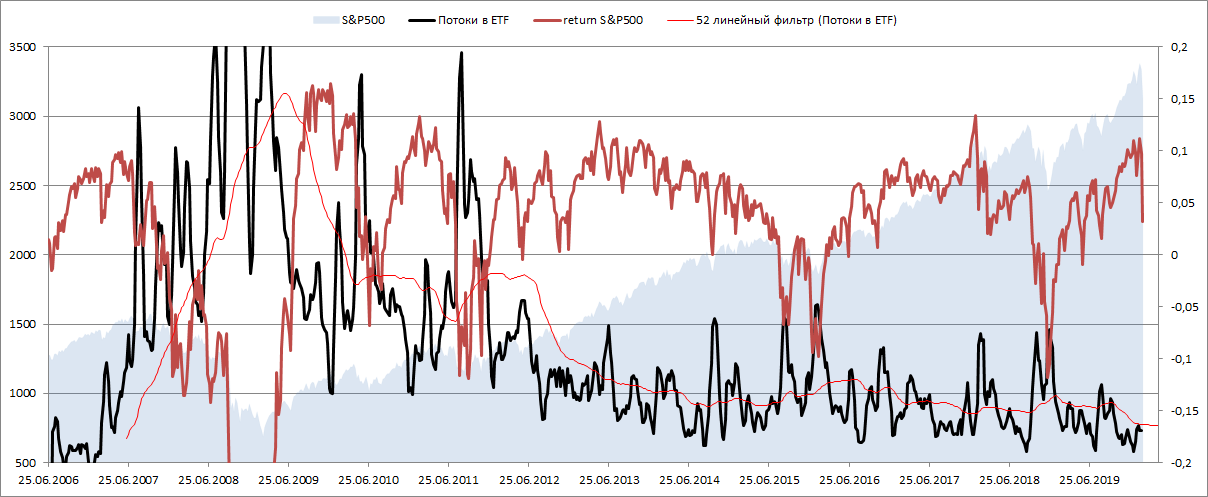

Далее глянем на динамику потоков во взаимные фонды, инвестирующие в фондовый рынок США.

Черная линия — это годовая динамика потоков в фонды.

Красная и голубая линии — годовая и линейная динамика индекса S&P500.

Здесь все просто, когда рынок растет, вложения в фонды сокращаются, при снижении — растут.

Логично, т.к. высокие цены — меньше спрос и наоборот.

Показатель потоков был на минимуме с 2007 года, а годовая динамика индекса подошла к пикам.

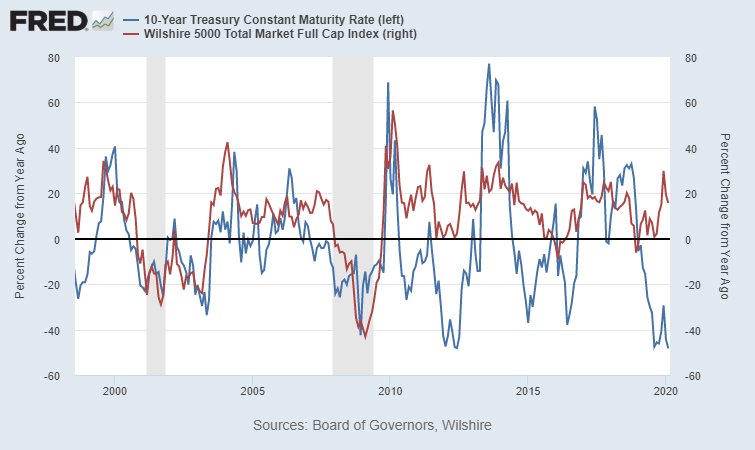

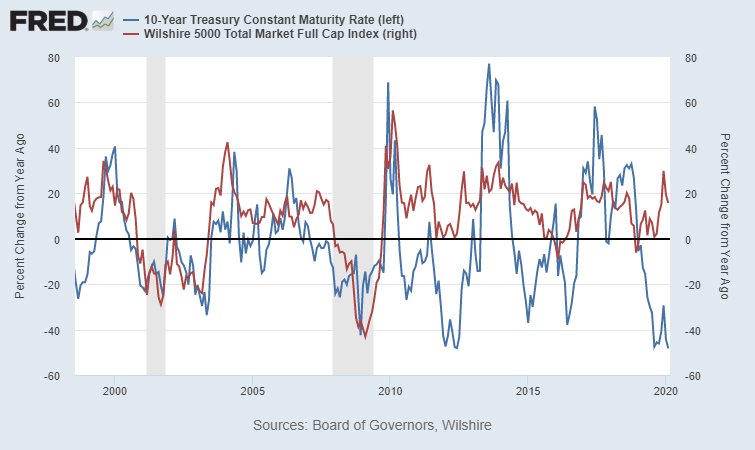

Еще один дисбаланс с рынком 10-летних облигаций Казначейства США.

Синяя линия — это годовая динамика доходности 10-летних облигаций.

Красная линия — это годовая динамика индекса S&P500.

Здесь все так же просто и логично, рост аппетита к риску приводит к росту стоимости акций и снижению стоимости облигаций, а значит росту доходности. Начиная со средины 2019 года, мы наблюдали аномалию: с ростом рынка доходности облигаций падала, т.е. покупали долговой рынок, а ведь это защитные активы.

Отчасти это связано с расширением ликвидности, которое устроили ведущие центральные банки и теперь денег хватает на все.

Завершу статью техническим взглядом, т.к. нам нужно оценить, где может оказаться рынок.

Очевидно, что тренд, начавшийся в начале 2019 года, подошел к концу и рынку требуется передышка. Подтверждением этого послужит проход и закрепление цены иже трендовой диагонали и ЕМА-200. Осциллятор уже ушел ниже ноля, опережая цену, и указываю путь рынку.

В прошлый раз коррекция наблюдалась весь 2018 год, но тогда и более крупный тренд корректировался, а значит стоит ожидать менее масштабную коррекцию. Например, как было с мая по октябрь 2019 года, т.е. не более 5 месяцев.

Глубина коррекции может достигнуть 2700 пунктов, что является 20% коррекцией от максимумов рынка.

Я вам представлю свой взгляд, который состоит из авторских исследований, и на основании которых я делаю выводы и принимаю решения.

Первая картинка, которая иллюстрирует мой, авторский индекс страха. Подробнее по этой модели вы найдете по ссылке, которую дал выше.

Голубая область — сама модель, а белая линия — это индекс S&P500.

Мы видим, что еще в конце 2019 года модель начала падать, что исторически соответствует снижению аппетита к риску. Это создало на рынке дивергенцию (дисбаланс) показателей, что сигнализировало о перекупленности рынка.

Модель сейчас вблизи ноля, т.е. в приграничном состоянии, для полноценного разворота надо чтобы она снизилась хотя бы к уровню -1 (правая шкала), это средний уровень между минимумами 2018 и 2019 годов.

Далее ситуация с деловым циклом и динамикой S&P500 от года к году.

Рыжая область — это авторская модель оценки делового цикла.

Красная линия — это динамика S&P500 от года к году, а синяя область - S&P500 линейно.

В IV квартале мы наблюдали сильнейшую дивергенцию между показателями. Ретроспективный взгляд показывал, что такое уже было 90-х, причем дважды. Также схожая динамика была перед кризисом 2008 года.

Сейчас сложно сказать какой сценарий нас ждет: или модели 90-х, когда деловой цикл восстанавливался, а индекс фондового рынка снижался, или же стагнация делового цикла и кризис, как было в 2008 году.

Но можно сказать с высоким уровнем достоверности, что коррекция только началась.

Далее глянем на динамику потоков во взаимные фонды, инвестирующие в фондовый рынок США.

Черная линия — это годовая динамика потоков в фонды.

Красная и голубая линии — годовая и линейная динамика индекса S&P500.

Здесь все просто, когда рынок растет, вложения в фонды сокращаются, при снижении — растут.

Логично, т.к. высокие цены — меньше спрос и наоборот.

Показатель потоков был на минимуме с 2007 года, а годовая динамика индекса подошла к пикам.

Еще один дисбаланс с рынком 10-летних облигаций Казначейства США.

Синяя линия — это годовая динамика доходности 10-летних облигаций.

Красная линия — это годовая динамика индекса S&P500.

Здесь все так же просто и логично, рост аппетита к риску приводит к росту стоимости акций и снижению стоимости облигаций, а значит росту доходности. Начиная со средины 2019 года, мы наблюдали аномалию: с ростом рынка доходности облигаций падала, т.е. покупали долговой рынок, а ведь это защитные активы.

Отчасти это связано с расширением ликвидности, которое устроили ведущие центральные банки и теперь денег хватает на все.

Завершу статью техническим взглядом, т.к. нам нужно оценить, где может оказаться рынок.

Очевидно, что тренд, начавшийся в начале 2019 года, подошел к концу и рынку требуется передышка. Подтверждением этого послужит проход и закрепление цены иже трендовой диагонали и ЕМА-200. Осциллятор уже ушел ниже ноля, опережая цену, и указываю путь рынку.

В прошлый раз коррекция наблюдалась весь 2018 год, но тогда и более крупный тренд корректировался, а значит стоит ожидать менее масштабную коррекцию. Например, как было с мая по октябрь 2019 года, т.е. не более 5 месяцев.

Глубина коррекции может достигнуть 2700 пунктов, что является 20% коррекцией от максимумов рынка.

http://profitgate.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба