2 июня 2020 Райффайзенбанк Ализаровская Ирина

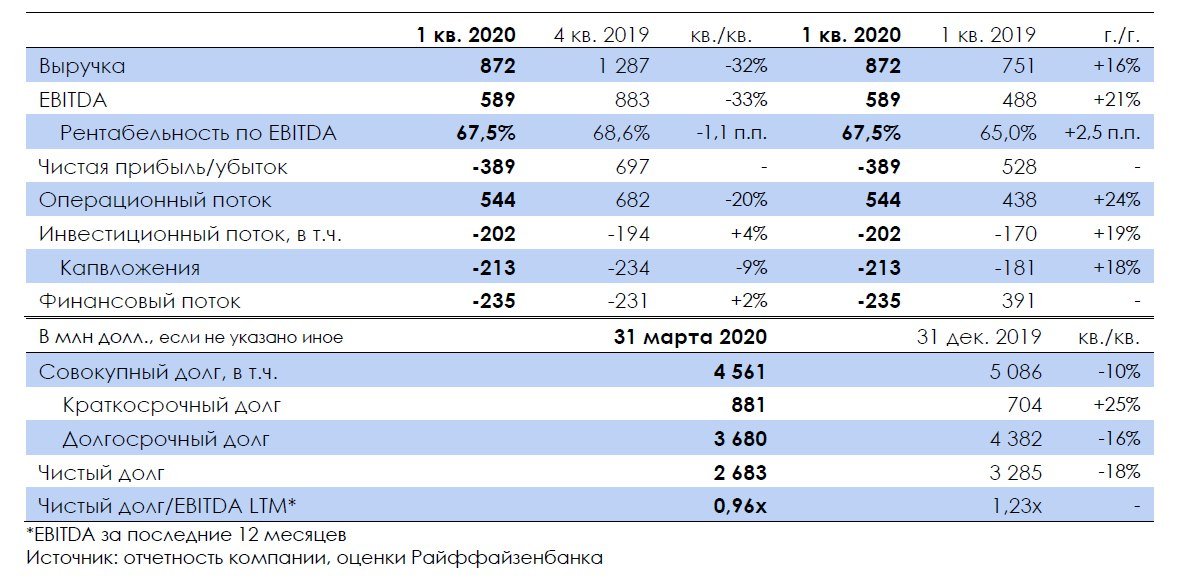

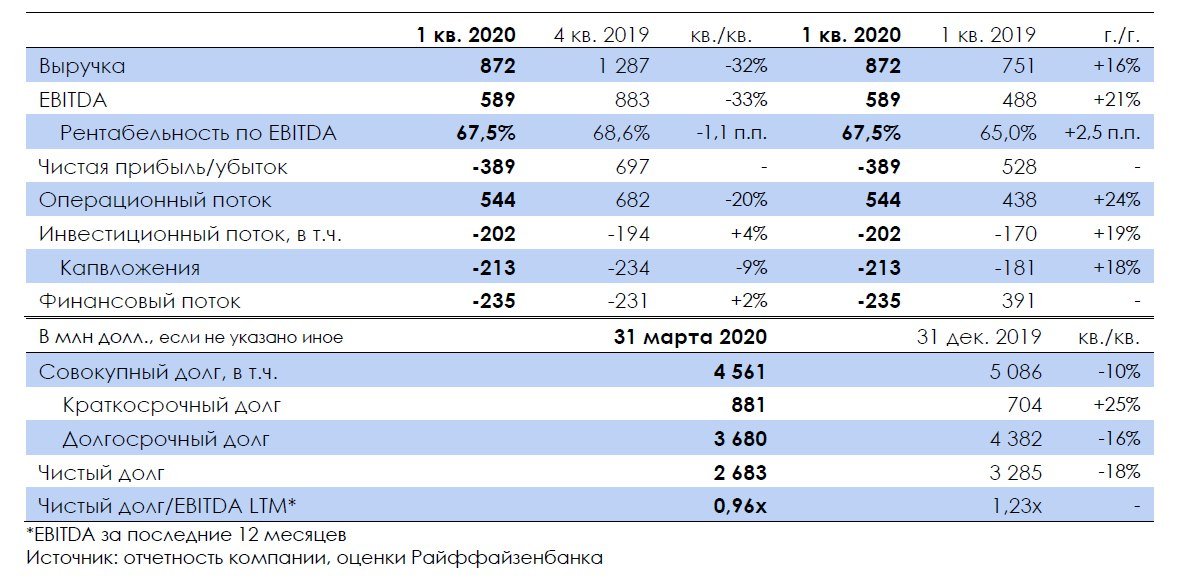

Крупнейший российский производитель золота Polyus (ВВ/Ba1/BB) опубликовал финансовые результаты за 1 кв. 2020 г. по МСФО, которые мы оцениваем нейтрально. Несмотря на падение выручки и EBITDA относительно рекордно высоких показателей 4 кв. (что связано с временными техническими факторами, подробнее см. ниже), долговая нагрузка продолжила снижаться до 0,96х благодаря сокращению долга и росту EBITDA г./г.

Объемы реализации просели на 39% кв./кв., в первую очередь, из-за меньших объемов аффинированного золота в наличии, что в следующем квартале будет восполнено. Так, производство золота доре снизилось лишь на 8% кв./кв. (из-за сезонного прекращения добычи на россыпях), и эти объемы в слитках доре еще не успели пройти аффинаж. Дополнительное негативное влияние на результат 1 кв. оказало снижение продаж флотоконцентрата до 11 тыс. унций против 172 тыс. унций в 4 кв., кроме того, сурьмянистый флотоконцентрат в 1 кв. не реализовывался. В результате даже на фоне роста цен на золото на 7% кв./кв., выручка сократилась на 32% кв./кв.

Общие денежные издержки (ТСС) в 1 кв. повысились на 16% кв./кв. до 394 долл./унция, несмотря на ослабление рубля и сезонное прекращение дорогостоящей добычи на россыпях. Наибольшее повышение TCC произошло на ключевом активе – Олимпиаде из-за временного снижения содержания золота в руде (до 3,2 г/т с 3,88 г/т кв. ранее) и сокращения в продажах доли флотоконцентрата, у которого издержки ниже, а также отсутствия продаж попутного сурьмянистого флотоконцентрата (которые в 4 кв., по сути, снижали общие издержки на 15 долл./унцию). В итоге показатель EBITDA просел на 33% кв./кв., рентабельность по EBITDA – на 1,1 п.п. до 67,5%. По итогам 1 кв. компания получила чистый убыток в размере 389 млн долл. из-за неденежных статей – переоценки деривативов (-534 млн долл.) и курсовых разниц (-339 млн долл.).

В связи со вспышкой COVID-19 в мае на Олимпиаде компания, по данным менеджмента, испытывает недостаток рабочей силы, кроме того, был сокращен объем вскрышных работ, что может повлечь снижение производства. При этом производственный план на этот год пока сохраняется в том же объеме, поскольку компания надеется сократить отставание во 2П 2020 г., а также среди прочих вариантов рассматривает использование уже накопленных запасов со средним и низким содержанием золота. В 2020 г. в планах реализовать 70 тыс. т сурьмянистого флотоконцентрата (за апрель-май реализовано 15 тыс. т) с содержанием 15 тыс. т сурьмы (на уровне производства 2019 г.). На 2020 г. компания сохраняет прогноз по TCC в диапазоне 400-450 долл./унция, однако это без учета заявленных разовых расходов в связи с COVID-19 в объеме 60 млн долл., включающих оплату карантинного времени, удлиненных вахт, медоборудования и пр.

Операционный денежный поток в 1 кв. сократился лишь на 20% кв./кв. до 544 млн долл. благодаря высвобождению 38 млн долл. из оборотного капитала против инвестиций в объеме 73 млн долл. в предыдущем кв. Капвложения за кв. составили 213 млн долл., годовой план пока остался неизменным – 700-750 млн долл. Напомним, в него вошли такие новые проекты как расширение Вернинской ЗИФ до 3,5 млн т/год, расшивка узких мест на Наталкинской ЗИФ, повышение бюджета на разведку на ключевых активах и на IT. Однако по данным менеджмента, ограничения из-за COVID-19 привели к задержкам поставок ключевого оборудования, снижению разведочного бурения, ремонтных работ и строительства.

По итогам 1 кв. на счетах компании накоплено 1,8 млрд долл., которые частично были направлены на погашение евробонда (в обращении оставалось 677,5 млн долл.) после отчетной даты, также был досрочно погашен PGILLN 21 conv. (186 млн долл. конвертированы в акции), что снизит размер долга, а с ростом операционной прибыли (восстановление объемов продаж и продолжающееся ралли цен на золото, +8% к ценам 1 кв.) приведет к дальнейшему снижению Чистый долг/EBITDA (которое и так невысоко). Тем не менее, еще пока не выплачены дивиденды за 2П 2019 г. в объеме 462 млн долл., выплата которых, по нашим оценкам, не повысит долговую нагрузку выше 1,0х.

Ввиду благоприятных перспектив на рынке золота бонды PGILLN 22 (YTM 2,12%), PGILLN 23 (YTM 2,38%) и PGILLN 24 (YTM 2,58%) выглядят более интересными в отличие от бумаг GMKNRM 22, 23, 24 и METINR 24, предлагающих такую же доходность. Инвесторам с более высоким аппетитом к риску можно также рассмотреть POGLN 22 c YTM 6,1%.

Объемы реализации просели на 39% кв./кв., в первую очередь, из-за меньших объемов аффинированного золота в наличии, что в следующем квартале будет восполнено. Так, производство золота доре снизилось лишь на 8% кв./кв. (из-за сезонного прекращения добычи на россыпях), и эти объемы в слитках доре еще не успели пройти аффинаж. Дополнительное негативное влияние на результат 1 кв. оказало снижение продаж флотоконцентрата до 11 тыс. унций против 172 тыс. унций в 4 кв., кроме того, сурьмянистый флотоконцентрат в 1 кв. не реализовывался. В результате даже на фоне роста цен на золото на 7% кв./кв., выручка сократилась на 32% кв./кв.

Общие денежные издержки (ТСС) в 1 кв. повысились на 16% кв./кв. до 394 долл./унция, несмотря на ослабление рубля и сезонное прекращение дорогостоящей добычи на россыпях. Наибольшее повышение TCC произошло на ключевом активе – Олимпиаде из-за временного снижения содержания золота в руде (до 3,2 г/т с 3,88 г/т кв. ранее) и сокращения в продажах доли флотоконцентрата, у которого издержки ниже, а также отсутствия продаж попутного сурьмянистого флотоконцентрата (которые в 4 кв., по сути, снижали общие издержки на 15 долл./унцию). В итоге показатель EBITDA просел на 33% кв./кв., рентабельность по EBITDA – на 1,1 п.п. до 67,5%. По итогам 1 кв. компания получила чистый убыток в размере 389 млн долл. из-за неденежных статей – переоценки деривативов (-534 млн долл.) и курсовых разниц (-339 млн долл.).

В связи со вспышкой COVID-19 в мае на Олимпиаде компания, по данным менеджмента, испытывает недостаток рабочей силы, кроме того, был сокращен объем вскрышных работ, что может повлечь снижение производства. При этом производственный план на этот год пока сохраняется в том же объеме, поскольку компания надеется сократить отставание во 2П 2020 г., а также среди прочих вариантов рассматривает использование уже накопленных запасов со средним и низким содержанием золота. В 2020 г. в планах реализовать 70 тыс. т сурьмянистого флотоконцентрата (за апрель-май реализовано 15 тыс. т) с содержанием 15 тыс. т сурьмы (на уровне производства 2019 г.). На 2020 г. компания сохраняет прогноз по TCC в диапазоне 400-450 долл./унция, однако это без учета заявленных разовых расходов в связи с COVID-19 в объеме 60 млн долл., включающих оплату карантинного времени, удлиненных вахт, медоборудования и пр.

Операционный денежный поток в 1 кв. сократился лишь на 20% кв./кв. до 544 млн долл. благодаря высвобождению 38 млн долл. из оборотного капитала против инвестиций в объеме 73 млн долл. в предыдущем кв. Капвложения за кв. составили 213 млн долл., годовой план пока остался неизменным – 700-750 млн долл. Напомним, в него вошли такие новые проекты как расширение Вернинской ЗИФ до 3,5 млн т/год, расшивка узких мест на Наталкинской ЗИФ, повышение бюджета на разведку на ключевых активах и на IT. Однако по данным менеджмента, ограничения из-за COVID-19 привели к задержкам поставок ключевого оборудования, снижению разведочного бурения, ремонтных работ и строительства.

По итогам 1 кв. на счетах компании накоплено 1,8 млрд долл., которые частично были направлены на погашение евробонда (в обращении оставалось 677,5 млн долл.) после отчетной даты, также был досрочно погашен PGILLN 21 conv. (186 млн долл. конвертированы в акции), что снизит размер долга, а с ростом операционной прибыли (восстановление объемов продаж и продолжающееся ралли цен на золото, +8% к ценам 1 кв.) приведет к дальнейшему снижению Чистый долг/EBITDA (которое и так невысоко). Тем не менее, еще пока не выплачены дивиденды за 2П 2019 г. в объеме 462 млн долл., выплата которых, по нашим оценкам, не повысит долговую нагрузку выше 1,0х.

Ввиду благоприятных перспектив на рынке золота бонды PGILLN 22 (YTM 2,12%), PGILLN 23 (YTM 2,38%) и PGILLN 24 (YTM 2,58%) выглядят более интересными в отличие от бумаг GMKNRM 22, 23, 24 и METINR 24, предлагающих такую же доходность. Инвесторам с более высоким аппетитом к риску можно также рассмотреть POGLN 22 c YTM 6,1%.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба