26 августа 2020 РБК Quote Хохлова Анна

Мосбиржа запустила торги иностранными бумагами. Но мало кто знает, что по дивидендам от компаний из США нужно платить налог не 13%, а 30%. Рассказываем, как уменьшить эту цифру в три раза

24 августа Московская биржа запустила торги акциями американских компаний. На первом этапе их 19, но в будущем площадка планирует увеличить количество. Осенью может появиться еще 30 акций, а с 2021 года — по 70 новых бумаг каждый квартал. Зарубежные бумаги можно купить за рубли, а не за доллары, как на Санкт-Петербургской бирже.

Многие из акций, которые появились на Московской бирже, дивидендные. И выплаты по этим бумагам будут начисляться в долларах. Инвестору в данном случае придется по умолчанию платить налоги самостоятельно, причем не 13%, а 30%. Поэтому важно разобраться в налогах на дивиденды по иностранным акциям.

Впервые этот текст был опубликован 8 июля 2020 года

Когда вы совершаете операции с российскими бумагами, в качестве налогового агента инвестора выступает брокер. Он сам вычитает налоги с ваших дивидендов и перечисляет в бюджет. Поэтому дивиденды на счет инвестору поступают уже как бы «чистые». Брокер спишет с вас НДФЛ по ставке 13% от размера полученной вами за год прибыли, если вы являетесь налоговым резидентом России. Если вы платите налоги в другой стране, ставка составит 30%.

По дивидендам от иностранных компаний российский брокер не будет платить за вас налог. Например от суммы дивидендов по акциям американской компании налог по ставке 30% удержит сам эмитент . Он и перечислит за вас эти сборы в американский бюджет. Если вы покупаете акции других стран, то налог также придется заплатить по их законодательству.

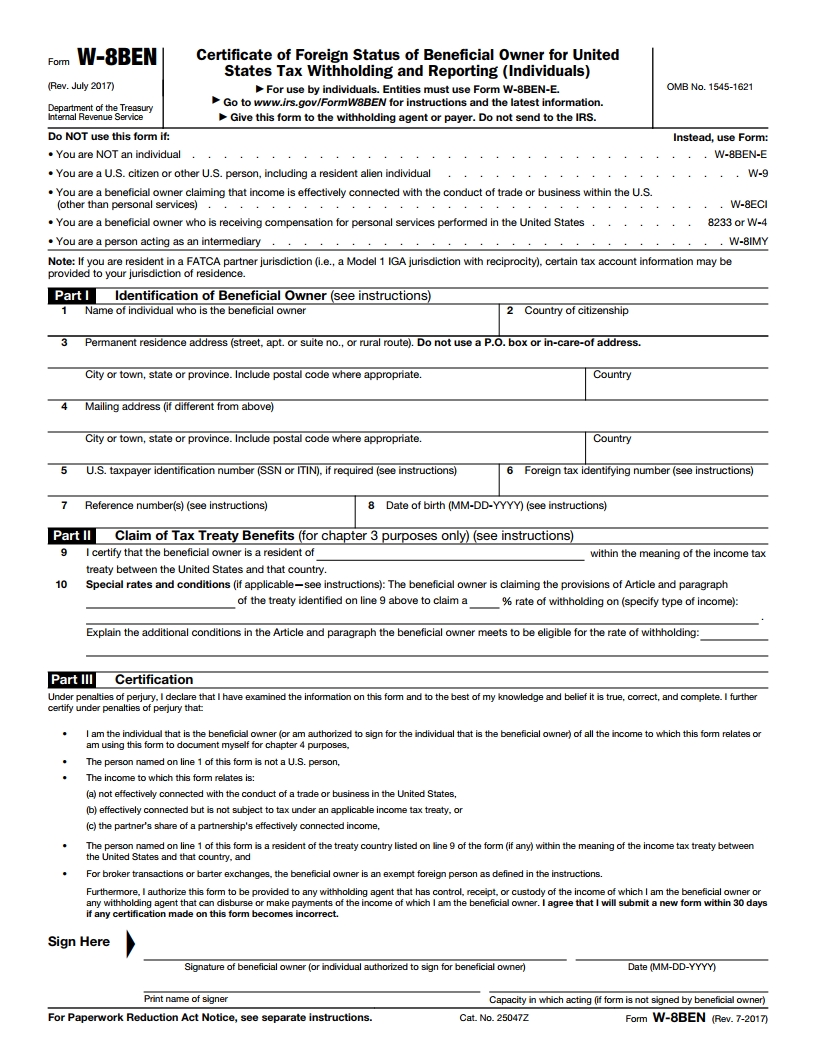

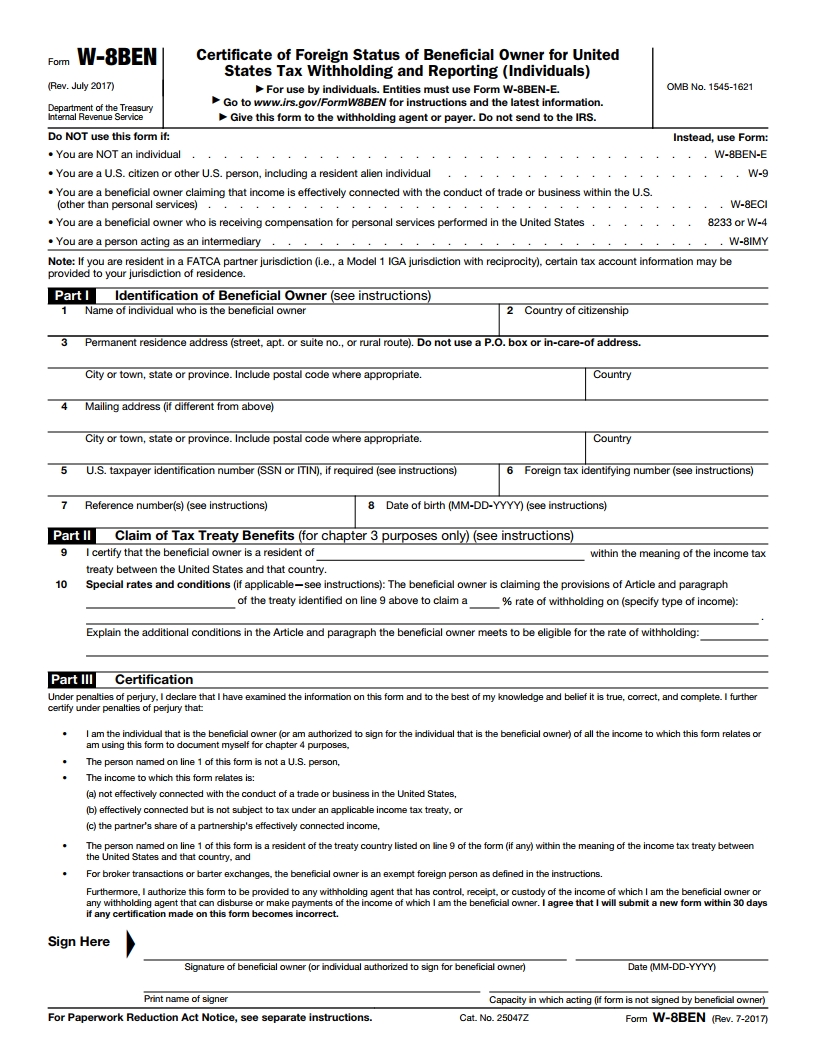

Что такое форма W-8BEN и зачем ее подписывать

Но есть способ, как избежать такого огромного налога по дивидендам США и других стран. Чтобы инвестор не платил налог дважды в разных странах по разному законодательству, государства заключают между собой декларации об избежании двойного налогообложения. У России такие соглашения есть с более чем 80 странами. В том числе с США. Документ между Россией и США называется «Об избежании двойного налогообложения и предотвращении уклонения от налогообложения в отношении налогов на доходы и капитал».

Чтобы воспользоваться его преимуществами, нужно заполнить форму W-8BEN. Она докажет, что вы не налоговый резидент США. Тогда американские налоговые органы спишут с ваших дивидендов только 10%. Но вам еще нужно будет заплатить 3% самостоятельно российской налоговой инспекции. Потому что по российскому законодательству в общей сумме вы должны отдать 13%.

Форма W-8BEN применима к акциям, зарегистрированным в США, и действует только три года. После этого ее нужно будет снова подписывать. W-8BEN можно запросить у своего брокера. Также инвестору понадобится заполнить налоговую декларацию 3-НДФЛ, чтобы оплатить оставшиеся 3% в России. Это можно сделать в личном кабинете на сайте Федеральной налоговой службы. Декларация нужно подписать и подать до 30 апреля календарного года по месту жительства.

24 августа Московская биржа запустила торги акциями американских компаний. На первом этапе их 19, но в будущем площадка планирует увеличить количество. Осенью может появиться еще 30 акций, а с 2021 года — по 70 новых бумаг каждый квартал. Зарубежные бумаги можно купить за рубли, а не за доллары, как на Санкт-Петербургской бирже.

Многие из акций, которые появились на Московской бирже, дивидендные. И выплаты по этим бумагам будут начисляться в долларах. Инвестору в данном случае придется по умолчанию платить налоги самостоятельно, причем не 13%, а 30%. Поэтому важно разобраться в налогах на дивиденды по иностранным акциям.

Впервые этот текст был опубликован 8 июля 2020 года

Когда вы совершаете операции с российскими бумагами, в качестве налогового агента инвестора выступает брокер. Он сам вычитает налоги с ваших дивидендов и перечисляет в бюджет. Поэтому дивиденды на счет инвестору поступают уже как бы «чистые». Брокер спишет с вас НДФЛ по ставке 13% от размера полученной вами за год прибыли, если вы являетесь налоговым резидентом России. Если вы платите налоги в другой стране, ставка составит 30%.

По дивидендам от иностранных компаний российский брокер не будет платить за вас налог. Например от суммы дивидендов по акциям американской компании налог по ставке 30% удержит сам эмитент . Он и перечислит за вас эти сборы в американский бюджет. Если вы покупаете акции других стран, то налог также придется заплатить по их законодательству.

Что такое форма W-8BEN и зачем ее подписывать

Но есть способ, как избежать такого огромного налога по дивидендам США и других стран. Чтобы инвестор не платил налог дважды в разных странах по разному законодательству, государства заключают между собой декларации об избежании двойного налогообложения. У России такие соглашения есть с более чем 80 странами. В том числе с США. Документ между Россией и США называется «Об избежании двойного налогообложения и предотвращении уклонения от налогообложения в отношении налогов на доходы и капитал».

Чтобы воспользоваться его преимуществами, нужно заполнить форму W-8BEN. Она докажет, что вы не налоговый резидент США. Тогда американские налоговые органы спишут с ваших дивидендов только 10%. Но вам еще нужно будет заплатить 3% самостоятельно российской налоговой инспекции. Потому что по российскому законодательству в общей сумме вы должны отдать 13%.

Форма W-8BEN применима к акциям, зарегистрированным в США, и действует только три года. После этого ее нужно будет снова подписывать. W-8BEN можно запросить у своего брокера. Также инвестору понадобится заполнить налоговую декларацию 3-НДФЛ, чтобы оплатить оставшиеся 3% в России. Это можно сделать в личном кабинете на сайте Федеральной налоговой службы. Декларация нужно подписать и подать до 30 апреля календарного года по месту жительства.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба