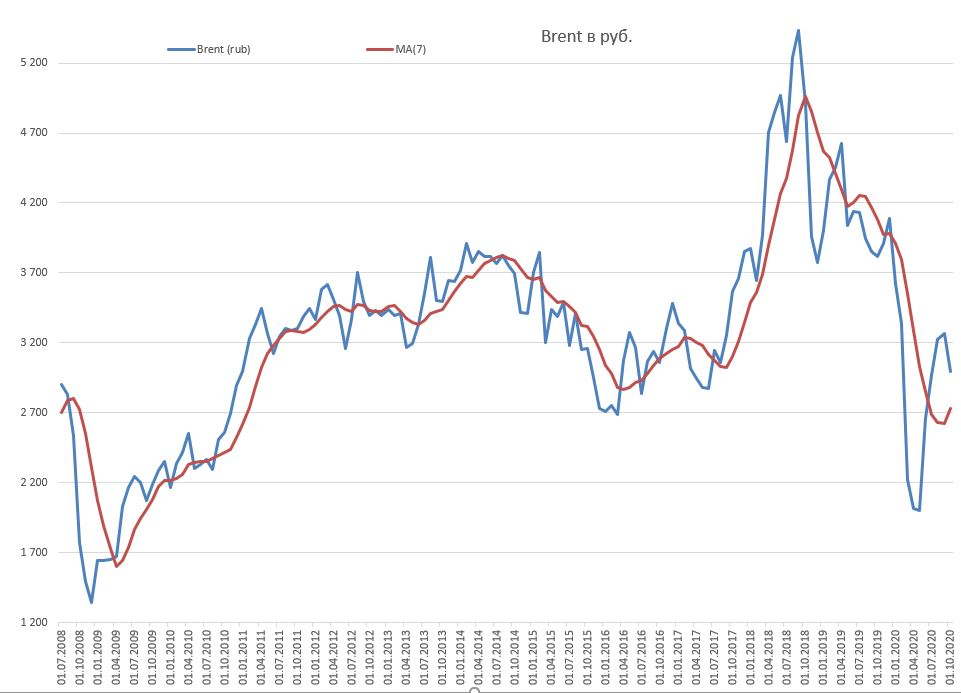

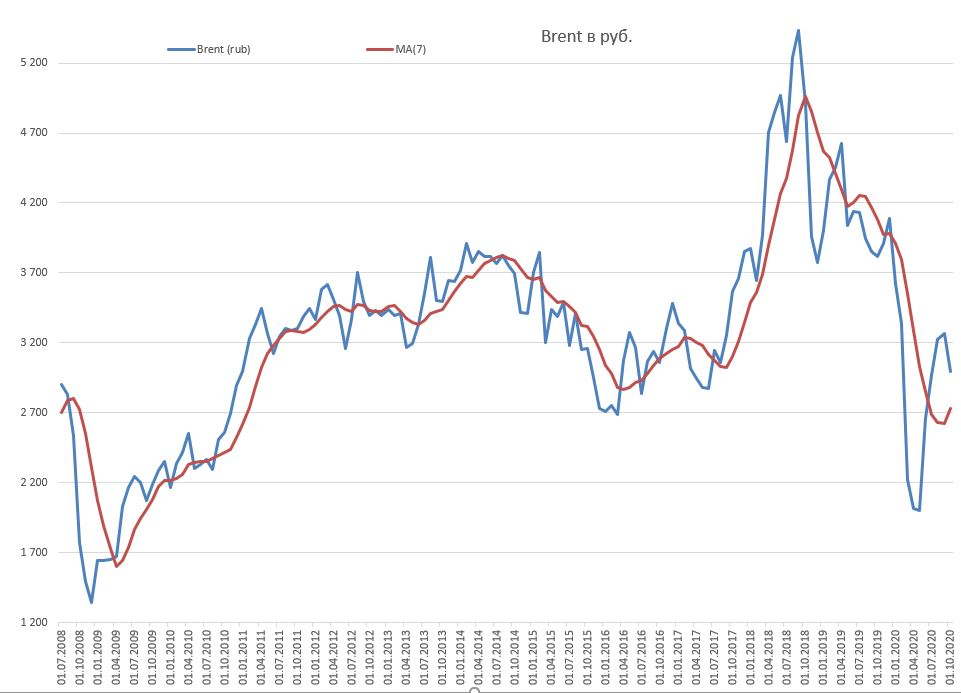

1. С 2008г. на 1 число каждого месяца Brent в $ умножил на курс USD/RUB = BRENT в руб.

Синий график: BRENT в руб., красный график: среднее арифметическое 7 последних значений.

Среднее = 3 500р. При нефти $42, справедливый курс USD / RUB = 83. ЦБ,

Минфин, экспортеры продают валюту: рубль крепче.

2. Данные ЦБ, чистый отток капитала из РФ в январе—сентябре частным сектором $35,5 млрд.

по сравнению с аналогичным показателем 2019г. рост 65,9% — с $21,4 млрд.

В связи с 2 волной covid, высокий риск краткосрочного падения нефти (соответственно, краткосрочного ослабления рубля). В последней презентации на youtube, показал: в 2 половине сентября 20г. ФРС уменьшала денежную массу М2 в темпе 12% годовых. www.federalreserve.gov/releases/h6/current/default.htm

ГДЕ $ СТАНОК? не люблю пустой трепотни: таблица 2, M2 weekly not seasonally adjusted, см, и проверяйте.

3. Минфин и Банк России поддержат рубль увеличив интервенции на валютном рынке. Ежедневно оба будут продавать валюту на 11 млрд руб. (примерно $140 млн по текущему курсу).

Рубли сейчас в боковике: краткосрочно, укрепление рубля, но долгосрочно рубль — слабая валюта, пока не будет роста сырья.

Данные ЦБ, чистый отток капитала из РФ в январе—сентябре частным сектором $35,5 млрд.

по сравнению с аналогичным показателем 2019г. рост 65,9% — с $21,4 млрд.

4. Возможно, из растущего, тренд перейдет в боковик.

Краткосрочно, рубль укрепился.

Но долгосрочно ничего не изменилось: долгосрочно рубль укрепится, если долгосрочный тренд по нефти и газу станет растущим.

Крепкий рубль на слабой нефти стране не нужен

(слишком дорого при дефиците бюджета искусственно поддерживать укрепление рубля).

4. ОТКУДА СПРОС НА ОФЗ.

ЦБ будет проводить эмиссию по-другому.

Ресурсы госбанков ограничены. выкупать ОФЗ до бесконечности не в состоянии.

С февраля незадействованные банковские остатки сократились с 4,3 трлн до 2,1 трлн руб., и

на 4кв., в котором запланированы основные заимствования (2 трлн руб.), их не хватит.

С понедельника ЦБ запускает программу месячного РЕПО под ОФЗ 1 трлн руб. и годового РЕПО 400 млрд руб.

Второй лимит будет пересмотрен на увеличение.

Банки, выкупив ОФЗ, тут же отнесут их в ЦБ, который выдаст полную сумму вложений под меньший процент.

Так банки наварятся на ОФЗ. КРАТКОСРОЧНО РУБЛЬ УКРЕПИЛСЯ. ДОЛГОСРОЧНО НЕТ.

Именно из — за разницы в доходности ОФЗ и в % по кредитам РЕПО под залог ОФЗ, причина появившегося интереса к ОФЗ.

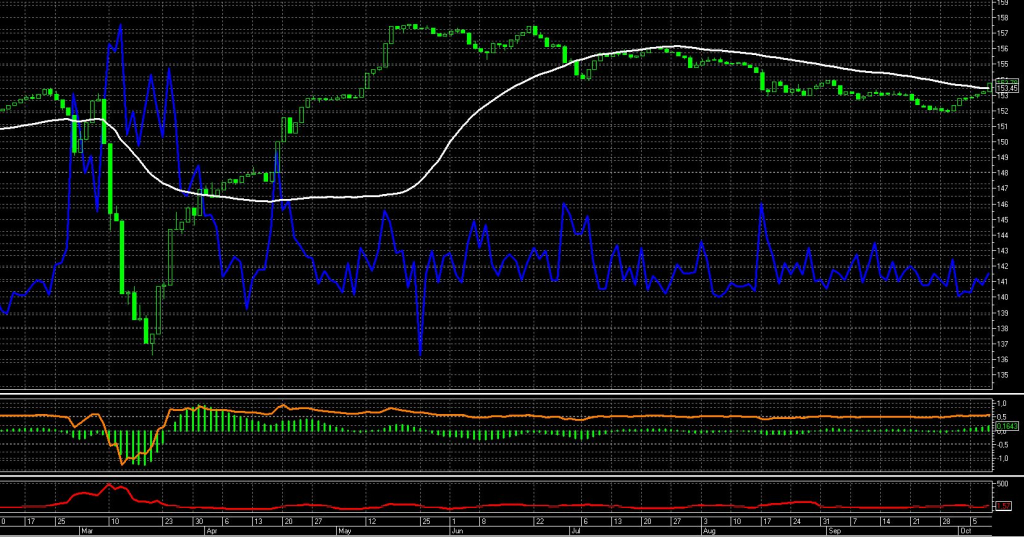

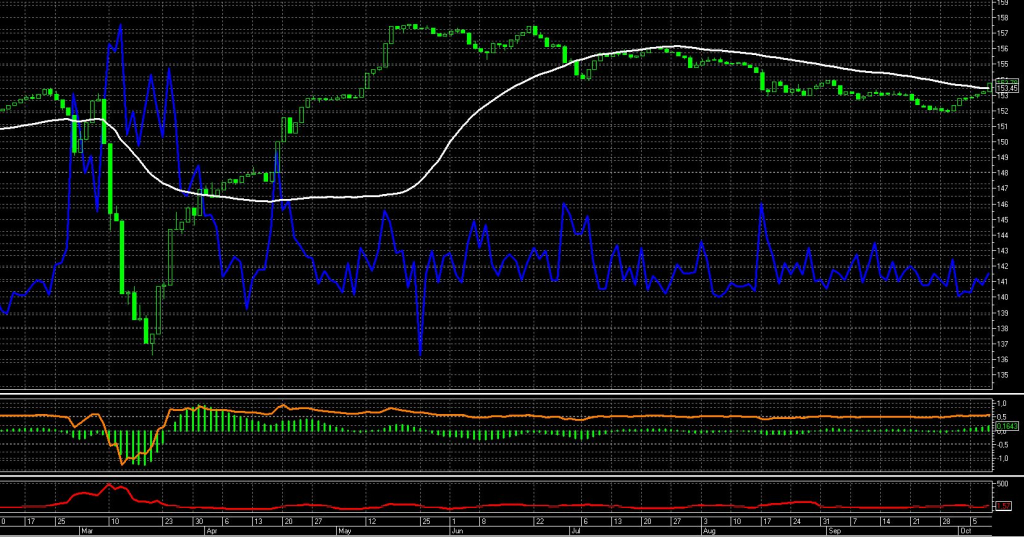

RGBI по дневным.

5.

Telegram портфель

Фондовый рынок 95,2% портфеля. ФОРТС 4,8%.

Про Si (USD/RUB) написал on line в чате.

Самыми прибыльными позициями, иногда, оказываются позиции, открытые при страхе

(страшно было в пятницу ставить на USD при обвале индекса доллара).

Байден = рост USD и уменьшение дефицита бюджета.

Если USD упадет, то выход по стопам с убытком около 1% общей суммы портфеля.

БОЛЬШИНСТВО ИНТЕРЕСУЮТ АКЦИИ. ЕСЛИ НЕТ ОПЫТА НА ФЬЮЧЕРСАХ — НЕ ЛЕЗЬТЕ НА РОЖОН.

Думаю, инжекс Мосбиржи в 2020г. будут дешевле

(индекс Мосбиржи слабый — это очевидно, когда даже на росте нефти 10%, существенного роста индекса Мосбиржи не было).

Главное — не потерять (напоминаю: падение от 10% — это коррекция, падение от 20% — это медвежий рынок).

Армагеддона ФРС не допустит.

ЕСЛИ КТО — ТО ЗАДНИМ ЧИСЛОМ ВСЕГДА ГОВОРИТ ТОЛЬКО ПРО ВЫИГРЫШИ, ТО ЭТО НЕ ЧЕСТНО (проверить не возможно).

Синий график: BRENT в руб., красный график: среднее арифметическое 7 последних значений.

Среднее = 3 500р. При нефти $42, справедливый курс USD / RUB = 83. ЦБ,

Минфин, экспортеры продают валюту: рубль крепче.

2. Данные ЦБ, чистый отток капитала из РФ в январе—сентябре частным сектором $35,5 млрд.

по сравнению с аналогичным показателем 2019г. рост 65,9% — с $21,4 млрд.

В связи с 2 волной covid, высокий риск краткосрочного падения нефти (соответственно, краткосрочного ослабления рубля). В последней презентации на youtube, показал: в 2 половине сентября 20г. ФРС уменьшала денежную массу М2 в темпе 12% годовых. www.federalreserve.gov/releases/h6/current/default.htm

ГДЕ $ СТАНОК? не люблю пустой трепотни: таблица 2, M2 weekly not seasonally adjusted, см, и проверяйте.

3. Минфин и Банк России поддержат рубль увеличив интервенции на валютном рынке. Ежедневно оба будут продавать валюту на 11 млрд руб. (примерно $140 млн по текущему курсу).

Рубли сейчас в боковике: краткосрочно, укрепление рубля, но долгосрочно рубль — слабая валюта, пока не будет роста сырья.

Данные ЦБ, чистый отток капитала из РФ в январе—сентябре частным сектором $35,5 млрд.

по сравнению с аналогичным показателем 2019г. рост 65,9% — с $21,4 млрд.

4. Возможно, из растущего, тренд перейдет в боковик.

Краткосрочно, рубль укрепился.

Но долгосрочно ничего не изменилось: долгосрочно рубль укрепится, если долгосрочный тренд по нефти и газу станет растущим.

Крепкий рубль на слабой нефти стране не нужен

(слишком дорого при дефиците бюджета искусственно поддерживать укрепление рубля).

4. ОТКУДА СПРОС НА ОФЗ.

ЦБ будет проводить эмиссию по-другому.

Ресурсы госбанков ограничены. выкупать ОФЗ до бесконечности не в состоянии.

С февраля незадействованные банковские остатки сократились с 4,3 трлн до 2,1 трлн руб., и

на 4кв., в котором запланированы основные заимствования (2 трлн руб.), их не хватит.

С понедельника ЦБ запускает программу месячного РЕПО под ОФЗ 1 трлн руб. и годового РЕПО 400 млрд руб.

Второй лимит будет пересмотрен на увеличение.

Банки, выкупив ОФЗ, тут же отнесут их в ЦБ, который выдаст полную сумму вложений под меньший процент.

Так банки наварятся на ОФЗ. КРАТКОСРОЧНО РУБЛЬ УКРЕПИЛСЯ. ДОЛГОСРОЧНО НЕТ.

Именно из — за разницы в доходности ОФЗ и в % по кредитам РЕПО под залог ОФЗ, причина появившегося интереса к ОФЗ.

RGBI по дневным.

5.

Telegram портфель

Фондовый рынок 95,2% портфеля. ФОРТС 4,8%.

Про Si (USD/RUB) написал on line в чате.

Самыми прибыльными позициями, иногда, оказываются позиции, открытые при страхе

(страшно было в пятницу ставить на USD при обвале индекса доллара).

Байден = рост USD и уменьшение дефицита бюджета.

Если USD упадет, то выход по стопам с убытком около 1% общей суммы портфеля.

БОЛЬШИНСТВО ИНТЕРЕСУЮТ АКЦИИ. ЕСЛИ НЕТ ОПЫТА НА ФЬЮЧЕРСАХ — НЕ ЛЕЗЬТЕ НА РОЖОН.

Думаю, инжекс Мосбиржи в 2020г. будут дешевле

(индекс Мосбиржи слабый — это очевидно, когда даже на росте нефти 10%, существенного роста индекса Мосбиржи не было).

Главное — не потерять (напоминаю: падение от 10% — это коррекция, падение от 20% — это медвежий рынок).

Армагеддона ФРС не допустит.

ЕСЛИ КТО — ТО ЗАДНИМ ЧИСЛОМ ВСЕГДА ГОВОРИТ ТОЛЬКО ПРО ВЫИГРЫШИ, ТО ЭТО НЕ ЧЕСТНО (проверить не возможно).

/templates/new/dleimages/no_icon.gif Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба